日経平均膠着、そろそろ大きく動くタイミング?

27日の日経平均株価は前週末比106円安の2万8,676円でした。12月は強弱材料が拮抗(きっこう)し、上下とも大きくは動かない展開が続いています。以下のチャートをご覧いただくと分かる通り、2021年は1年間にわたり、行ったり来たりのボックス相場が続きました。2020年がコロナショックで暴落後に急上昇した「大変動の年」だったのと対照的です。

2020年・2021年の日経平均週足:2020年1月6日~2021年12月27日

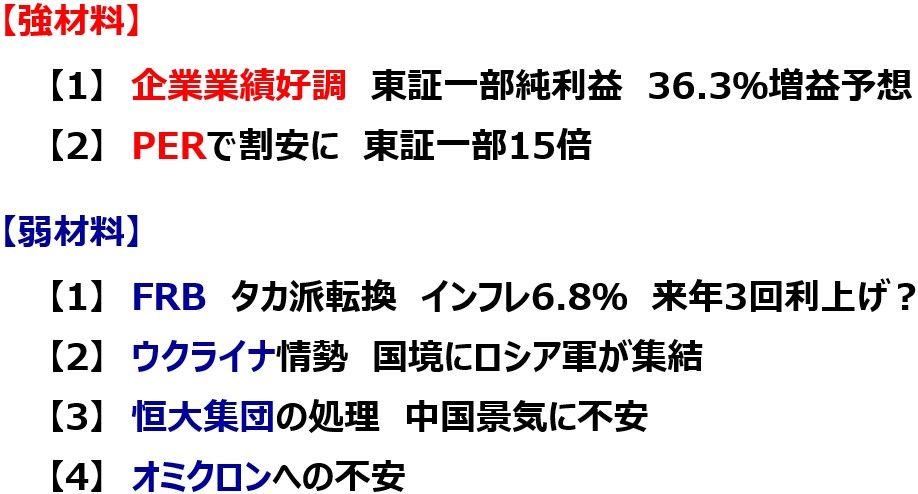

強弱材料まとめ:2021年12月時点

ただ、経験則からすると、大きく動かない相場が1年も続くと、その後に、大荒れの相場が来ることがあります。小動きとはいっても、不気味な静けさに包まれている感じがします。

治(ち)きわまれば乱に入り、乱きわまれば治に入る

これは、三国志演義に出てくる有名な一節です。「平和が続くと戦争が起こりやすくなり、戦争が続いた後は平和な時代が来る」という意味です。これは、相場の世界にも通用する言葉として、私は胸に刻み込んでいます。

「大きく動く(荒れる)相場が続いた後は、変動性の小さい(大きく動かない)相場が来る。変動性の小さい相場の後には、荒れる相場がくる」と読み替えることができます。

今、日経平均のボラティリティ(変動性)が小さくなっていて、上下とも動きにくいムードが広がっていますが、それがいつまでも続くと考えるべきでないと思います。いつの日か日経平均が再び荒れる日が来ることを肝に銘じておくべきです。「治きわまれば、乱に入る」。年初に動きが出る可能性を想定して良いと思います。

気になる1月のアノマリー

ここで気になるのが、1月のアノマリー【注】です。

【注】アノマリー

経験的に観測される株式市場の「規則性」。理由がはっきりしないものの繰り返し起こるパターン。

1月は、リターン・リバーサル(上がったものが下がり、下がったものが上がること)が起こりやすい月として有名です。10~12月までの流れが1月にガラリと変わることがあります。私がファンドマネージャーをやっていた25年間にも、ストラテジストになってからの8年間にも、ひんぱんに観測されています。

10~12月の日経平均が急落した後、1月から急反発するケースと、10~12月の日経平均が急騰した後、1月から急落するケースがあります。まず、2001年以降のデータをご覧ください。

10~12月の日経平均騰落率と、翌年1月の騰落率比較:2001年-2020年まで

上記を見ると、10~12月に強かった日経平均が翌年1月に反落するパターンが多かったことが分かります。2001年から2020年までの平均で見ると、10~12月に5.1%上昇した日経平均が、翌年1月に1.4%反落しています。

もちろん、逆のパターンの年もあります。2018年を見ると、10~12月に17%下がった日経平均が2019年1月に3.8%上昇しています。

ところで、1月のアノマリーは、日経平均だけでなくNYダウ(ダウ工業株30種平均)にもあります。米国株は10~12月に上昇した後、1月に下げるパターンがたくさん観測されています。日本株は、米国株の影響を強く受けるので、米国株の動きにしたがって、10~12月に上がって1月に下がるパターンが多くなっているともいえます。

今年10~12月の日経平均は今のところマイナスだが、米国株にやや過熱感

今年10~12月の日経平均は、狭いレンジで膠着(こうちゃく)しています。12月27日時点でみると、10~12月の日経平均はマイナス2.6%です。「10~12月が強いと1月は下がる」というアノマリーがあるものの、10~12月がマイナスなので、来年1月を警戒する理由とはなりません。

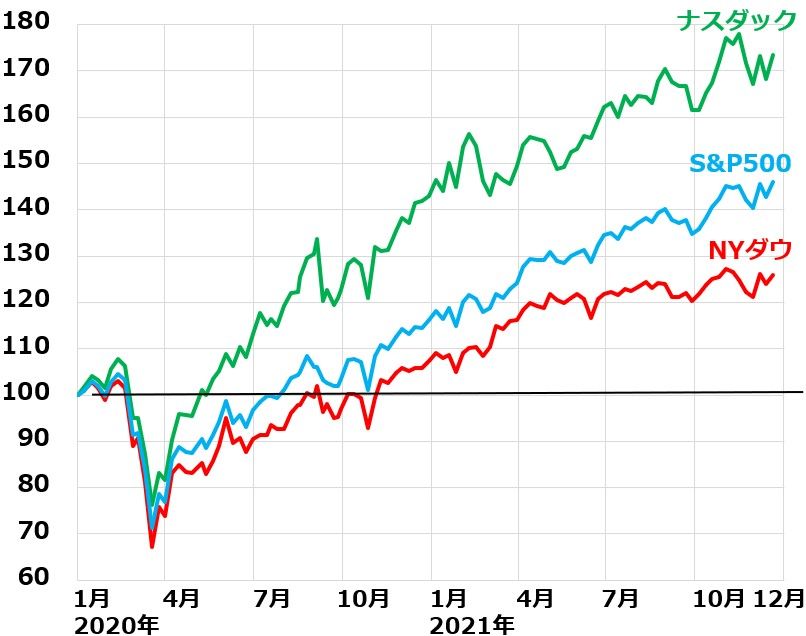

ただし、米国株を見ると、少し不安があります。世界中の投資家が、資金を米国株に集中してきているため、以下の通り、米国株にはやや過熱感があります。

NYダウ・S&P500・ナスダック総合指数の動き:2019年末~2021年12月23日

米国株にやや過熱感があり、もし1月に米国株が反落すると、つられて日本株も売られる懸念が生じます。

米国株の季節性:1月は弱い

米国株の動きには、顕著な季節性が見られます。1~2月が弱く、3~5月が強く、6~8月が弱く、9~12月が強いというパターンです。良く知られた格言に、「Sell in May and go away and take vacation, but remember to come back in September(5月に売って立ち去り、夏休みをとれ。でも、9月に戻ってくることを忘れるな)があります。これは、米国株に顕著に見られる季節性から生まれた格言です。

もちろん、毎年必ずそうなるというわけではありません。何か大きなイベント(リーマンショックなど)があると、それと異なる動きとなります。特に大きなイベントがなければ、季節性からそういう動きになることが多い、というだけです。

米国株の季節性は、米国経済の季節性によって引き起こされていると考えています。米国経済は、クリスマス商戦のある10~12月に一番盛り上がり、1~3月は閑散期となります。4~6月からクリスマス商戦に向けて徐々に経済が盛り上がり、7~9月・10~12月にかけてクライマックスを迎えるというパターンを繰り返しています。

GDP(国内総生産)は季節調整をした数字をみんな見るので、こうした季節性が分かりにくくなっています。でも、米国民が肌で感じる経済は、季節調整前のものです。10~12月まで盛り上がっていた米経済が、1~3月に急にさびしくなったという実感が起こります。10~12月にかけて上昇していた米国株が1月に下がりやすいのは、そういう理由もあると私は考えています。

1月にリターン・リバーサルが起こるのは「やるべきことは年内に」と考える人間心理が原因

アノマリーといわれているものには、ただの偶然もあります。たまたま過去がそうだっただけで、今後も同じことが起こる理由が何もない場合もあります。たとえば「節分天井、彼岸底」という日本の相場格言がそうです。「株が2月はじめに天井をつけて下がり、3月後半に底をつけて反発に転じる」という意味ですが、最近は、まったく当たっていません。

私は、過去25年ファンドマネージャーをやってきましたが、根拠のないアノマリーは無視して運用してきました。ただし、「1月に相場の流れが変わる」アノマリーだけは、無視することができませんでした。何回も、繰り返し起こるからです。

1月に相場の流れが変わるのは、偶然ではありません。それが起こりやすい理由がはっきりあります。それは、「やるべきことは年内にやっておこう」と考える人間心理が原因だと思います。その結果、以下のパターンを繰り返しています。

みんなが強気で10~12月に株が強いと、年明けに下落

多くの人は、今年やるべきことは今年中に済ませようとします。新しい年に向けて、準備すべきことは年内に準備しておこうとします。たとえば、来年、日本株が大きく上昇するというのが、コンセンサスになっているとします。すると、多くの人は、年内に株を買ってしまおうと考えます。「株を枕に越年で、よい初夢を」と考えるわけです。

ところが、ほとんどの人が年内に株を買ってしまうと、皮肉なことに年明けから株の買い手がいなくなります。そこで1月には相場が崩れやすくなります。

みんなが弱気一色なら10~12月が弱く、年明けに上昇

弱気が蔓延していると、多くの人は年内に株を売ってしまおうと考えます。株なんか持っていたら、安心して越年できないというわけです。この場合は、年明けにはもう売り手がいなくなるので、上昇しやすくなります。

なお、強気と弱気が混在していて、10~12月が方向感のない相場となると、1月に相場の転換は起こりません。リターン・リバーサルが起こるのは、あくまでも、10~12月になんらかのコンセンサスがあって、相場が一方向に動いたときだけです。

その意味では、今年の10~12月の日経平均には方向感がありません。来年の見方が強弱分かれているため、「年内に買わなければ」とか「年内に売らなければ」というコンセンサスはないと思います。

気にしているのは米国株です。米国株には強気見通しが集中しているので、世界の投資マネーが投資資金を、年内のうちに米国株に集中させる動きが出ていた可能性があります。年明けにその反動が出る心配があります。

1月のリターン・リバーサル:過去の事例

私は、ファンドマネージャー時代に、1月に物色動向ががらりと変わるケースをたくさん見てきました。

日経平均の動きに大きなリバーサルが起こらない場合も、物色動向がガラリと変わっていることがあります。グロース(成長株)一色の物色動向が、バリュー(割安株)主体の物色に変わったり、その逆が起こったりすることもよくありました。代表的なものだけ紹介すると、以下のようなものです。

1月のリターン・リバーサル:過去の事例

◆1987年12月→1988年1月

1987年10月にブラックマンデーがあって世界的に株が急落。12月まで下げ相場が続いたが、1988年1月から急反発。

◆1989年12月→1990年1月

1989年12月末に日経平均は史上最高値(3万8,915円)をつけ強気一色だったが、1990年1月から急落。

◆1999年12月→2000年1月

1999年12月までITバブル相場でIT関連株が急騰したが、2000年1月からIT関連株が急落。

◆2005年12月→2006年1月

12月までミニITバブル相場で小型成長株が急騰したが、1月からライブドアショックで小型成長株が急落。

◆2008年12月―2009年1月

10月にリーマンショックが起こり12月まで景気敏感株が急落したが、1月から景気敏感株が急反発。

上記は、1月に極端なリターン・リバーサルが起こったケースです。小さなリターン・リバーサルはもっとたくさん起こっています。たとえば、2017年12月まで景気敏感株が大きく上昇していましたが、2018年1月から急落しました。2018年12月まで景気敏感株が急落していましたが、2019年1月から急反発しています。

さて、2022年はどうなるでしょうか?1月4日からの相場をじっくり見たいと思います。

▼著者おすすめのバックナンバー

2021年12月14日:バブルの歴史に学ぶ:令和の日本株がさらに飛躍すると予想する理由

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。