※このレポートは、YouTube動画で視聴いただくこともできます。

著者の窪田真之が解説しています。以下のリンクよりご視聴ください。

「 [動画で解説]衆院選・FOMC 2大イベント後の日経平均、どうなる?」

---------------------------

先週は2大イベントを控えて小動き

先週(10月25~29日)の日経平均株価は1週間で87円上昇し、2万8,892円となりました。2大イベントを前に小動きとなりました。

2大イベントと言ったのは、昨日(10月31日)投開票の衆院選と、11月2~3日に実施されるFOMC(米連邦公開市場委員会)のことです。

日経平均とNYダウの動き比較:2020年10月1日~2021年10月29日

衆院選の結果は、自民党の勝利と言える結果でした。自民党は選挙前(276議席)から15議席減らしたものの、単独で絶対安定多数となる261議席を獲得。32議席を獲得した公明党と合わせて、与党で293議席を獲得しました。

事前には、自民党が単独過半数(233議席)を取れるかぎりぎりという予想もありましたが、自民党が想定以上に票を伸ばしました。立憲民主党は議席を減らし96議席に。日本維新の会が選挙前の約4倍となる41議席を獲得して、衆院第3党となりました。

もう1つの重大イベントはこれからです。米国FOMCの結果は、11月3日(日本時間4日午前3時)に発表される予定です。テーパリング(量的緩和の縮小)が決定されることが、ほぼ確実と考えられています。

テーパリングが決まること自体は株式市場で織り込み済みと思われます。ただし、(1)テーパリング完了までどれくらいの期間をかけるか、(2)その後利上げはいつごろ行われるかについて、パウエルFRB(米連邦準備制度理事会)議長がどのような示唆を出すかが注目されます。

NYダウ(ダウ工業株30種平均)の最高値更新が続く中、日経平均がボックス圏の動きを続けていることには、主に3つの理由があります。

米国景気・企業業績が好調でNYダウが最高値を更新していることが、日本株にとって最大の支援材料です。それでも、以下3つの不安があって日経平均はボックス圏を抜け出せていません。

不安1 中国恒大の信用不安・中国景気悪化リスク

中国景気が悪化すれば、米国にもマイナス影響は及びますが、中国経済とのつながりの深さから、日本への影響の方がより大きくなると想定されます。

不安2 国内政局不安

岸田政権が打ち出している政策への不安があります。伝統的な自民党の政策とやや力点が異なり、所得再分配を前面に押し出しています。資本主義の構造改革や成長戦略を重視してきた、伝統的な自民党と軸足がずれている可能性がある点から、外国人投資家の買いを呼び込みにくくなっている面があります。

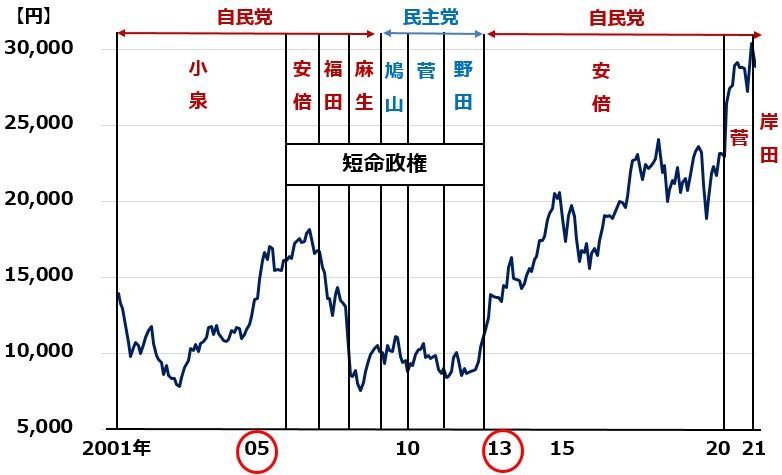

ただし、衆院選では自民が絶対安定多数を獲得したことは、政権安定を評価する投資家にとって安心材料となりそうです。ただ、これから政権基盤を一段と強化していけるか、あるいは2006~2012年のような短命政権時代に逆戻りするか、今後の政権運営と内閣支持率の推移に注目が集まります。

歴代内閣と、日経平均の動き:2001年4月小泉内閣発足から2021年10月岸田内閣発足まで

不安3 世界的なインフレ・米国テーパリング実施への不安

テーパリングの不安はあっても、これまでのところ、米国株はその不安で下がっていません。米国の問題なのに、その影響は、「世界景気敏感株」である日本株により大きく出ている可能性があります。これについては、以下で過去のテーパリングを検証します。

テーパリングが世界の株式市場に与えた影響:2013~2014年の経験

前回、テーパリングが話題になり、実際に実行されたのは2013~2014年でした。テーパリングに絡んで、3回世界株安が起こりました。その時の経験からは、以下のことが言えました。 2013~2014年のテーパリングショックについて、以下3点のまとめが可能です。

【1】世界中の投機マネーは、米FRBの金融政策に過敏に反応。テーパリングの話題には売りで反応。

【2】米国のテーパリングに絡む思惑で世界的に株が売られる時、日経平均はNYダウよりも大きく下がる傾向。外国人投資家から見て日本株は世界景気敏感株で、米国株はディフェンシブ株であるため。

【3】テーパリングが実施されても、金融緩和的状況はすぐには変わらず。

テーパリングは量的緩和の終了であって金融引き締めの開始ではありません。したがって、テーパリングに絡むショック安が一巡した後、2014年は世界的に株が買い戻されました。

今回は、テーパリング実施までに、FRBは入念に市場と対話して織り込ませてきたので、同じようなショックは起こらないと考えられています。

ただし、もしショックが起こった場合、震源地の米国株よりも日本株の方が下げが大きくなることは、変わらないと考えられます。

以下、2013~2014年の経験を、振り返ります。

日経平均とNYダウの動き比較:2012年末~2014年末

【1】2013年5月:バーナンキ・ショック

当時、FRB議長だったバーナンキ氏が「将来、テーパリングが必要になる」と発言しただけで、世界中の株が急落して日経平均も売られました。この時、世界景気は好調で、バーナンキ氏の発言以外に日本にも世界にもとりたてて悪材料はありませんでした。米国の金融政策に世界中の投機資金が極めて神経質になっていることがわかりました。

【2】2014年1月:テーパリング開始

バーナンキ氏の後を引き継いでFRB議長になったイエレン氏が最初にやったのが、テーパリングの開始でした。この時も、世界的に株が下がりました。ただし、この時はさまざまな不安がミックスした複合ショックでしたが、根っこには米国がテーパリングを始めることへの不安がありました。

当時株安材料となっていたのは、以下4点です。

(1)テーパリングショック(ハト派として知られていたイエレン氏の元でFRB議長就任後すぐにテーパリングが始まったショック)

(2)新興国不安(ドル高余波で過重債務を抱えるアルゼンチンなど新興国通貨が急落)

(3)米景気不安(記録的寒波の影響で米景気が一時的に停滞)

(4)日本の消費税が2014年4月に5%→8%へ引き上げられることへの不安

【3】 2014年10月:テーパリング終了

2014年1月に開始されたテーパリングは予定通り、10月で完了しました。これを以て、米国のQE3(量的緩和第3弾)は終了しました。この時も、世界的に株が下落しました。この時も、さまざまな不安が重なった複合ショックとなりました。

当時不安材料となったのは、以下4点です。

(1)QE3終了への不安

(2)欧州景気停滞への不安

(3)原油価格急落への不安

(4)エボラ出血熱感染拡大への不安

日本株は割安、長期的に買い場の判断を継続

2大イベントを無事通過しても、中国恒大の不安、米長期金利上昇への不安は残ります。日本株がすんなり上値を取っていくとは考えられません。

また、発表中の9月決算も重要です。特に11月4日発表予定のトヨタ決算には注目が集まっています。半導体不足や東南アジアの工場操業停止の影響による減産がどのような形で影響しているか注目されます。

私は、日本株は割安で長期投資で上値余地が大きいと考えています。当面、上値の重い展開が続きそうですが、時間分散しながら割安な日本株を買い増ししていくことが長期的な資産形成に寄与すると判断しています。

▼著者おすすめのバックナンバー

2021年10月26日:外国人投資家も注目の31日衆院選!自民敗北なら日経平均に影響も

2021年10月27日:9月決算の注目:利益上方修正多い?株価はどう動く?

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。