※このレポートは、YouTube動画で視聴いただくこともできます。

著者の窪田真之が解説しています。以下のリンクよりご視聴ください。

「 [動画で解説]エネルギー価格上昇が日本株に追い風、総合商社に投資機会」

---------------------------

日経平均の反発続く、インフレが新たな不安材料?

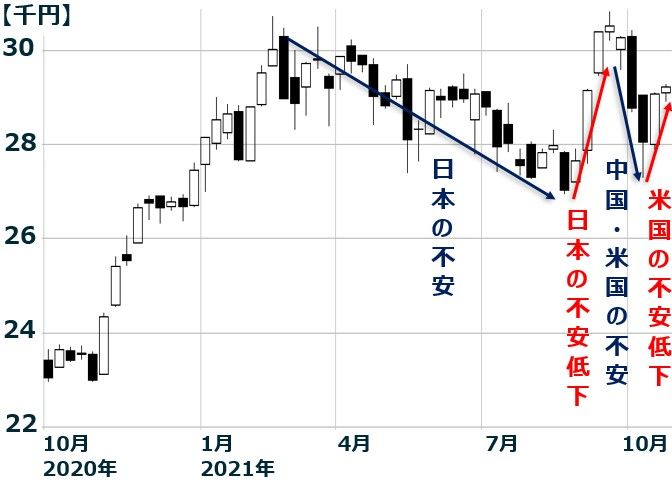

米景気好調、国内消費回復の期待から、日経平均株価の反発が続いています。19日の日経平均は、前日比190円高の2万9,215円でした。

日経平均週足:2020年10月2日~2021年10月19日

そうした中、1つ日本および世界景気に悪影響を及ぼすのではないかと心配されていることがあります。インフレです。天然ガス・原油・石炭などエネルギー価格が想定以上に上昇し、世界的にインフレが心配され始めています。米国で5%台まで上昇したインフレ率がなかなか下がってこないことが不安材料となっています。

米インフレ率(消費者物価総合指数・前年比%):2020年1月~2021年9月

日本は米国のように物価が上昇しているわけではないので、インフレを気にする必要はないと思いがちですが、1つ不安があります。ガソリン価格の上昇です。過去の経験則ではリッター当たり160円を超えると消費に悪影響を及ぼす傾向があります。足元、162.1円まで上昇していることが懸念材料です。

リッター当たりガソリン小売価格(レギュラーガソリン全国平均):2000年1月5日~2021年10月11日

少し前まで、デフレ(価格下落)こそが問題でインフレ(価格上昇)にすることが重要と、日本はもとより欧米でもいわれ続けていました。ところが、ひとたびインフレが進み始めると、今度はインフレが世界経済のリスクという話が出てきています。

良いインフレ・悪いインフレ

インフレが良いものとして望まれたり、悪いものとして懸念されたりするのには理由があります。インフレには「良いインフレ」と「悪いインフレ」の2種類があるからです。

世界景気が良くなり需要が拡大して物価が上がるのは良いインフレです。需要けん引(ディマンドプル)インフレとも言われます。一方、景気は良くないのに資源価格や人件費などのコストが上昇することで物価が上がるのは悪いインフレです。コスト押し上げ(コストプッシュ)インフレとも言われます。

悪いインフレとして有名なのは1970年代のオイルショックで引き起こされたコストプッシュ・インフレです。不況とインフレが同居するスタグフレーションを引き起こしました。

今、起こっているのはどちらでしょう? 良いインフレと悪いインフレの両方の側面があります。米国でコロナ禍から消費が急拡大しているのに供給が追い付かなくなっているために起こっているインフレは、需要けん引インフレです。一方、世界的に天然ガス・原油・石炭などエネルギー価格が上昇していることは、コスト押し上げインフレにつながる可能性があります。

脱炭素がエネルギー価格高騰の一因に

私は、今のインフレは需要けん引インフレの側面が強いと思っています。オイルショックのような供給側の要因でどんどん価格が上がっているわけではないからです。

ただし、世界的な「脱炭素」が供給制約を生じ、エネルギー価格を必要以上に上昇させている面もあります。「脱炭素」が叫ばれる中、原油や石炭の増産や開発が行いにくくなっていることが、速やかな供給拡大を阻む要因となっています。その意味では少しコスト押し上げインフレの要素もあります。

ニューヨーク天然ガス先物(期近):2020年1月~2021年10月18日

一部の悲観的なエコノミストは、今起こっているのは悪いインフレで、スタグフレーションが懸念されると言っています。それは杞憂と、私は思います。

確かに、天然ガスや原油の想定外の急騰が不安を高めています。ただし、原油は世界的にかなりの供給余力があるので、時間とともに供給が増加し、いずれ価格は落ち着くと予想しています。天然ガスも、時間はかかりますが、いずれ供給が増えると思います。

脱炭素・自然エネルギーの活用を長期的に進める中で、天然ガス・LNG(液化天然ガス)の生産は増やしていかなければならない現実に、人類はいずれ気づくと思います。調整電源【注】としてガス火力発電が重要な役割を果たすことは、明らかだからです。

【注】調整電源

出力が安定しない自然エネルギー発電が増えると、出力変動や需要変動に合わせて機動的に出力を増減できる電源が必要になる。その役割を果たせるのは、現時点でガス火力発電しかない。

資源価格上昇が日本の企業業績押し上げ要素に

あらゆる資源を輸入して使っている日本の景気にとって、資源価格の上昇はマイナスのはずです。ところが、現実には必ずしもそうではありません。日本の景気・企業業績にとって資源価格上昇に2つのプラス要素があります。

【1】今期の企業業績にとって資源価格の上昇はプラス

短期的な話になりますが、今期の日本の企業業績にとって、資源価格の上昇はプラス要因です。日本企業は近年、世界中で資源権益を保有しています。総合商社や石油・鉱業・非鉄などがその代表です。こうした資源企業では資源価格上昇が直接利益を押し上げます。

それだけではありません。輸入原料を使用する素材メーカーの利益も、資源価格が大きく上昇した直後には拡大します。「在庫評価益」が業績を押し上げます。

鉄鋼・化学・石油精製などの素材産業では、いつでも一定の在庫(鉄鉱石・石炭・ナフサ・原油など)を保有しています。メーカー在庫に流通在庫も加えると、かなりの量が存在します。資源価格が上昇した直後は、安値在庫が残っている中で製品価格が上昇するので、鉄鋼・化学・石油など素材産業の業績は押し上げられます。

逆に、資源価格が急落すると、日本の企業業績は短期的に悪化します。2016年3月期などは、資源安ショックで日本の企業業績が大きく悪化しました。資源権益の減損や、素材メーカーの在庫評価損が業績を悪化させます。

このように、長い目で見ると、資源価格上昇は日本にネガティブでも、短期的には日本の企業業績を押し上げる要素となります。

【2】資源価格が上昇すると、省エネ環境技術にすぐれる日本企業は競争優位に

日本は資源輸入国ですが、それでも資源価格上昇が日本企業に長期的にプラスとなる要素もあります。日本は1970年代以降、化石燃料を使うビジネスでの省エネ・環境技術で世界トップを走り続けてきたからです。資源価格が上昇すると、日本の自動車・機械産業などの競争優位が強まります。

資源価格が上昇してから1年以上が経過し、安値在庫がなくなり、資源価格の上昇が末端(小売)価格まで上昇させるようになると、消費にネガティブな影響が及びます。通常、資源価格の上昇が小売価格に転嫁されるまでに1年以上のタイムラグがあります。すぐに表れる影響ではありません。

ただし、それには例外があります。ガソリンの小売価格には原油上昇や円安効果がすぐに現れる仕組みとなっています。ガソリンだけはすぐに小売価格が上がるので、消費へのネガティブ効果もすぐに表れる可能性があります。

総合商社など高配当利回りの資源関連株「買い場」と判断

三井物産(8031)(予想配当利回り3.4%:株価2,610.5円:1株予想配当金90円)、三菱商事(8058)(予想配当利回り3.6%:株価3,700円:1株予想配当金134円)など、資源関連の高配当利回り株は買い場と判断しています。

日本の大手総合商社は、LNG(液化天然ガス)ビジネスに幅広く投資してきました。これまで天然ガス価格は長期的に低迷していたため、それが業績にあまり貢献してきませんでした。脱炭素が進む中で、世界的にLNG需要の拡大が続くと予想していますので、総合商社に追い風と判断しています。

なお、大手総合商社をはじめとした高配当利回りの投資参考銘柄ついて、6月15日に日経BPより出版された拙著「NISAで利回り5%を稼ぐ、高配当投資術」でさらに詳しく解説していますので、ご参照ください。

私が25年の日本株ファンドマネージャー時代に得たバリュー(割安株)投資のノウハウを、初心者に分かりやすく解説しています。NISAを使って高配当利回り株に長期投資して資産形成を行っていくことを考えている個人投資家にぜひお読みいただきたい内容です。

▼著者おすすめのバックナンバー

2021年9月29日:天然ガス高騰で改めて総合商社に注目:脱炭素で重要な役割を果たすLNG

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。