ウォーレン・バフェット(バークシャー・ハサウェイ)の保有株トップ30

ボストン連銀のローゼングレン総裁とダラス連銀のカプラン総裁の退任が明らかになった。

2人はFRB(米連邦準備制度理事会)が金融緩和政策を押し進める中、その政策決定に関わる立場でありながら、REIT(不動産投資信託)や株式などの金融商品を取引していたことが利益相反にあたるとして批判が高まっていた。

カプランはFRBが無制限の量的緩和を提唱し、2022年あるいは2023年になるまで金利をゼロに保つことを主張していた2020年当時、FOMC(米連邦公開市場委員会)での投票権を持っていたにもかかわらず、100万ドル、日本円にして1億円を超える株式の取引を複数回行っていた。

ダラス連銀の開示資料によると、カプランは個別の株式、ETF(上場投資信託)、不動産など、合わせて33件を保有しており、そのうちの8割に当たる27件が100万ドルを超えるものだった。

S&P500を対象としたETFに加え、個別ではアップル(AAPL)、アマゾン・ドット・コム(AMZN)、アリババ(BABA)、シェブロン(CVX)、フェイスブック(FB)、ゼネラル・エレクトリック(GE)、ジョンソン・エンド・ジョンソン(JNJ)、オラクル(ORCL)、テスラ(TSLA)などを取引していた。

さすがカプランは元ゴールドマンの副会長だけあり、ETFと個別をバランスよく組み合わせたヘッジファンドも顔負けのポートフォリオである。

ではヘッジファンドはどのようなポートフォリオを組んでいるのか。

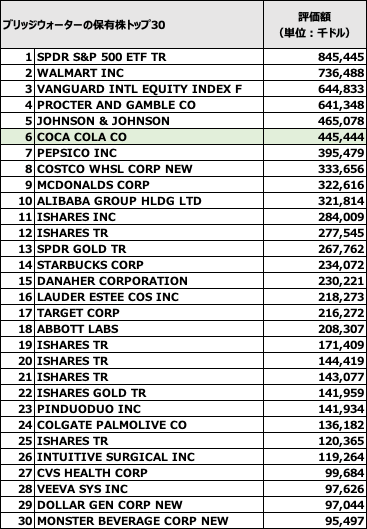

ここではレイ・ダリオが率いる世界最大のヘッジファンド【ブリッジ・ウォーター・アソシエイツ】の2021年6月末時点の保有株式を、機関投資家が四半期ごとにSECに提出することが義務付けられているフォーム13Fの資料から確認してみたい。

次の表は保有株の時価評価額をベースに保有のトップ30をまとめたものである。

ゴールドのETFを含めてETFの保有が多く、また、アリババ(BABA)やニオ(NIO)など米国市場に上場する中国企業へも投資しているのが特徴だ。

一方、米国企業ではウォルマート(WMT)やコストコ(COST)、コカコーラ(KO)、ペプシコ(PEP)、P&G(PG)やジョンソン・エンド・ジョンソン(JNJ)、クラフトハインツ(KHC)など生活必需品セクターが多い。カプランのポートフォリオと似たような印象を受けるだろう。

ブリッジウォーターの保有株トップ30

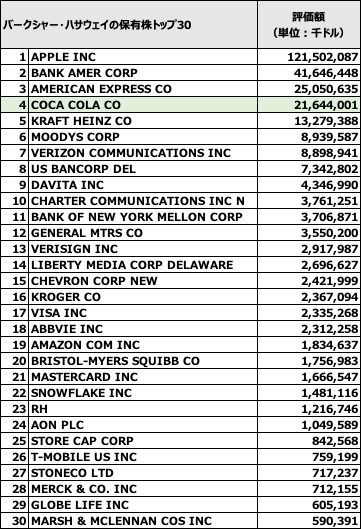

続いてウォーレン・バフェット率いる【バークシャー・ハサウェイ】の2021年6月末時点の保有株式を確認する。こちらもフォーム13Fの資料からトップ30をまとめた。

バークシャー・ハサウェイの保有株トップ30

カプラン、ダリオ、バフェットが保有する銘柄を見て、「想像以上に地味だ…」と感じた方が多いのではないだろうか。重複する銘柄もいくつかあるが、いずれも「配当利回りの高い優良企業」が中心で、「保守的(ディフェンシブ)なポートフォリオ」となっている。

投資というのは本来、このように退屈なものである。大化け株などで一時的に大きな資金を得たとしても、あぶく銭はすぐに泡と消える傾向が高い。事業として長く投資を続けたいのであれば、安定した王道株への投資が必須である。

地道な投資をバフェットもダリオもやっている。一時のはやり銘柄に乗るのは否定しないが、一発銘柄や飛び道具的な材料株に乗って射幸心を高めてしまうと、オール・オア・ナッシングの世界に引き込まれてしまい、長く投資の世界で生き残ることはできない可能性が高まる。

バフェットはなぜ、アップルを保有し続けているのか?

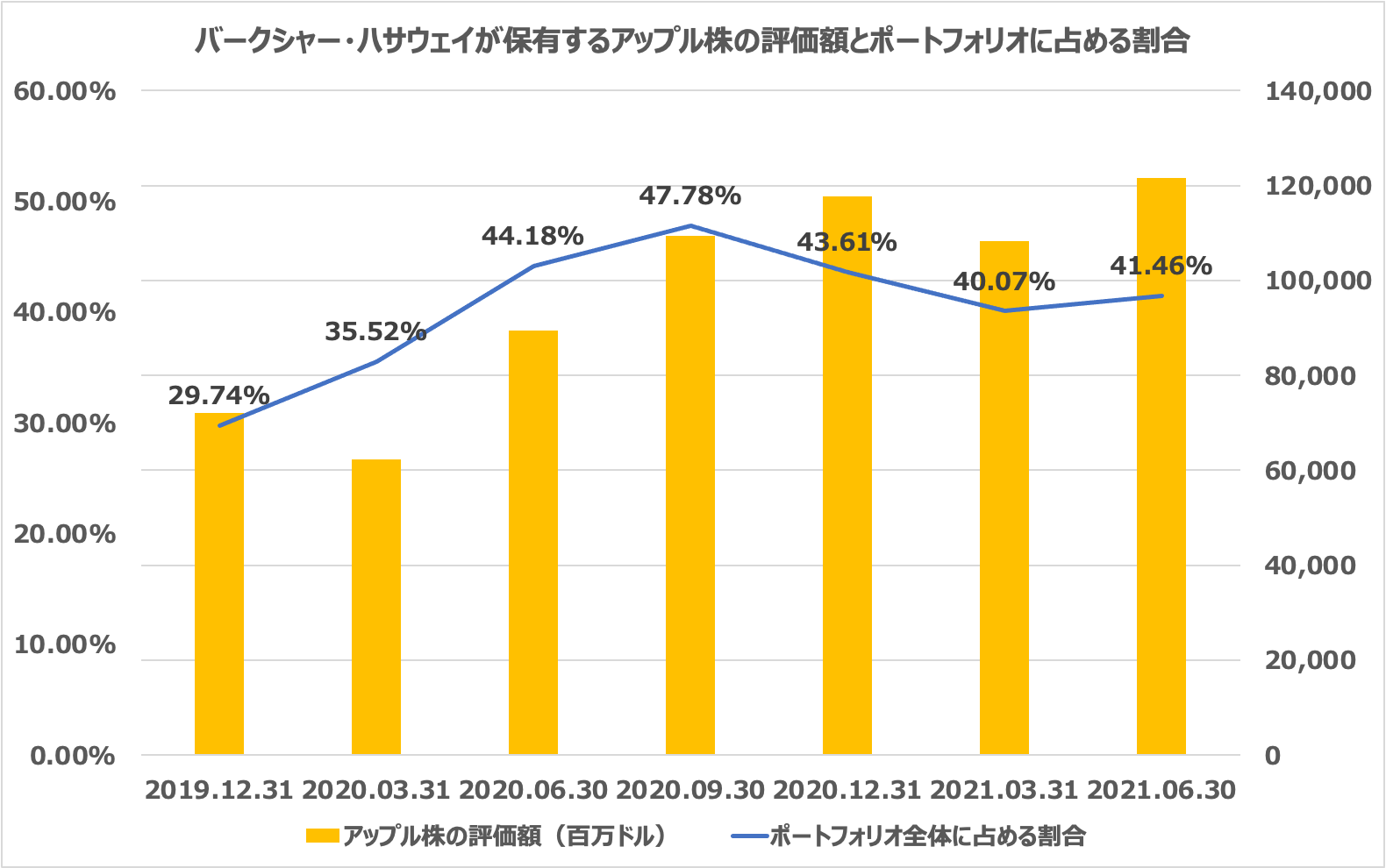

バフェットはアップル株の保有について、バークシャー・ハサウェイの「第3の事業」と呼んでいる。その保有評価額は今や約1,215億ドルにまで膨らんでいる。

バークシャーのフォーム13Fにアップルが初めて登場したのは2016年3月末だった。当時、その金額は約11億ドルに過ぎなかった。そこから段階的に買い増し、5年あまりで評価額は100倍以上に拡大し、バークシャーが保有する米国株の4割を占めるに至っている。

米国株ポートフォリオに占めるアップルの割合(2021年6月末時点・評価額ベース・四半期推移)

株価上昇によって保有評価額が跳ね上がったことで、バークシャーはアップルへ集中投資する形となっている。

少数の銘柄に資金を集中させるのはリスクが高いため、それぞれのポートフォリオ戦略に合わせ、アップルの保有数を減らすなど、ポートフォリオのリバランスを行うのが通常だ。しかし、バフェットはアップル株を保有し続けている。

アップルは世界で最も認知されているブランドの1つであり、卓越した顧客ロイヤルティを誇っているなど、他社にはない特徴を備えた企業である。しかし、バフェットがアップルを保有し続けている理由はそれだけではない。

S&Pダウ・ジョーンズ・インデックスが23日に発表した資料によると、2021年第2四半期におけるS&P500企業の自社株買い総額は1,988億ドルと、2021年第1四半期の1,781億ドルから11.6%増加した。これは、過去最高だった2018年第4四半期(2,230億ドル)に迫る水準である。

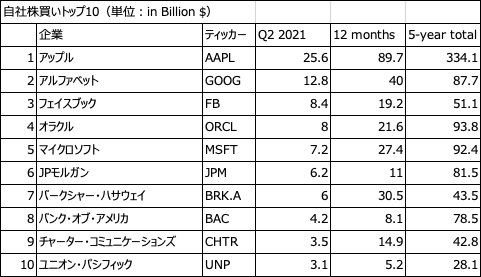

第2四半期の自社株買い金額をランキングするとトップ10社は次の通りである。10社の第2四半期の自社株買い合計額は850億ドルと、全体(1,988億ドル)の約42%に達している。

特筆すべきはこの10社の過去5年間における累積自社株買い規模である。累積自社株買い金額は10社合計で9,335億ドルに達している。

自社株買いトップ10社

アップルは、この第2四半期に256億ドルもの自社株買いを実施し、5年間の合計は3,000億ドルを超えている。

バフェットのポートフォリオを改めて確認すると、アップル以外にも、自社株買いのトップ10に入っているバンク・オブ・アメリカ(BAC)、チャーター・コミュニケーションズ(CHTR)を保有している。

企業の決算において手を加えることができる利益と異なり、キャッシュフローは操作しにくい。企業がいかに効率よくキャッシュフローを生み出すことができるのか、そしてそのキャッシュをどのように使うのか、これらを確認するのは投資する上で重要だ。

企業はビジネスで稼ぎ出したキャッシュを配当金の支払い、自己株式の取得、有機的なビジネスの成長へ向けた投資などに支出するが、そのキャッシュの使い方には「企業の姿勢」が表れる。

アップルは2012年から配当金の支払いを始め、2013年には自社株買いのプログラムをスタートした。以来、アップル株を保有している株主はアップルが稼ぎ出したキャッシュの分配という大きなメリットを受けてきた。

バークシャーはアップルからの年間配当だけで8億ドル近い収入があるという。バークシャーの「第3のビジネス」の大きな配当収入源の一つでもある。

バフェットがアップルを保有し続けている理由は、アップルのキャッシュを生み出す力とそれを株主に還元する姿勢にあるだろう。

バフェット流投資の王道はキャッシュフローにあり!

今年5月、オンラインで開催されたバークシャーの年次総会において、バフェットの手元にはいつもの通りコカ・コーラ(KO)が置かれていた。前述のブリッジウォーターのポートフォリオとバークシャーのポートフォリオに重複しているのがこの飲料大手コカ・コーラである。

コカ・コーラは北朝鮮とキューバを除き、世界中で販売されている。他に類を見ない世界共通のブランド力、膨大な規模の効率性、そして依然として販売地域の拡大といった追い風を受けている。

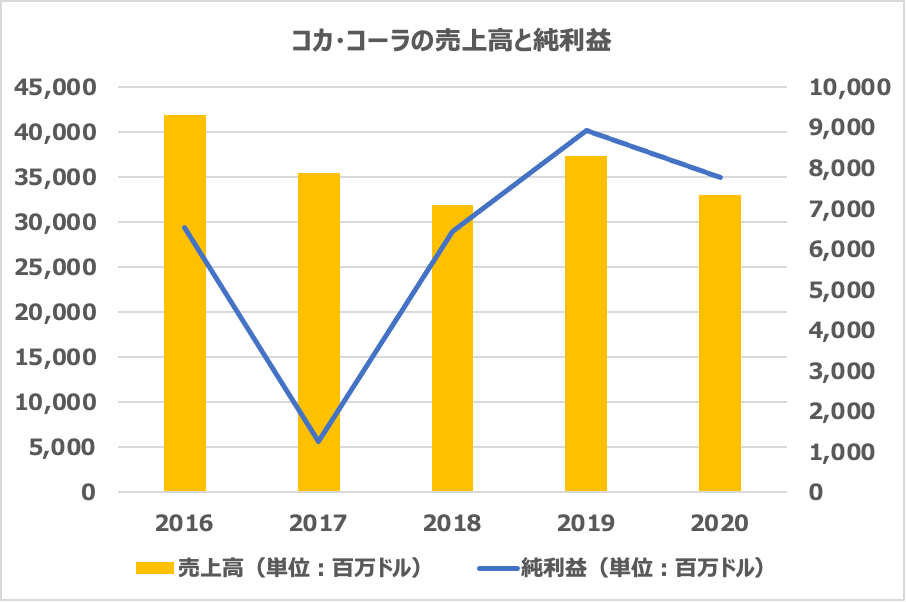

コカ・コーラの売上高と純利益

今年3月のトウシルのレポート「ウォーレン・バフェットは実は短期投資家!?バフェットのすごさは銘柄の買い時より売り時にある」でも述べたように、バフェットはバリュー投資家としてのイメージとは裏腹に、実際には買った銘柄の3分の2を5年以内に売却するなど、「短気」投資家としての側面を持っている。

そんなバフェットが、20年以上にわたり長期保有しているのはウェルズ・ファーゴ(WFC)、コカ・コーラ、アメリカン・エキスプレス(AXP)の3銘柄のみである。

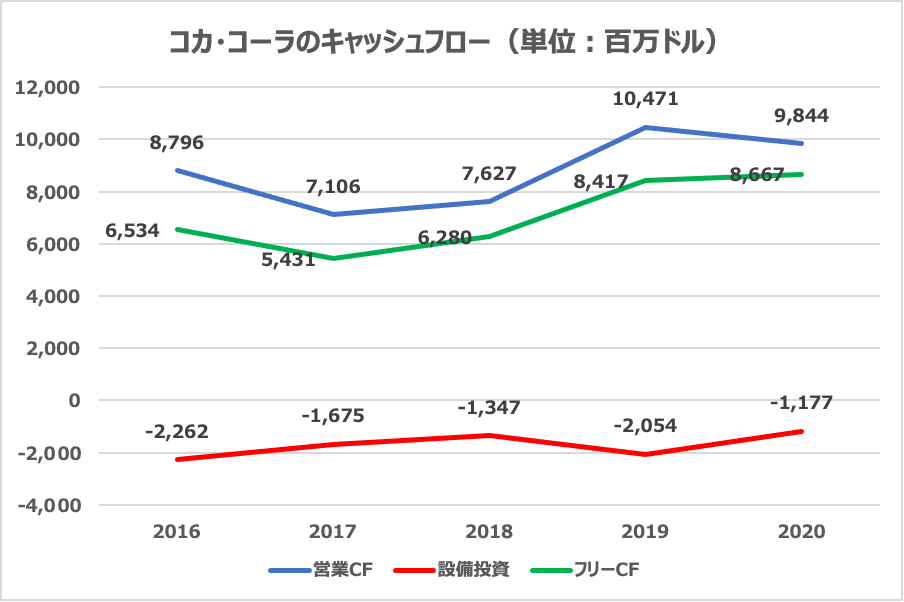

キャッシュフローの観点からコカ・コーラを見てみよう。キャッシュフローはご覧の通り潤沢だ。

コカ・コーラのキャッシュフロー

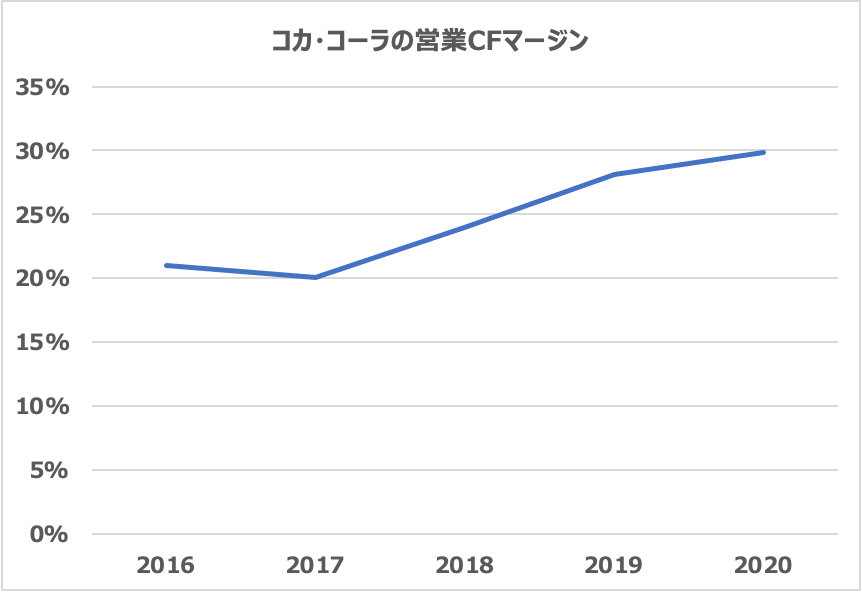

営業キャッシュフローを売上高で割った営業キャッシュフローマージンは20%を超えており、直近では30%まで上昇している。

コカ・コーラの営業キャッシュフローマージン

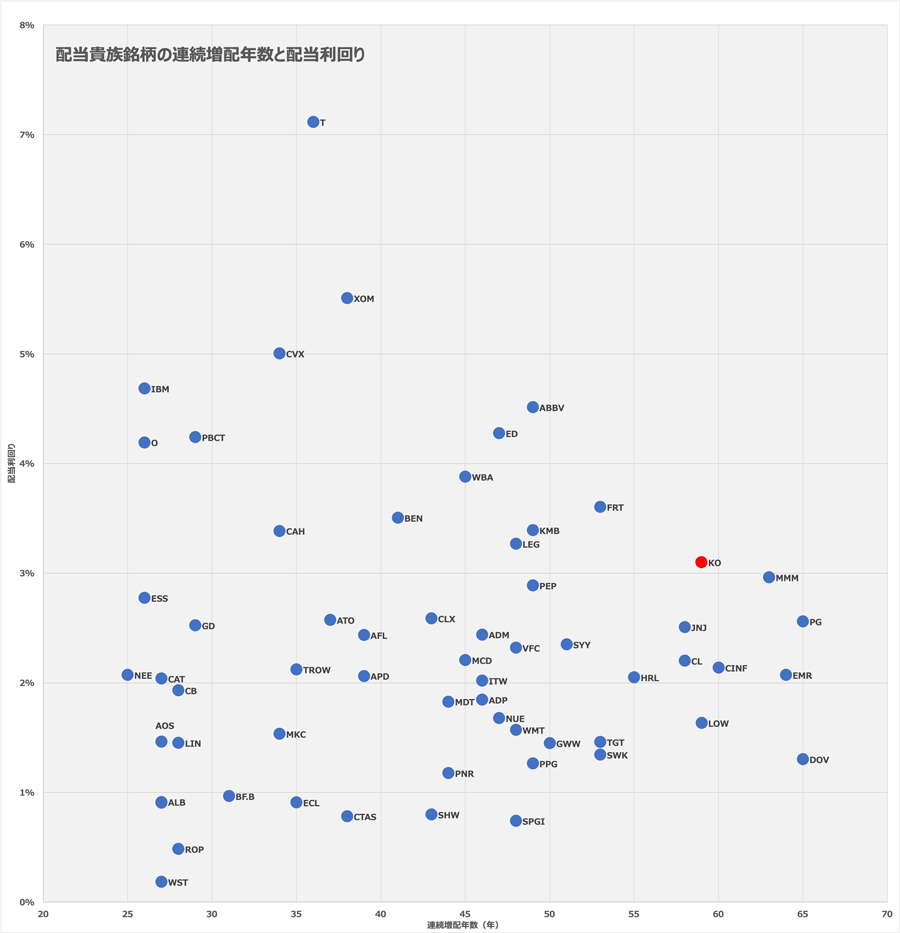

コカ・コーラは【配当貴族銘柄】の一つで、配当利回りは3%程度、59年増配を続けている。

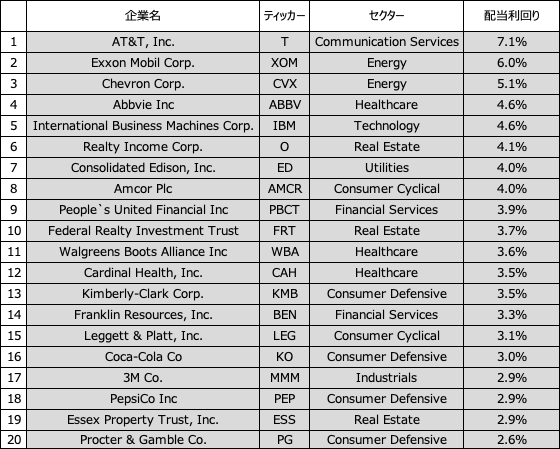

配当貴族指数銘柄の配当利回りランキング トップ20

配当貴族銘柄の連続増配年数と配当利回り

バフェットはかつて、「10年間株を保有する気がなければ、10分間保有することさえ考えない方がいい」と述べた。長期保有のイメージとは裏腹に、見切り売りを的確にすることで、これまでそれなりのリターンを確保してきた。

一方、気に入った銘柄は永遠に保有するとも言われている。どんな企業がバフェットのお気に入りなのか。それは至ってシンプル、キャッシュフローを効率よく稼ぎ出す企業だ。

キャッシュがあるからこそ、投資家への分配も次の成長へ向けた投資も可能となる。「キャッシュを効率よく稼ぐ企業を探し出す」のがバフェット流投資の王道だ。

優れたファンドの株式投資の手法は、ウォーレン・バフェットと同じく「キャッシュフロー計算書」に基づいて銘柄選択されている。

すなわち、以下の3点

- 毎年キャッシュを増加させている企業

- 資本的支出に金を使わなくてよい企業

- 配当を上げるよりも自社株買いを続ける企業

を重視して投資しているのである。

9月29日のラジオNIKKEI『楽天証券PRESENTS 先取りマーケットレビュー』

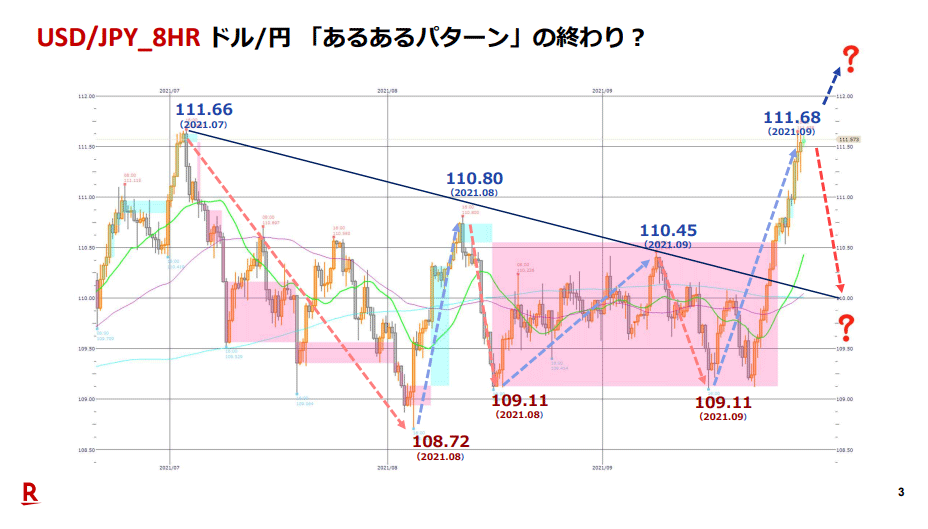

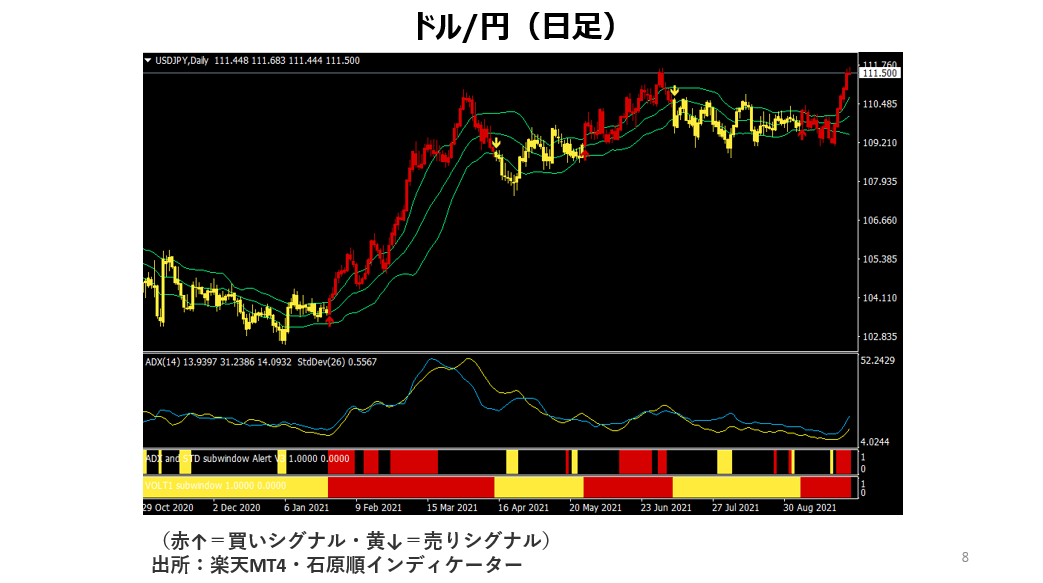

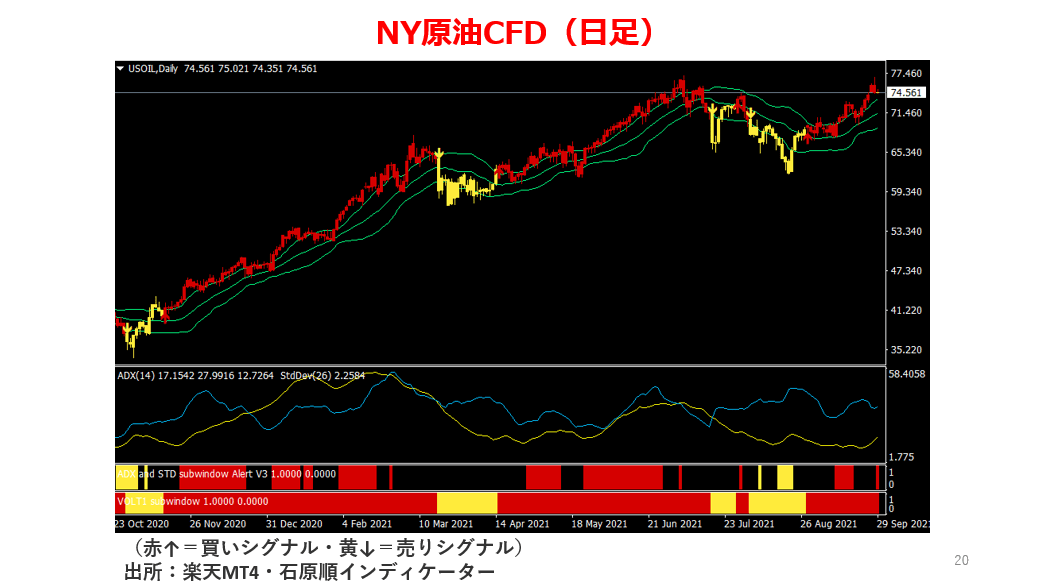

9月29日のラジオNIKKEI『楽天証券PRESENTS 先取りマーケットレビュー』は、荒地潤さん(楽天証券FXディーリング部)をゲストにお招きして、「為替市場のテクニカル分析」・「すべての金融商品は債券に置き換えられる」・「利上げをしないとインフレ(スタグフレーション)懸念が浮上し、利上げをすると景気後退や株の下落を招来する」・「9月と10月は歴史的に株式市場にとっては最悪の月」というテーマで話をしてみた。ぜひ、ご覧ください。

ラジオNIKKEIの番組ホームページから出演者の資料がダウンロードできるので、投資の参考にしていただきたい。

9月29日: 楽天証券PRESENTS 先取りマーケットレビュー

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。