※このレポートは、YouTube動画で視聴いただくこともできます。

著者の窪田真之が解説しています。以下のリンクよりご視聴ください。

「 [動画で解説]FIREを実現する4つの道筋 マネーのライフプランの作り方」

---------------------------

今日は、昨日のレポートの続きです。

FIREを考える前に:家計の収支をきちんと把握しよう

日本人には、子供に、お金について学ばせる習慣があまりありません。子供にお金の話をするのは、良くないこととする風潮もあります。そのため、中高年の方でも、お金についての人生設計ができていない場合もあります。

FIRE(Financial Independence, Retire Early:経済的に自立して早期退職)を考える前に、まず、自分の家計のバランスシート、年間収支をしっかり把握することから始めましょう。

青色申告をしている自営業の方には「釈迦(しゃか)に説法」となりますが、サラリーマンの方には、家計のバランスシートがきちんとわかっていない場合も多いと思いますので、まず、基礎からお話しします。

【1】まず、家計のバランスシートを作る

マネーのライフプランを考える際、まず、やらなければならないことがあります。家計のバランスシートの作成です。バランスシートとは、企業の「資産・負債・純資産(資本)」の内訳を書き出したものです。

一目で、企業の財務内容がわかります。それと同じものを、ご自身の金融資産・負債について、作成してください。

ご参考までに、日本全体ではどうなっているか見てみましょう。家計の金融資産は、2021年3月末時点で1,946兆円ありますが、その内訳は、以下の通りです。

日本の家計の金融資産1,946兆円の内訳:2021年3月末時点

上記は、あくまでも日本全体の平均です。これを参考に、ご自身が保有する金融資産の現在価値を書き出してください。次に、その時価を入れていってください。きちんと調べるのは、けっこう骨の折れる作業です。

将来、年金や保険金などを受け取る権利を保有している場合、それが、現在価値でいくらか、わかるでしょうか。投資信託や株などの金融資産も、時価で計上してください。負債サイドでは、住宅ローンの残高を、きちんと時価で把握してくだい。

最初から完全なものができなくてもOKです。わからない部分は空欄にしておいて、時間をかけて調べてください。一度、きちんと時価ベースのバランスシートを作る方法をマスターすれば、2回目・3回目は、楽に作れるようになります。

少なくとも年1回(できれば年2回)、家計のバランスシートを作るようにしましょう。それは、企業で言えば、中間決算・本決算をやるようなものです。家計のバランスシートを1年に1回作る習慣ができれば、きちんと家計簿をつけていなくても、年間の収支と、運用のトータルリターンを把握できます。

共働きの家計では、夫婦合算のバランスシートをそれぞれ作る必要があります。理想的には、情報を完全に共有できると良いのですが、それができない場合は、概算だけでも伝え合うのが望ましいと言えます。

【2】年間収支を把握する

次にやるのは、年間収支を把握することです。年間でどれだけ資産を増やせるかは、年間収支によって決まります。

1年間でいくらお金を増やすことができるでしょう? 資産形成の基本原理はきわめてシンプルです。

【今後1年間の資産の増減】

=【年間の収入-支出】+【運用の期待リターン-運用コスト】

これから資産形成を始めようとするならば、まず、年間の収支をプラスにする必要があります。そうしないと、資産は増えていきません。

次に、どのような運用を選ぶべきか、考えます。「期待リターン」と聞くと、当然プラスと考えるかもしれませんが、1年など短い期間では、マイナスになることもあります。高リスク・低リスク商品をうまく組み合わせて、自分にとってふさわしいポートフォリオを作り、中長期で運用することが大切です。

家計の年間収支が赤字の場合、「なんとか運用でお金を増やして、収支を黒字にしたい」と考える方もいますが、そんな考えで運用をやると、短期的な相場の波乱に惑わされて、失敗する可能性が高くなります。

まず、家計のバランスシートを作り、年間の収支管理を徹底し、それから無理のない範囲で、運用に臨んでください。

【3】最後にマネーのライフプランを考える

バランスシート、収支が把握できたら、次に「マネーのライフプラン」を作りましょう。といっても、難しく考えることはありません。とりあえず定年退職を65歳として、それまでに、ネット金融資産(金融資産から負債を差し引いた金額)をいくらまで増やせるか、考えることから始めましょう。

「どうしていいか、皆目、見当もつかない」という方に、見ていただきたいものがあります。年齢別の、家計の平均貯蓄額です。これを参考に、考えてください。

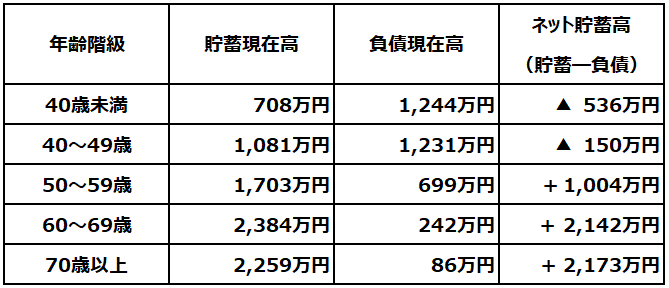

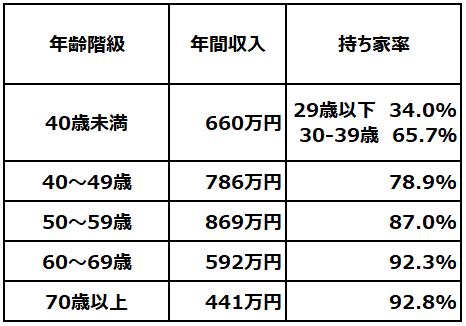

世帯主の年齢階級別貯蓄・負債現在高・年間収入・持ち家比率:2人以上の家計、2020年平均

出所:総務省統計局より楽天証券経済研究所が作成

平均値は、ごく少数の富裕層が引き上げているので、平均的な感覚よりも高めに出ます。平均値はあくまで参考にとどめ、ご自身にあったマネーのライフプランを考えてください。

ただ、それでも年齢別の貯蓄・負債残高平均を見ると、「ああ、やっぱりそうか」と参考になるところもあります。49歳以下の世代では、貯蓄より負債(借金)の方が多いことです。

40歳代は平均1,231万円の負債を抱えています。貯蓄よりも負債の方が、150万円多くなっています。50歳代になって、やっと貯蓄が負債よりも大きくなります。1,004万円の貯蓄超過となります。

20~40歳代の負債の9割以上が「住宅・土地のための負債」です。住宅ローンを抱え、また、子供のいる世帯では教育費の負担も抱えて奮闘している姿が浮かび上がってきます。

住宅ローンを借りて住宅を購入する計画がなければ、もっと早く、貯蓄を増やすことができます。平均値を見ると、持ち家比率は、20歳代で34%、30歳代で65.7%、40歳代で78.9%と上昇しています。持ち家がいいか貸家がいいかは、個人個人の事情に応じて、選択すれば良いと思います。

とは言っても、「人生は海図なき航海」、将来の計画は、何度も変更が必要になるでしょう。人生の大きなイベント(結婚・出産・持ち家の購入・転職・海外転勤・離婚・介護……)ごとに、マネーのライフプランは書き換える必要が生じるかもしれません。何回、書き換えてもOKです。その時その時で、妥当と思われるマネープランを作り、毎年バランスシートを作りながら進捗(しんちょく)をチェックしていきましょう。

▼著者おすすめのバックナンバー

2021年7月6日:FIREを実現する4つの道筋、マネーのライフプランの作り方(その1)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。