景気・金利・株価は、密接に連携して動いています。景気が拡大・後退のサイクルを描く中で、金利・株価も一定のリズムでサイクルを描いています。今日は、過去、延々と続いてきた、景気・金利・株価のリズムを解説し、投資に勝つためのアイディアをお話しします。

景気サイクルと、金利・株価サイクルの関係

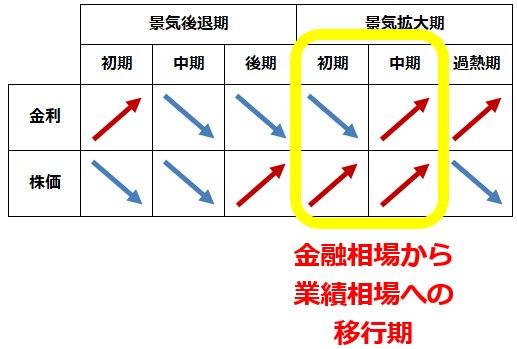

景気・金利・株価には、一般的に、以下のような関係があります。すべての景気循環で成り立つわけではありませんが、株式運用を考える上で、頭に置いておく必要があります。

景気サイクルと、金利・株価サイクル

日本も米国も、コロナ危機から回復し、景気拡大期に入っているのは確実です。ワクチン接種が遅れている日本の景気回復はやや鈍いですが、米国は好調です。好調すぎて、景気過熱が懸念される状況になっています。日米だけでなく、世界中の国々がコロナからの回復期に入っていると考えられます。

今は日米とも、上の図で黄色の枠で囲んだ「景気拡大の初期から中期」にあると考えられます。日本は景気回復の初期で、米国は拡大中期にあると考えられます。

もし、米景気が過熱し、米国の金融政策をつかさどるFRB(米連邦準備制度理事会)が早期にテーパリング(金融緩和の縮小)を開始せざるを得なくなり、さらに利上げが視野に入ってくると、米国株は「過熱期」に入る可能性もあります。つまり、景気は良くても、金利上昇によって株が上がらなくなる時期です。

今、世界の株式市場の注目点は、米景気がこのまま過熱してしまい、来年は反動で失速するのか、あるいは巡航速度の拡大が2年連続続くのか、見極めることです。

米国株は、このリズムで動いてきた

米国株は過去、景気・金利・株価の「お決まりのパターン」にはまって動いてきたと言えます。もちろん、日本株でも同じパターンは観測されます。ただ、日本では近年、長期金利がゼロに固定されているため、金利サイクルがややわかりにくくなっています。

それでは、2014年以降の、NYダウ平均株価と、米長期金利の変動パターンを見てみましょう。

NYダウと米長期(10年)金利推移(月次):2014年1月~2020年6月(23日)

【1】2014~2016年半ば:景気回復初期

2014~2016年にかけて、米国の景気・株・金利は、「景気回復初期」の動きが延々と続いていました。景気が回復しているにもかかわらず、金利は低下し続けて、株が上昇していたからです。

【2】2016年半ば~2017年:景気回復中期

2016年半ばから2017年にかけて、景気拡大「中期」のパターンに入りました。金利が上昇する中で、株価の上昇が続いたからです。

【3】2018年:景気回復末期

2018年には、金利上昇を嫌気して、株が上がらなくなりました。年末にかけて、NYダウは急落しました。

【4】2019年~2020年3月:景気後退中期

コロナ危機という特殊要因で、景気後退期に入ったため、株価の動きがやや過去のパターンと異なりますが、2020年2、3月の暴落まで見れば、景気が後退する中、金利も株も下がった局面と、とらえることができます。

【5】2020年3~6月:景気後退末期

金利が急低下し、中央銀行がかつてない量的緩和の大盤振る舞いをする中で、株が大きく上昇しています。過去のパターンから読み解くと、景気後退末期の動きです。

【6】2020年7月~:景気拡大初期~中期

米景気が急速に回復する中、量的金融緩和が続けられています。ただ、景気が一気に過熱期に入らないか、懸念が出ているところです。

景気循環に過度にベットすべきではない。「景気1サイクル投資」の勧め

今年も来年も、巡航速度の世界景気拡大が続くと考えるならば、世界的な株高は長期化すると考えられます。ただし、早々に米景気が過熱して、来年にも失速すると、世界景気も腰折れするリスクが出ます。そうなると、世界的な株高は終了時期が近づくことになります。

ただし、景気判断は水物です。将来の景気を正確に予想するのは至難の技です。将来の景気予測が外れることも、よくあります。したがって、景気予測に過度にベット(賭ける)した投資戦略を立てるべきではありません。

それでは、私たちは資産運用において、どういうことに気をつけたら良いでしょうか?

私は、過去25年間、日本株のファンドマネージャーをやり、公的年金や投資信託の運用をしてきました。私が日本株ポートフォリオを組む時にいつも心がけていたのは、「景気1(ワン)サイクル投資」です。

景気が良くなると、いつまでも良い状態が続くと勘違いしがちですが、いつか必ず悪くなります。また、景気が悪くなると、いつまでも悪い状態が続くと勘違いしがちですが、いつか必ず良くなります。

いつ景気が良くなるか、悪くなるか、思い込みで投資して外れると、大けがします。そうならないように、いつでも、景気1サイクル、株を持ち続けるつもりで株の銘柄を選別するのが「景気1サイクル投資」です。

景気が良いときに買った株は、その後、景気が悪くなり、また良くなるまで持ちます。また、景気が悪いときに買った株は、その後、景気が良くなり、また悪くなるまで持ちます。

誰もが景気が良くなる時だけ株を保有し、悪くなる時は株を持っていないようにしたいと思っています。ところが、景気予測は簡単に当たるものではありません。多くのエコノミストが強気のときに、景気は急に悪くなります。みなが悲観の底に沈んでいるときに、突然、景気回復が始まります。

景気を当てて、いいタイミングで売買しようという思いが強すぎると、かえって高値買い・安値売りになります。

私は、ファンドマネージャー時代に投資銘柄を選ぶときは、常に「景気1サイクル」もって、ベンチマーク(東証株価指数)を上回るパフォーマンスが得られると思うものを選んできました。

私は今、日本株は割安で、長期投資で資産形成に寄与すると見ています。個別銘柄を選別することに自信が持てない方は、日経平均インデックスファンドに「景気1サイクル投資」していくだけでも、良好なリターンが得られると予想しています。景気1サイクルですから、今後、景気が一度悪化し、そこから回復するまで持つということです。

▼著者おすすめのバックナンバー

2021年6月16日:攻めと守りの高配当利回り8銘柄をプロが厳選!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。