投資信託の「無分配」型、どうやって選ぶ?

以前、投資信託で失敗する人に共通する「ある」特徴でも解説しましたが、よい投資信託(ファンド)を選ぶにあたっての最大のポイントは、絞り込み(これをスクリーニングといいます)とその順番です。条件を設け、少しずつスクリーニングをかけ、商品の数を絞り込んでいくのが鉄則です。

このスクリーニングの項目としてまず優先したいのは、「リターン」と「シャープレシオ」です。

ほかに長期資産形成と相性のよい投資信託の条件として挙げられるのが、「分配(決算)頻度」です。よく投資信託の選び方として「無分配型を選ぶべき」と言われますが、実際に「無分配」の投資信託をピンポイントで選択することは可能なのでしょうか。

決算回数は年1~2回の投資信託が賢明だが…

投資信託には、最低でも年1回の決算が義務付けられています。この決算の結果、運用会社の判断のもと、受益者(投資家)が保有する口数に応じて支払われるのが、分配金です。

長期投資を前提にすると、運用で得られた利益は新たな運用に回すのが望ましいといえます。そのほうが運用する資金が増え、将来的に得られる利益も大きくなる可能性が高まるからです。したがって、長期投資を前提とするなら、決算頻度が多く、分配金が頻繁に支払われるような投資信託ではなく、決算回数年1回または2回の商品を選んだ方が賢明です。

ただし、この「決算回数が年1~2回の投資信託」というのは、あくまでも「多頻度(年4~12回)決算型の投資信託と比べて分配金が支払われる可能性が低い」だけであって、完全な「無分配」を意味するわけではありません。

ここでは詳しい説明は省略しますが、完全な「無分配」型の投資信託は、事実上、単位型投資信託*の一部でしか認められていません。

*単位型投資信託:運用期間があらかじめ決められていて、設定前の募集期間しか購入ができない投資信託

実際に、目論見書の「手続・手数料等:お申込みメモ」にある「収益分配」の項目を確認すると、つみたてNISA(ニーサ:少額投資非課税制度)対象のインデックスファンドであっても、完全な「無分配」をうたっているわけではないのです(下記の図を参照)。

「楽天・全米株式インデックス・ファンド」の場合

このように、決算時に分配をするか否かの判断は、あくまでも運用会社に委ねられています。分配金の支払いの有無や、実際にいくら支払われるかというのは、決算を迎えないと分かりません。逆に言えば、年1回または2回決算の投資信託を選んでおけば、結果的に分配金が支払われたとしても、さほど神経質になる必要はないでしょう。

それでもなお、限りなく「無分配」に近い投資信託を選びたいという場合はどうしたらよいでしょうか。

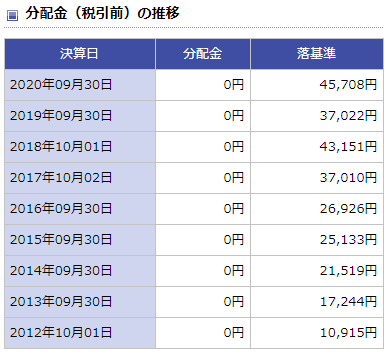

投資信託を選ぶコツ:過去数回の決算と分配実績を確認する

限りなく「無分配」に近い投資信託を選ぶには、まずは決算回数年1回または2回でスクリーニングをかけ、その上で個別ファンドの目論見書の内容と過去の分配実績を確認しましょう。年1回決算を行うファンドで、前回の決算から基準価額が上昇しているのに分配金を支払っていないものは、分配を抑制するタイプである可能性が高いといえます(ただし、すべてのファンドがそうであるとは限りません)。

または、ファンド名に「資産成長型」とあるタイプを選んでもよいでしょう。「資産成長型」は、多頻度決算型のファンドと同じシリーズで展開されていることが多く、分配金の支払いよりも、運用資産の長期的な成長を重視している点に特徴があります。

繰り返しになりますが、いつでも購入・解約が可能な追加型投資信託で完全な「無分配」をうたっているものは事実上ありません。スクリーニングを行う上では、「決算頻度は年1回または2回」と覚えておきましょう。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。