金(ゴールド)、銀(シルバー)、プラチナ、パラジウムがいずれも好調な値動きを見せた2020年。コロナ禍の終焉が見えない中、2021年の貴金属マーケットはどう変化してゆくのか? そして、どんな投資方法が有効なのか?

日本貴金属マーケット協会(JBMA)代表理事の池水雄一氏、貴金属ETF・金の果実シリーズ(証券コード1540~1543)の商品主管である三菱UFJ信託銀行の林恒氏、楽天証券経済研究所の吉田の3名が、2021年の貴金属投資について語りました。

対談日 2021年1月29日

対談のポイント

1.各国の金融緩和を追い風に、金価格の上昇は2021年も続く

2.水素を生み出す水分解の触媒として注目を集めるPGM

3.FCVの触媒として、再注目のプラチナ

4.銀はソーラーパネル需要で期待

5.貴金属投資にETFを活用しよう

1.各国の金融緩和を追い風に、金価格の上昇は2021年も続く

吉田:まずは、注目度が高い金(ゴールド)について伺います。金価格は昨年8月に史上最高値をつけて以来、高水準を維持しています。2021年はどう動くとお考えですか?

池水氏:昨年、金価格は1年で約25%上昇しました。その理由は、コロナ禍による経済の停滞を防ぐため、アメリカを始めとした各国が財政出動や金融緩和を行ったことにあります。これにより市場全体にお金が溢れ、通貨の価値が下がる、「ディベースメント」が語られるようになりました。通貨の価値が下がると、相対的に金に注目が集まりやすくなります。このような流れを受けて、NYの金先物価格(期近)は昨年8月に最高値1トロイオンスあたり2,063ドルをつけました。今は1,800ドルくらいで落ち着いています。

金価格が少し下がったのは、ワクチンが出てきたことが理由ですが、状況はまだ変わっていないと思います。世界的に見るとコロナの蔓延は収まっていませんし、ワクチンの接種も進んでいません。今はかなり株高ですが、マーケットは楽観的過ぎる印象です。

また、新たにアメリカ大統領に就任したバイデン氏の1.9兆ドルの財政出動が控えていますから、金価格の上昇トレンドは引き続き継続すると思いますね。

林氏:コロナで世の中は一変しましたが、昨年はビットコインを含め、マーケット的には多くの資産が上昇しましたよね。

池水氏:年末にそこまで金価格が伸びなかったのは、資金の一部が金からビットコインに流れたせいもあると思います。ビットコインと金の一番の違いは、実物があるかどうかです。ビットコインは、まだ歴史が浅いですし、形もないものですから、もう少し様子をみなければならない対象なのかもしれないですね。

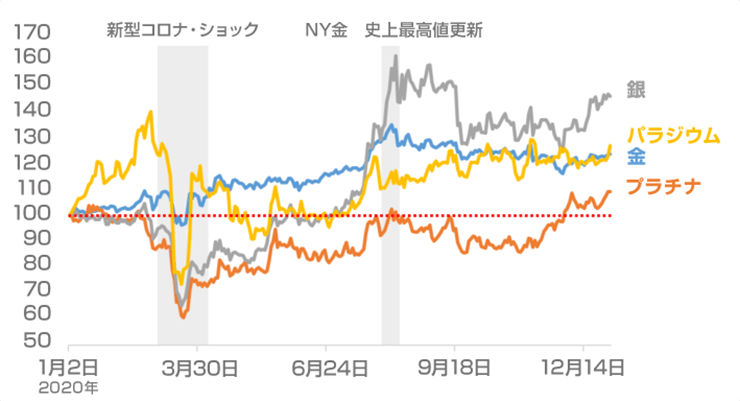

●貴金属価格の推移 (NY先物 期近 日足 終値)2020年1月2日~12月31日

2020年1月2日を100として指数化

2.水素を生み出す水分解の触媒として注目を集めるPGM

吉田:プラチナや銀(シルバー)、パラジウム相場については、やはり金(ゴールド)がけん引していくイメージでしょうか?

池水氏:金は財政出動や金融緩和など金融のマクロ要因を背景に値上がりしていますが、プラチナや銀、パラジウムは実需(工業需要)が値動きを左右する大きな要因です。金の実需は全体の10%ですが、銀とプラチナの傾向はその逆です。プラチナは7割程度、銀でも5割強が実需なんです。プラチナ、銀の実需は、今後どんどん増えていくと思います。僕の一押しは、価格自体も安く割安な銀ですね。

林氏:プラチナの仲間であるロジウム・イリジウムなどが高値更新していますが、なぜでしょう?

池水氏:プラチナ、イリジウムといった白金族金属のことをPGM(Platinum Group Metals)というのですが、実は、プラチナ、イリジウムは、燃焼時に二酸化炭素を出さない水素エネルギーを生み出す、水電解(電気分解)の触媒にも使われているんです。昨今、世界中の政府が「脱炭素化」を語り出しているため、このPGMが果たす役割がクローズアップされています。

それもあって、プラチナは昨年後半くらいから、1トロイオンスあたり900~1,000ドルのレンジを越え、1,000ドルが下値のサポートになってきています。イリジウムも400ドルだったのが、4,000ドルまで値上がりしました。

値上がりのもう1つの理由は、需給にあります。プラチナは年間180~200トンくらい生産があるのですが、イリジウムは6~7トンしか生産されていないんです。そんな少ない物に需要が生まれると、やはり値段は上がりますよね。

林氏:再生可能エネルギーは世界的なブームですし、水素エネルギーを生み出すために触媒として使われるPGMは、今後も注目を集めそうですね。

池水氏:中国も2060年まで二酸化炭素の排出量を実質ゼロすると言っていますし、日本も2035年ごろまでにガソリン車の新車販売をなくすと言っています。このような動きは、長期的には貴金属にとって、強気材料だと思います。

3.FCVの触媒として、再注目のプラチナ

吉田:再生可能エネルギーが世界的なブームであるため、FCV(燃料電池自動車)への注目もまだ続きそうですね。

池水氏:そうですね。次世代自動車としてEV(電気自動車)が注目を浴びて、それに並んでいるのが水素を燃料とするFCVです。FCVは、航続距離は問題ないのですが、いまは車体価格が高いことがネックですね。プラチナは、ディーゼル車では排ガス浄化装置に触媒として使われていますが、FCVでは発電装置の電極部分に触媒として使われています。FCVでの使用量は、ディーゼル車の10倍近いとされています。もう少しFCVの価格が下がってくれば、FCVをきっかけとしたプラチナの需要が大きく伸びる可能性があると思います。

林氏:アメリカの大統領が、トランプ氏からバイデン氏に代わり、環境問題が重視されるようになることも追い風ですね。

池水氏:5年、10年の間にすべての車がEVやFCVになるのは難しいかもしれませんが、PGMの需要は今後も続くでしょうね。

吉田:近年、低迷気味だったプラチナにもようやく日が当たってきた感じですね。

林氏:この対談も3回目になりますが、毎年違った内容になっていて、今日は「変わった(代わった)、変わる、変わりゆく」。がテーマかなと思っているんです。アメリカ大統領が代わり、車が変わり、もっと先でいくと、自分たちの生活そのものが変わっていく。PGMというのは、その変化に伴い有効活用されていくことが期待される素材ですよね。

4.銀はソーラーパネル需要で期待

吉田:ちなみに、冒頭で一押しと仰っていた、銀はどうですか?

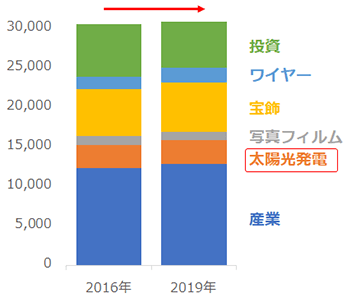

池水氏:銀は金価格の動向と産業需要の動向で価格が動きます。銀は太陽光発電のソーラーパネルのペーストとして使われているので、環境問題に注力しているバイデン政権になり、需要が増々伸びるのではないかと言われています。

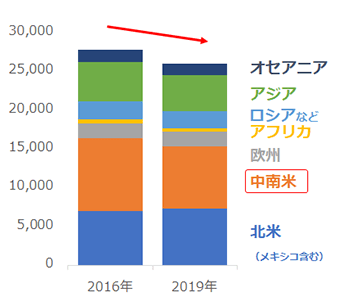

また、銀はメキシコ、ペルーといった中南米の国々が主な産出国なのですが、これらの国はコロナの状況が良くないですし、2016年から今年まで鉱山生産量が減っており、さらに今後も減っていくのではないかと言われています。需給の面から見ても、銀は強気になって良いところではないでしょうか。

●銀の鉱山生産量 単位:トン

●銀の消費量 単位:トン

5.貴金属投資にETFを活用しよう

吉田:今日の話を総合すると、やはり2021年の貴金属相場は全体的に、財政出動や金融緩和の影響を受けて高値を追いそうですし、環境問題がそれを後押ししそうですね。

林氏:最近、投資家からは、「株は高値で怖いから、金を買いたい」という声も聞かれます。教科書どおりだと、今までは有事の金といわれる金は、株価と値動きが逆になるのが一般的でしたが、昨今はそれも変わってきていますね。

吉田:主役は株式でも、脇役として貴金属は持っていて損はないと思います。三菱UFJ信託銀行の貴金属ETF・金の果実シリーズは、一口数千円から数万円で投資できますから、ぜひ活用していただきたいですね。

池水氏:個人投資家が貴金属に投資をするには、ETFはいいですよね。手軽に少額で貴金属に投資できるから、貴金属投資のポートフォリオを考える際にとても便利です。これは個人投資家には大きなメリットだと思います。

吉田:昨年の対談で、2020年の、基本型と積極型の貴金属投資ポートフォリオを考えました。ちなみに、基本型は、金6割,プラチナ2割、銀1割、パラジウム1割、積極型は、金3割、プラチナ3割、銀2割、パラジウム2割という比率でしたが、結果、基本型は+15.4%、積極型で+16.3%と、好成績でした。

林氏:2021年は、どんな投資配分がオススメですか?

池水氏:基本型なら金3割、プラチナ3割、銀3割、パラジウム1割、積極型なら、金2割、プラチナ3割、銀4割、パラジウム1割、で良いのではないでしょうか?

吉田:ありがとうございます。多くの方に、貴金属ETF・金の果実シリーズを活用して、このポートフォリオを資産に組み込んでもらえたら嬉しいですね。

「金の果実シリーズ」4銘柄

「金の果実」シリーズは、国内の商品先物取引市場における貴金属価格に連動するように作られたETF(上場投資信託)です。株式と同じ取引方法、手数料で投資が可能なため、「貴金属の価格に連動する株式」と例えられることがあります。

| 銘柄 コード |

銘柄名 【愛称】 |

|---|---|

| 1540 |

純金上場信託 (現物国内保管型) 【金の果実】 指標価格は、国内の商品先物取引市場における金1グラムあたりの先物価格から評価した、金地金1グラムの現在の理論価格です。 |

| 1541 |

純プラチナ上場信託(現物国内保管型) 【プラチナの果実】 指標価格は、国内の商品先物取引市場におけるプラチナ1グラムあたりの先物価格から評価した、プラチナ地金1グラムの現在の理論価格です。 |

| 1542 |

純銀上場信託(現物国内保管型) 【銀の果実】 指標価格は、国内の商品先物取引市場における銀1グラムあたりの先物価格から評価した、銀地金100グラムの現在の理論価格です。 |

| 1543 |

純パラジウム上場信託(現物国内保管型) 【パラジウムの果実】 指標価格は、国内の商品先物取引市場におけるパラジウム1グラムあたりの先物価格から評価した、パラジウム地金10グラムの現在の理論価格です。 |

【ご注意】

上記4銘柄の「金の果実ETF」については、信託財産である貴金属地金は国内で保管され、一定口数以上で、国内での貴金属現物との転換(交換)が可能となっております。なお、弊社では貴金属現物への転換(交換)は対応しておりませんので、転換(交換)をご希望なさる場合は、指定転換販売会社(証券会社)への移管が必要となります。詳細につきましては、指定転換販売会社(証券会社)までお問い合わせをお願いいたします。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。