プラチナ価格は、国内外ともに1週間で10%超、上昇。およそ6年ぶりの水準に

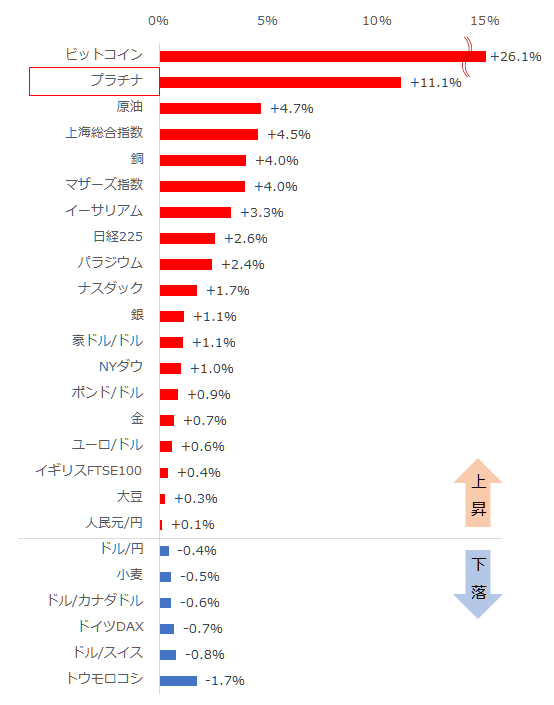

以下の図のとおり、プラチナ価格は先週1週間で、10%以上、上昇しました。株価指数、通貨、コモディティ(商品)、暗号資産の4つのジャンルを横断した合計25の主要銘柄の騰落率ランキングにおいて、プラチナは、ビットコインに次ぐ2位となりました。

図:ジャンル横断騰落率ランキング(2021年2月5日から12日)

※上海総合指数のみ休場のため2月11日まで

日米中の主要株価指数や、原油、銅などの景気連動型のコモディティが総じて上昇したことから、先週は、市場全体が、リスクを取って運用を活性化する“リスク・オン”のムードで覆われた週だったと言えます。

下落した銘柄は、金融緩和の最中で資金の流通量が増加しているドル、先々週まで上昇が目立ち、利益確定の売りが膨らんだトウモロコシなどの穀物でした。全体的には、上昇銘柄数が19、下落銘柄数6、騰落率の平均(最大最小を除く)は+1.8%でした。

全体的に“強い”状況の中、プラチナの上昇率(+11.1%)は、普段から比較的変動率が高い傾向があるビットコインに次ぐ25銘柄中2位、また、昨年11月以降、騰勢を強め、ついに60ドルを回復するなど、上昇に勢いがついている原油よりも高い値でした。

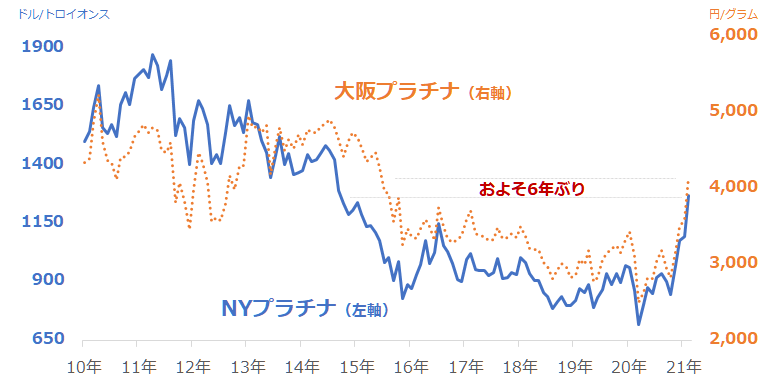

先週の値動きを受け、国内外のプラチナ価格はおよそ6年ぶりの水準に達しました。足元、世界のプラチナ価格の指標の一つであるNYプラチナ先物は1トロイオンスあたり1,260ドル近辺、NYプラチナ価格におおむね連動し、国内のプラチナ価格の指標である大阪プラチナ先物は1グラムあたり4,090円近辺で推移しています。

図:NYプラチナ先物と大阪プラチナ先物価格の推移(中心限月 月足 終値)

騰勢を強めるプラチナ市場で何が起きているのでしょうか。このような時こそ、関連する材料を俯瞰する(鳥の目線のように高いところから全体を見渡す)ことが必要です。

次より、ポイントとなる材料を挙げ、それらを、短期(足元、プラチナ価格が騰勢を強めている要因)、中期(この数カ月間、プラチナ相場を支え、今後も支え続けるとみられる要因)の大きく2つに分類しながら、今後を展望します。

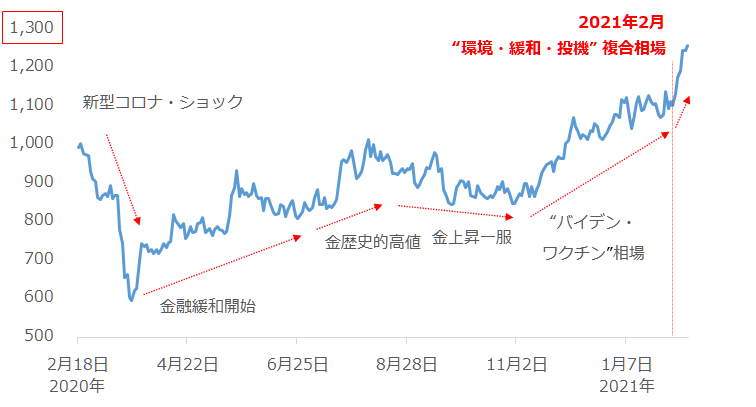

“環境・緩和・投機”などをきっかけとした、複数の上昇要因が絡んでいる点に留意

以下のグラフは、このおよそ1年間のNYプラチナ価格の推移を示しています。新型コロナ・ショックで下落した後、米国などの主要国で金融緩和が始まり、景気回復期待が高まったこと、貴金属のリーダー的存在である金(ゴールド)が騰勢を強めたこと、期待先行相場“バイデン・ワクチン”相場でさまざまな懸念の低減と期待の増幅が同時に発生したことなどで、上昇する場面が散見されました。

そして、足元、今月(2月)に入り、さらに騰勢を強めています。

図:NYプラチナ先物の推移(中心限月 日足 終値)単位:ドル/トロイオンス

2月に入ってからの急上昇については、鉱山生産の70%強を占める南アフリカで供給懸念が発生している、株価が上昇しており産業用の用途の割合が比較的高いプラチナの消費が増加する期待が高まっているなど、単一あるいは少数の要因だけがきっかけではない、と筆者は考えています。

“環境・緩和・投機”などの、複数の要素をきっかけとした複数の上昇要因が、複合的に絡んでいる、と解釈する方が、自然だと筆者は思います。足元のポイントとなる材料を、短期と中期に分けて分類をすると、以下のようになります。

足元のプラチナ価格の上昇要因(一例)

[短期(数日~数週間単位)]

・投機資金の流入

・株価の急反発(米個人投資家の「共闘」による騒動後)

[中期(数カ月単位)]

・主要生産国の南アフリカにおける供給障害(同国の生産シェアは70%超)

・金融緩和起因の株高による景気回復期待増幅(プラチナ消費のおよそ70%は産業用)

・“脱炭素”ブームによる新需要拡大期待

2月に入って発生したプラチナ価格の急上昇は、短期的な上昇要因が発生したことが直接的な材料と言えるものの、もともと底流していた中期的な上昇要因があったからこそ発生した、と言えると思います。中期的な上昇要因がなければ、ここまでの規模の急上昇は発生していなかったと、筆者はみています。

次より、2月に入って発生したプラチナ価格の急上昇の直接的な材料とした、短期的な上昇要因とみられる投機資金の流入について述べます。

短期的な上昇要因。カギはビットコイン⁉

多くの場合、投機資金の動向を伝える際、CFTC(米商品先物取引委員会)の非商業筋のネット(正味)の買いポジションの動向に注目しますが、同データは金曜日に公表され、かつその内容はその週の火曜日時点であるため、やや、速報性に欠けます。

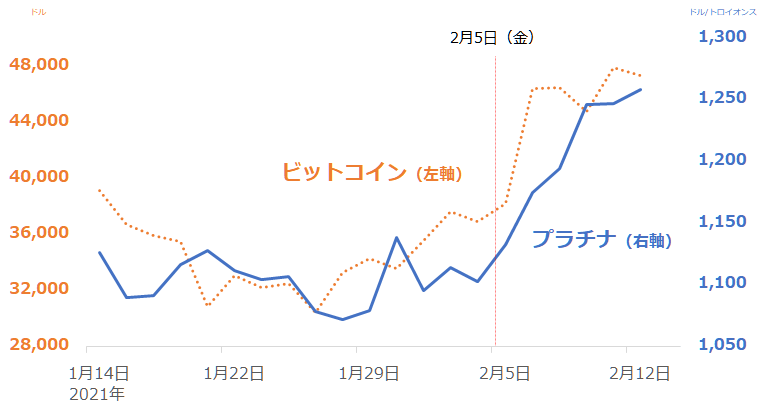

このため、先週のプラチナ価格の急上昇を説明する上で、本レポートでは、投機的な値動きの最たるサンプルとも言える、ビットコインの動向を、投機筋の動向と仮置きします。以下のグラフは、ビットコイン価格とプラチナ価格の推移を示しています。

図:ビットコイン価格とプラチナ価格の推移

2月5日(金)を機に、ともに、騰勢を強めていることが分かります。この値動きが、冒頭のジャンル横断騰落率ランキングで述べた、ビットコイン+26.1%とプラチナ+11.1%の背景です。(程度(率)は異なれども、同日を機に騰勢を強めた点は同じです)

先週のジャンル横断騰落率ランキングでは、ドルと一部の穀物を除き、ほとんどの銘柄が上昇しました。全体的に“リスク・オン”だったと述べましたが、それを先導したのが、投機的な値動きの象徴とも言える、ビットコインで、プラチナはそれに最も近い位置で追随したと筆者は考えています。

つまり、ビットコインの急上昇が、全体的な“リスク・オン”のムードをより強め、その流れに乗じ、プラチナが上昇したのではないか、ということです。単純に、プラチナに投機資金が流れ込んでいるのではないか、というプラチナ単体の議論ではなく、全体のムードと、それを象徴するビットコインの動向を合わせて考えることが、先週のプラチナの値動きを説明する上で有用だと考えます。

ビットコインの急上昇は、電気自動車(EV)の分野で世界をリードするテスラが、自社のサービスにビットコインを組み入れることを表明した、また、カナダの当局が、世界初のビットコインETF(上場投資信託)を組成することについて承認する見通しとなった、など、昨年から続く、暗号資産の代表格であるビットコインの通貨としての立ち位置を向上させる動きが、さらに目立ったことによって発生したと考えられます。

目先、短期的に、投機の象徴とも言えるビットコインがなお、騰勢を強め、かつ、ジャンルを横断した多数の主要銘柄が上昇する“リスク・オン”が続けば、プラチナもそれらに追随し、短期的になお、上値を伸ばす可能性があると、筆者は考えています。

“環境・緩和・投機”の複合相場が続けば、1,450ドルも射程範囲に入るか

ここからは、中期的に底流するプラチナ相場の上昇要因について考えます。この点は、まさに先週の「コロナ禍で金(ゴールド)が自我に目覚める!?貴金属市場の定石と定石外とは!?」で述べた点でもあります。

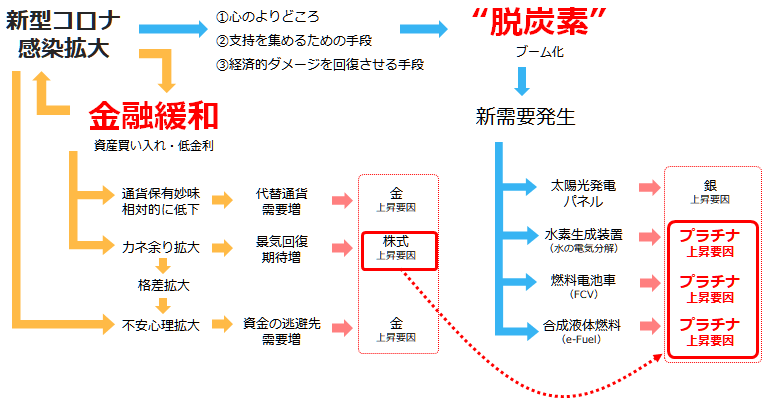

図:コロナ禍における、金融緩和と脱炭素ブームが与える貴金属市場への影響

先述の、[中期]の上昇要因で挙げたものの中で、金融緩和起因の株高による景気回復期待増幅、“脱炭素”ブームによる新需要拡大期待、の2点を、上図で説明しています。

金融緩和は、カネ余り拡大→景気回復期待増→株式上昇要因発生、という経路で、消費のおよそ70%を産業用の用途で占めるプラチナの価格上昇要因になり得ます。また、金融緩和は金(ゴールド)の上昇要因にもなり得るため、貴金属のグループの代表格である金が上昇→つられてプラチナも上昇、という経路も想定されます。このため、金融緩和は、株高経路と、金高経路の2つの経路でプラチナ価格の上昇要因になり得ます。

また、“脱炭素”がさらにブーム化したり、ブームが実態に変貌を遂げたりした場合、プラチナに、当該要素起因の新しい需要が生まれる可能性があります。

プラチナは、化石燃料の代替エネルギーとして注目されている“水素”を生成する装置、水素をエネルギー源とし、空気中の酸素を取り込んで電気を発生させ、その電気でモーターを回転させて走る燃料電池車の発電装置の電極部分、空気中の二酸化炭素と水素を結合させて作る合成液体燃料の精製装置などに使われています。

“脱炭素”ブームに乗り、これらの分野が本格的に稼働し始めれば、プラチナに新しい需要をもたらすと、考えられます。“脱炭素”は、世界規模の、息の長い、超重要テーマであるため、とん挫したり、方針転換したりする可能性は低いとみられます。

金融緩和が行われている点も、“脱炭素”がブーム化した点も、もともとは、新型コロナの感染拡大が起きたことと関わっていると、筆者は考えています。

この意味では、新型コロナの感染拡大が鎮静化するまでは、金融緩和は続き、“脱炭素”のブーム化はさらに続く可能性があります。この点は、プラチナの中期はおろか、長期的な需要増加、つまり、価格の下支え要因として作用すると考えられます。

今回は、先週のプラチナ価格の急騰の背景と、今後の価格動向について、短期および中期の材料から考えました。

仮に、投機の象徴とも言えるビットコインがなお、騰勢を強め、かつ、ジャンルを横断した多数の主要銘柄が上昇する“リスク・オン”が続けば、以前のレポート「2021年のプラチナ6大予測:新しい上昇要因で1,300ドル程度まで上昇!?」で述べた、2021年の目標価格、1トロイオンスあたり1,300ドルを、短期的に上回る可能性があると、みています。

また、1,300ドルを達成し、その後反落したとしても、中期的な下支えが底流していることから、下げ幅は限定的となり、再び上値をトライする展開になると、考えています。株高・金高、脱炭素ブームがさらに過熱化すれば、中長期的には、2014年7月の水準である1,450ドル近辺をうかがう可能性もあるとみています。

また、前回述べたとおり、貴金属4銘柄は、コロナ禍をきっかけに自我に目覚める(それぞれの変動要因でそれぞれの値動きを演じる)可能性があります。このため、次第に、金(ゴールド)とプラチナの価格差など、従来の手法が通用しにくくなることが予想されます。まずは、関連する材料を、短期や中長期など作用する時間軸ごとに分け、材料を俯瞰した上で、今後の動向を考えるようにするとよいと思います。

[参考]貴金属関連の具体的な投資商品

純金積立

国内ETF/ETN

1326 SPDRゴールド・シェア

1328 金価格連動型上場投資信託

1540 純金上場信託(現物国内保管型)

2036 NEXT NOTES 日経・TOCOM金ダブル・ブルETN

2037 NEXT NOTES 日経・TOCOM金ベアETN

海外ETF

GLDM SPDRゴールド・ミニシェアーズ・トラスト

IAU iシェアーズ・ゴールド・トラスト

GDX ヴァンエック・ベクトル・金鉱株ETF

投資信託

ステートストリート・ゴールドファンド(為替ヘッジあり)

ピクテ・ゴールド(為替ヘッジあり)

ピクテ・ゴールド(為替ヘッジなし)

三菱UFJ純金ファンド

外国株

ABX Barrick Gold:バリック・ゴールド

AU AngloGold:アングロゴールド・アシャンティ

AEM Agnico Eagle Mines:アグニコ・イーグル・マインズ

FNV フランコ・ネバダ

GFI Gold Fields:ゴールド・フィールズ

国内商品先物

金・金ミニ・金スポット・白金・白金ミニ・白金スポット・銀・パラジウム

海外商品先物

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。