※このレポートは、YouTube動画で視聴いただくこともできます。

著者の窪田真之が解説しています。以下のリンクよりご視聴ください。

「 [動画で解説]日経平均3万円に迫る。これってバブル?」

---------------------------

日経平均、3万円に迫る、製造業の利益回復が予想以上

2月第2週(2月8~12日)の日経平均株価は、1週間で740円上昇し、2万9,520円となりました。30年ぶりの高値を更新し、3万円に迫りつつあります。

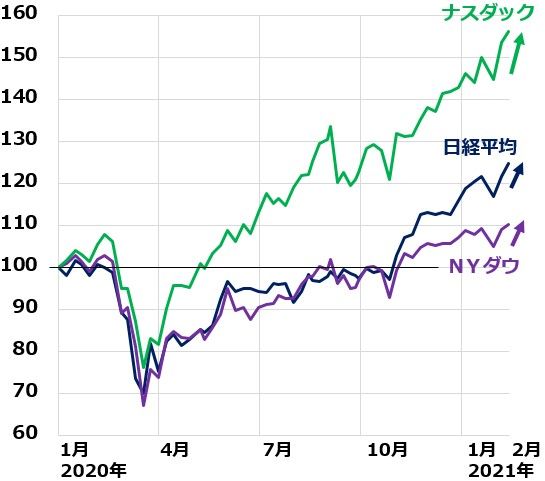

日経平均・ナスダック総合指数・NYダウの動き比較:2019年末~2021年2月12日

日米欧の中央銀行がコロナ対策として大規模金融緩和を続け、世界的な金余りを生じていることが、世界的な株高、日経平均上昇につながっています。

株だけでなく、暗号資産(ビットコインなど)、コモディティ(原油・銅・ニッケル・とうもろこしなど)など、リスク資産が一斉に値上がりしています。これってバブルでしょうか?

リスク資産が何でもかんでも上がっていく姿は、バブルを思わせるところがあります。ただし、日本株についてだけ言うならば、私はバブルだとは思いません。日経平均が3万円になっても日本株は割安で、コツコツ長期投資していって資産形成に寄与する資産だと思っています。

日経平均が上昇しているのは、金余りだけが要因ではありません。世界的な景気回復、需要の回復を受けて、企業業績が急速に回復していることを反映している面もあります。

今の日経平均上昇の背景に、予想以上に好調だった10-12月期決算があります。製造業の利益回復が予想以上に速いことが、好感されています。中国・米国を中心に世界景気が急速に立ち直り始めている恩恵を受け、製造業の業績回復が進んでいます。

象徴的だったのは、ソニー(6758)とトヨタ自動車(7203)です。

ソニーは2月4日に第3四半期(10-12月)決算を発表するとともに、通期(2021年3月期)の純利益見通しを、8,000億円から1兆850億円に上方修正しました。コロナ禍でも過去最高益を更新し、純利益を1兆円の大台に乗せる見通しとなったのは、巣ごもり消費で、ゲームが好調だったことだけが理由ではありません。

「鬼滅の刃」のヒットに恵まれた映画・音楽部門、テレビおよびデジタルカメラの製品ミックス改善などが寄与したエレクトロニクス部門、運用損益増加が寄与する金融部門が好調です。

トヨタ自動車は2月10日に第3四半期(10-12月)決算を発表するとともに、通期(2021年3月期)の純利益見通しを、1兆4,200億円から1兆9,000億円に上方修正しました。

中国・米国を中心に自動車の世界販売が回復したことに伴い、生産・販売ともに好調です。第4四半期(1-3月)のトヨタ・レクサスブランドの販売は、前年同期比+10%の増加を見込んでいます。

自動車・半導体などの製造業は、需要増加に生産が間に合わず、一時的に生産が逼迫した状況が生じています。コロナショックで、世界景気が戦後最悪の落ち込みに苦しんだ昨年4-6月とは様変わりです。

コロナ禍で苦しんでいるのは、外食・観光・航空・電鉄などに限られ、製造業中心とした企業業績全般は好調で、10-12月期ですでにコロナ前(2020年10-12月の利益)を超えてきています。

今・来期の企業業績見通しを上方修正

10-12月の企業業績好調を受け、楽天証券では今期(2021年3月期)の業績見通しを見直し、以下の通り、小幅に上方修正しました。

東証一部上場3月期決算、主要841社の連結純利益(前期比)

東証一部上場企業全体の純利益が、上記に挙げた主要841社と同じように増減するならば、東証株価指数(TOPIX)の今期(2021年3月期)予想PERは24.7倍、来期(2022年3月期)予想PERは17.3倍です。来期ベースのPERで見れば、現水準で日本株に割高感はありません。

日本株は企業価値の上昇を織り込んで上昇

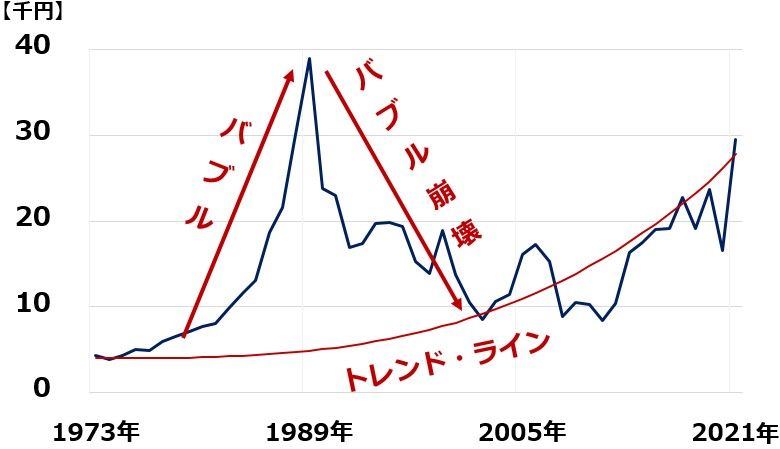

日本株は、1980年代後半にバブル相場を、1990年以降バブル崩壊を経験しました。バブル崩壊後の構造改革を経て、財務・収益基盤を強固にし、アベノミクスがスタートした2013年から新たな上昇トレンドに入りつつあります。

日経平均(年次推移):1973~2021年(2月12日)

上記は、1973年から2021年までの日経平均の動きと、そのトレンドラインを示しています。トレンドラインは、企業価値から説明できる日経平均のフェアバリューの推定値です。現在、2万7,850円まで上昇しています。来年には、3万円を超えていくと予想しています。

今年日経平均が3万円まで上昇するのは、少し早すぎるとは思いますが、コロナが収束に向かう来年度(2022年3月期)の企業業績を考慮すれば、妥当な水準と考えています。

世界各国の株価指数のPERは、おおむね10~20倍で推移してきました。日本株がバブル相場だった1989年末に、東証一部の平均PERは60倍あまりまで上がっていました。利益から説明できない水準まで株価が上昇した「バブル」だったことがわかります。

それと比較すると、現在の東証一部の来期予想PERは、17.3倍です。配当利回り約2%、PBRは1.4倍です。歴史的にみても、国際比較でも、妥当なバリュエーションです。

したがって、日本株は企業価値通りに評価されていると見ており、バブルではないと判断します。

▼著者おすすめのバックナンバー

2020年2月8日:日本株、再び高値圏でも投機筋は弱気。先物「空売り」いつまで持てる?

2020年2月4日:日銀の「ステルス・テーパリング」続く。中央銀行は最強のファンド・マネージャー?

2020年2月1日:日本株急落とロビンフッダー:ここは買い場?「宴の終わり」を判断する3つのシグナル

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。