日本株は配当利回りから見て割安と判断

日本株は、配当利回りや買収価値から見て、割安と判断しています。長期投資で、資産形成に貢献する投資対象と考えています。

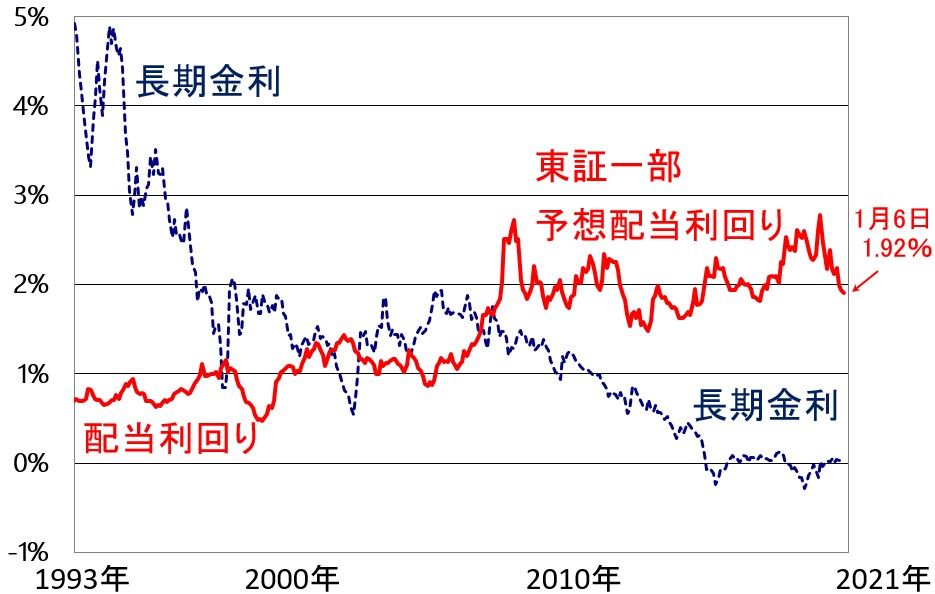

日本の長期金利(10年もの新発国債利回り)と東証一部予想配当利回りの月次推移:1993年5月~2021年1月(6日まで)

1993年当時、長期金利が5%あった時、東証一部配当利回りは1%未満でした。この時、長期国債は割安で、日本株は割高でした。ところが、現在、長期金利はゼロ近くに低下しましたが、配当利回りは約2%まで上昇しています。今は、長期国債が割高で、日本株が割安と判断しています。

利回り2%というのは東証一部の平均で、個別銘柄を見ると大型優良株で、予想配当利回りが4%を超えている銘柄も多数あります。配当利回りの高い割安株に投資することは、長期の資産形成に寄与すると考えています。

10万円から始める高利回り株投資

日本株は、配当利回りから見て割安で、長期投資対象として魅力的と考えています。ただし、銘柄選択は大切です。人気株に飛び乗って高値づかみとなり、株価が急落すると大きな損失をこうむることもあります。

これから日本株への投資を考える初心者は、日経平均に連動するインデックスファンドや、10万円以下で買える株への小口投資から始めたらいいと思います。一度に大きな金額を買うのではなく、毎月一定額を買い付けるなど、堅実に投資を増やしていく買い方が良いと思います。

そこで、今日は、10万円以下で買える高配当利回り株をご紹介します。

スーパースクリーナーを使って銘柄選択

楽天証券ウェブサイトでは、さまざまな条件を指定して、その条件に合った銘柄をスクリーニング(抽出)する「スーパースクリーナー」というツールを提供しています。スーパースクリーナーの使い方は、以下をご参照ください。

「スーパースクリーナーを使った銘柄分析方法を動画で解説」

※スーパースクリーナーは楽天証券ウェブサイトにログイン後に利用できます

今日は、スーパースクリーナーを使って選ぶ、10万円以下で投資できる高配当利回り株を、ご紹介します。以下の手順で絞り込みます。

【1】10万円以下で買える1,499銘柄を抽出

まず、東証一部・二部・東証マザーズ・ジャスダック・名証に上場する銘柄について、「投資金額10万円以下」の条件を指定すると、1,499銘柄が出てきます。この1,499銘柄が、2021年1月6日時点で、最小投資単位が10万円以下の銘柄です。

【2】予想配当利回り3.8%以上の57銘柄を抽出、証券業を除き52銘柄に絞り込み

10万円以下で買える銘柄から、配当利回りが高いものを抽出します。「配当利回り(予想)が3.8%以上」という条件を加えると、銘柄数は、一気に57まで減ります。これが、10万円以下で買える高配当利回り株の候補となります。

私は、コンプライアンス上の理由で、証券業に属する銘柄の投資判断を述べることができませんので、証券業に入る5社を除外します。すると、52銘柄が残ります。

【3】さらに時価総額が2,000億円以上、今期の配当金予想を公表している16銘柄に絞り込む

高配当利回り銘柄を選別する際、注意すべきことがあります。配当利回り(予想)は高ければ高いほど、良いというわけではないことです。なぜならば、株の配当利回りは、確定利回りではないからです。業績が悪化して、減配(1株当たり配当金を減らすこと)になり、株価が下がることもあります。

したがって、上記リストから高配当利回りの投資銘柄を選ぶ時は、見かけ上の配当利回りの高さではなく、減配リスクが低いと判断される銘柄を選ぶべきです。

減配リスクの低い銘柄にさらに絞りこむ方法は、いろいろあります。減配リスクが低い銘柄には、一般的に以下の特色があります。

- 時価総額が大きい

- 経常利益率が高い

- 自己資本比率が高い(借金が少ない)

- 景気の影響を受けにくい業種(ディフェンシブ株)

- 経営者が株主への利益配分に積極的

すべてを満たす銘柄はありません。上記の1つか2つを満たせば十分と考えます。今日は、一番単純でわかりやすい「時価総額が大きい」(時価総額2,000億円以上)という条件で絞り込みます。

その方法で絞り込むと、16銘柄が抽出されます。

10万円以下で買える、時価総額2,000億円以上、配当利回り3.8%以上の16銘柄

| コード | 銘柄名 | 配当 利回り |

株価 1月6日 |

1株 当たり 配当金 |

|---|---|---|---|---|

| 6178 | 日本郵政 | 6.2% | 807.0 | 50.0 |

| 7182 | ゆうちょ銀行 | 5.8% | 863.0 | 50.0 |

| 8308 | りそなHD | 5.8% | 362.8 | 21.0 |

| 5020 | ENEOS HD | 5.7% | 384.2 | 22.0 |

| 7167 | めぶきFG | 5.4% | 203.0 | 11.0 |

| 8306 | 三菱UFJ FG | 5.4% | 463.9 | 25.0 |

| 8593 | 三菱UFJリース | 5.2% | 495.0 | 25.5 |

| 9503 | 関西電力 | 5.0% | 994.9 | 50.0 |

| 8410 | セブン銀行 | 5.0% | 220.0 | 11.0 |

| 7186 | コンコルディアFG | 4.7% | 358.0 | 17.0 |

| 9506 | 東北電力 | 4.6% | 871.0 | 40.0 |

| 4202 | ダイセル | 4.4% | 734.0 | 32.0 |

| 2768 | 双日 | 4.3% | 234.0 | 10.0 |

| 1605 | 国際石油開発帝石 | 4.1% | 585.0 | 24.0 |

| 4188 | 三菱ケミカルHD | 3.9% | 622.7 | 24.0 |

| 9508 | 九州電力 | 3.8% | 918.0 | 35.0 |

| 出所:銘柄は楽天証券スーパースクリーナーで抽出、配当利回りは1株当たり年間配当金(会社予想)を1月6日株価で割って算出。配当金と株価の単位は円 | ||||

私が投資してみたいと考える5銘柄

スクリーニングで選んだ銘柄に、機械的に投資するのは得策とは言えません。配当利回りが高い銘柄には、将来、減配になるリスクもあるからです。ここから、さらに絞り込む必要があります。

私は、1987年から2013年まで、日本株ファンドマネージャーをやっていました。私がもし今、ファンドマネージャーならば買ってみたいと思う銘柄は、5銘柄あります。以下の通りです。

筆者がファンドマネージャーならば買ってみたい5銘柄

| コード | 銘柄名 | 配当 利回り |

業種 | 最低 投資額 |

|---|---|---|---|---|

| 5020 | ENEOS HD | 5.7% | 石油 | 38,240 |

| 8306 | 三菱UFJ FG | 5.4% | メガ銀行 | 46,390 |

| 8593 | 三菱UFJリース | 5.2% | リース | 49,500 |

| 2768 | 双日 | 4.3% | 商社 | 23,400 |

| 4188 | 三菱ケミカルHD | 3.9% | 科学 | 62,270 |

| 出所:筆者作成、配当利回りの根拠は前表、最低投資額は1月6日終値で最低投資単位100株を買うのに必要な金額(円) | ||||

上記銘柄への投資は、いずれも「逆張り」【注】投資となります。

【注】逆張り(ぎゃくばり)

株価が大きく下がってきた銘柄に買いを入れることを、「逆張り」投資と言います。相場の流れや株式市場の人気に逆行して投資する方法です。これに対し、株価が上昇トレンドの銘柄を買うことを、「順張り(じゅんばり)」投資と言います。順張りは、相場の流れや株式市場の人気に従った投資方法です。

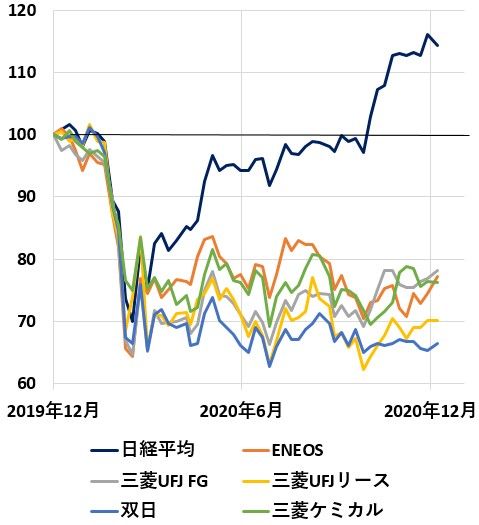

日経平均は既に大きく上昇していますが、上記銘柄は、いずれもコロナ禍で株価が大きく下がったのち、株価の回復が鈍いものです。足元の業績は厳しいものの、先行きコロナが収束して業績が回復した際に、株価が大きく反発すると、私が予想している銘柄群です。

日経平均と、上記5銘柄の株価推移比較:2019年12月30日~2021年1月6日

投資したいと考える理由

以下、5銘柄を選んだ理由を、簡単にコメントします。

【1】ENEOS HD

エネルギ-分野で、川上(原油資源開発)から川下(石油製品)まで、一貫生産できる強みを持ちます。原油備蓄義務があり、前期(2020年3月期)は、原油急落で巨額の在庫評価損が出たため、▲1,879億円の純損失に転落しました。

ただし、原油価格が反発しつつある今期(2021年3月期)は、在庫評価損がなくなり、900億円の純利益に回復する見込みです。コロナが収束すれば、さらに収益回復が続くと予想しています。株価が下がっている今、高配当利回り株としてじっくり長期投資して良いと考えています。

【2】三菱UFJ FG

上記5銘柄の中で、一番投資価値が高いと私が考えているのが、三菱UFJ FGです。低金利の長期化で銀行の収益環境が悪化していますが、三菱UFJは、海外事業収益の拡大と、ユニバーサルバンク経営(証券・信託・リース・カードなどへの多角化)によって高収益を維持してきました。コロナ禍前(2019年3月期まで)は、低金利下で8,000億円~1兆円の純利益を安定的に稼いでいました。

コロナ禍でクレジットコストが増加するため、前期(2020年3月期)と今期(2021年3月期)は、純利益が5,000~6,000億円に低下するものの、コロナ収束後には再び純利益8,000億円~1兆円をあげると予想しています。

コロナ禍でクレジットコストが増加している今期(2021年3月期)、純利益は6,000億円に留まると予想されますが、それでも将来の収益回復に向けた良い兆しが3つ現れています。

1つ目は、上半期(2020年4~9月)の業務純利益が前年比18%増の7,404億円であったこと。コロナ危機を受け、手元流動性の積み増しに動く企業が増え、貸出金や貸出枠の積み増しが増えたことなどが貢献しました。

2つ目は、世界的な株価上昇を受けて、上半期に保有有価証券の含み益が大幅に増加したこと。三菱UFJの保有有価証券含み益は、9月末で3兆5,525億円で、3月末より6,638億円増加しました。

3つ目は、固定費削減が順調に進んでいることです。収益性が低下した国内商業銀行部門を中心に店舗削減、DX(デジタルトランスフォーメーション)活用によって、コストカットを進め、収益基盤を強化しつつあります。

銀行に投資するならば、海外で収益を拡大させている3メガ銀行に限定すべきと考えています。日銀の低金利政策でダメージを受け、収益悪化が長引く地方銀行には、投資すべきでないと考えています。

3メガ銀行では、三菱UFJ FGのほか、三井住友FG(8316)(予想配当利回り5.8%1月6日時点)・みずほFG(8411)(同5.5%)も、投資価値は高いと考えています。ただし、三井住友は最低投資金額が32万9,500円(1月6日時点)、みずほは同13万5,300円と、10万円を超えているので「10万円で買える」リストには入りません。

みずほFGは、昨年9月までは100株を1万円台で買えました。ところが10月1日に10株を1株にする株式併合を実施したため、100株あたりの投資金額が10倍となり、「10万円以下で買える株」を卒業してしまいました。

3メガ銀行の投資魅力を相対比較すると、海外収益拡大で先行する三菱UFJの魅力が一番高いと、私は判断しています。

【3】三菱UFJリース

リース事業で、国内外で高収益を安定的にあげていく力があると判断しています。今期(2021年3月期)は、コロナ禍で連結純利益は前期比29%減の500億円となる見込みです。ただし、コロナが収束すれば、収益も株価も回復すると予想しています。

大株主は、三菱UFJ FGおよび三菱商事です。銀行と商社のノウハウを結集し、オペレーティングリースを拡大することで、収益基盤を強化しつつあります。今年4月1日に、日立キャピタルとの経営統合を予定しています。

三菱UFJ FGと三菱UFJリースのどちらに投資すべきかと聞かれれば、私は迷わず、三菱UFJ FGと答えます。リースも魅力的ですが、メガバンクの方が総合力で魅力が高いと考えています。

【4】双日

今期(2021年3月期)は、コロナ禍で連結純利益は前期比51%減の300億円となる見込みです。業績悪化を受けて、株価も大きく下落しました。

ただし、7月以降、収益は回復に向かっています。コロナが収束すれば、収益も株価も大きく回復すると予想しています。今、逆張りで投資していく価値が高いと、私は判断しています。

【5】三菱ケミカルHD

コロナ禍の影響で、今期(2021年3月期)は、▲590億円の純損失に転落する見込みです。ただし、コロナが収束すれば来期は800~1,000億円の純利益に回復すると予想しています。リチウムイオン電池材料など電子部材や医薬品など高付加価値品で稼いでいく力があり、コロナショックで売り込まれた現株価は、割安と判断しています。

▼著者おすすめのバックナンバー

2021年1月5日:「割安株」復権へ?初心者も上級者も今年は成長株より割安株に注目すべき理由

2020年12月17日:NISA枠で長期投資したい割安・高配当利回り株10選【投資初心者】

2020年12月8日:利回り5.0%!「高配当株ファンド」を自分で作る「ダウの犬」戦略

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。