毎週金曜日夕方掲載

本レポートに掲載した銘柄:東京エレクトロン(8035)、アドバンテスト(6857)、レーザーテック(6920)、SCREENホールディングス(7735)、ディスコ(6146)

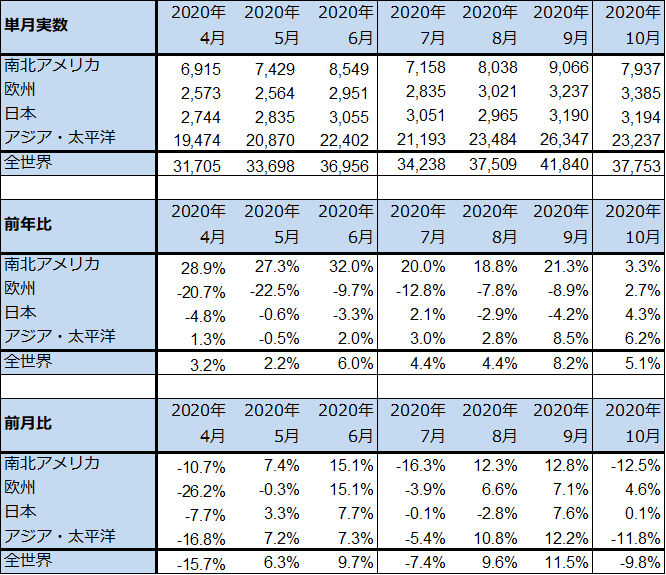

1.2020年10月の世界半導体出荷金額(単月)は、前年比5.1%増

今回の特集は、半導体製造装置セクターです。過去最大の半導体ブームが始まったと思われますが、このブームに向けた半導体デバイス市場、メモリ市況、半導体設備投資の動きを概観します。2021年1月第2週から海外、国内の半導体関連企業の2020年10-12月期決算発表が始まりますので、その分析のための下準備でもあります。

2020年10月の世界半導体出荷金額(単月)は、前年比5.1%増、前月比9.8%減の377億5,300万ドルとなりました(表1)。全体の前年比は順調に伸びていますが、南北アメリカ向けが9月の前年比21.3%増から10月は同3.3%増へ伸び率が大きく鈍化しました。アメリカのデータセンター向け投資が一時的に鈍化した可能性がありますが、11、12月の動きを見る必要があります。ただし、最も市場が大きいアジア・太平洋向け(中国を含む)の前年比は9月8.5%増、10月6.2%増と順調です。また後述のように、11月のTSMC月次売上高も順調に伸びています。世界の半導体市場は先端品、汎用品ともに再成長に向かっていると思われます。

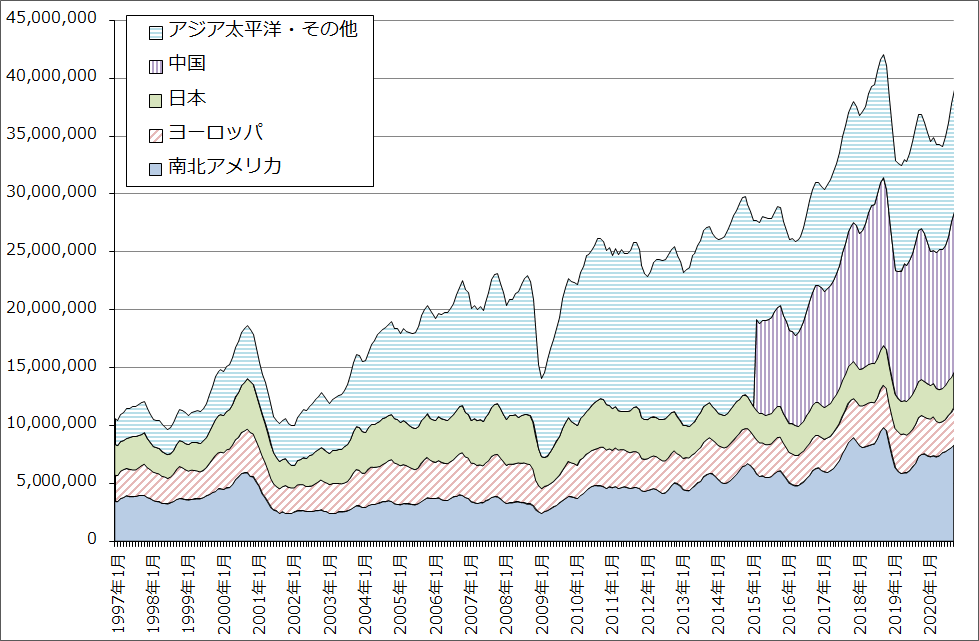

このことは、世界半導体出荷金額(3カ月移動平均)の長期グラフを見るとはっきりします(グラフ1)。2020年10月の水準は過去最高だった2018年10月の水準まで、あと7.9%増のところに来ています。早ければ6カ月以内、遅くとも1年以内には、過去最高の半導体出荷金額に到達する可能性があります。

その先は、どこまで成長するかはまだわかりません。今回のブームにおける半導体需要の主要分野は、5Gスマホ、データセンター向け高性能サーバー、高性能パソコン、新型ゲーム機などですが、5Gスマホとデータセンターは前回のブームと同じ分野です。

高性能パソコンと新型ゲーム機は今回の半導体ブームの特徴と思われます。新型コロナが猛威を振るう中で、テレワークが重要になってきているため、高性能パソコンの需要が増加すると予想されます。アメリカではすでにサイバースペース上に新たな経済圏が構築されており、これが新たな経済成長のけん引役になり始めています。新型コロナ禍からの脱却は今すぐには難しいと思われますが、その場合は、ヨーロッパと日本でもこのような「オンライン経済」を拡大する必要があると思われます。

また、新型ゲーム機は、世界的に増加しているゲームマニアやeスポーツ人口を獲得することでこれも高成長が期待されます。どちらも半導体にとって重要な需要分野です。

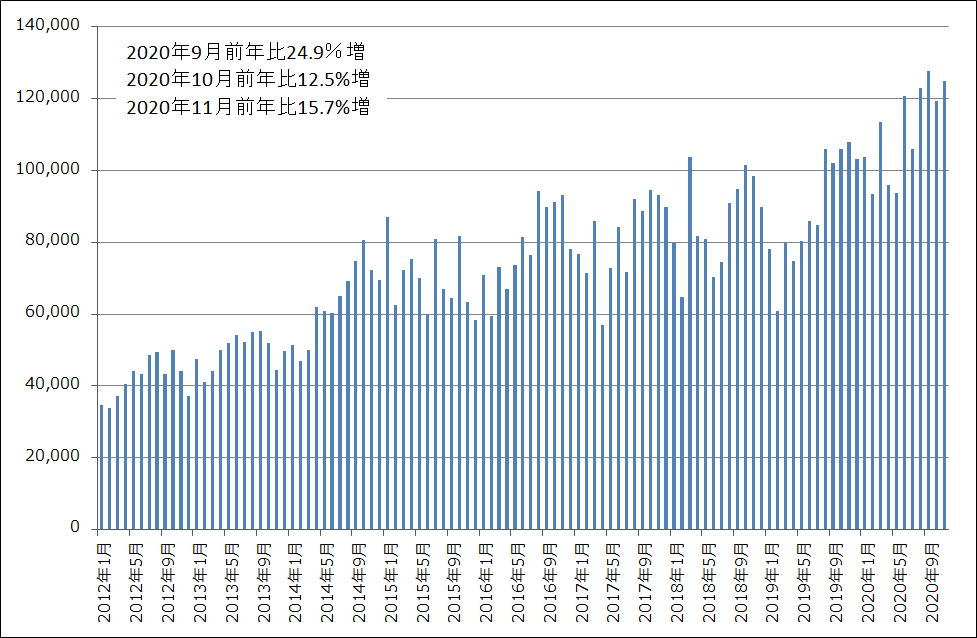

TSMCの11月売上高は前年比15.7%増、前月比4.7%増となりました。過去最高だった2020年9月(ファーウェイ向けの駆け込み出荷があったと思われる)には及びませんが、過去2番目の高水準になりました。新型iPhoneの販売好調による増産が伝えられているため、今後も前年比、前月比とも増収が続くと思われます。

表1 世界半導体出荷金額(単月)

出所:WSTSより楽天証券作成。

グラフ1 世界半導体出荷金額(3カ月移動平均)

注:2015年3月から「アジア太平洋・その他」から「中国」を分離

出所:SIA(米国半導体工業会)より楽天証券作成

グラフ2 TSMCの月次売上高

出所:会社資料より楽天証券作成

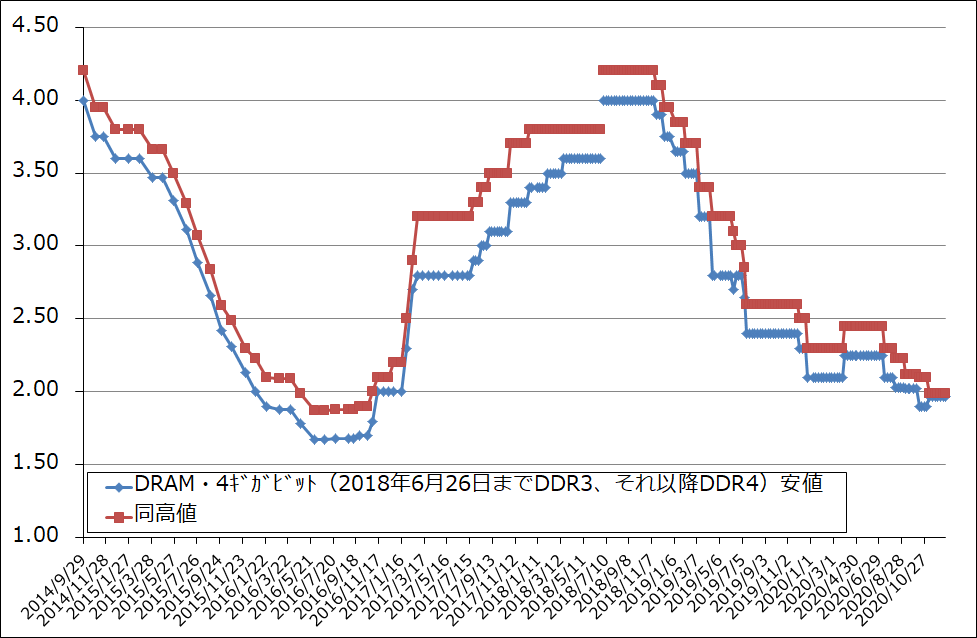

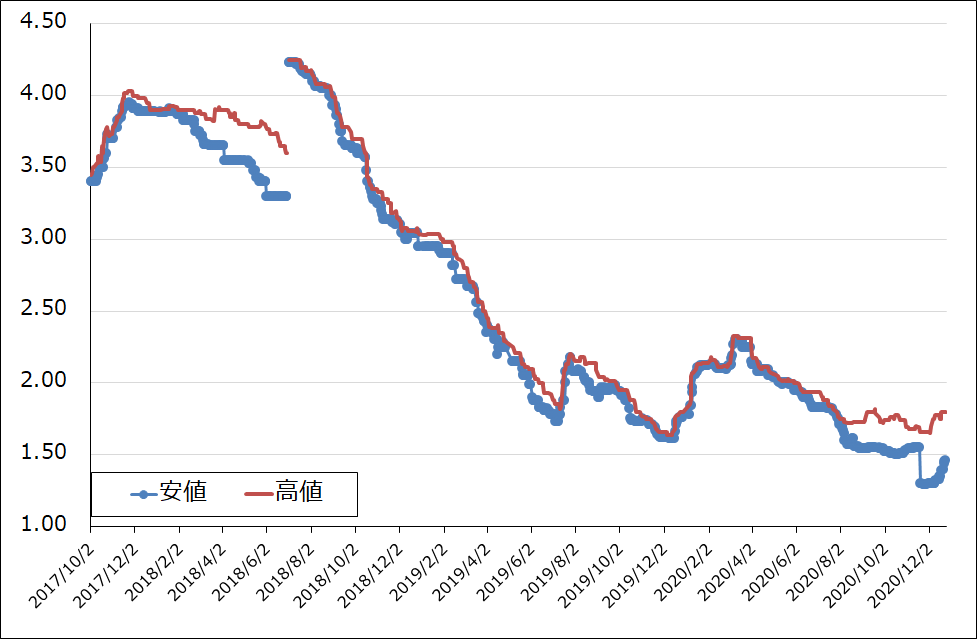

2.メモリ市況の動き-DRAMスポット価格が回復-

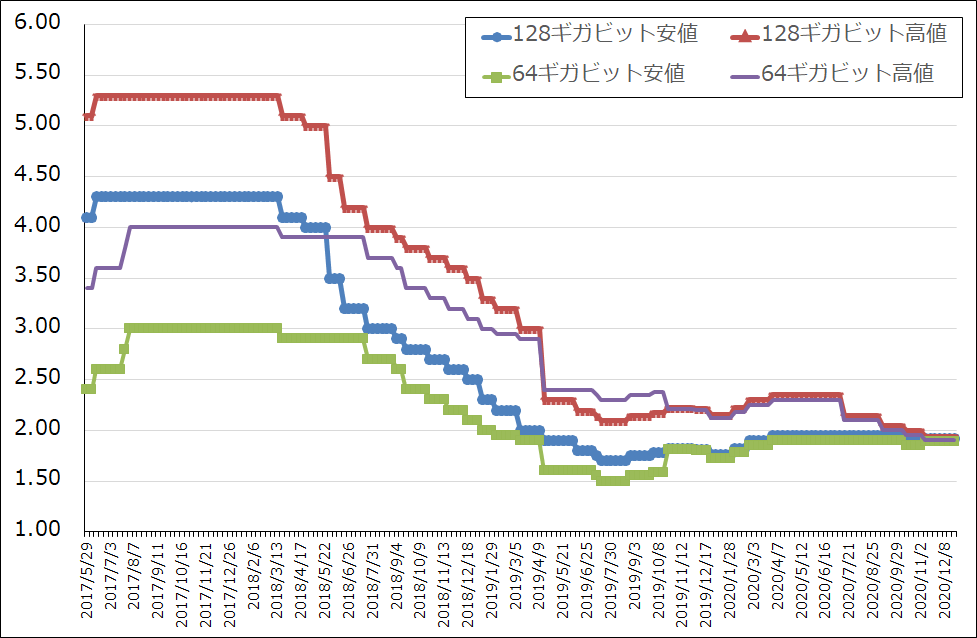

NAND型フラッシュメモリの大口価格は横ばいが続いています。DRAM大口価格は下落していたものが、一旦下落が止まった状態です。NAND、DRAMともに、2021年は5Gスマホ、データセンター向け高性能サーバー、高性能パソコン、新型ゲーム機の各々の分野で、高性能CPU、GPUの出荷増加に伴って大容量高速DRAMと大容量NANDの出荷が増えると予想されます。例えば、DRAMでは最新鋭の高速DRAM「DDR5」の出荷が本格化すると予想されます。

そのため、NAND、DRAMともに2021年のどこかの時点で需給が改善し、大口価格が上昇に転じる可能性があります。

なお、DRAMスポット価格は11月下旬から12月上旬に底打ちして緩やかな上昇に転じています。直接の原因は、中国の半導体大手「紫光集団」(傘下に中国のNAND大手YMTCがある)が2020年11月15日に予定していた私募債約206億円の償還が出来なかったこと(債務不履行)によります。同グループは、12月10日に2度目の債務不履行を起こしました。この問題は直接にはNAND需給に関するものですが、DRAMにも連想が働いた可能性があります。

また、アップルが2021年1-6月のiPhone全体の生産計画を最大前年比30%増とする方針であると報道されたことも市況上昇の材料になっていると思われます(2020年12月16日付け日経)。

DRAMスポット価格がこのまま順調に上昇すれば、大口価格にも好影響があると思われます。

グラフ3 NAND型フラッシュメモリの市況(2017年5月29日から)

出所:日経産業新聞主要相場欄より楽天証券作成

グラフ4 DRAMの市況

出所:日経産業新聞主要相場欄より楽天証券作成

グラフ5 DRAMのスポット市況

出所:日本経済新聞主要相場欄より楽天証券作成

注:2018年6月29日までは4ギガビットDDR3型、それ以降は同DDR4型

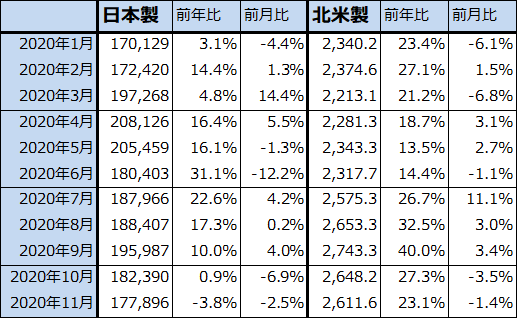

3.半導体設備投資の動き

2020年11月の日本製半導体製造装置販売高は、前年比3.8%減、前月比2.5%減の1,778億9,600万円となりました。9月までは前年を上回る販売高でしたが、10月から変調しています。ただし、北米製は11月も前年比23.1%増、前月比1.4%減と高水準でした。日本製の前年割れは9月まで中国向けが好調だったことによる一時的な反動と思われます。

半導体設備投資について、2020年から2022年まで増加し、その後も高水準が続くであろうという私の見方は今も変えていません(楽天証券投資WEEKLY2020年11月27日号を参照)。2021年はロジック投資の増加に加え、DRAM投資再開が予想されます。また、中期的には2021年から始まる3ナノ投資が重要です。私は3ナノはビッグノード(生産能力の大きな微細化世代)と言われる5ナノに匹敵する生産能力を持つ世代になる可能性があると考えています。これは、5Gスマホ、高性能サーバー、高性能パソコンの技術革新が続くであろうこと、これらの機器のメーカーの間で、より一層の高性能化による需要喚起を追及する「差別化」需要が出てくると予想されるためです。

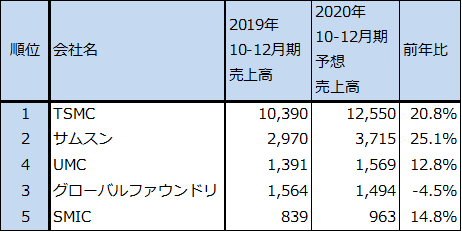

当面の注目点は、2021年のTSMCとサムスンの設備投資です。TSMCは2021年に5ナノの増強と3ナノ研究開発設備(準量産規模)の新設を計画していると思われます。また、ファウンドリ(半導体受託生産事業)ビジネスの拡大を目論むサムスンも5ナノラインの増強に注力すると思われます。すでにASMLのEUV露光装置の取り合いが起きている可能性が指摘されています(これについては、2021年1月20日に予定されているASMLの2020年12月期決算発表が要注目です)。

また、メモリでもDRAMの設備投資再開が予想されています。ここでもサムスンの設備投資が焦点になります。また、マイクロン・テクノロジーのDRAM市場に対する見方も重要になります。

前工程、後工程に分けて考えると、前工程は5ナノ増強、3ナノ新設(場合によっては7ナノ増強も)という大きな動きがあるため、日系企業では東京エレクトロン、SCREENホールディングス、レーザーテックの業績と受注動向が注目されます。ASMLがEUV露光装置の生産能力を増強し、TSMCとサムスンの需要に応えるならば、レーザーテックのEUV用マスク欠陥検査装置の受注にも好影響があると思われます。

後工程では、テスタが注目されます。中国などにおいて5Gのミリ波対応基地局の設置増加が予想されるため、ミリ波対応の5Gスマホ用チップセットの生産が増え、それを検査するための5G半導体用テスタの受注、出荷が増えることが予想されます。5G用テスタはアドバンテストがテラダインに対して今も優位に立っているもようです。

また、前述のようにDRAMでDDR5の生産が増加すれば、半導体メーカーやOSAT(半導体後工程専門業者)がDDR5対応のテスタを買い直すことになるため、メモリテスタの需要にはインパクトがあると予想されます。

半導体全体の生産個数も趨勢的に増加すると思われるため、ディスコのダイサ(回路を描き込んだシリコンウェハをチップに切り出す)、グラインダ(シリコンウェハの底面を薄く削る)の需要も増加すると予想されます。

表2 日本製、北米製半導体製造装置の販売高(3カ月移動平均)

出所:日本半導体製造装置協会、SEMIより楽天証券作成

表3 ファウンドリ市場上位5社

出所:TrendForce2020年12月7日付けプレスリリースより楽天証券作成

4.半導体セクターの重要トピックス

1)SMICがアメリカのエンティティリストに加えられた

2020年12月18日、アメリカ商務省産業安全保障局(BIS)は、SMIC(中国のファウンドリ最大手)をエンティティリストに追加したと発表しました。BISによると、今回の措置はSMICと中国の軍産複合体の関係に対してのものです。

すでに9月から、アメリカ企業がSMICに輸出する一部のアメリカ製半導体製造装置と材料については、許可制になっていました。エンティティリストに加えられると、アメリカ製の半導体製造装置・材料だけではなく、アメリカの技術を一定割合以上使用して製造された日本製の半導体製造装置や材料についてもSMICへの輸出は事実上禁止されます。BISでは、10nm以下の半導体を製造するための製造装置の輸出は許可しないもようです。

SMICは最高で14ナノの半導体を生産していますが、これに使う製造装置はアメリカと日本から輸入している最先端製造装置と思われます。これらの製造装置が禁輸になれば、SMICは14ナノラインの維持が困難になる可能性があります。この場合、SMICに対する顧客の信頼の問題に発展する可能性があります。

アメリカの意思は明確であり、アメリカに敵対する国が10ナノ以下に進出することは許さないということです。

2)紫光集団の債務不履行

中国の半導体大手「紫光集団」(傘下に中国のNAND大手YMTCがある)が2020年11月15日に予定していた私募債約206億円の償還が出来ませんでした(債務不履行)。同グループは、12月10日にも2度目の債務不履行を起こしました。原因は、買収のやり過ぎによる過剰債務であるもようです。YMTCなどの傘下企業の経営は順調ということですが、親会社の資金調達に支障が生じることになれば、半導体子会社にも影響が出る可能性があります。

SMICのエンティティリスト入りと合わせて考えると、中国半導体産業への投資はリスクが大きいと思われます。また、中国半導体企業の実力は過小評価は出来ませんが、過大評価する必要はないと思われます。

3)アップルがパソコン用CPUを自社開発。マイクロソフトも追随か。

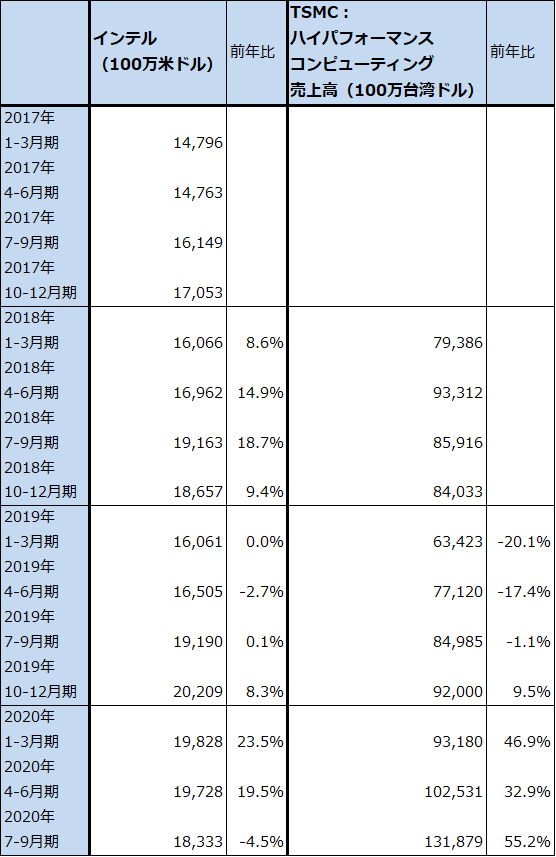

2020年11月にアップルが発売した3種類の新型パソコンには、アップルが自社設計した5ナノSoC(シリコン・オン・チップ。一つのチップの上にCPU、GPU等の半導体を統合したもの)「M1」が搭載されています。アームベースのCPUを搭載したSoCで、生産はTSMCが行っています。アップル製パソコンにはこれまでインテル製CPUが搭載されてきましたが、アップルは今後2年間でCPUをインテル製から自社製に替えるもようです。

また報道では、マイクロソフトがクラウドサービス向けサーバーと「サーフェス」パソコン向けに、CPUの自社開発計画を進めているもようです。これもアームベースのCPUになります。生産をどこが行うのかは不明ですが、TSMCとサムスンが候補と思われます。

力のあるコンピュータ関連企業がインテルから離れる構図が出来始めています。インテルがこの状況をどう打開するのか、設備投資の面から見た時の2021年の注目点です。

表4 インテル、TSMCハイパフォーマンスコンピューティング分野の四半期売上高

注1:TSMC:ハイパフォーマンスコンピューティング売上高はTSMC開示の分野別構成比より楽天証券計算。

注2:TSMC:ハイパフォーマンスコンピューティング売上高には、パソコン用、サーバー用CPU、GPU、ゲーム機用半導体などが入る。

注3:1台湾ドル=0.035米ドル

5.日系半導体製造装置メーカー5社の目標株価を維持する

日系半導体製造装置メーカー5社の今後6~12カ月間の目標株価を以下の通り維持します。各社とも引き続き投資妙味を感じます。

東京エレクトロン 4万4,000円

アドバンテスト 9,300円

レーザーテック 1万5,000円

SCREENホールディングス 9,000円

ディスコ 3万8,000円

<参考>世界の主要半導体関連企業の2020年10-12月期決算発表予定(判明しているもののみ)

マイクロン・テクノロジー(2021年8月期1Q) 2021年1月7日

TSMC 2021年1月14日

ASML 2021年1月20日

インテル 2021年1月21日

ディスコ 2021年1月26日

AMD 2021年1月26日

信越化学工業 2021年1月27日

ラム・リサーチ 2021年1月27日

東京エレクトロン 2021年1月28日

アドバンテスト 2021年1月28日

SCREENホールディングス 2021年1月28日

レーザーテック(2021年6月期2Q) 2021年2月1日

SUMCO(2020年12月期) 2021年2月9日

アプライドマテリアルズ(2021年10月期1Q) 2021年2月18日

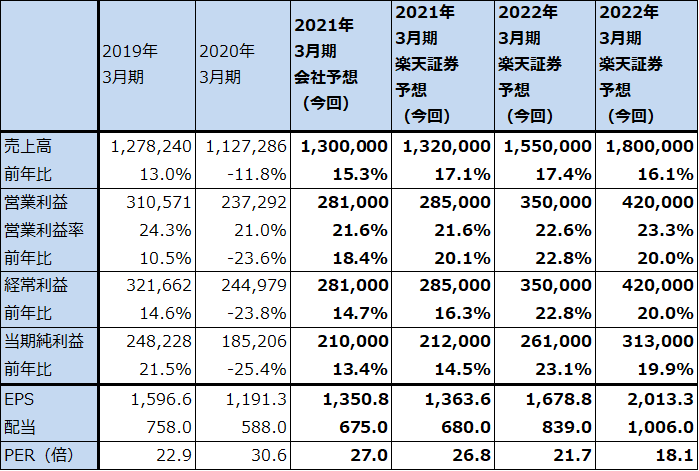

6.日系半導体製造装置メーカー5社の業績表

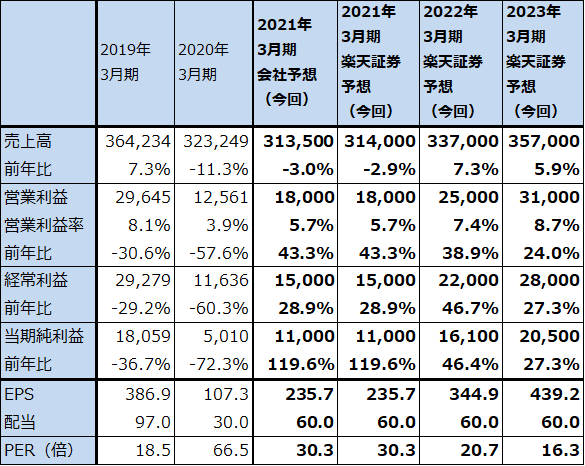

表5 東京エレクトロンの業績

発行済み株数 155,469千株

時価総額 5,674,619百万円(2020/12/24)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:発行済み株数は自己株式を除いたもの。

注2:当期純利益は親会社株主に帰属する当期純利益。

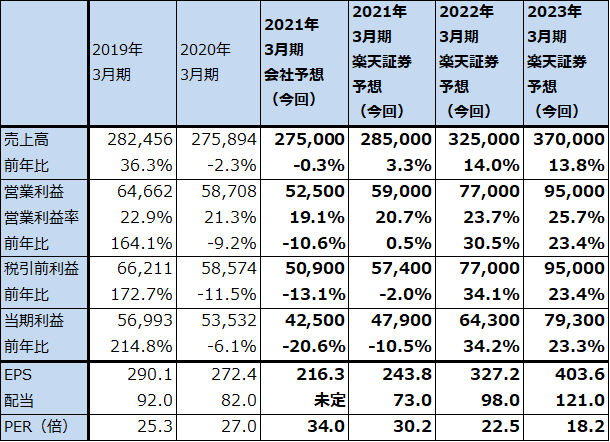

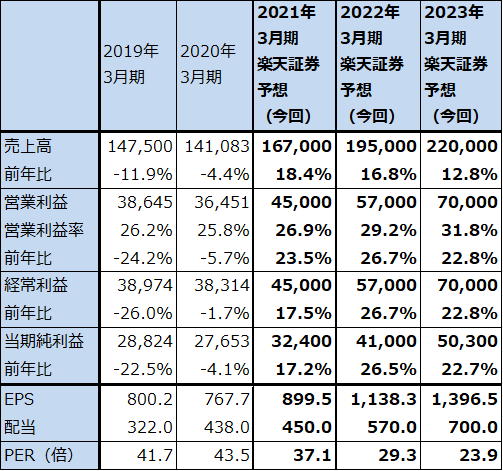

表6 アドバンテストの業績

発行済み株数 196,490千株

時価総額 1,444,202百万円(2020/12/24)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:発行済み株数は自己株式を除いたもの。

注2:当期利益は親会社の所有者に帰属する当期利益。

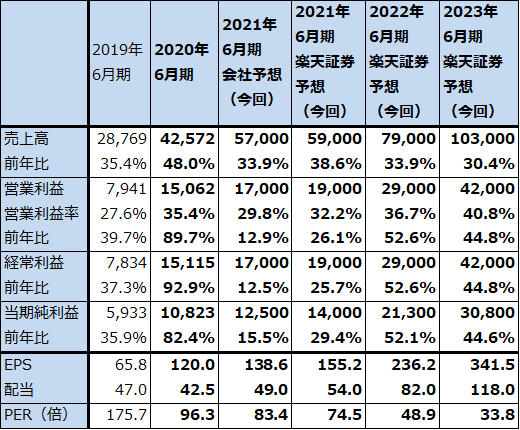

表7 レーザーテックの業績

発行済み株数 90,178千株

時価総額 1,042,458百万円(2020/12/24)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社の所有者に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

表8 SCREENホールディングスの業績

発行済み株数 46,676千株

時価総額 333,267百万円(2020/12/24)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

表9 ディスコの業績

発行済み株数 36,019千株

時価総額 1,203,035百万円(2020/12/24)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

2020年の楽天証券投資WEEKLYはこれにて終了です。今年1年お読みいただきありがとうございました。

2021年もよろしくお願いいたします。よいお年をお迎えください。

本レポートに掲載した銘柄:東京エレクトロン(8035)、アドバンテスト(6857)、レーザーテック(6920)、SCREENホールディングス(7735)、ディスコ(6146)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。