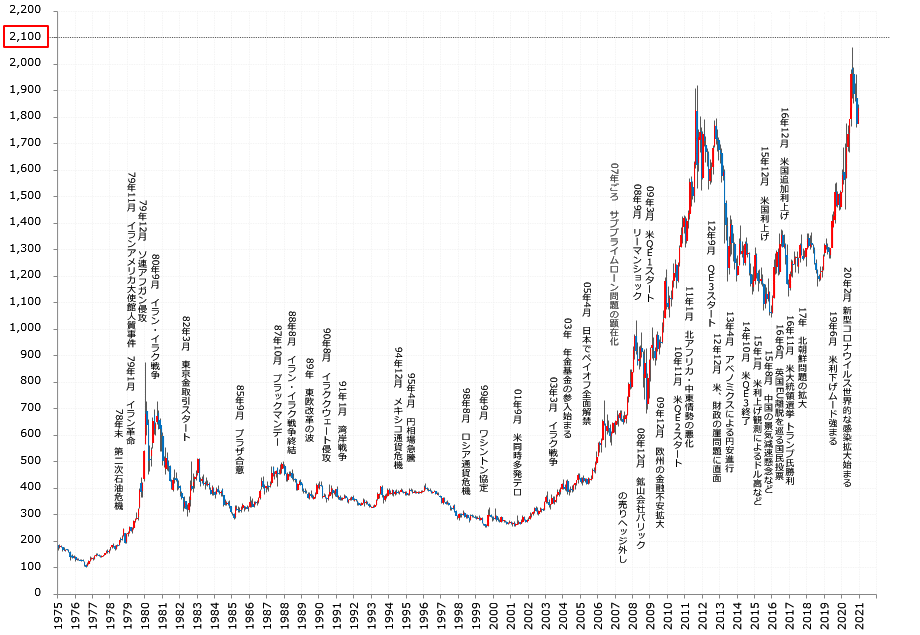

金相場は2021年の年末、2,100ドル超えも?!

筆者は2021年の金相場は、年初に安くなるものの、年央に回復、年末にかけて上値を伸ばす展開になると考えています。2020年12月7日午前時点で、NY金先物(期近)は1トロイオンスあたり1,835ドル近辺ですが、2021年年末に2,100ドルを超えていると考えています。

図:NY金先物(期近 月足) 単位:ドル/トロイオンス

このようなシナリオを描くにあたり、さまざまな材料を想定しています。本レポートでは、2021年の金相場の上昇要因となり得るものを5つ、下落要因となり得るものを5つ、それらを合わせて“10大予測”という形式で書きます。

| 上昇の5大要因を予測 | |

| 1 | 埋まらない溝、で上昇 |

| 2 | コロナ対策のために行われた借金の返済スケジュールへの意識の高まり、で上昇 |

| 3 | 期待先行相場“バイデン・ワクチン相場”の縮小・終了、で上昇 |

| 4 | 先進国の大規模な金融緩和の継続・強化、で上昇 |

| 5 | 中国経済絶好調、で上昇 |

| 下落の5大要因を予測 | |

| 6 | 理想の現実化、で下落 |

| 7 | コロナ対策のために行われた借金の棒引き、で下落 |

| 8 | 期待先行相場“バイデン・ワクチン相場”の拡大・継続、で下落 |

| 9 | 先進国で金融引締め開始、で下落 |

| 10 | 世界経済の完全復元、で下落 |

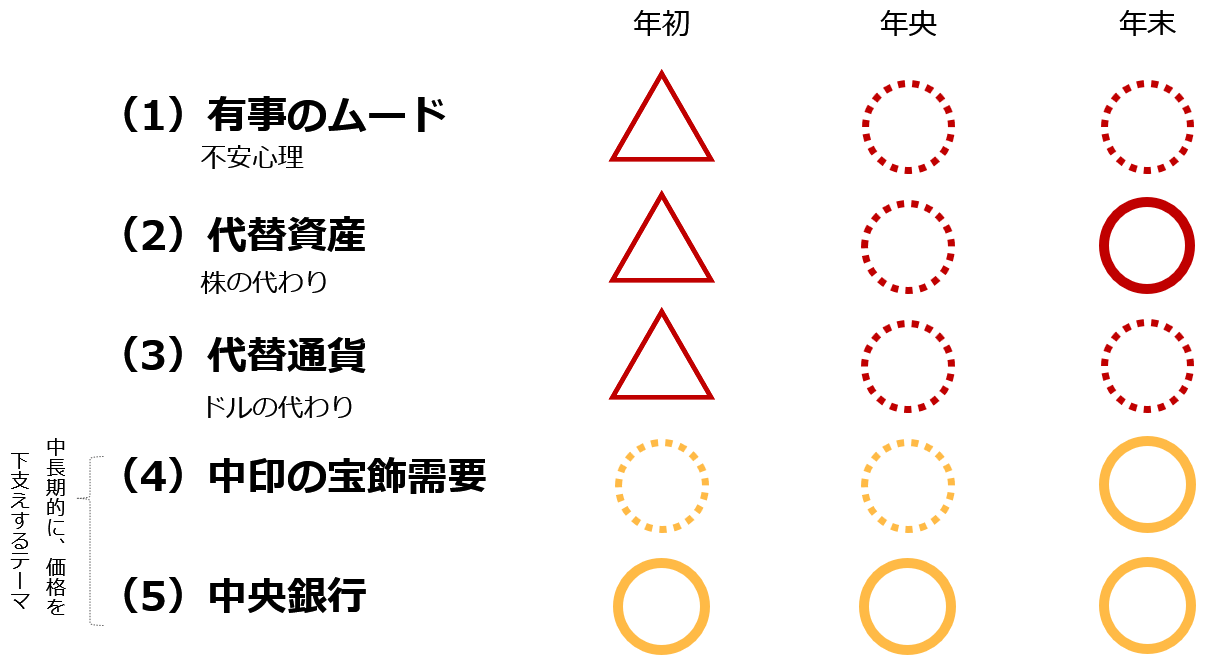

過去の本欄で何度も述べているとおり、金市場における材料は以下の5つのテーマに分類することができると考えています。10大予測はいずれも、5つのテーマのいずれかに分類することができるわけです。

図:2021年の金相場を取り巻く環境(筆者イメージ)

現代の金相場は、“有事のムード”だけ、“代替資産”だけなど、単一の材料で動いていません。金市場では、常にこれらの5つのテーマが存在し、影響力を打ち消し合いながら、連続的に価格が決まっていると、考えられます。

北朝鮮がミサイルを20発弱発射した2017年、金価格は12%上昇しました。中東での有事が目立った1979年の上昇率がおよそ130%だったことを考えれば、現代の金相場が単一の材料のみで形成されていないことは明白です。

また、2017年、NYダウは25%上昇、米ドル指数は10%下落しました。米ドル(以下ドル)の下落は、金相場にとって5つのテーマの一つ“代替通貨”起因の上昇要因であるため、この年の金相場には、“有事のムード”と“代替通貨”の2つで、上昇圧力がかかっていたと考えられます。

しかしそれでも、金価格が急騰しなかったのは、NYダウの上昇(株高)、つまり“代替資産”起因の強い下落圧力がかかっていたためと考えられます。“代替資産”の側面から、“有事のムード”と“代替通貨”起因の上昇圧力を相殺して余りあるだけの下落圧力がかかっていたと、考えられます。

上記の例は、“有事のムード”、“代替資産”、“代替通貨”のテーマで上昇・下落、相反する材料が存在した場合でしたが、実際のところ、このような“影響力の打ち消し合い”は、程度の差はあれ、5つのテーマ間で絶えず起きていると考えてよいと思います。

上昇5大予測…“埋まらない溝”、“先進国の大規模な金融緩和の継続・強化”など

以下は、筆者が考える、2021年に金相場に上昇圧力をかけるとみられる材料の5大予測です。現時点での筆者の2021年の金相場のメインシナリオは、“年初下落・年央回復・年末高”であるため、以下の上昇に関わる5大予測は、年初はまだ弱いものの、年央・年末にかけて徐々に強まっていく、イメージです。

| 上昇の5大要因を予測 | |

| 1 | 埋まらない溝、で上昇 |

| 2 | コロナ対策のために行われた借金の返済スケジュールへの意識の高まり、で上昇 |

| 3 | 期待先行相場“バイデン・ワクチン相場”の縮小・終了、で上昇 |

| 4 | 先進国の大規模な金融緩和の継続・強化、で上昇 |

| 5 | 中国経済絶好調、で上昇 |

1:埋まらない溝

同じ分野における、スタンスが異なる2者の間にある溝が、埋まらないことをイメージしています。

スタンスが異なる2者とは例えば、米国と中国、中国と香港、一党独裁国家と民主主義国家、大衆迎合と民主主義、先進国と発展途上国、トランプ派とバイデン派、資産階級と労働階級、黒人と白人など、新型コロナ関連で言えば、医療体制が整っている国とそうでない国、新しい生活様式を受け入れる人と過去にとどまりたがる人など、です。

基本的に、特に資本主義においては、“格差は成長の余地”という側面を持っています。例えば、この半世紀、“人類未踏の地”と言われたアフリカの開発が本格化しましたが、アフリカが未開である一方、アフリカを開発した多くは高度な技術と豊富な資金を有していた成熟した先進国でした。

アフリカ開発には、“未開”と“成熟”という明確な格差が存在します。“格差”が、先進国にビジネスチャンスを、アフリカ諸国に高度な技術を与えたと言えます。

現在、世界経済は、新型コロナの感染拡大により、甚大なダメージを負っています。この甚大なダメージから回復するためには、ある程度、資本主義が成長の源泉とする“格差”が必要です(人権を脅かす格差は除く)。格差を埋めようとすることで、成長するのが資本主義だからです。

特に技術的な格差(溝)があるところに成長が生まれる傾向があります。現代社会は、資本主義が主流であり、そして、コロナ禍からの経済回復が急務である以上、社会から溝がなくなることはないと、考えられます。

また、自分の立ち位置を守るためにあえて溝を維持することもあります。経済的格差、技術的格差、思想の相違など、すぐに解消しにくい溝がある状態を過ごすためには、主張が必要です。主張は自分と相手の間に壁を作る要因になるため、主張が続くうちは、溝が埋まることはありません。

一般的には、“格差はない方がよい”、“みんな平等であるべきだ”と考えられがちですが、社会の仕組みが“溝”を必要としている以上、今後も、成長の源泉であり、自分を守るすべであり続けるでしょう。この意味では、いくら美辞麗句を並べても、溝はなくならないと言えます。

“埋まらない溝”は、金市場に関わる5つのテーマのうち、不安心理の拡大という意味で“有事のムード”、不安心理が拡大した際に株価が不安定化する懸念があるという意味で“代替資産”、2つのテーマ起因の上昇圧力が発生することにつながります。

2:コロナ対策のために行われた借金の返済スケジュールへの意識の高まり

新型コロナの感染拡大を防止するため、世界全体で、行動を自粛したり、経済活動を制限したりしています。この自粛や制限による経済活動の停滞を最小限にとどめるため、世界中で国や自治体は、莫大(ばくだい)な資金を投じています。

例えば、高い有効性が確認されているワクチンの接種が、世界中で始まった場合、どのようなことが起きるでしょうか。2020年1月以降、人的・経済的に甚大なダメージを受け続けてきた新型コロナウイルスの脅威から逃れられる出口の一端が見えた時です。

まずは、世界中の市民生活、そして株式やコモディティ(商品)の各種市場など、それまでにダメージを受けてきた各所が、良好な状態になることが予想されます。それと同時に、それまで積み上げた莫大な借金の額を直視することになると考えられます。

たとえ世界中に浸透していなくても、有効性の高いワクチンが世界中で“使われ始めれば”、アフターコロナ(コロナ後の世界)の兆しが見える可能性があります。そして、コロナ禍から抜け出す出口の一端が見えたのであれば、次に、具体的な“出口戦略”を練らなくてはならなくなります。

このタイミングが、それまで積み上げた莫大な借金の額を直視し、それをどう返済するのかを、現実的なレベルで考えるタイミングになるとみられます。有効性の高いワクチンが普及すればするほど、“出口”が迫り、“借金返済”を現実的に考えなくてはならなくなるわけです。

“コロナ対策のために行われた借金の返済スケジュールへの意識の高まり”は、“埋まらない溝”と同様、金市場に関わる5つのテーマのうち、不安心理の拡大という意味で“有事のムード”、不安心理が拡大した際に株価が不安定化する懸念があるという意味で“代替資産”、2つのテーマ起因の上昇圧力が発生することにつながります。

ワクチンの普及には時間がかかることが想定されるため、この材料起因の上昇圧力は、年初よりも年央、年央よりも年末の方が強くなることが予想されます。

3: 期待先行相場“バイデン・ワクチン相場”の縮小・終了

期待先行相場“バイデン・ワクチン相場”の概略については、以前のレポート「“バイデン・ワクチン相場”で見えた、金(ゴールド)と原油の実力」で触れました。

“バイデン・ワクチン相場”は筆者の造語で、バイデン新政権と、有効性の高いワクチンへの強い“期待”がジャンルを超えた幅広い市場を覆い、多数の銘柄が上昇した相場のことです。2020年11月、同相場によって、原油やプラチナ、銅の他、マイナーなコモディティ(商品)銘柄、主要株価指数の上昇が目立ちました。

“バイデン・ワクチン”相場の正体は“期待”です。バイデン新政権はまだ発足していません。有効性の高いワクチンもまだ、一般的な接種は始まっていません。つまり、どちらもまだ起きていないのです。起きていない事象への強い“期待”が重なったことで、幅広い銘柄の価格が大きく上昇したのです。

バイデン新政権が発足したり、有効性の高いワクチンの接種が始まったりして、これらの期待が“現実”のものとなった時、市場では何が起きるのでしょうか。

この時、これらの期待は市場にとって“織り込み済”の材料になると、考えられます。上昇圧力として十分活躍したこれらの材料(期待)が現実のものになってしまえば、その後、これらの材料が、それ以降、各種市場に上昇圧力を加えることは、難しいと考えられます。

期待を“前借り”して上昇した相場は、現実になった後も、上昇圧力を加えることはできないのではないか、ということです。

タイミング的には、バイデン新政権の発足予定は2021年1月、ワクチンの普及は順次、であるため、これらが“織り込み済”になり、相場が不安定化するタイミングは、1月とそれ以降、順次、となると考えられます。

この時不安定化する可能性がある銘柄は、“バイデン・ワクチン相場”で上昇した銘柄群とみられます。“バイデン・ワクチン”起因の材料が織り込み済になることで、株式相場が不安定化し、金(ゴールド)相場に“代替資産”の側面から上昇圧力がかかる可能性があります。

4: 先進国の大規模な金融緩和の継続・強化

2020年3月以降、先進国では大規模な金融緩和が行われています。中央銀行が、市中から各種有価証券を購入したり、異例の低金利を継続したりしています。

中央銀行が市中から有価証券を買い入れれば、市中に出回る資金の量が増え、その国の通貨の価値が希薄化する懸念が生じます。また、低金利を継続すればその国の通貨を保有する妙味が低下します。

これらにより、大規模な金融緩和はその国の通貨の価値の希薄化懸念を強めたり、保有妙味を低下させたりする要因になり得ます。現在の基軸通貨(世界の貿易で最も多用されている通貨)はドルですが、そのドルを発行する米国の中央銀行にあたるFRB(米連邦準備制度理事会)が、現在行っている金融緩和策を強化すれば、ドルは今よりも安くなる可能性が生じます。

金(ゴールド)は、歴史的に世界の幅広い地域でお金として利用されたり、現在でも一部の中央銀行が当座の資金繰りのために現金化されたりしています。基軸通貨のドルも金(ゴールド)も、“世界の共通のお金”という側面を持っていると言えます。

ドルと金(ゴールド この場合はドル建て)のこのような関係は、時折、“ドル高・金安”、“ドル安・金高”といった、ドルと金が相反する動きをする要因になります。

特にFRBが、現在行っている金融緩和策を強化すれば、“ドル安・金高”の構図が強まる可能性があります。中央銀行は、物価の安定や雇用の維持を主な役割の一つとしているため、コロナ禍の出口(兆しではなく、終わりの終わり)が具体的に見えるまで、緩和的な措置を続ける(場合によっては強化する)可能性があります。

“先進国の大規模な金融緩和の継続・強化”は、“代替通貨”の側面から、金相場に上昇圧力をかける要因になり得ます。コロナ禍の出口を出るまで、中央銀行による緩和策が続く可能性があるため、少なくとも2021年は通年で、“先進国の大規模な金融緩和の継続・強化”の側面から上昇圧力がかかり続けると、筆者は考えています。

また、2010年ごろから、中央銀行自身が金(ゴールド)の保有高を積み上げています。この流れが続けば、2021年も、金相場に上昇圧力がかかり続ける可能性があります。この点は、冒頭で述べた、金市場に関わる5つのテーマの一つ、“中央銀行”起因の上昇圧力です。

5: 中国経済絶好調

世界中がコロナ禍にあえぐ中、経済指標が示すとおり、中国経済は好調です。2020年7-9月期の同国のGDP(国内総生産)が、新型コロナが存在しなかった前年同期に比べてプラスだったことは、同指標が発表された当時、関係者を驚かせました。

新型コロナの感染状況をみても、主要国の中で中国は異質な存在です。1月から2月にかけて発生した第1波以降、目立った感染拡大は起きていません。つまり、感染拡大からいち早く脱却し、経済回復を達成したわけです。

中国は金(ゴールド)の宝飾および投資需要で世界屈指のシェアを誇ります。この中国の経済回復、成長は、金(ゴールド)の需要を増加させる一因になり得ます。

“中国経済絶好調”は、5つのテーマの一つ、“中国・インドの宝飾需要”の側面から、金相場に上昇圧力をかける要因になり得ます。たとえ先進国経済がコロナ禍から回復しきっていなかったとしても、中国の経済成長が続く限り、金相場に、この材料起因の上昇圧力はかかり続けると、筆者は考えています。

下落5大予測…“理想の現実化”、“コロナ対策のために行われた借金の棒引き”など

以下は、筆者が考える、2021年に金相場に下落圧力をかけるとみられる材料の5大予測です。現時点での筆者の2021年の金相場のメインシナリオは、“年初下落・年央回復・年末高”であるため、以下の下落5大予測は、年初ほど目立ちやすく、年央・年末にかけて徐々に弱まっていくことを、想定しています。

| 下落の5大要因を予測 | |

| 1 | 理想の現実化、で下落 |

| 2 | コロナ対策のために行われた借金の棒引き、で下落 |

| 3 | 期待先行相場“バイデン・ワクチン相場”の拡大・継続、で下落 |

| 4 | 先進国で金融引締め開始、で下落 |

| 5 | 世界経済の完全復元、で下落 |

6:から10:は、先述の上昇5大予測の対極にあります。8:の“期待先行相場“バイデン・ワクチン相場”の拡大・継続”については、バイデン新政権発足予定の1月以降も、ワクチンへの強い期待が残り、継続する可能性は否定できません。

しかし、その他の6:理想の現実化、7:コロナ対策のために行われた借金の棒引き、9:先進国で金融引締め開始、10:世界経済の完全復元の4つが、2021年に実現あるいは、顕著になったりする可能性は、筆者は高くはないと考えています。

このため、下落5大予測については、存在こそするものの、その影響力は、上昇5大予測の影響力に打ち消され、その結果、金相場は、年央・年末にかけて、上昇すると、考えています。

以上、現時点での筆者の2021年の金相場の考え方を述べました。参考になれば、幸いです。

[参考]貴金属・原油関連の具体的な投資商品

純金積立

国内ETF/ETN

1326 SPDRゴールド・シェア

1328 金価格連動型上場投資信託

1540 純金上場信託(現物国内保管型)

2036 NEXT NOTES 日経・TOCOM金ダブル・ブルETN

2037 NEXT NOTES 日経・TOCOM金ベアETN

海外ETF

GLDM SPDRゴールド・ミニシェアーズ・トラスト

IAU iシェアーズ・ゴールド・トラスト

GDX ヴァンエック・ベクトル・金鉱株ETF

投資信託

ステートストリート・ゴールドファンド(為替ヘッジあり)

ピクテ・ゴールド(為替ヘッジあり)

ピクテ・ゴールド(為替ヘッジなし)

三菱UFJ純金ファンド

外国株

ABX Barrick Gold:バリック・ゴールド

AU AngloGold:アングロゴールド・アシャンティ

AEM Agnico Eagle Mines:アグニコ・イーグル・マインズ

FNV フランコ・ネバダ

GFI Gold Fields:ゴールド・フィールズ

国内商品先物

金・金ミニ・金スポット・白金・白金ミニ・白金スポット・銀・パラジウム

海外商品先物

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。