毎週金曜日夕方掲載

本レポートに掲載した銘柄:任天堂(7974)、ソニー(6758)、カプコン(9697)

任天堂

1.任天堂は経営方針説明会を開催した

今回の特集は、ゲーム株です。家庭用ゲーム業界の足元の動きと新しい動きを概観します。

2020年9月16日、任天堂は2021年3月期経営方針説明会をWEB配信で開催しました。その中身は、従来からの任天堂の経営方針を再確認するものであり、目新しいもの、株価を刺激するような材料はありませんでした。

経営方針説明会の内容を列挙すると以下のようになります。

- ハード・ソフト一体型の遊びの提案を続ける(ゲーム専用機ビジネスを今後も続ける)。

- 誰もが直感的に楽しめる任天堂独自の遊びを提供し続ける。

- 任天堂IPに触れる人口を拡大する取り組みを続ける。

- 顧客と長期的関係を構築(ニンテンドーアカウントは2020年9月現在2億アカウント以上、ニンテンドースイッチオンラインの会員数2,600万人以上、マーチャンダイズ(キャラクターの商品化)、モバイル、映像、テーマパークへ展開)。

- 次世代機は20XX年に投入(時期は未定だが、次世代機は必ず出す)。

- ニンテンドースイッチのハードウェア販売は会社予想の1,900万台に向けて進捗中(メディアの質問に答える形で)。

- 新製品、新サービス、新ハードについては、今回は話さない。

- ニンテンドースイッチのソフトのダウンロード比率は、2021年3月期1Qは50.3%になっているが、会社側はこの数字が維持されるとは見ていない。

- 今年のホリデーシーズンの目玉ソフトは、「マリオカート ライブ ホームサーキット」(10月16日発売)か。

- ニンテンドースイッチのハードウェアが、日米欧で長期間欠品が続き、あるいは割高価格で販売されていることに対しては、一切コメントなし。

- ニンテンドースイッチのライフサイクルは中盤に差し掛かっているところであり、寿命は長い。

2.楽天証券の任天堂に対する見方は変更しない

今回の説明会では、株式市場で関心の大きかったニンテンドースイッチ・ハードの生産動向、増産動向についてのコメント、スイッチの上位機種についてのコメントは会社側からはありませんでした。「巣ごもり」という言葉も会社側は使いませんでした。

過去の任天堂の行動を考えると、ハードの品不足が生じたときには、必ず増産して品不足の解消に努めています。今の任天堂の経営陣は、会社予想の設定やその修正に対して、過去の経営陣に比べて極めて慎重ですが、増産は行っていると思われます。ハードの生産工場も増やしている模様です。ハードの生産動向がどのようなものなのかは不明ですが、2021年3月期2Q決算(11月5日発表)において明らかになると思われます。

楽天証券投資WEEKLY・2020年8月28日号で家庭用ゲーム機の「巣ごもり」需要を大雑把に推計しました。それによれば、試算上は最低8,000万台、最大2億5,000万台の特需が発生していることになります。家庭用ゲーム機の年間需要約4,000万台に対して大きな数量です。

この特需は、新型コロナウイルス感染症が収束し、各国の経済社会が正常化すれば、なくなるものです。しかし、新型コロナウイルス感染症の治療法もワクチンも完成しておらず、仮にワクチンが完成したとしても、その普及には時間がかかります。例えば、日本で新型ワクチンを100万人に投与した後、仮に数%(数万人)の人に病院での治療が必要な副作用があった場合、医療現場は混乱するでしょう。ワクチンの普及には時間がかかるのです。そのため、各国の経済社会が正常化する場合でも、段階的に進むと予想されるため、急に特需がなくなるとは考えにくいです。

任天堂にとってもソニーにとっても、この特需はゲーム人口を増やす絶好のチャンスです。ただし、両社とも必ずしもそう考えてないようにも見えます。

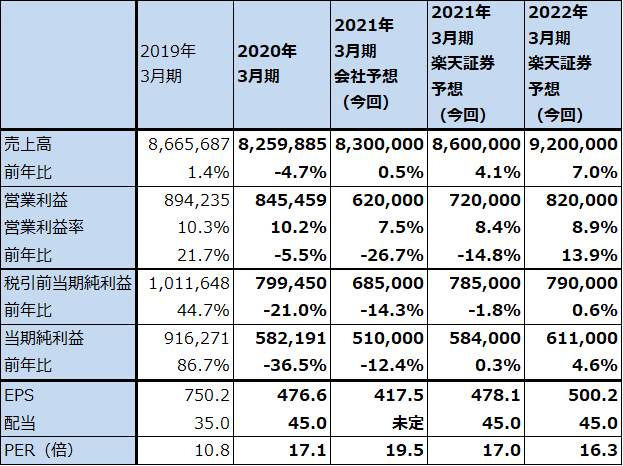

3.楽天証券の業績予想と目標株価を維持する

楽天証券では、任天堂の今期、来期業績予想を維持します(業績の詳細は、楽天証券投資WEEKLY・2020年8月28日号を参照)。今後6~12カ月間の目標株価7万4,000円も維持します。引き続き投資妙味を感じます。

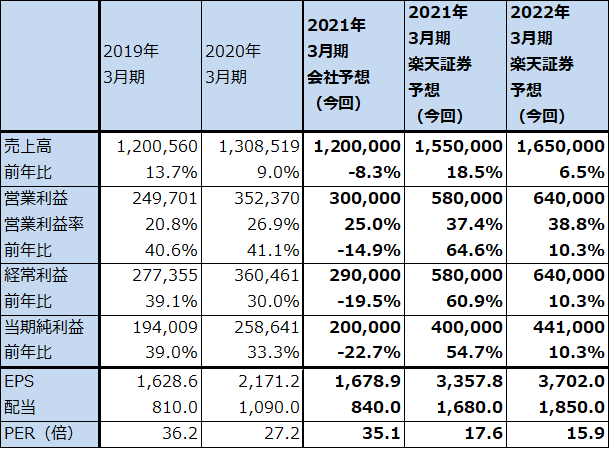

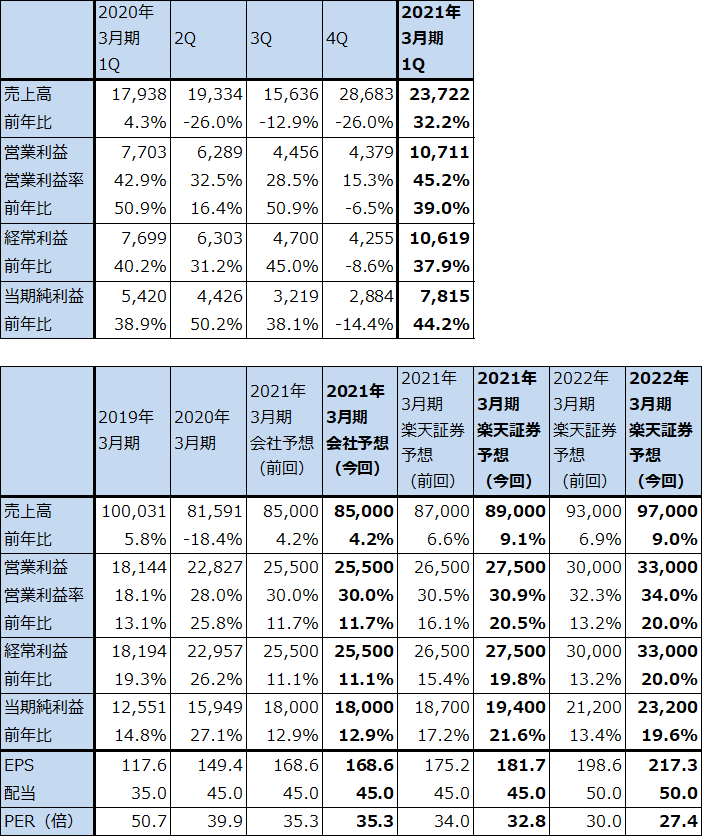

表1 任天堂の業績

発行済み株数 119,124千株

時価総額 7,025,934百万円(2020/9/17)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:発行済み株数は自己株式を除いたもの。

注2:当期純利益は親会社株主に帰属する当期純利益。

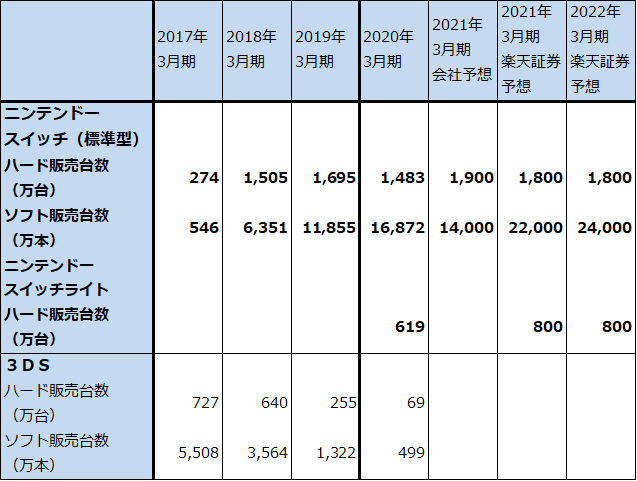

表2 任天堂の業績予想の前提(2020年8月_2)

注:家庭用ゲーム(前回、今回)のニンテンドースイッチ(標準型)会社予想には、ライトを含む。同楽天証券予想はライトを除く。

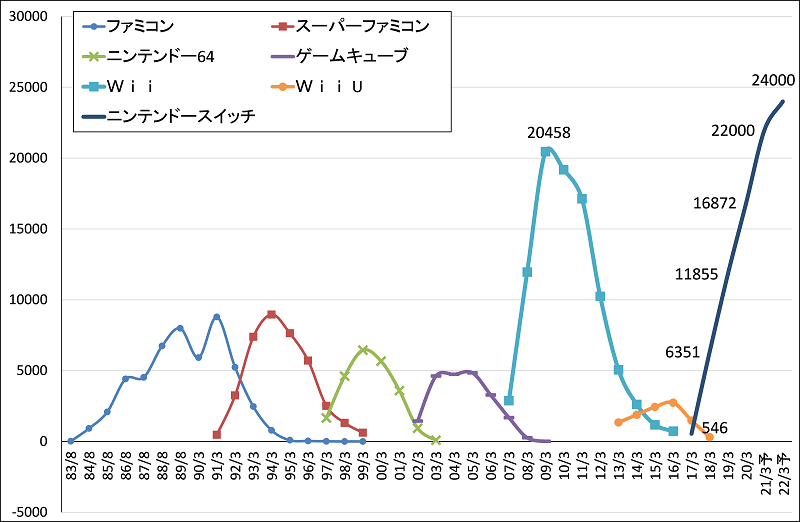

グラフ1 任天堂のゲームサイクル:据置型ハードウェア

出所:会社資料より楽天証券作成、予想は楽天証券

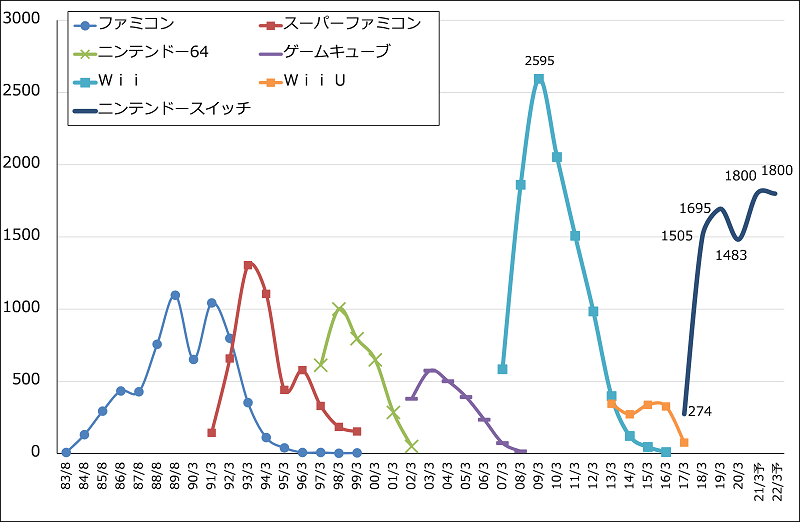

グラフ2 任天堂のゲームサイクル:携帯型ハードウェア

出所:会社資料より楽天証券作成、予想は楽天証券

グラフ3 任天堂のゲームサイクル:据置型ソフトウェア

出所:会社資料より楽天証券作成、予想は楽天証券

注:ニンテンドースイッチ用ソフトにはライト用も含まれる

ソニー

1.ソニーは、PS5の発売日と価格を発表した

2020年9月17日、ソニーは「プレイステーション5」の発売日と希望小売価格を発表しました。

発売日は、日本、米国、カナダ、メキシコ、オーストラリア、ニュージーランド、韓国は、11月12日(木)、その他の国では11月19日(木)です。

希望小売価格は、標準型(BDプレーヤー内蔵)が、北米499.99ドル、EU499.99ユーロ、イギリス449.99ポンド、日本49,980円、デジタルエディション(ダウンロード専用機)が、北米399.99ドル、EU399.99ユーロ、イギリス359.99ポンド、日本39,980円です(北米と日本は税抜き価格、欧州は税込み価格)。

性能を見ると、CPUは「x86-64-AMD Ryzen“Zen 2”」(AMDの⾼速CPU「Ryzen」のカスタマイズ)、GPUは「AMD Radeon RDNA 2-based graphics engine」(AMDの⾼性能GPUのカスタマイズ)で、いずれもTSMCの7ナノラインで⽣産されます。CPUの性能の⾼さと並んでGPUの性能の⾼さが特徴で、⾼精細動画の⾮常に滑らかな⾼速処理が出来ます(「レイトレーシング」)。また、825GBの⾼速SSDを搭載します。

9月17日にはPS5用ゲームも発表されました。「ファイナルファンタジーⅩⅥ」(PS5専用、発売日未定、スクウェア・エニックス・ホールディングス)など5作が新たに発表されました。

11月12日のPS5発売時には、「Marvel's Spider-Man: Miles Morales」(パッケージ版は5,900円、7,900円)、「Demon’s Souls」(7,900円)、「Destruction AllStars」(7,900円)、「リビッツ!ビッグ・アドベンチャー」(6,900円)の4作が発売されます(いずれもソニー製[ソニーのファーストパーティ製])。特に、「Marvel's Spider-Man: Miles Morales」はPS5市場の立ち上げ役となることが期待される作品です。なお、「Marvel's Spider-Man: Miles Morales」、「リビッツ!ビッグ・アドベンチャー」については、PS4版も発売されます。

2.これだけの高性能機でありながら、この価格の安さはサプライズ

9月9~10日に競合するマイクロソフトの新型Xbox「Xbox series X」の希望小売価格が、北米499ドル、日本4万9,980円、廉価版の「Xbox series S」が各々299ドル、3万2,980円(いずれも11月10日発売)と発表されたことから、PS5もそれに近い価格になることは予想されていました。しかし、率直に言って私は同じ価格になるとは思っていませんでした。PS5とPS4の間で下位互換性を付けること(PS4⽤ソフトがPS5でもプレイできる)、PS4⽤ソフトが豊富にあること、PS5専⽤の⼤型ソフトが揃いつつあることを考えると、新型Xboxに対してPS5は5,000〜1万円⾼い可能性があると考えていましたが、新型Xboxと同じ価格になるとは率直に⾔って驚きました。

高性能でありながら明らかに安い、コストパフォーマンスの高い価格設定をしていること、「Marvel's Spider-Man: Miles Morales」をはじめとする大作ソフトを発売時から揃えていること、巣ごもり特需が続いていることを考えると、PS5に対しては相当大きな需要が予想されます。楽天証券では、今期1200万台、来期2,000万台と予想しますが(前回予想は今期1,000万台、来期2,000万台)、生産能力次第ではこれ以上の可能性も十分あります。

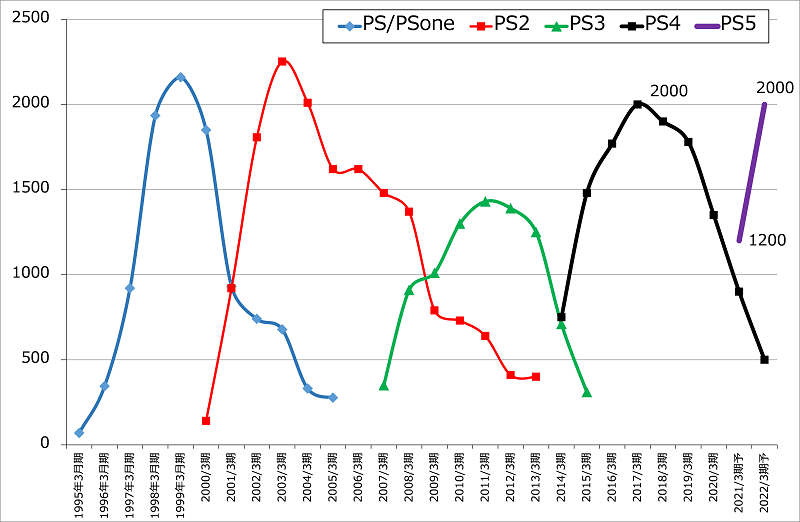

グラフ4 ソニーのゲームサイクル:プレイステーションの販売台数

出所:会社資料より楽天証券作成、予想は楽天証券

3.PS5は最も成功するゲーム機になる可能性がある

PS5で想定される需要層は、まず、PS4ユーザーです。PS4の普及台数は今期末までに約1億2,000万台になると思われます。

次は、全世界にいるパソコンゲームユーザーと思われます。特にeSportsの競技人口と視聴者が重要な市場になると思われます。eSportsの競技人口は現在1億人以上、視聴者数が4億人以上と言われています。eSportsで使う機種は、パソコン、スマートフォン、家庭用ゲーム機と様々ですが、大きな大会の場合はパソコンゲームで行うことが多いようです。この競技人口と視聴者で、パソコンゲームを主にプレイしている人たちがPS5のターゲットになると思われます。例えば、PS5がその安さと高性能のゆえにeSportsで使われるようになれば、高性能パソコンで競技してきた人たちもPS5を使う機会が増えると思われます。視聴者もその影響を受けると思われます。

ちなみに、PS5の性能と同等のパソコンは20万円前後になると言われています。PS5のコストパフォーマンスの高さと実価格の安さは強烈と言ってよいものです。

最後に巣ごもり特需の恩恵もある程度受けると思われます。巣ごもり特需にはゲーム初心者が多いと思われますが、この中でしばらくゲームから遠ざかっていた人がPS5発売を機に戻ってくるかもしれません。

PS5はプレイステーション史上だけでなく、家庭用ゲーム機史上最大の普及台数になる可能性があります。これまで、据置型、携帯型を合わせて過去最大の普及台数はPS2の1億6,000万台です。前述したようにPS4ユーザーの多くがPS5を買い、加えてeSportsの競技者と視聴者、しばらくゲームから離れている人たちが合わせて1億台以上買えば、普及台数は2億台を超えます。

一方で、発売価格を安くしたために、ハード1台の採算は赤字と思われます。おそらくPS51台に付き、1万円程度の赤字になっている可能性があります(即ち、今期はハードだけで1,000億円以上の赤字になる可能性があります)。

ただし、ソニーが重視しているのは、ゲームソフト販売、有料追加コンテンツ、アイテム課金、各種サービス料などを含めたハード1台当たりの総合採算です。ソニーは、ハード1台当たりの売上高と利益を大きくすることにPS4時代に成功したため、PS5でも思い切った価格戦略を打ち出したものと思われます。PS5のソフトラインナップが良いため、PS5のハード生産さえ順調に進めば、ハード1台当たりの採算は順次よくなると思われます。

また、来期はハードの量産効果が進むことによってハードの赤字が縮小し、来々期にはハードの黒字もあり得ると思われます。今後の動きを注視したいと思います。

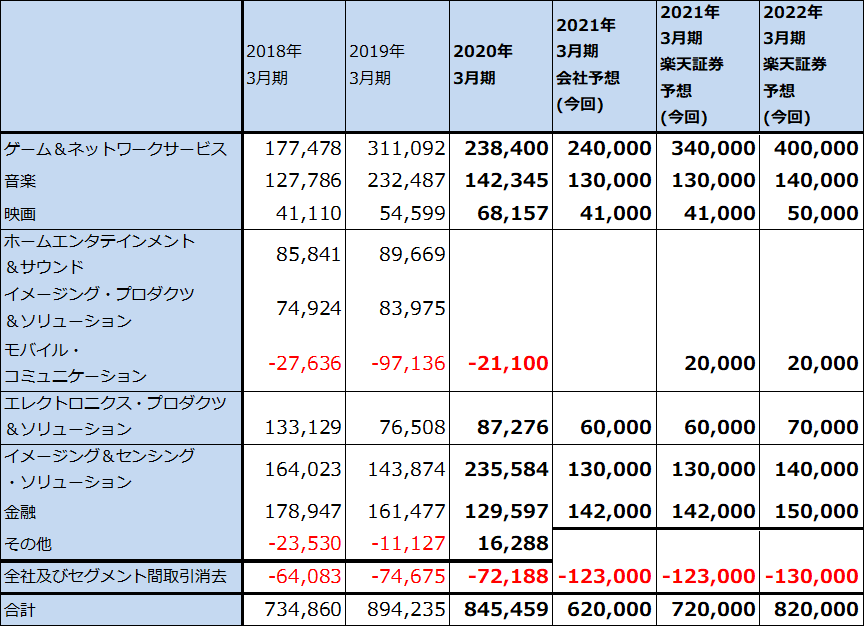

4.楽天証券の業績予想と目標株価は変更しない

楽天証券の業績予想(詳細は、楽天証券投資WEEKLY・2020年8月28日号を参照)は変更しません。当面は、2021年3月期2Q決算を待ちたいと思います。今後6~12カ月間の目標株価も前回の1万2,000円を維持します。引き続き投資妙味を感じます。

表3 ソニーの業績

発行済み株数 1,221,430千株

時価総額 9,932,669百万円(2020/9/17)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は当社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

表4 ソニーのセグメント別営業利益(通期ベース)

出所:会社資料より楽天証券作成。

注1:2017年3月期1Qよりデバイス部門が半導体とコンポーネントに分離された。また、電池事業売却に伴い2018年3月期よりコンポーネントがその他に吸収された。2020年3月期より、ホームエンタテインメント&サウンド、イメージング・プロダクツ&ソリューション、モバイル・コミュニケーションがエレクトロニクス・プロダクツ&ソリューションに統合された。

注2:2021年3月期以降の会社予想と楽天証券予想は、「その他」と「全社及びセグメント間取引消去」を合算して表示している。

カプコン

1.ゲームソフト専業に改めて注目したい

家庭用ゲーム業界は、任天堂、ソニー、マイクロソフトのハードメーカー3社と、数多くのゲームソフト会社(ハードメーカーと契約して特定ハード用にゲームソフトを製作するサードパーティ)があります。

この巣ごもりの時期に、家庭用ゲームのビジネスモデルの欠陥が明らかになりました。ハードメーカー、サードパーティともに数多くの新規ユーザーを獲得する絶好のチャンスにハードの品不足に見舞われました。新型コロナによって部品生産や組立を行う海外工場が停止したこともありますが、より大きな問題は、ニンテンドースイッチもPS4も、任天堂、ソニーの1社のみが生産すること、ハードメーカーは他に転用が出来ない専用機について、在庫増加を恐れて生産計画を過少に見積もる傾向があるということです。ハード生産に柔軟性がないため、ハードメーカーもサードパーティも肝心な時に事業機会を失うことになりかねないのです。

2.パソコン市場が重要になってきた

事業機会を逃がさないようにするためにサードパーティが選択しているのが、ニンテンドースイッチ、PS4、XboxOne、パソコンへ同じソフトを移植する「マルチプラットフォーム戦略」です。近年、パソコンオンラインゲームやeSportsが盛んになってきたため、特にパソコンを重視するゲーム会社が増えています。カプコン、スクウェア・エニックス・ホールディングス、バンダイナムコホールディングスなど日本の大手ソフト会社もそうです。

パソコンゲーム市場はハードメーカーの制約がない⾃由な市場です。ハードメーカーに向けてソフトを製作して店頭で販売すると、ゲームソフトの卸価格の推定約30%を委託⽣産費などの名⽬でハードメーカーに徴収されます。ダウンロード販売の場合は売上⾼の約30%が販売⼿数料+ライセンス料としてハードメーカーに徴収されます。パソコン⽤ゲームソフトのダウンロードサイト「Steam」の場合でも、売上⾼の20〜30%がロイヤルティとして徴収されます(売上高が多いほどロイヤルティ比率が低下する)。

一方、知名度が上がって⾃社サイトでパソコンソフトが売れるようになると、新作販売の営業利益率が上がり(他社に⼿数料やロイヤルティを払う必要がない)、開発費を償却し終わった旧作のダウンロード販売の場合は、営業利益率はほぼ100%になります。

また、ゲーム用パソコンは複数のパソコンメーカーが生産しているため、品不足はほぼありません。インテルのパソコン用CPUが品不足になったことはありますが、競合するAMDが増産すること、ゲーム用パソコンに使われるハイエンドのCPUはインテル、AMDともに優先的に生産していることから、品不足は短期間で解消されています。

カプコンもパソコンゲーム市場とeSportsを重視してきました。その成果が業績に表れるようになってきました。

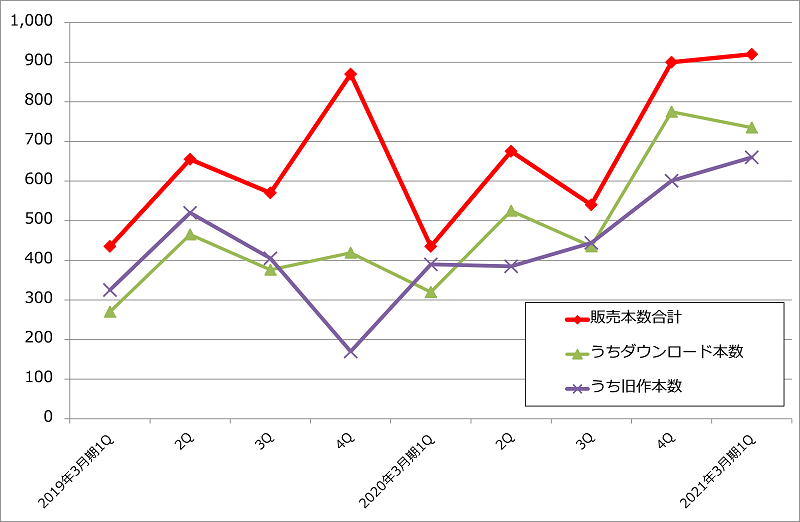

3.業績順調、巣ごもり特需とおぼしき需要が増加し、パソコン向けの比率も上昇

カプコンの2021年3月期1Q(2020年4-6月期)は、売上高237億2200万円(前年比32.2%増)、営業利益107億1100億円(同39.1%増)となりました。

主力のデジタルコンテンツ事業では、「バイオハザード RE:3」(2020年4月発売)が260万本売れたほか、「モンスターハンターワールド:アイスボーン」(2019年9月発売、「モンスターハンターワールド」の有料追加コンテンツ)が65万本(累計約600万本)、「モンスターハンターワールド」(2018年1月発売)が40万本(累計約1600万本)と、新作とリピート販売が順調に伸びました。

旧作販売も伸びました。今1Qの旧作販売は、660万本(前年比69.2%増)と好調でした。「モンスターハンター」シリーズ、「バイオハザード」シリーズの旧作のパソコン用が良く売れています。会社側は必ずしも巣ごもり消費の結果とは見ていないようですが、伸びた時期と伸び率の大きさを考えると、巣ごもり消費の影響が大きいと思われます。

この結果、家庭用ソフトのパソコン比率が1年前の約35%から約40%に上昇している模様です。また、旧作は採算の良いダウンロード販売で売れることが多く、この点でも業績に貢献しています。

今2Q以降も旧作のダウンロード販売が増加するならば、今期会社予想業績、売上高850億円(前年比4.2%増)、営業利益255億円(同11.7%増)は上方修正される可能性があります。また、今4Qにニンテンドースイッチ用に、「モンスターハンターライズ」を発売します。今期の楽天証券予想は、売上高890億円(同9.1%増)、営業利益275億円(同20.5%増)とします(前回予想から上方修正した)。

来期2022年3月期は、「バイオハザード ヴィレッジ(バイオハザード8)」が発売されると思われます。会社側は2021年中としていますが、来期に入ってからと予想されます。楽天証券では、2022年3月期を売上高970億円(同9.0%増)、営業利益330億円(同20.0%増)と予想します。引き続き順調な業績が予想されます。

なお、2023年3月期は「モンスターハンター:ワールド」次回作が発売される可能性があります。

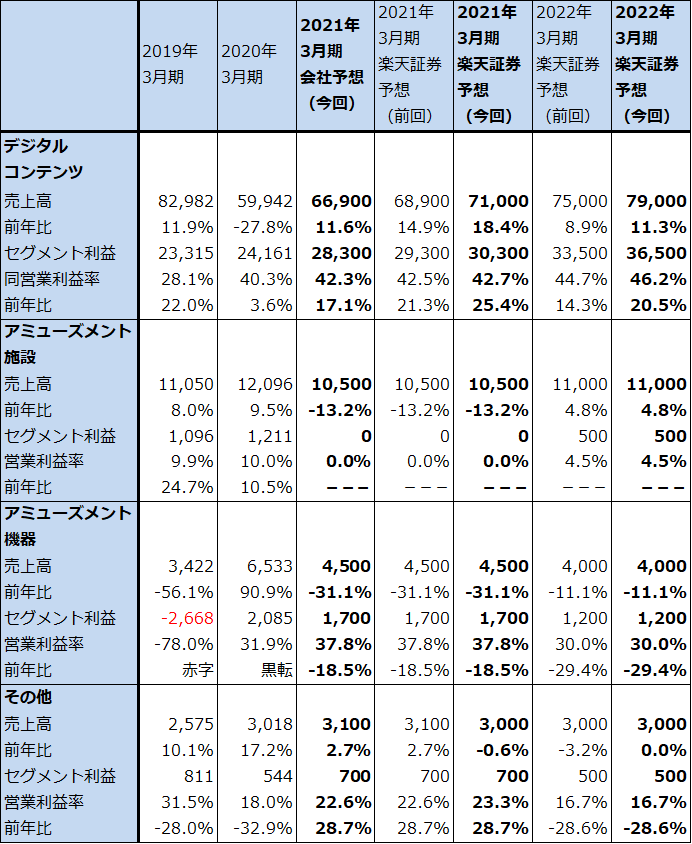

表5 カプコンの業績

発行済み株数 106,750千株

時価総額 636,230百万円(2020/9/17)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

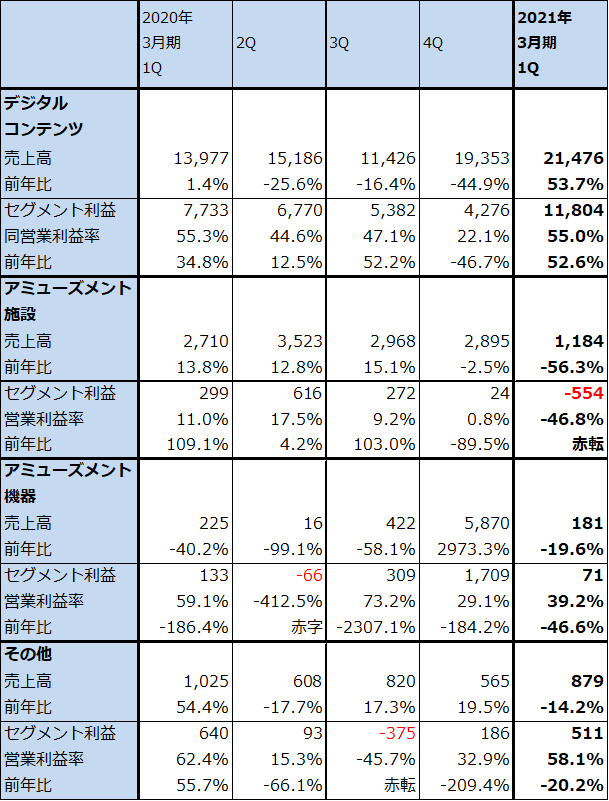

表6 カプコン:セグメント別損益

出所:会社資料より楽天証券作成

表7 カプコン:セグメント別損益(四半期ベース)

出所:会社資料より楽天証券作成

グラフ5 カプコン:コンシューマソフト販売本数(四半期ベース)

出所:会社資料より楽天証券作成。

注:ダウンロード本数と旧作本数は重複する。

4.目標株価を引き上げる

今後6~12カ月間の目標株価を、前回の4,900円から今回は7,200円に引き上げます。2022年3月期の楽天証券予想EPS 217.3円に、成長率を考慮した想定PER30~35倍を当てはめました。引き続き投資妙味を感じます。

本レポートに掲載した銘柄:任天堂(7974)、ソニー(6758)、カプコン(9697)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。