どの株を選ぶ?ファンダメンタルズ分析

今回のテーマはファンダメンタルズ分析についてです。

前回のコラムでは、ファンダメンタルズ分析とテクニカル分析の守備範囲やバランス配分について見てきました。

簡単におさらいすると、株式投資で利益を得るには、「どの銘柄」を「いつ」取引するのかが重要であり、前者を分析対象とするのがファンダメンタルズ分析、後者の「いつ」を対象とするのがテクニカル分析になります。

また、短期や長期などの投資スタンスによって両者のウエイト配分が異なり、短期になるほどテクニカル重視、長期になるほどファンダメンタルズ重視になりやすい傾向があります。実際に、アナリストレポートや雑誌等の推奨銘柄の特集などに書かれている内容や目標株価などは中長期で、かつファンダメンタルズ分析の視点に立っているものがほとんどです。

では、投資家としてどのようにファンダメンタルズ分析と付き合っていけば良いのでしょうか?

ファンダメンタルズ分析は意外とシンプル

ファンダメンタルズ分析といえば、売上高や利益といった業績データや、保有資産や負債などの財務状況を読み解く知識が必要で、やや難解なイメージがあります。確かに、深く・精密に分析するのであれば不可欠ですが、要は、「企業の価値がどのくらいなのか?」をさまざまな角度から探っているだけで、ファンダメンタルズ分析の考え方自体は意外とシンプルです。

「企業の価値」といえば、以前に説明したPER(株価収益率)とPBR(株価純資産倍率)のところでも登場しました。一般的に、株価は企業の価値を示すとされていますが、その企業の価値は、ビジネスの稼ぐ(利益を生む)チカラである「事業価値」と、企業が保有している「資産価値」の二つに分けられます。株価を事業価値(利益)で比較したものがPER、資産価値で比較したものがPBRになります。

ただ、少し厄介なのは、ファンダメンタルズ分析の対象となる財務・会計情報などのデータは、企業が過去に活動した結果(業績)に過ぎず、これらのデータを元に将来を予測しなければならないことです。ここがアナリストや相場ウォッチャー、投資家の腕の見せ所となるわけですが、とりわけ、稼ぐチカラの事業価値をどう評価するかがポイントになります。

そのために必要な視点は以下の3つです。

(1)その企業は何で稼いでいるのか?

(2)どのように稼いでいるのか?

(3)今後も稼ぐ環境に変化はないか?

以上の3つから、「これからいくら稼げるのか(利益を伸ばせるのか)?」を見通すことになります。

ファンダメンタルズ分析:ミクシィ

例えば、ミクシィ(東1:2121)は2006年9月に上場しましたが、当時はSNS(交流サイト)の「mixi(ミクシィ)」の運営が収益の柱でした。ただし、その後はFacebook(フェイスブック)などのSNSに押されて稼ぐチカラが低減し、それに伴って株価も下降線を描いていきました。

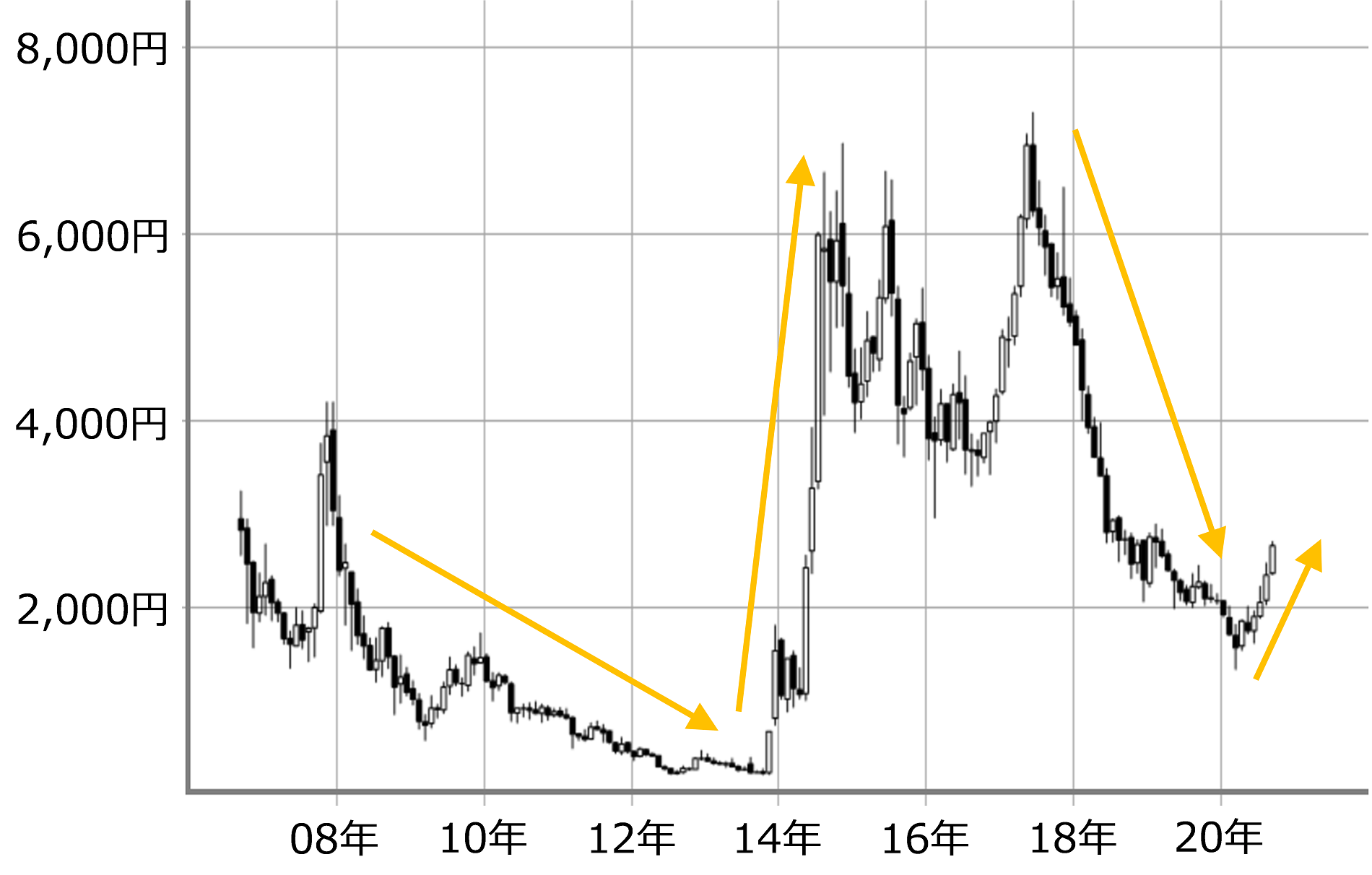

図1:ミクシィ(東1:2121)の月足チャート

ただし、2013年の終盤になって株価が急激に上昇していきます。同年に投入されたスマホゲームの「モンスターストライク」が大ヒットし、ダウンロード数の伸びと課金収入増が貢献して、ゲーム会社としての評価が高まった格好です。

先ほどの視点で捉えれば、(1)については、稼ぐ源泉がスマホゲームへとシフトしたことが大きく、(2)については、その後のダウンロード数が頭打ちとなる一方、有名アニメとのコラボ企画やイベントなどを定期的に実施して、課金収入増のテコ入れを行っていること、(3)については、コロナ禍による「巣ごもり」で期待されるものの、他のゲームとの競合などもあり、かつての勢いはないことなど、ざっくりとしたストーリーが見えてきます。

足元の株価水準は2017年6月のピーク(7,300円)から比べると、4割弱にとどまっており、新たなゲームのヒットや、他の収益源の育成が課題となります。実際に同社は競馬サイトを買収するなど、新サービスへの投資を行っています。

このように、まずは(1)で稼いでいる事業を把握することが大事です。大企業ともなれば、さまざまな事業を行っているわけですが、どの事業が収益に貢献しているのかを知る必要があります。新製品や新サービスに関する情報がニュースとなり、株価が好感するといった事例はよくありますが、それが企業の収益貢献度の低い事業であったり、まだ規模が小さいものであれば、株価の上昇も一時的にとどまるケースが多いのです。

そこで、(2)のステップを見ていくことになります。企業の決算短信や有価証券報告書などでは、どの事業でいくら稼いでいるかが、事業別や地域別などに分けられて説明されているほか、事業環境の状況についても掲載されています。さらに、稼いでいる市場の成長拡大の度合いが大きく、競争相手(同業他社)の数や企業の順位も高ければ、今後も引き続き稼ぐチカラへの期待も高まります。これが(3)のステップです。独自のビジネスモデルやブランド力を保有していることなども優位に働きます。

アナリストレポートなども、そのほとんどがこのような視点で書かれていますし、また、このような視点を持つことで銘柄に対する考え方も変わってきます。

ファンダメンタルズ分析:ソフトバンクグループ

例えば、最近になってニュースの材料になることの多いソフトバンクグループ(東1:9984)です。

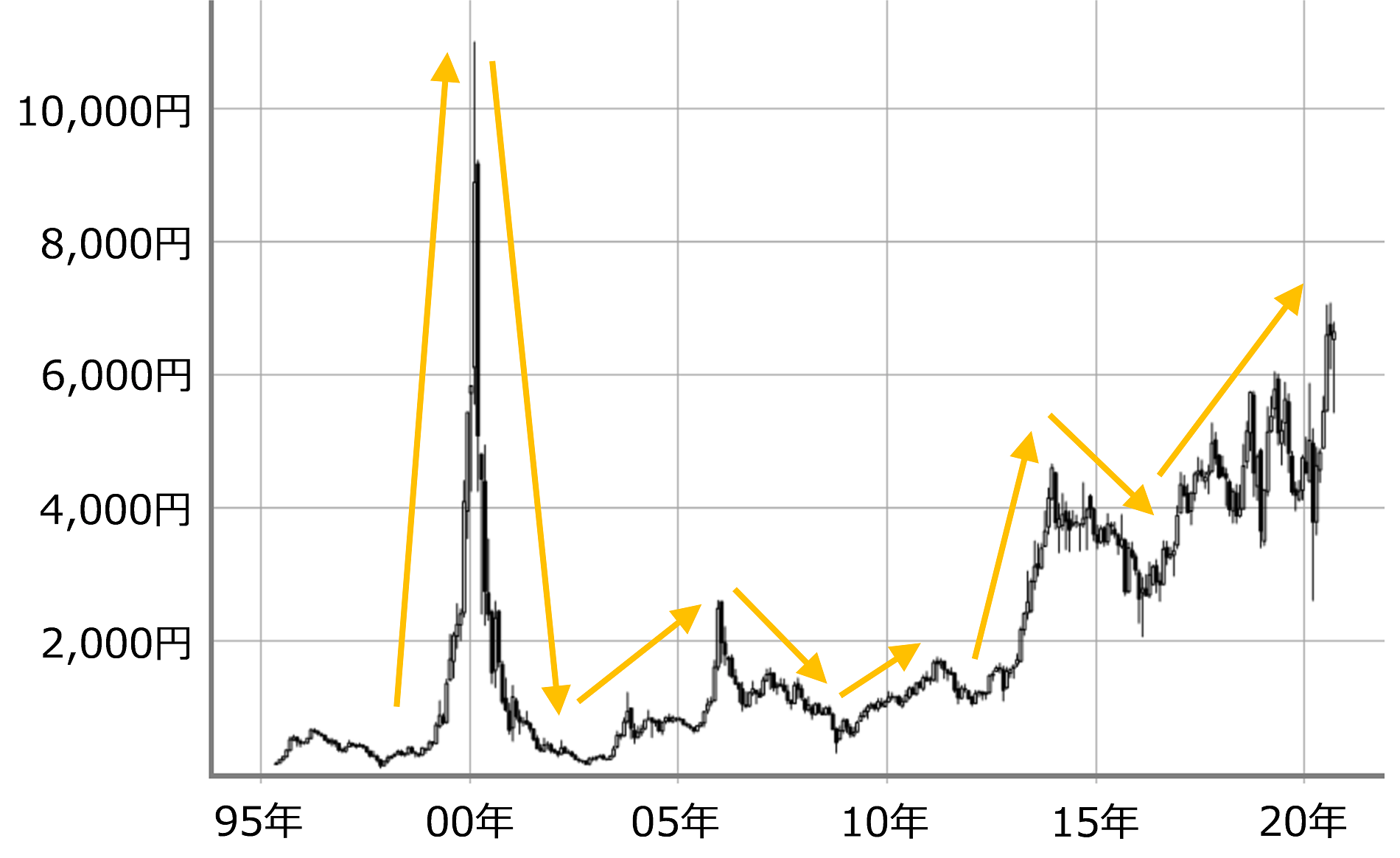

図2:ソフトバンクグループ(東1:9984)の月足チャート

ソフトバンクグループといえば、米国の「FANG」などのIT大手株を購入しているのをはじめ、それに伴うオプション取引に多額の資金を投入したり、コンプライアンス担当の幹部が交代したり、2016年に買収した英半導体設計大手のアーム(ARM)社をエヌビディアに売却したり、一部では株式非公開化を検討しているなど、とにかく話題に尽きない状況が続いています。

ここ数年のソフトバンクグループの動向を見ると、投資会社としての性格を強めている印象ですが、そもそも同社はパソコン用のパッケージソフトの流通業や専門雑誌の出版業からスタートし、「日本にインターネット革命を起こす」というビジョンの元で、「Yahoo!BB」サービスや、ボーダフォン買収による携帯事業への進出などを通じて事業を拡大してきました。

そして、中国企業のアリババ投資の成功を機にSVF(ソフトバンク・ビジョン・ファンド)を立ち上げて、次世代のビジネスや社会を変える有望な企業を育成するために積極的に資金を投入するなど、本格的に投資事業に乗り出しました。

ただし、最近になって投資子会社を設立して既存の上場株式を購入したり、デリバティブ取引にまで手を広げていたことが明らかになり、投資事業の質が「世界の発展に貢献する」というよりも、「マネーゲーム」の世界へ足を踏み入れている印象になりつつあります。そのため、ソフトバンクグループの稼ぐチカラが相場環境に左右されやすくなった可能性があり、同社株を中長期的に売買する際には今までとは違った見方をする必要があるのではないかと考えることができます。

3つの視点でニュースを冷静にジャッジ

株式市場は絶えずさまざまなニュースをきっかけに動いていますが、そのニュースが「短期的に動かす」ものなのか、それとも「中長期的な株価の方向を決める」ものなのかを、先ほどの3つの視点を意識して見ていくことで、取引のパフォーマンス向上の一助になると思われます。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。