一時的に悲観ムードが強まり、“株安・金安”

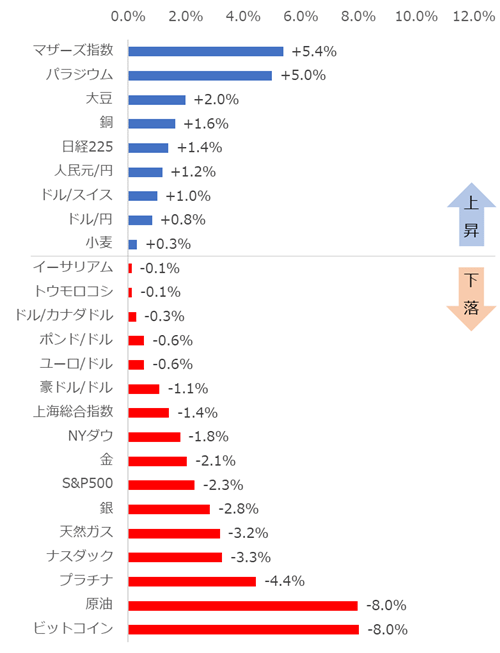

先週は、マザーズ指数やパラジウムなど、同じカテゴリの主力銘柄に比べ、普段から比較的変動率が高い傾向がある銘柄の上昇が目立ちました。一方、米中の主要株価指数、パラジウムを除く貴金属、エネルギーなどは下落しました。

週中、アップル社などの、米国の主要株価指数の一つであるナスダックの上昇をけん引してきたハイテク株が、軒並み下落したことが悲観ムードを高め、主要銘柄が下落する要因となったとみられます。

金価格も下落しました。強い悲観ムードが広がることによって、現金化やリスク資産からの資金逃避が起きれば、金でさえも売られることは、新型コロナ・ショック(2020年)やリーマン・ショック(2008年)、バーナンキ・ショック(2013年)の時に、市場関係者は目の当たりにしています。まさに先週、そのような事態のミニ版が起きたと言えると思います。

先週は、上昇銘柄数が9(前週は19)、下落銘柄数が16(6)、最大と最小を除く変動率の平均は▲0.8%(+1.7%)でした。全体的には、8月28日(金)から9月4日(金)の週は、 “おおむね弱かった”と言えると思います。

※原油の今後の動向について、筆者の連載[週刊コモディティマーケット]の本日更新分「祝!OPEC60歳!歴史をふり返り、石油の今後を考える」をご参照ください。

8月28日(金)と9月4日(金)までのジャンル横断騰落率ランキング

※パラジウムは楽天証券のマーケットスピードCX内「海外市場」の、中心限月のデータを参照。

※ビットコインとイーサリアムは楽天ウォレットのビットコイン価格を参照。日本時間の前々週土曜日午前6時と前週土曜日午前6時を比較

※ドル指数はICEのデータを参照

※騰落率は前々週金曜日の終値と前週金曜日の終値より算出。(前週金曜日終値-前々週金曜日終値)/前々週金曜日の終値

先週の「ジャンル横断・騰落率」を受けた今週の見通し

先述のとおり、先週は、同じカテゴリの主力銘柄よりも変動率が比較的高い銘柄が上昇した一方、米中の主要株価指数、パラジウムを除く貴金属、エネルギーなどが売られました。また、“株安・金安”が起きた点に注目すると、先週の各種市場の値動きは、短期的に“ミニショック”が発生したと言えるのかもしれません。

しばしば、米国の主要ハイテク株が下落すると、悲観的なムードが強まり、他の銘柄(金も含め)も下落してしまうことがあります。このような事象は、米国の主要ハイテク株が際立ったムードメーカーで、かつ、米国の主要ハイテク株以外によりどころとなる目立った材料がない場合に、起き得ると筆者は考えています。

先々週のFRB(米連邦準備制度理事会)議長の金融緩和策のさらなる長期化発言は、“期待の前借り”を誘い、一時的に株式市場のプラス要因になりましたが、引き続き、このような状況だからこそ、数字が示す実態、つまり経済指標を逐一、確認することが重要だと思います。

今週発表される、主要国の景況感に関わる主な経済指標は、次のとおりです。9月7日(月)、中国の8月の貿易収支、ドイツの7月の鉱工業生産、8日(火)、日本の4-6月期のGDP(国内総生産)(改定値)、ドイツ、フランスの7月の貿易収支、ユーロ圏の4-6月期のGDP(確定値)、9日(水)、ロシアの4-6月期実質国内総生産(GDP:改定値)、11日(金)、英国の7月の鉱工業生産指数および7月貿易収支などです。

また、経済指標以外に、9月10日(木)、欧州中央銀行の政策金利発表と、ラガルド総裁の記者会見があります。足元および今後の経済動向を要人がどのように見ているのかに注目です。

>>経済指標カレンダーはこちら

・国内株式

・海外株式・ETF

・FX

・金・プラチナ取引

・暗号資産取引「楽天ウォレット」

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。