毎週金曜日夕方掲載

本レポートに掲載した銘柄:レーザーテック(6920)、アドバンテスト(6857)、東京エレクトロン(8035)、ディスコ(6146)

1.ウィズ・コロナ時代と半導体・半導体製造装置セクター

1)2020年3月の世界半導体出荷金額は前年比6.2%増、前月比12.2%増

今回のテーマは、半導体製造装置です。

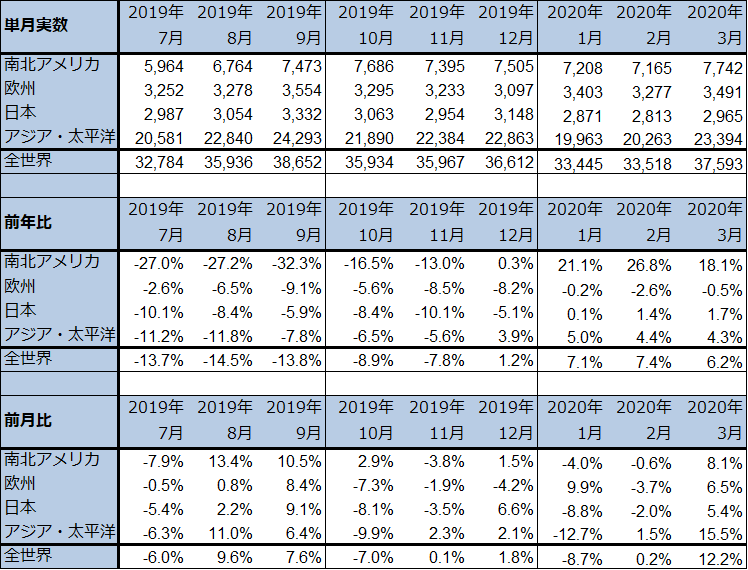

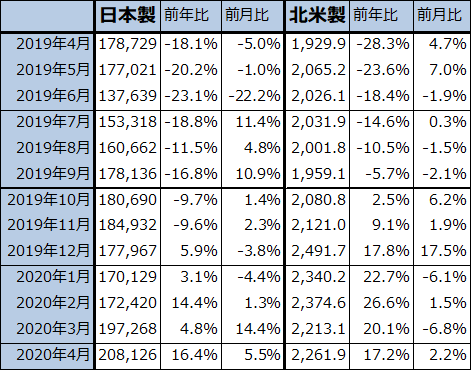

まず、いつものように世界半導体出荷金額の動きを見ていきます。2020年3月の世界半導体出荷金額(単月)は375億9,300万ドル(前年比6.2%増、前月比12.2%増)となりました(表1)。微細化の程度が高くない汎用半導体(家電、自動車、産業機器向けの集積回路など)では、新型コロナウイルス感染症の世界的拡大による不況やサプライチェーンの混乱によるマイナスの影響があったと思われますが、最先端ロジック半導体は生産、出荷が活況で、そのため、3月は前年比、前月比がプラスになりました。

表1を見ると、世界半導体出荷金額は2019年12月をピークとして、2020年2月まで調整局面にありました。今年1月は昨年12月までの急速な回復の反動がでたと思われますが、今年2月からは新型コロナのマイナス影響があったと思われます。3月の前月比のプラス成長は期末要因(期末には通常出荷が増える)もあったと思われるため、4月以降も順調なら、世界の半導体市場は短期的な調整を脱して、最先端半導体を主軸とした再成長が始まったと考えてよいと思われます。

表1 世界半導体出荷金額(単月)

出所:WSTSより楽天証券作成。

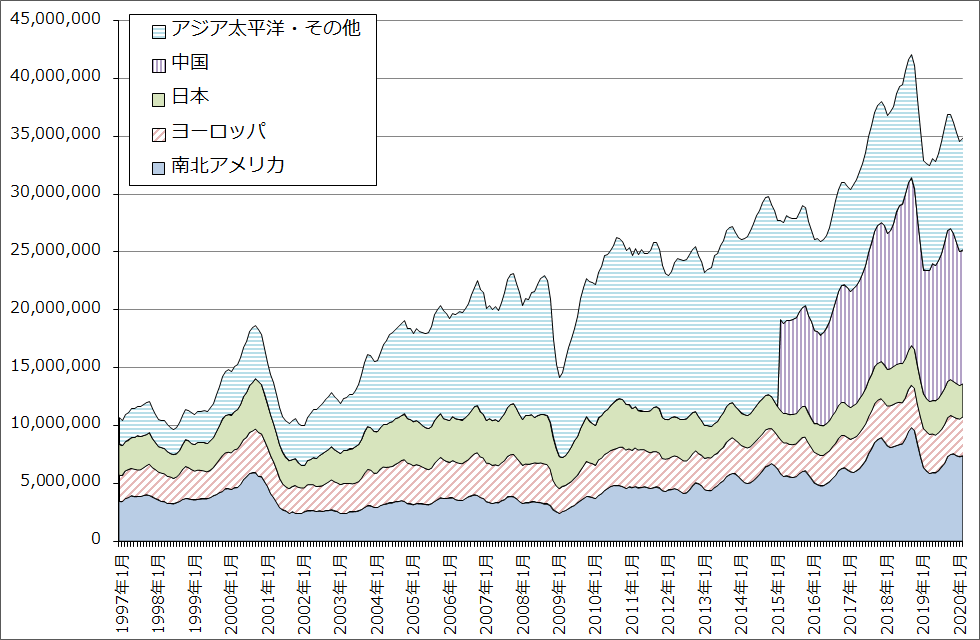

グラフ1 世界半導体出荷金額(3カ月移動平均)

注:2015年3月から「アジア太平洋・その他」から「中国」を分離

出所:SIA(米国半導体工業会)より楽天証券作成

2)TSMC、インテル、AMD、いずれも売上快調

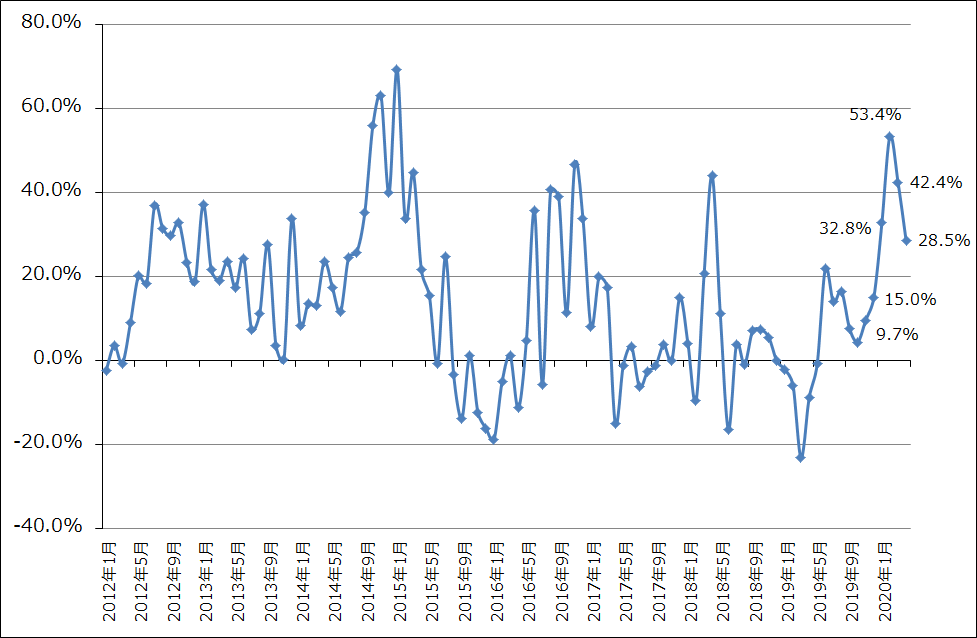

世界最大の半導体受託製造会社(ファウンドリ)TSMCの月次売上高を見ると(グラフ2)、2020年1月は前年比32.8%増、2月同53.4%増、3月同42.4%増と高い伸びになっています。4月は同28.5%増と多少落ち着いてきましたが、高い伸びが続いています。スマートフォンメーカーの5Gスマホの生産、販売意欲が強く、5Gスマホ用チップセット(チップセットはCPUと周辺半導体を含めてモジュール化したもの)の90%以上(推定)を受託生産しているTSMCの半導体工場が、本来は不需要期である2020年1-3月期にフル稼働になったのです。また、4~5月からは、5ナノ半導体の量産が始まったと思われます。TSMCの生産増加は当面続くと思われます。

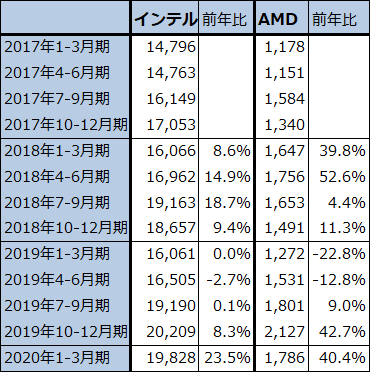

データセンター用高性能サーバー(小型コンピュータ)や高性能パソコン用のCPUの生産、出荷も増えています。表2はインテル、アドバンスト・マイクロ・デバイセズ(AMD)の四半期売上高の推移を見たものです。インテルの2019年10-12月期売上高は前年比8.3%増、2020年1-3月期は同23.5%増、AMDは同42.7%増、40.4%増となっています。インテルの伸びがAMDに比べて低いのは、同社にとって最先端の10ナノラインの能力増強が十分でなく、高性能サーバー向けCPUの増産を優先し、高性能パソコン用CPUの増産が十分でないためと言われています。

これに対してAMDは、7ナノ以降のCPU生産をTSMCに委託しており、TSMCの7ナノ半導体の生産が好調なため、大きく売り上げを伸ばすことに成功しています。サーバーだけでなく、パソコン用CPUもAMDの7ナノ製品が人気です。

グラフ2 TSMCの月次売上高:前年比

出所:会社資料より楽天証券作成

表2 インテル、AMDの四半期売上高

出所:会社資料より楽天証券作成

3)メモリ出荷も増加へ

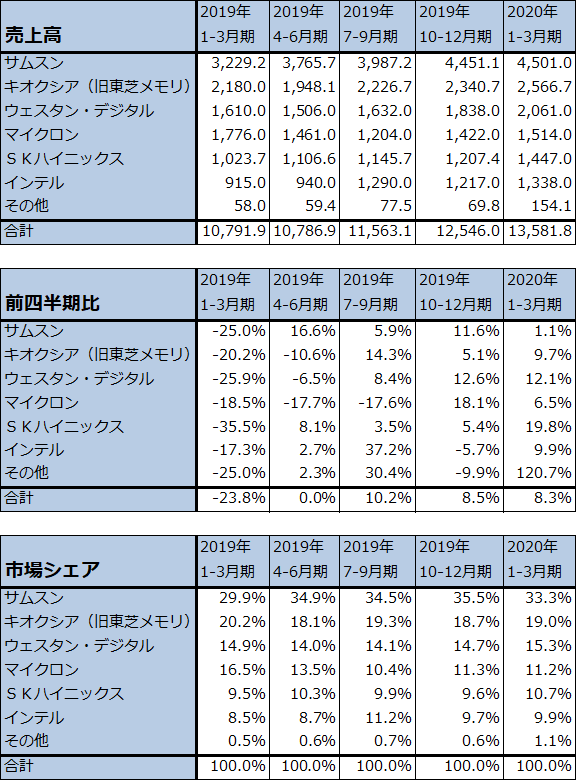

5Gスマホ用チップセットだけでなく、サーバー用、パソコン用CPUの生産、出荷が増える過程で、5Gスマホや、サーバー、パソコンの中に搭載されているDRAMとNAND型フラッシュメモリも生産、出荷が増えています。NANDはパソコンのストレージがHDDからSSDへ急速に転換していること、データセンターでもSSD比率が少しづつ向上していることから出荷が増えている模様です。調査会社のTRENDFORCEによれば、2020年1-3月期のNAND売上高は前年比25.9%増、前四半期比8.3%増と順調に増えています。

DRAMの1-3月期のデータがまだ出ていないため、DRAMの売上動向は不明ですが、5Gスマホ、パソコン、サーバーともにメインメモリの容量が大きくなっているため、搭載するDRAMも大容量になっていると思われます。そのため、1-3月期はDRAM出荷が業界全体で増加していると思われます。

表3 NAND型フラッシュメモリの市場シェア

出所:TRENDFORCEプレスリリースより楽天証券作成

4)ウィズ・コロナ時代へ向けた半導体需要と半導体設備投資

今後の問題は、世界景気の動きと、半導体デバイスの出荷、半導体設備投資との関係です。世界各国が自粛と都市封鎖を解き、経済を再起動させているため、景気は今後ある程度上向くと思われますが、不況の状態が続くと予想されます。不況は半導体デバイス需要と半導体設備投資に対しては基本的にマイナス材料です。

ところが、世界が新型コロナウイルスと共存しなければならない「ウィズ・コロナ」時代に対応するためには、何らかの投資が必要です。そのための特にIT投資が、国、企業、人の各方面で始まっています。

具体的には、在宅勤務のためのデータセンター向けサーバー、自宅で使うためのパソコン、高速回線を確保するための5Gスマホや5G対応WiFiルーターへの投資です。日本では国や地方自治体のレベルで在宅学習のためのシステムの構築が増え始めています(景気対策のための公共投資の側面もあります)。要するに、世界経済が不況であるにも関わらず、半導体とIT関連への投資が活発になるという現象がすでに起きているのです。

これが半導体株、半導体製造装置株に対する投資妙味につながっています。

半導体メーカー、半導体製造装置メーカーにとっても、新型コロナウイルスの感染リスクは脅威です。ただし、リモートワーク、顧客への装置の納入、設置を現地化するなどの対応を取っており、今のところ日本の半導体製造装置メーカーで業績が大きく阻害されることにはなっていません。

2.メモリ市況は堅調な動きが続く

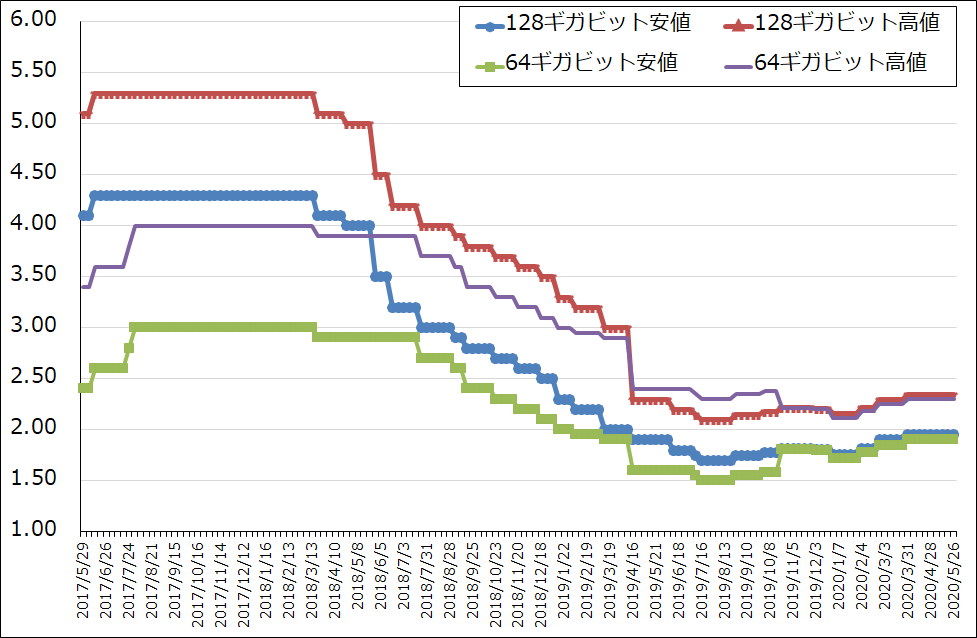

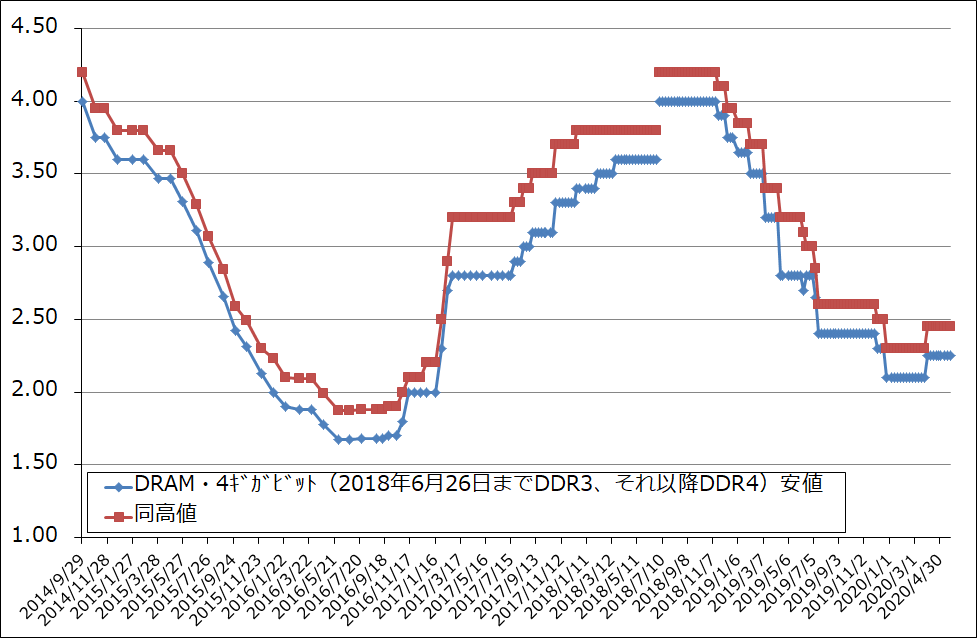

NAND型フラッシュメモリとDRAMの大口価格は、4月に続き5月も堅調な動きが続いています。NAND、DRAMとも増産に入っていると思われるため、大口価格(グラフ3、4)が上昇する気配は今のところありませんが、需要が強くなっていると思われるため、下がる気配もありません。

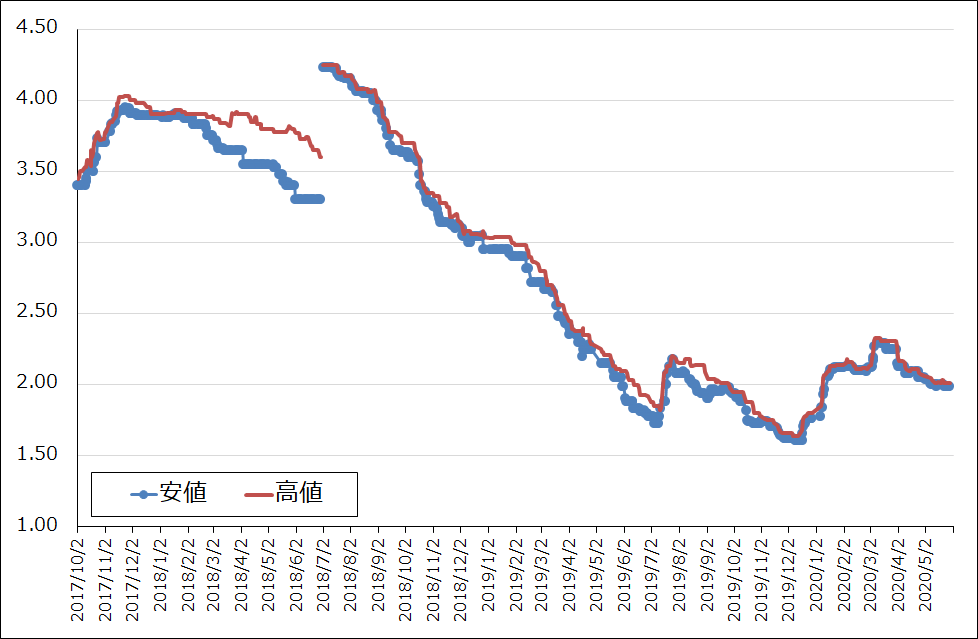

DRAMスポット価格(小口価格)も勢いはありませんが、仮に今後下がるならば、年後半の5Gスマホ、パソコン、サーバー生産の増加を考えてDRAM調達を増やす動きが出てくる可能性があります。

当面は、NAND、DRAMともに現水準での動きが続くと予想されます。

グラフ3 NAND型フラッシュメモリの市況(2017年5月29日から)

出所:日経産業新聞主要相場欄より楽天証券作成

グラフ4 DRAMの市況

出所:日経産業新聞主要相場欄より楽天証券作成

グラフ5 DRAMのスポット市況

出所:日本経済新聞主要相場欄より楽天証券作成

注:2018年6月29日までは4ギガビットDDR3型、それ以降は同DDR4型

3.2020年の半導体設備投資は上方修正含みか

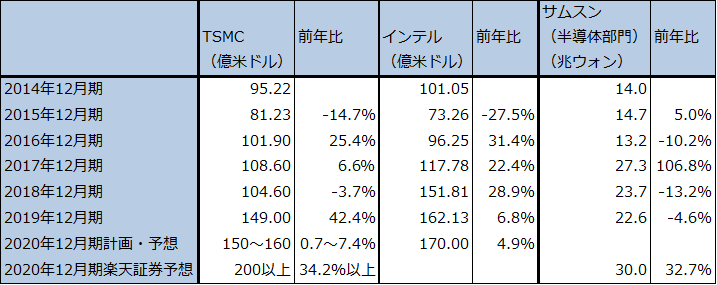

1)TSMCの2020年設備投資計画は増額か

2020年4月の日本製半導体製造装置販売高は、前年比16.4%増、前月比5.5%増と新年度は順調な滑り出しとなりました。北米製も4月は前年比17.2%増、前月比2.2%増でした。

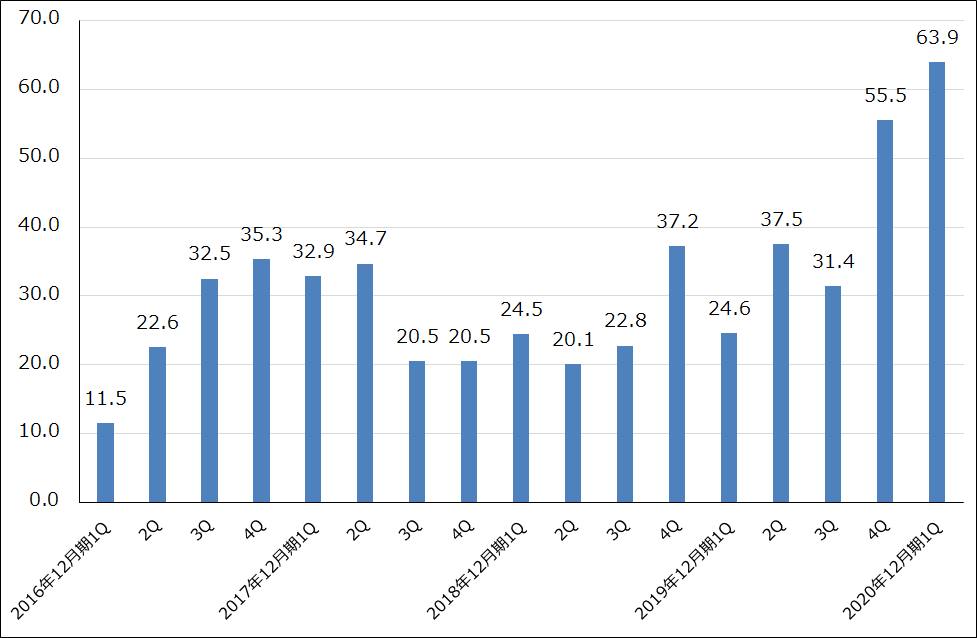

2020年1-3月期は大手半導体メーカーの中では、TSMCの設備投資が突出していました。TSMCの設備投資は、2019年10-12月期は7ナノ増産投資と5ナノの初期投資で高水準でしたが、2020年1-3月期は7ナノの増強が継続していること(5Gスマホ向けに加えて高性能サーバー向け、高性能パソコン向けCPUの増産投資が継続していると思われる)と5ナノの量産投資の上乗せによって昨年10-12月期を上回る水準になりました。

TSMCの設備投資は、4-6月期は1-3月期比で一旦減少する可能性がありますが、年末に向けて再び増える可能性があります。来年の5Gスマホの販売拡大と高性能サーバー、高性能パソコン向けCPUが5ナノになる可能性を見据えて設備投資を増やす可能性があります。会社側は2020年12月期設備投資計画を150~160億米ドルとしていますが、200億ドル以上になる可能性もあります。

表4 日本製、北米製半導体製造装置の販売高(3カ月移動平均)

出所:日本半導体製造装置協会、SEMIより楽天証券作成

表5 大手半導体メーカーの設備投資

注1:2020年12月期はTSMC、インテルは会社計画、サムスンは楽天証券予想。

注2:1ウォン=0.9円、1ウォン=0.0008ドル。

グラフ6 TSMCの四半期設備投資

出所:会社資料より楽天証券作成

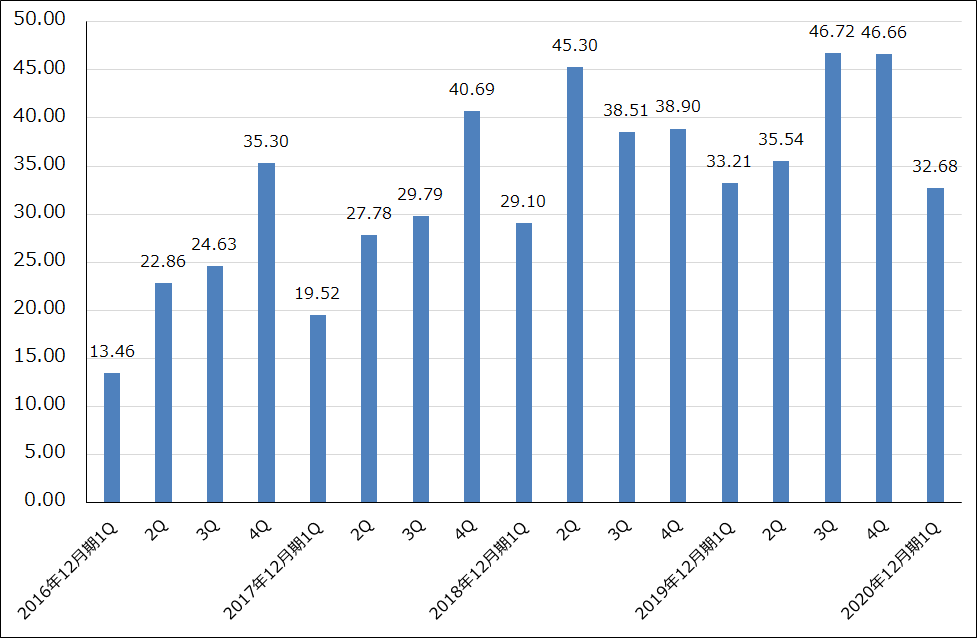

グラフ7 インテルの四半期設備投資

出所:会社資料より楽天証券作成

グラフ8 サムスンの半導体設備投資

出所:報道より楽天証券作成

2)インテル、サムスンともに設備投資計画は増額含み

インテル、サムスンは、2019年10-12月期の設備投資は高水準でしたが、2020年1-3月期は反動で減少しました。ただし、4-6月期以降は再び増加する可能性があります。インテルは、サーバー向け、パソコン向けCPUの増強のため、サムスンは今年夏から秋にかけてDRAM投資再開の可能性があり、加えて、年内に開始する予定の5ナノ半導体の量産に向けた投資も加わると思われます。

来年2021年を展望すると、2022年からスタートする3ナノ半導体への初期投資が始まると思われます。「ビッグノード」(生産力の大きい微細化の世代)と言われる5ナノの増強、NAND、DRAM投資の増加も予想されます。

また、TSMCがアメリカに計画している新工場(今のところ、2021年着工、24年完工の計画)では、5ナノ半導体を生産する計画です。完工が2024年のいつなのかにもよりますが、23~24年にかけて前工程、後工程の各装置が納入されると予想されます。

従って2022~2024年は3ナノ、5ナノの増強投資が重なることになります。

3)2024年まで半導体設備投資の増加が続く可能性

このように半導体設備投資の動きを見ていくと、ロジック向け投資は2024年まで増加が続く可能性があります。メモリ投資は波があることが予想されますが、これもトレンドでは増加すると思われます。今後予想される半導体設備投資の増加は、TSMC、サムスンにインテルが加わる「巨人闘争」の側面もあります。

2025年以降はまだ見通せません。3ナノの次は2ナノであり、3ナノの2~3年後に2ナノ量産が始まると思われます。間隔がこれまで通り2年ならば、ロジック投資は減らずに堅調に増え続けると思われます。一方、間隔が3年ならば半導体設備投資全体が2025年に一度減少するかもしれません。

4.米中摩擦が懸念材料

半導体・半導体製造装置セクターのリスクの中で最も重要なものは米中摩擦です。東京エレクトロン、アドバンテスト、ディスコの地域別向け先で、中国向けが大きくなっています。アメリカのトランプ政権は、アメリカの技術を使った半導体をファーウェイに売却することをアメリカ国内外の半導体メーカーに対して禁止する意向です。そのため、TSMCはファーウェイに対してスマホ用チップセットを売ることができなくなります。

ファーウェイと中国政府は最先端半導体の国産化を今まで以上に急ぐと思われます。既に中国の民族系大手半導体メーカーは日本の半導体製造装置メーカーの大口顧客になっています。ただし、アメリカ政府がこのことを快く思わない場合は、半導体デバイスの輸出だけでなく、日本製半導体製造装置の対中輸出にまで何らかの規制をかけようとするかもしれません。

特に、中国民族系半導体メーカーに対して最先端装置を輸出している東京エレクトロン、アドバンテストに関しては、中国リスクがあると思われます。一方で、レーザーテックは2世代程度前のマスク欠陥検査装置を輸出しているのみなので、大きなリスクはないと思われます。ディスコは、中国民族系、中国外資系(サムスン中国工場など)、OSAT(後工程専門業者)など顧客が分散しているため、これも大きな中国リスクはないと思われます。

もっとも、アメリカの対中規制強化によってファーウェイのスマートフォンの販売シェアが落ちたとしても、シャオミ、オッポなどの他の中国スマホメーカーや、サムスン、アップルのシェアが向上すれば、半導体需要と半導体設備投資には問題が起こらない可能性はあります。事態の推移を注視したいと思います。

5.銘柄別目標株価

レーザーテック、アドバンテスト、東京エレクトロン、ディスコの4銘柄については、引き続き投資妙味を感じます。

今後6~12カ月間の目標株価は以下の通りです。レーザーテックの目標株価を引き上げます。アドバンテスト、東京エレクトロン、ディスコは前回の目標株価を維持します。

レーザーテック 1万円→1万3,000円

アドバンテスト 8,000円

東京エレクトロン 3万4,000円

ディスコ 3万2,000円

レーザーテック

1)2021年6月期も受注高と受注残高が増加する可能性がある

レーザーテックの2020年6月期業績はおおむね会社予想通りと予想されます。投資する際の焦点は、来期2021年6月期以降の受注高と受注残高がどうなるかです。

2020年6月期は表7のように、受注高が前年比91.2%増の850億円となる見込みであり、2020年6月末受注残高は19年6月末に対して81.0%増の1,006億円となる見込みです。今期予想売上高400億円の2倍以上の受注残高を抱えることになります。この受注残高の納期は推定で3カ月から2年なので、2021年6月期、2022年6月期の業績に順次反映されることになります。

ここで重要なのは、2021年6月期、2022年6月期の受注高です。レーザーテックの主力機種であるEUV用マスク欠陥検査装置には2機種あります。ペリクル(シリコンウェハに被せる防塵カバー)なしで検査する「MATRICS X8ULTRA」(ディープUV光で検査する。価格は1台約15億円)と、ペリクル付き、ペリクルなし両方に対応する「A150」(EUV光で検査する。価格は非公表だが、日経新聞は1台約80億円以上と報道)の2つです。いずれも7ナノ、5ナノ、3ナノに対応可能です。「MATRICS X8ULTRA」の市場シェアは90%以上(競合はKLAテンコール)、「A150」は100%です。

今期2020年6月期の受注の中身では、「X8ULTRA」が多い模様です。ペリクルなしの場合、きず、ごみがフォトマスクの表面に付き易いため、頻繁にEUV用フォトマスクを検査する必要があり、半導体工場や製造ラインに設置する「X8ULTRA」の台数は多くなると思われます。

一方で、ペリクル付きの「A150」の場合は、検査の回数と設置する台数を「X8ULTRA」よりも減らすことが出来ます。そのかわり価格が高くなります。

7ナノから5ナノ、3ナノの製造ラインで、ペリクルなし、ペリクルありのどちらが良いのか、決着はついていません。半導体製造ラインの責任者によって意見が違うと思われるため、容易に決着はつかないと思われます。ただし、2021年6月期には3ナノ向けのマスク欠陥検査装置の発注が本格的になると思われます。その場合、微細化の進展によってフォトマスクのキズ、ごみに生産現場が一層センシティブになると思われるため、ペリクル付きの「A150」を選ぶ動きが増える可能性があります。

実際にそうなれば、「A150」の価格の高さを考えると、2021年6月期受注高は850~1,000億円、2022年6月期もそれと同程度かそれ以上の受注が期待できると思われます。その場合、2021年6月末受注残高は2020年6月末に比べて増加すると思われます。

2)中長期的な成長を予想する。目標株価を1万円から1万3,000円に引き上げる

今回は業績予想は変更しません。ただし、これまで見てきたように2024年まで波はありながらも半導体設備投資が増加すると予想されること、レーザーテックは2021年6月期、2022年6月期も受注高と受注残高が増加する可能性(少なくとも減らない可能性)があることを考えると、レーザーテックの業績は2024年6月期まで増収増益が続くと予想されます。中長期的な成長が期待できるため、株価バリュエーションもより高い評価があってよいと思われます。

今後6~12カ月間の目標株価を1万3,000円とし、前回の1万円から引き上げます。2022年6月期楽天証券予想EPS 268.4円に想定PER45~50倍を当てはめました。想定PEG(PEG=PER÷増益率)を1倍弱としました。

引き続き投資妙味を感じます。

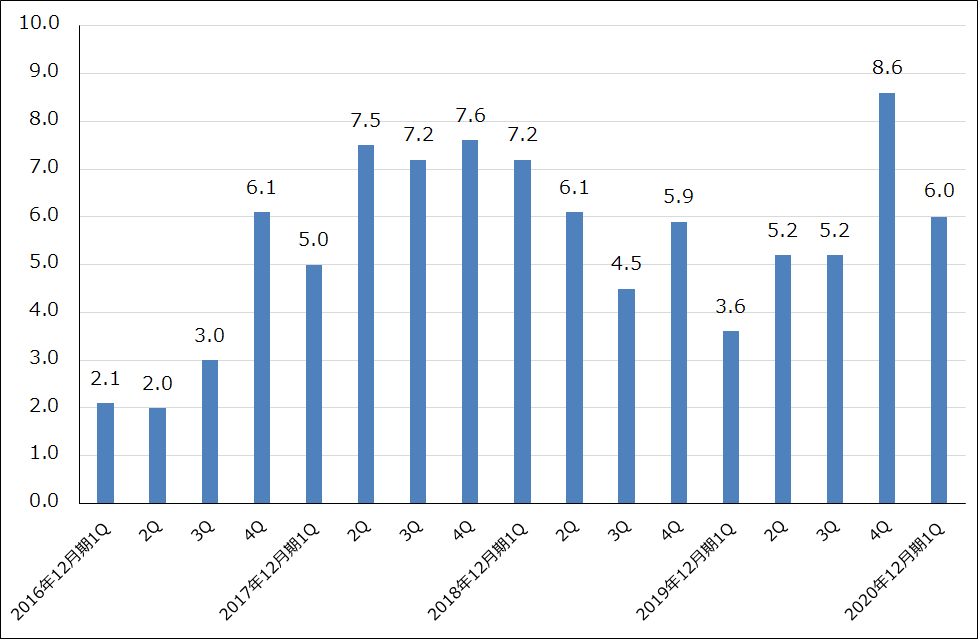

表6 レーザーテックの業績

発行済み株数 90,178千株

時価総額 771,022百万円(2020/5/28)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社の所有者に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

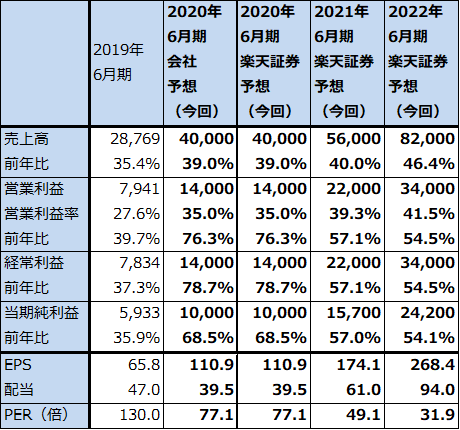

表7 レーザーテックの受注高、受注残高内訳:通期ベース

出所:会社資料より楽天証券作成。

注:端数処理のため合計が合わない場合がある。

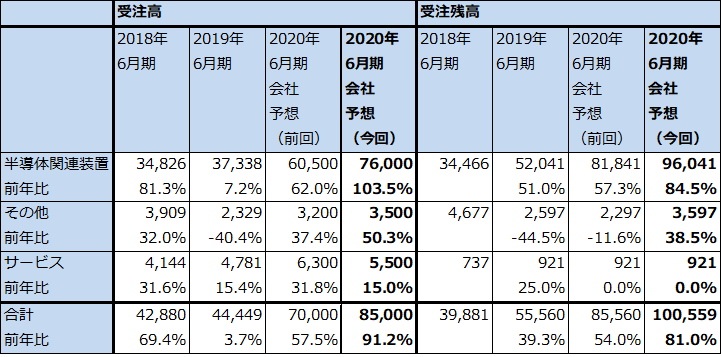

グラフ9 レーザーテックの全社受注高

出所:会社資料より楽天証券作成

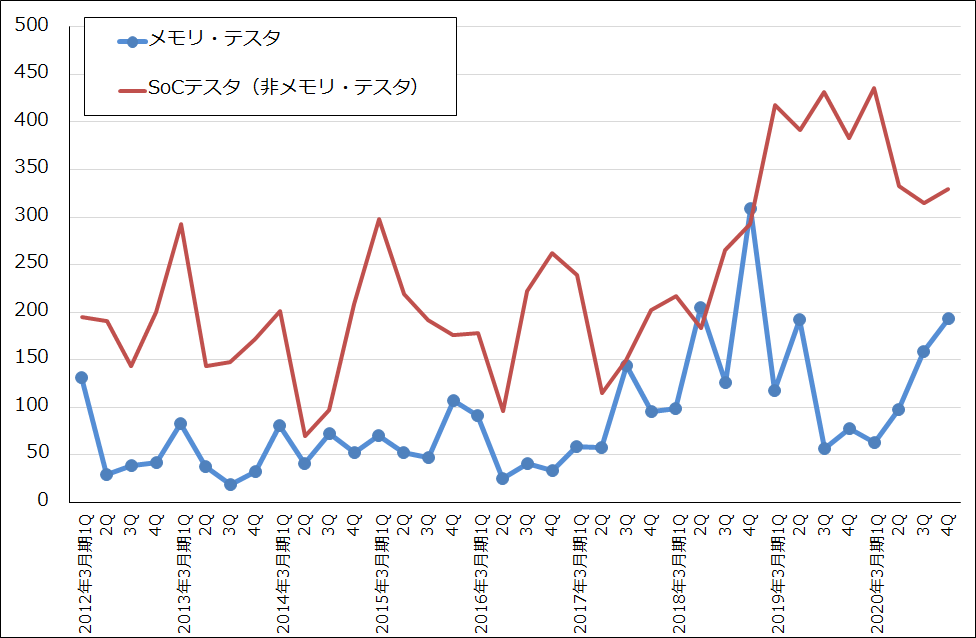

アドバンテスト

アドバンテストのSoCテスタとメモリ・テスタの受注高は前4Q(2020年1-3月期)に回復しています。メモリ・テスタは、NAND型フラッシュメモリ向けがNANDの在庫調整の進展に伴い受注が回復してきました。DRAM向けはサーバー向けのDDR5(最新鋭の高速DRAM)用テスタの発注があった模様です。

SoCテスタは、5G向けが回復し、HPC(ハイパフォーマンスコンピューティング。高性能サーバー、高性能パソコン用CPUなど)向けも増えました。

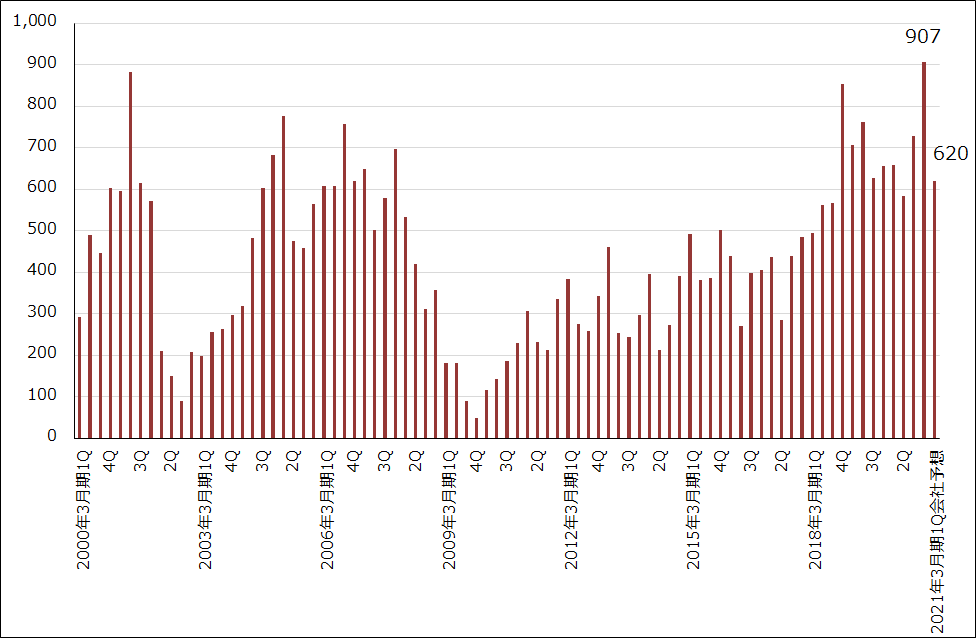

この結果、前4Qの全社受注高は過去最高となりました。

ところで、前4Qの受注高には重要な新規事業が貢献しています。「システムレベルテスト」であり、「サービス他」セグメントの中に入ります。2020年3月期の「サービス他」受注高591億円(前年比92.5%増)の約50%、売上高425億円(同34.9%増)の約30%がシステムレベルテストで急増しています。

ここ数年、スマートフォン、サーバーの中身が複雑化する一方です。個々の半導体(CPU、GPUやそれらを統合するアプリケーションプロセッサなど)の内部が複雑化する中で、異なる半導体を組み合わせた時に不具合が発生する可能性が高くなってきました。システムレベルは、このような複数の半導体の組み合わせ試験を行うものです。

システムレベルテストの受注は前2Qから増え始め、前3Q、4Qと急増しています。ただし、市場が出来たばかりなので、今1Qは急減し、今2Qから受注が再び増加すると会社側は考えています。メモリ・テスタ、SoCテスタも同様に今1Q受注は一服し今2Qからの回復を見込んでいます。

また、会社側が2020年3月期決算説明会で指摘していた一部の部材不足については、アナログ半導体の不足が懸念されていた模様です。中国と東南アジアで生産しているものですが、中国での生産が回復しているため、リスクは限定的になっている模様です。

今2Qから各事業で受注が本格回復するならば、今期通期業績は前年比で増収増益が予想されます。今回は楽天証券業績予想を変更していませんが、今1Q決算を確認したいと思います。

今後6~12カ月間の目標株価は8,000円を維持します。引き続き投資妙味を感じます。

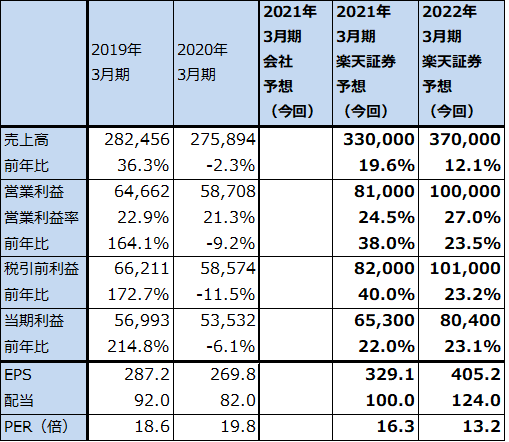

表8 アドバンテストの業績

発行済み株数 198,415千株

時価総額 1,061,520百万円(2020/5/28)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:発行済み株数は自己株式を除いたもの。

注2:当期利益は親会社の所有者に帰属する当期利益。

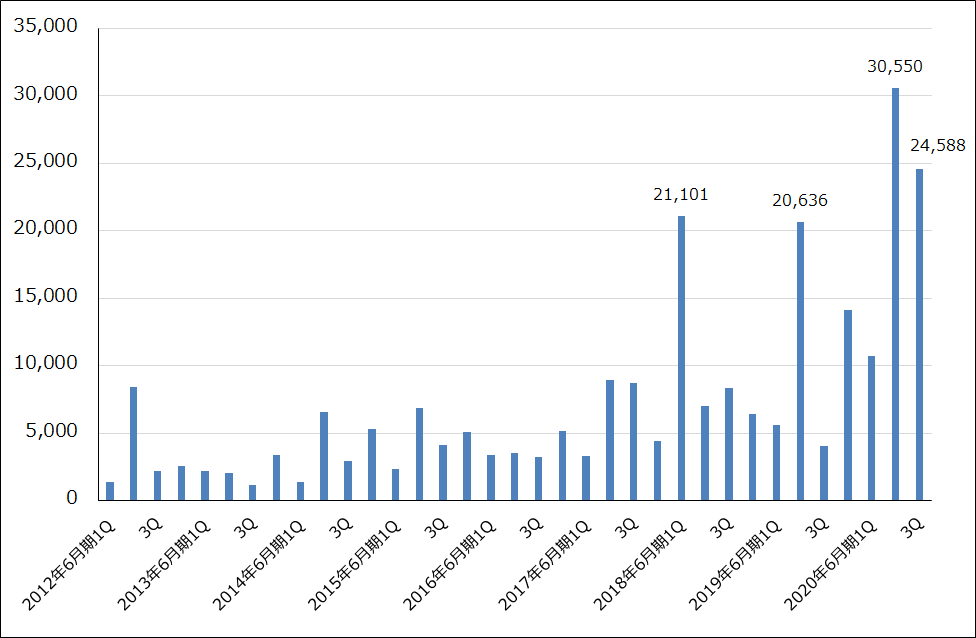

グラフ10 アドバンテストの半導体テスタ受注動向

出所:会社資料より楽天証券作成

グラフ11 アドバンテストの全社受注高

出所:会社資料より楽天証券作成

注:2000年3月期1Qから2,002年3月期4Qまでは会社資料を基に楽天証券推定

東京エレクトロン

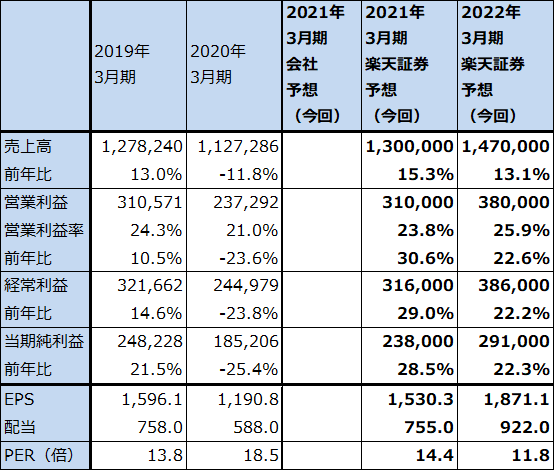

東京エレクトロンに対する見方は変更しません。大手半導体メーカーの設備投資動向を見る限り、業績は再成長に向かっていると思われます。

今後6~12カ月間の目標株価は3万4,000円を維持します。引き続き投資妙味を感じます。

(業績の詳細は、楽天証券投資WEEKLY2020年5月1日号を参照してください。)

表9 東京エレクトロンの業績

発行済み株数 155,525千株

時価総額 3,434,770百万円(2020/5/28)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:発行済み株数は自己株式を除いたもの。

注2:当期純利益は親会社株主に帰属する当期純利益。

ディスコ

ディスコの2021年3月期1Qの出荷額は過去最高となる見通しです。前4Qの受注が好調なため、生産、出荷は繁忙な状態が続いています。

今1Qの出荷額は好調と予想されますが、顧客工場での検収を保守的に見ているため、今1Q業績は前4Q比で減収減益になる見通しです。ただし、未検収分は今2Q以降の業績に寄与するため、今2Qは少なくとも今1Q並みの業績が期待できそうです。

昨年末から活発化した中国、台湾のOSAT(後工程専門業者)からの引き合いは今もありますが、新規の引き合いは鈍化している模様です。(引き合いは納入直前に受注となり、製品が検収されて売上高となります。)

もっとも、ディスコの装置(シリコンウェハをチップに切るダイサ、シリコンウェハの底面を削るグラインダ)と消耗品(ブレード(刃))の引き合いは、世界の半導体工場の稼働率におおむね比例します。年末にかけて7ナノ、5ナノのロジック半導体の生産、出荷が増えて、それに連れてメモリ生産と出荷が増えれば、ディスコのダイサ、グラインダの引き合いも勢いを取り戻すと思われます。

今後6~12カ月間の目標株価は3万2,000円を維持します。引き続き投資妙味を感じます。

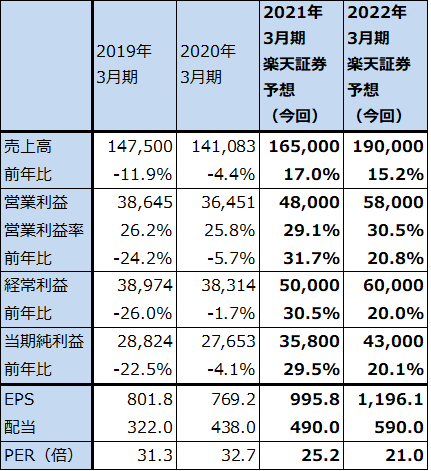

表10 ディスコの業績

発行済み株数 35,951千株

時価総額 903,089百万円(2020/5/28)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

本レポートに掲載した銘柄:レーザーテック(6920)、アドバンテスト(6857)、東京エレクトロン(8035)、ディスコ(6146)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。