大荒れの日経平均。景気回復期待で急騰、景気悪化懸念で急落

日経平均株価の乱高下が続いています。昨年2019年10~12月、世界景気回復期待で急騰した日経平均は、今年に入ってから新型コロナウイルスの感染拡大で世界景気が悪化する懸念から急落しました。10~12月の上昇をすべて帳消しにした形です。

日経平均週足:2018年1月4日~2020年3月2日

私は、日本株は配当利回りや買収価値から割安で、長期投資で良い「買い場」と判断しています。ただし、新型コロナショックが長引けば、短期的にさらなる下値もあり得ます。本日は、日経平均の下値メドについて、私の考えを書きます。

なお、本日のレポートは、昨日の続編です。昨日のレポートは、以下からお読みいただけます。

3月2日:日経平均どこまで下がる?(上) リーマン危機・同時多発テロ後に似てきた新型コロナショック

新型コロナショックが去った後、急速な需要回復・株価回復が見込まれる

「明けない夜はない」。新型コロナが世界経済に大きなダメ-ジを与えていますが、 1つだけ確かなことがあります。人類は、いずれ新型コロナを克服する手段を見つけるということです。

今、分からないことが多すぎるために、恐怖が増幅していますが、時間が経過するにつれて、治療に効果のある抗ウイルス薬・ワクチン・簡単な検査方法が見つかってくると思います。そうなれば、凍結されている経済活動は徐々に正常に戻り、世界の株価は急速に反発するでしょう。

ただし、それがいつか分かりません。まだかなり先かもしれません。ここは短期的な下値リスクを意識しつつ、時間分散しながら、日本株を買い増ししていくべき局面と判断しています。

それでは、日経平均はいくらまで下がる可能性があるでしょうか? 過去の日経平均急落局面を参考にしながら考えようと思います。まず、アベノミクスが始まった以降の、日経平均急落局面を簡単に振り返ります。

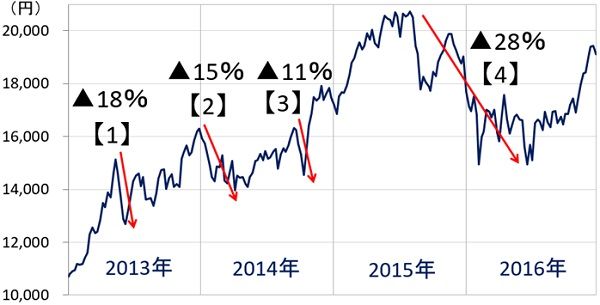

2013~2016年の日経平均急落局面の分析

まず、アベノミクスが始まってから最初の4年を振り返ります。以下の日経平均チャートをご覧ください。

日経平均の動き:2013年初~2016年末

急落局面が4回あります。

【1】2013年5月:バーナンキ・ショック(日経平均下落率▲18%)

(注)日経平均下落率:日次終値ベース。直前高値から安値までの下落率。

当時、米国FRB(連邦準備制度理事会)議長だったバーナンキ氏が「将来、金融緩和の縮小を行う必要がある」と発言すると、金融緩和に支えられて上昇していた世界の株式は一斉に急落しました。日経平均も外国人の売りで急落しました。

当時、日本は景気回復初期にあり、世界景気も好調でした。ところが、バーナンキ元FRB議長の発言が伝わると、売りが売りを呼ぶ連鎖が起こり、世界の株式は暴落しました。バーナンキ発言以外にとりたてて悪材料のない中での暴落だったので、バーナンキ・ショックと呼ばれました。

【2】2014年1月:米金利上昇を嫌気(日経平均下落率▲15%)

2013年12月、米長期金利が一時3%まで上昇すると、金利上昇への懸念で14年1月から世界株安が起こりました。バーナンキ氏に代わってFRB議長に就任したイエレン氏が「金融緩和の縮小」を開始したことも嫌気されました。当時、米景気が一時的に減速したことも、不安材料となりました。

【3】2014年10月:エボラ出血熱ショック(日経平均下落率▲11%)

エボラ出血熱(エボラウイルス病)が世界に拡大する不安、世界景気が悪化する不安などから、世界的に株が急落し、日本株にも外国人投資家の売りが増えました。

エボラウイルスはきわめて毒性が強く、感染者の致死率は40~50%に達しました。2014年6月より西アフリカで大流行し、欧州・米国でも感染者が出ました。エボラ出血熱への恐怖から、欧米で一時外出を控える動きが広がり、それが世界的な景気悪化につながるとの懸念が出ました。

日本では感染者は見つかりませんでしたが、日本でもエボラ出血熱への恐怖が広がっていました。「もし日本で感染者が出れば、日本の消費がさらに落ち込み、日経平均は1,000円以上下がる」という人もいました。

アフリカで多数の死者が出たエボラ出血熱ですが、欧米への感染はあまり広がりませんでした。その後、感染防止策の徹底や、治療薬の開発が進み、感染は徐々に終息に向かいました。

【4】2015年7月~2016年6月:チャイナ・ショック等から世界景気停滞(日経平均下落率▲28%)

2015年末~16年初にかけて、世界的に景気減速が鮮明となりました。中国景気悪化が顕著で「チャイナ・ショック」と言われました。原油など資源価格急落の影響で、ブラジル、ロシアなど資源国の景気が悪化したことから「資源安ショック」とも言われました。さらに、米シェールオイル業界の不振から米国景気も減速しました。世界的な景気停滞を受けて、日本の景気・企業業績も一時的に悪化し、日経平均は急落しました。

さらに、2016年6月に、英国の国民投票で「ブレグジット(EU[欧州連合]からの離脱)」支持が過半数を超えたことも、世界株安につながりました。当時、英国がEU離脱を決めると世界不況が起こるという評論家も多かったからです。2016年6月の世界株安は「ブレグジット・ショック」と呼ばれました。

2017~2020年の日経平均急落局面の分析

続いて、アベノミクス後半4年の日経平均急落局面を振り返ります。

日経平均の動き:2017年初~2020年3月2日

急落局面が3回あります。

【5】2018年2月:米金利上昇ショック(日経平均下落率▲15%)

2月2日に発表された1月の米雇用統計で、平均時給が前年比2.9%と大きく上昇していたことがインフレ加速の兆しとみなされ、米長期金利が一時2.85%と、4年ぶりの水準まで上昇しました。米長期金利上昇を嫌気して、NYダウ平均株価が急落、世界株安に連鎖しました。米FRB(連邦準備理事会)が当時タカ派スタンスで利上げ継続を示唆していたことも嫌気されました。実際、米FRBは、2018年に4回の利上げを実施しました。

米中貿易戦争がエスカレートする懸念が強まっていたことも、不安材料となりました。ただし、2018年前半、世界景気はまだ好調であったため、米長期金利が反落すると、世界的に株が急反発しました。

【6】2018年10月~12月:世界景気悪化ショック(日経平均下落率▲21%)

10月に入り、米長期金利が一時3.2%まで上昇したことを嫌気して、米国株が急落しました。米長期金利はすぐ低下に向かいましたが、10月以降、中国を中心に世界景気の悪化が鮮明となってきたことが嫌気され、世界的な株安連鎖が起こりました。米中貿易戦争がエスカレートする不安も、株安要因となりました。

【7】2020年1~2月:新型コロナウイルス・ショック(日経平均下落率:2月末時点で▲12%)

新型コロナウイルスの感染が世界に拡大し、世界景気が悪化する懸念で、世界株安が起こっています。

以上が、アベノミクスが開始した2013年以降の、7回の日経平均急落局面のレビューです。

日経平均の下値メド:メインシナリオでは2万456円~2万1,419円

新型コロナショックによる日経平均の下落率は、何%に達するでしょうか?それを考えるためにまず、アベノミクス開始後の7回の急落局面での下落率を分析します。アベノミクス開始後の7回の世界株安局面で、日経平均が何%下落したか、以下に再掲します。

【1】2013年5月:バーナンキ・ショック(日経平均下落率▲18%)

【2】2014年1月:米金利上昇を嫌気(日経平均下落率▲15%)

【3】2014年10月:エボラ出血熱ショック(日経平均下落率▲11%)

【4】2015年7月~16年6月:チャイナ・ショック(日経平均下落率▲28%)

【5】2018年2月:米金利上昇ショック(日経平均下落率▲15%)

【6】2018年10月~12月:世界景気悪化ショック(日経平均下落率▲21%)

【7】2020年1~2月:新型コロナウイルス・ショック(日経平均下落率:2月末時点で▲12%)

日経平均の下落率は、▲11%から▲28%まで分散しています。これを2つのグループに分けます。

【第1グループ】世界景気が好調な中でのショック安

【1】【2】【3】【5】が該当します。日経平均下落率は▲11%~▲18%に留まります。

【第2グループ】世界景気が後退寸前まで悪化

世界的な景気後退が懸念された局面での世界株安。【4】【6】が該当します。日経平均下落率は▲21%~▲28%に達しています。

私は、新型コロナによる、世界景気悪化は一時的と考えています。新型コロナの影響が低下する年後半には、世界景気は回復に向かうと予想しています。したがって、今回の下落は、上の第1グループに入ると予想しています。日経平均株価のバリュエーションなども考慮すると、日経平均の下値メドは、2万456円(下落率▲15%)~2万1,419円(下落率▲11%)となります。

ただし、新型コロナの影響が長期化し、米景気まで後退すれすれまで悪化するシナリオを考えると、日経平均はさらに下落することになります。その場合の下値メドは、1万9,253円(▲20%)と考えます。

どこが日経平均の大底となるか、誰にもわかりません。下値リスクは依然、払拭できません。ただし、日本株は配当利回りや買収価値から割安と考えられることから、時間分散しながら日本株を積極的に買い増ししていくべきと考えています。リスクを負って、リターンを狙う価値のある局面と考えています。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。