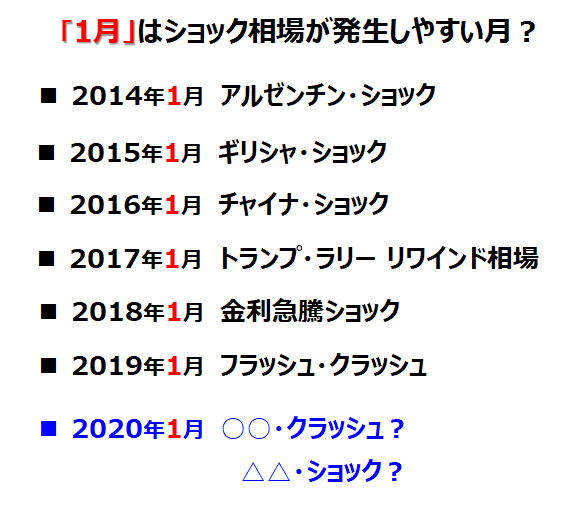

7年連続の1月ショック!

1月は相場急落が多い月だと警鐘を鳴らしていたが、今年も1月は米によるイラン革命防衛隊司令官殺害という事件がおきた。米イラン戦争の危機という地政学リスクの発生で、7年連続の1月ショックとなるだろう。

消費税を10%に引き上げた日本の消費は今後ガタガタになっていくが、原油の調達を中東に依存している日本にとって中東情勢の緊迫化は最悪の事態である。

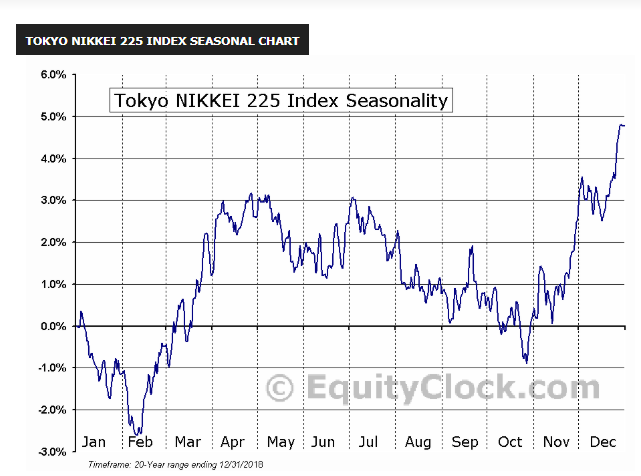

1月はショック相場が発生しやすい月

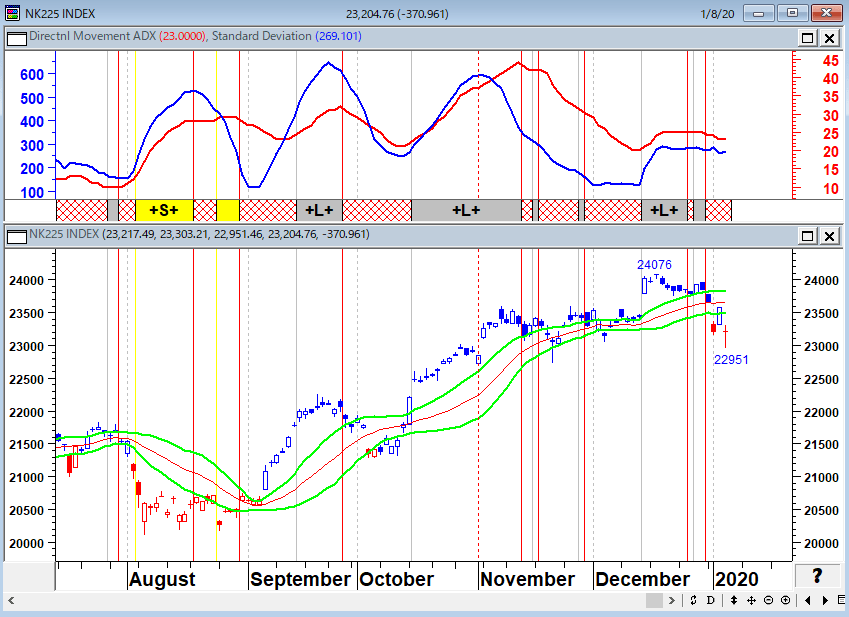

日経平均(日足)

日経平均のシーズナリーサイクル(過去20年間)

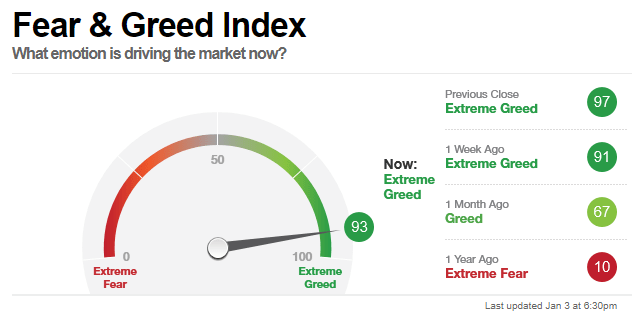

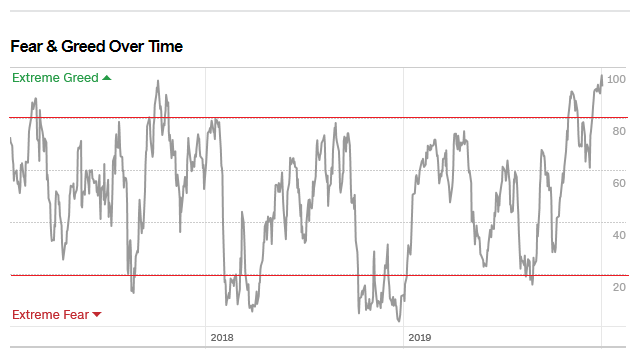

いまのところ市場は楽観的で、ブルームバーグが報道している「緊張状態がさらに深刻になり、繰り返される事態にならない限り、今回の件は一時的な懸念材料だと考えている」という見方が一般的である。その証左として、CNNが発表している恐怖と欲望指数は、イラン革命防衛隊司令官殺害事件の日の1月3日も93という欲望が恐怖に打ち勝つ楽観的な数値となっている。

恐怖と欲望指数の見方については、2018年12月28日付レポート「恐怖と欲望指数は相場の底を教えてくれる!?」をご覧いただきたい。

恐怖と欲望指数

恐怖と欲望指数の推移

1月8日のイランの報復攻撃については、同日のラジオ放送でも述べたが、プロレスラー大統領と呼ばれるトランプ米大統領の興行的な色彩の強いマッチポンプとなっている。

「イランが米国による司令官殺害の報復として米軍が駐留するイラクのアル・アサド空軍基地などに行ったミサイル攻撃について、米欧の政府筋は8日、イランが意図的に犠牲者を出さなかったとの見方を示した。匿名の関係筋は、イランが米軍の空爆によるイラン革命防衛隊の精鋭「コッズ部隊」のソレイマニ司令官殺害への報復と示唆しながらも、事態が統制不能に陥らないように米軍を標的から外したとみられると指摘。ある米関係筋は、アル・アサド空軍基地への攻撃で米軍の犠牲者は出なかったと明かしていた。」(2020年1月9日ロイター「イラン、意図的に米軍被害回避か 駐留基地攻撃で=関係筋」)

トランプ大統領のほうも大統領選を控えて死者が出るのは好ましくない。「イランへの軍事力行使は望まない」と表明しており、事態はいったん終息に向かっている。しかし、今回の米国によるイランの司令官殺害という事件は、イランとイラクのシーア派が一気に結束し、中東の核拡散につながる可能性がある。イスラエルは気が気でないだろう。

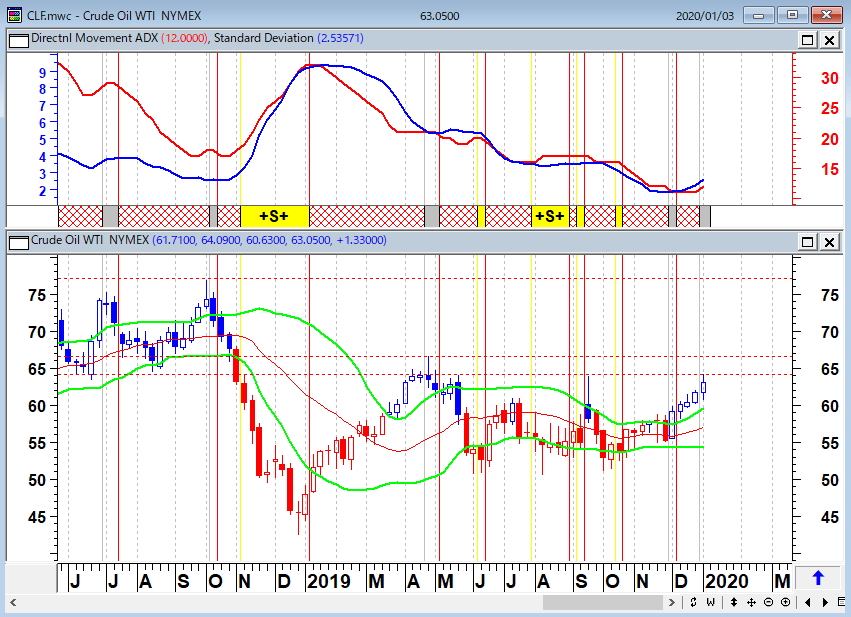

ファンドの守秘義務があり詳しくは書けないが、2020年の相場は米国の金利と原油価格がカギを握っている。金利と原油価格が上がってしまうと、中央銀行バブルに黄信号が点灯する。

原油先物(週足)順張りの標準偏差ボラティリティトレードモデル

米大統領の指示によるイランの司令官を殺害という事態を受けて、筆者のところには「アメリカとイランの問題はどうなりますか?」という運用者からの照会や、イスラエルやサウジを絡めた陰謀論的解説、トランプの弾劾裁判かく乱説、ホルムズ海峡封鎖説、米軍の中東からの撤退説、宗教という文明の対立、第三次世界大戦危機、大統領選挙を控えたトランプ大統領は戦争などしないといった楽観論など、多様な見方のメールが送られてきている。

しかし、筆者はそのいずれの意見にもくみしない。思い込みや妄想で相場をやっていたら、カネがいくらあっても足りないからである。今後、米国やイランにどういう行動が可能なのか、結局のところ予想するのは難しいというのが本当のところだ。

筆者が市場の動きで最も重視しているのは原油価格である。「2020年の原油価格は100ドルを超えてもおかしくはない」と、筆者の知人が真顔で語るほど、原油価格は神経質な状況にある。米国とイランの対立が長期化すれば原油高という圧力がかかるのは避けられない。イランは昨年秋のサウジアラムコの石油施設がミサイルやドローンでの攻撃に関与したと言われているが、今後、原油関連施設への攻撃がもう一回起これば原油価格はさらに上昇する可能性がある。

金利さえ上がらなければ、株式市場は何とでもなる。危機が起これば、輪転機を回して市場をジャブジャブしていればいいからだ。また、国債を発行して財政出動も可能である。しかし、原油高などを受けたスタグフレーション(不景気の物価上昇)で金利が上がってしまえば、金融当局は何もできなくなる。インフレになれば、利下げもマイナス金利もQE(量的緩和)もできない。そこで中央銀行バブルは終わりだ。逆に原油や金利が上がらなければ、バブルは延命が可能である。

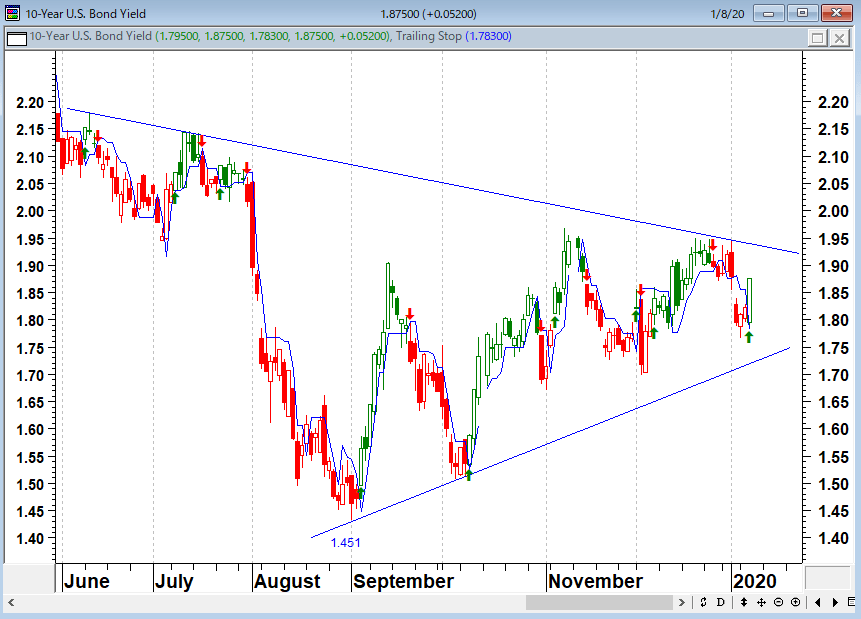

米10年国債金利(日足)

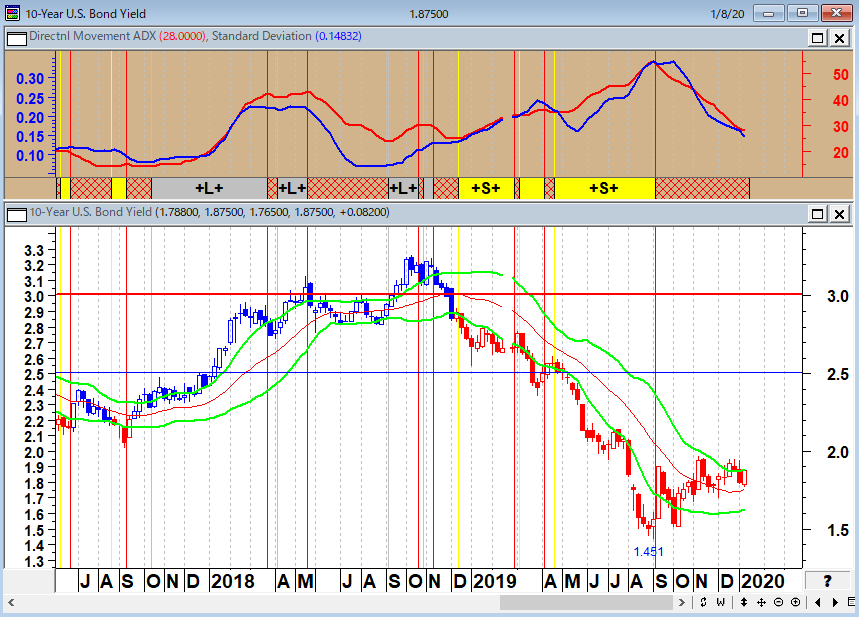

米10年国債金利(週足)順張りの標準偏差ボラティリティトレードモデル

トルコリラ/円とニュージーランドドル/円相場の下落

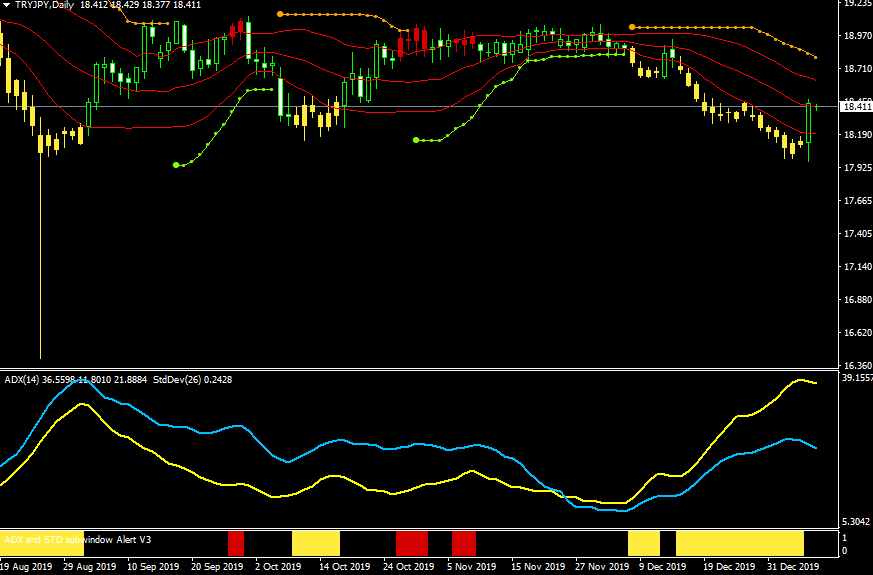

前回のレポートやラジオなどでトルコリラ/円の日足と週足の売りトレンドについて取り上げてきたが、その後、トルコリラ/円は昨日まで下落トレンドを継続した。

トルコリラ/円(日足)順張りの標準偏差ボラティリティトレードモデル

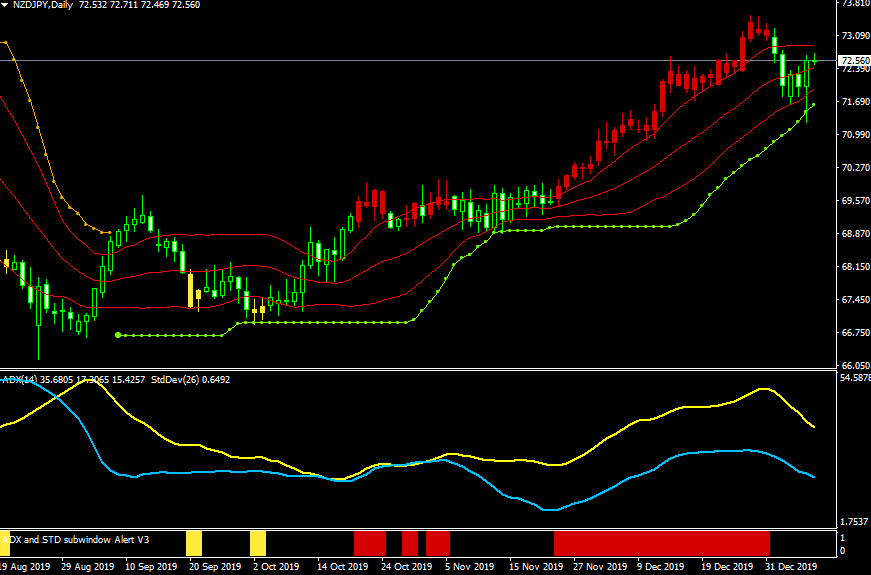

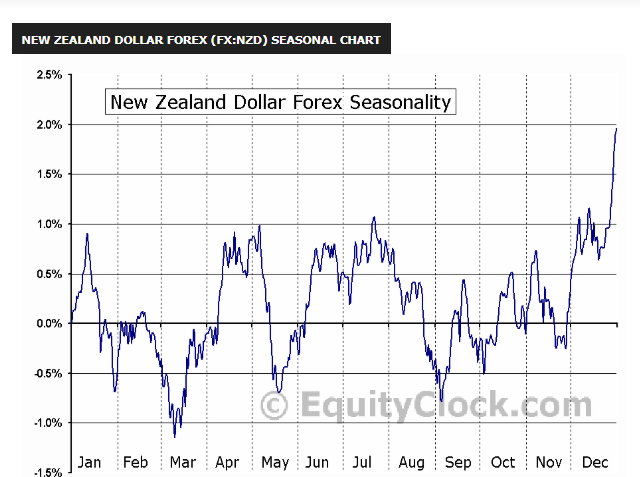

昨年の12月中の利食い推奨をしていたニュージーランドドル/円も年明け大きく下落した。

NZドル/円(日足)順張りの標準偏差ボラティリティトレードモデル

ニュージーランドドルのシーズナリーサイクル(過去20年)

ラリー・ウィリアムズの日米株式市場予測

米著名投資家のラリー・ウィリアムズは12月後半から株式市場に対して弱気に転換した。今週のラリー・TV(ラリー・ウィリアムズの週刊マーケット分析)ではFF金利先物を使って株式市場の予測をしているが、そういった株式市場予測は日本では聞いたことがない独自の視点である。

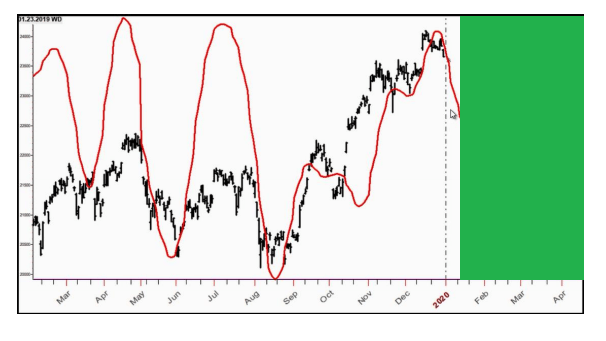

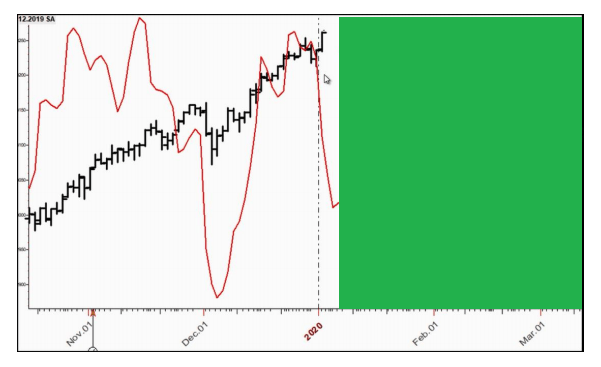

さて、年が明けてもラリーの弱気は継続している。日本株に対しては、「これまで米株市場を先行している日本の株式市場ですが、サイクルフォーキャストは日経平均が●月●1日まで下降しています。日本のフォロワーの皆さん、戻りは売りのチャンスです。」と、売り推奨している。米国株に対しても、「金曜日に大きく下げましたが、木曜日までのデータを使ってサイクルフォーキャストを算出した結果は、S&P500が●月の第一週まで下降すると示しています。金曜日に大きく下げたので、買い戻しが入ったあとにE-miniS&P500先物は●月●日頃まで下降するでしょう。」と、しばらく軟調な展開を予想しているようだ。

ラリー・ウィリアムズによる日経平均のサイクルフォーキャスト

ラリー・ウィリアムズによるS&P500のサイクルフォーキャスト

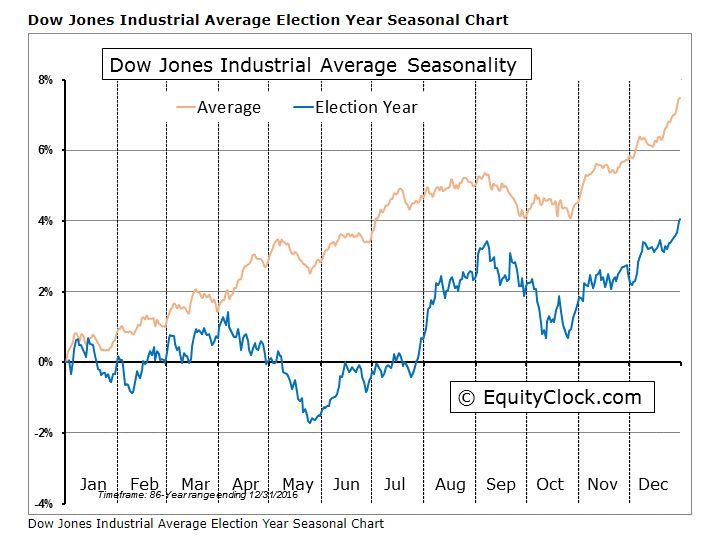

2020年は米大統領選挙年である。大統領選挙年のNYダウのシーズナリーサイクルは「8月高と年末高」という特徴を持っているが、過去のNYダウの平均的なシーズナリーサイクルよりパフォーマンスが悪く、特に年前半はあまり期待できないというのが大統領選挙年のアノマリーである。今一度大統領選挙年のサイクルを確認していただきたい。

大統領選挙年のNYダウのシーズナリーチャート

石原順の新刊本「最新 ゼロからわかる! FXチャートの基本と儲け方 売買シグナル早見表付き」を5名様にプレゼント!

1月8日(水)のラジオNIKKEI『楽天証券PRESENTS 先取りマーケットレビュー』は、楽天証券株式事業部の紙田智弘氏をお招きして、「ウォーレン・バフェットだけがなぜ運用で成功するのか?その秘密は!?」「ラリー・ウィリアムズの2020年のゴールド相場予測」というテーマで議論してみた。

番組ホームページから紙田智弘氏と筆者の資料がダウンロード出来るので、投資の参考にしていただきたい。

1月8日:楽天証券PRESENTS 先取りマーケットレビュー

石原順さん新刊本プレゼントのお知らせ

[FXチャートの読み方本の決定版!]

- この1冊でFXチャートの読み方・儲け方が身につく!

- 大きなチャート、図版、イラストでわかりやすい!

- ローソク足からボリンジャーバンドまで基本知識を網羅!

- 現役ファンドマネジャーが教える最新テクニカル分析

- トレード時にパッと見られる「売買シグナル一覧表」も!

番組内でご紹介しました、石原順監修の新刊本「最新ゼロからわかる!FXチャートの基本と儲け方」をリスナーの方5名様にプレゼントいたします。番組のご感想を必ずお書きの上、ご応募ください。

締切りは、1月14日(火)です。

※当選者の発表は発送をもってかえさせていただきます。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。