「リスク性資産」と「安全資産」をより具体的に見ていこう!

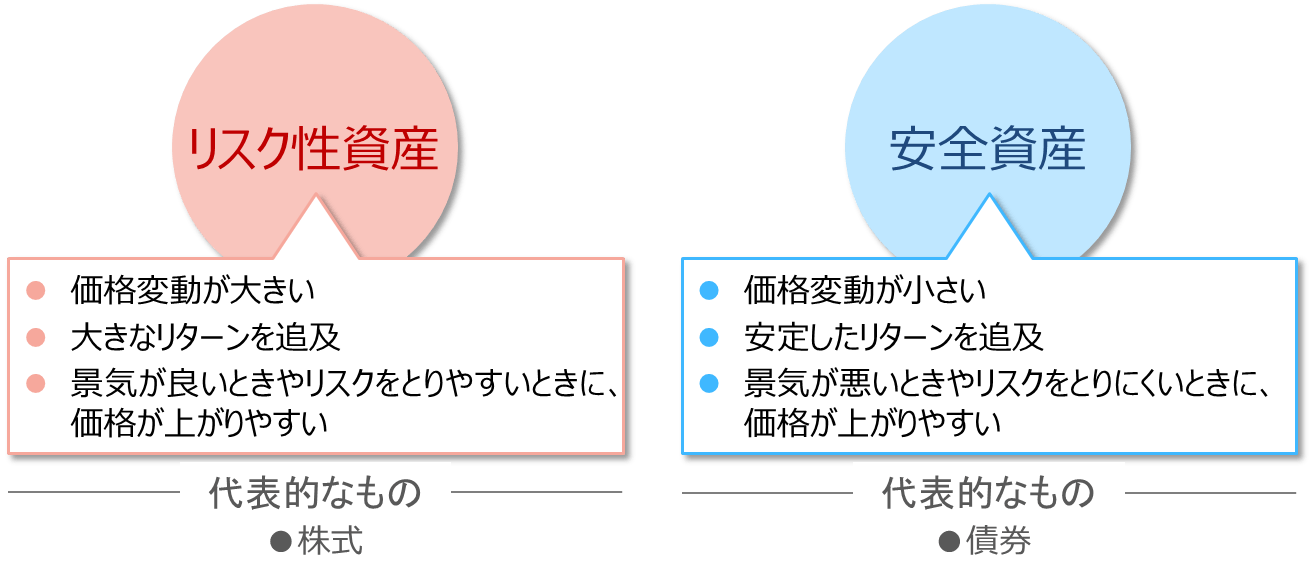

投資対象は、「リスク性資産」と「安全資産」の2つに概ね大別することができます。前回の「何に投資する?「リスク性資産」と「安全資産」1」で、それぞれの特徴をまとめると、以下のとおりになるとお伝えしました。

「リスク性資産」と「安全資産」について、具体的に説明していきたいと思います。今回は、「リスク性資産」について説明します。

「リスク性資産」とは何か?どのようなものか?

「リスク性資産」の一番の特徴は、価格変動が大きく、ハイリスク・ハイリターンであることが挙げられます。具体的には、株式、REIT(リート)、為替、コモディティ(商品)等が該当します。それぞれどのようなものかを説明していきます。

「株式」…株式に投資するということは、会社が事業をするにあたって、会社が稼いだ利益から分け前をもらう条件で、お金を出すということです。一般的に、会社の業績が良ければ、株価は上がり、投資家は利益を得ることができる一方、業績が悪ければ、株価は下がり、損失を被ることになります。政治、経済、為替のニュースなどさまざまな要因に左右され、株価は大きく変動するので、ハイリスク・ハイリターンの投資対象となります。

「REIT」…REIT(リート:上場不動産投資信託)とは、不動産への投資のことです。ビルやマンション、物流施設等、不動産の土地・建物を所有し、貸すことで、賃料収入を得て収益を得ます。従って、賃料や不動産価格の動きに、REITの価格は大きく左右されます。価格変動は小さくはないため、ハイリスク・ハイリターンの投資対象となります。

「為替」…為替は日々動きます。ドル/円の為替レートでは、1ドル=90円台のときもあれば、120円台のときもありました。為替レートは、輸出・輸入や投資家の売買(需給と供給)や、政策など様々な要因で大きく動くため、為替はハイリスク・ハイリターンの投資対象となります。

「コモディティ」…コモディティ(商品)は、金や原油、トウモロコシなど目に見える資産です。株や商品、債券とは違い、コモディティは事業活動からの収益や金利がありません。そのため、持っているだけでは、利益は得られず、利益を出すためには、価格が購入価格よりも上がることが必要です。そのため、景気動向、政治状況、気候など様々なニュースを材料に、投資家は何とか利益を得ようと激しく売買することになります。当然、コモディティの価格変動は激しく、ハイリスク・ハイリターンの投資対象となります。

為替変動の影響について

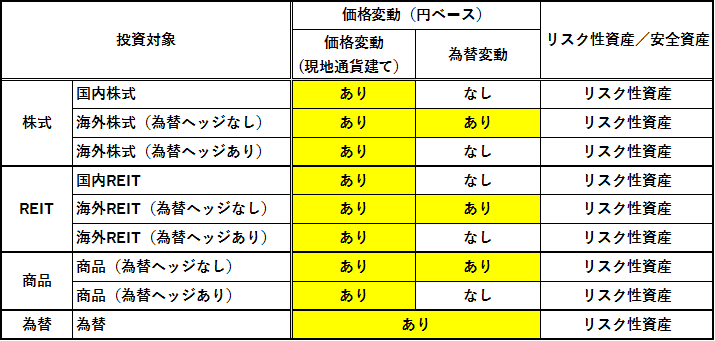

リスク性資産の中で、もうひとつ大事な点があります。それは、為替変動の影響の有無です。

私たちは、日本で生活しているため、「円」の中で暮らし、海外ではそれぞれの通貨が使われています。お金は動いているため、円との関係性(レート)は日々変わります。例えば、株式とREITは、国内株式と海外株式、国内REITと海外REITがあります。国内株式や国内REITは、国内の投資対象ですから、為替変動の影響は受けません。一方、海外株式や海外REITは、海外の投資対象ですから、為替変動の影響を受けます。

NYダウという米国の代表的な株価指数がありますが、これは米ドル建ての株価指数です。私たちが日本から投資した場合は、「NYダウ(米ドル建て)の価格変動」×「米ドル円の為替変動」という二つの価格変動を負います。このように、海外株式、海外REITの円ベースの価格変動は、「投資対象の価格変動(現地通貨建て)」×「為替変動」という要素から構成されます。

さらに、商品についても、投資対象となる商品のほとんどは、米ドル建てであるため、同じように、「商品の価格変動(米ドル建て)」×「米ドル円の為替変動」という形で円ベースの価格変動は起きることになります。つまり、海外株式、海外REIT、商品は、投資対象そのものの価格変動、為替変動という二つのハイリスク・ハイリターンの要素を持っていると言えます。

ただ海外株式、海外REIT、商品について、為替変動を避けながら投資する手段があります。為替ヘッジという手段です。ここで為替ヘッジの仕組みについては、説明を割愛しますが、コストを支払うことで、為替変動をなくすことができます。

海外株式、海外REIT、商品も「為替変動」の影響をなくし、「投資対象そのものの価格変動(現地通貨建て)」だけにすることができるわけです。ただし、「為替変動」がなくても、価格変動は小さくはなく、ハイリスク・ハイリターンですので、「リスク性資産」であることに変わりはありません。

これらをまとめると、以下のようになります。

次回は、「安全資産」の投資対象について、説明したいと思います。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。