金1,700ドル、銀25ドル、プラチナ1,200ドル、パラジウム2,100ドルが、筆者が想定する2020年の高値

2020年の貴金属相場の見通しは以下のとおりです。

2020年の高値予想、金は1,700ドル

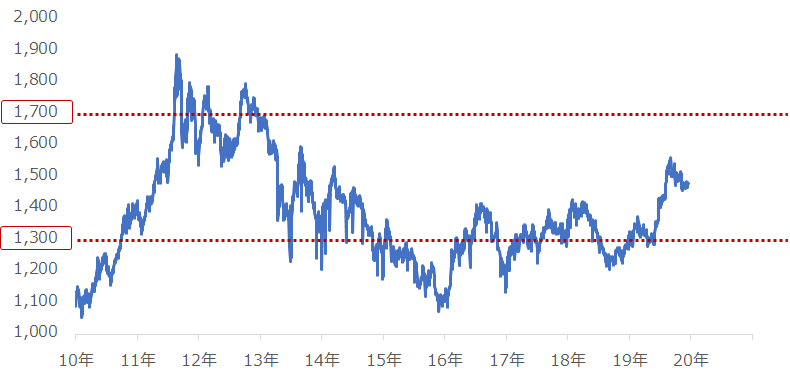

まずは金(ゴールド)です。2019年12月16日時点で、1トロイオンスあたり1,480ドルあたりで推移しています。現時点で、2020年は1,300ドルから1,700ドルの範囲で推移すると考えています。

図:金(ゴールド)価格の2020年の想定レンジ (中心限月、日足、終値) 単位:ドル/トロイオンス

トランプ氏が、2020年11月の選挙まで、ほぼ通年で米国株高のための施策を強める可能性があることから、金(ゴールド)にとっては、全体的に、やや上値が重くなることが考えられます。

しかし、想定する高値が現在よりも高い位置にあるのは、株高でも金が上昇することがある、あるいは、トランプ氏の株高施策が失敗して株価が下がり、金が上昇するケースがあると考えているためです。

株高でも金が上昇するケースとは、2019年の夏から秋にかけてみられた値動きと同様、米国で利下げが行われる場合です。利下げによって景気回復期待が高まり、株価が上昇、同時に、利下げによりドルが下落する思惑が強まり、ドル同様に、世界共通のお金という性格を持つ金(ゴールド)が、代替通貨という側面から物色されるケースです。

株価が下がって金が上昇するケースは、代替資産という側面から金が物色されるケースです。また、選挙を前にして、対イスラエル、アフガニスタン、ベネズエラ、イラン、北朝鮮に対する政策が進展しない、あるいはむしろ悪化した場合、景気減速懸念が強まって株価が下落して金が上昇、さらには事態の悪化が有事ムードを強めて、金が物色される可能性もあります。

全体的には株高に押され気味になることが想定されるものの、米国の金融政策や株高のための施策や対外的な施策の失敗などが発生すれば、短期的に、金は上値を伸ばす可能性があります。

2020年の高値予想、銀は25ドル

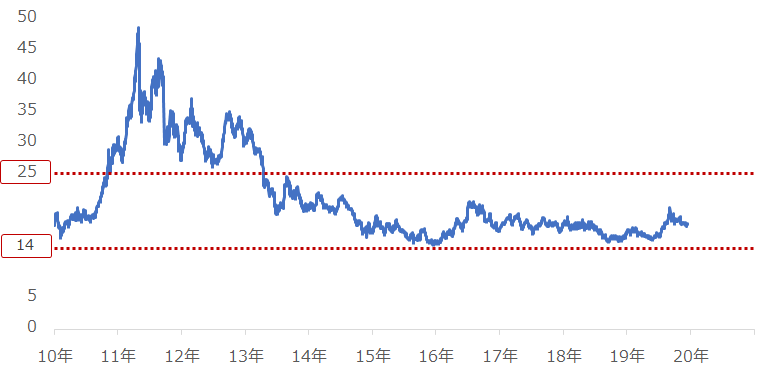

次は銀です。2019年12月16日時点で、1トロイオンスあたり17ドルあたりで推移しています。現時点で、2020年は14ドルから25ドルの範囲で推移すると考えています。

図:銀価格の2020年の想定レンジ (中心限月、日足、終値) 単位:ドル/トロイオンス

金(ゴールド)に追随しながら、しばしば変動幅が大きくなるケースがある銀ですが、2020年は2013年から継続している14~25ドルのレンジの中で推移すると考えています。

2020年に市場が最も強い関心を寄せるのは、米大統領選挙と考えられます。投票日が11月であるため、市場はほぼ通年で大統領選挙に関心を寄せ続けることになります。このため、銀特有の供給減少や消費拡大が起きたとしても、それらの材料の市場への影響力は例年に比べて小さくなる可能性があります。

また、大統領選挙がきっかけとなり、銀の消費や供給に急変が見られる可能性も低いと考えられることから、銀価格は過去およそ7年間の値動きを踏襲する(レンジ相場となる)可能性があると、筆者は考えています。

2020年の高値予想、プラチナは1,200ドル

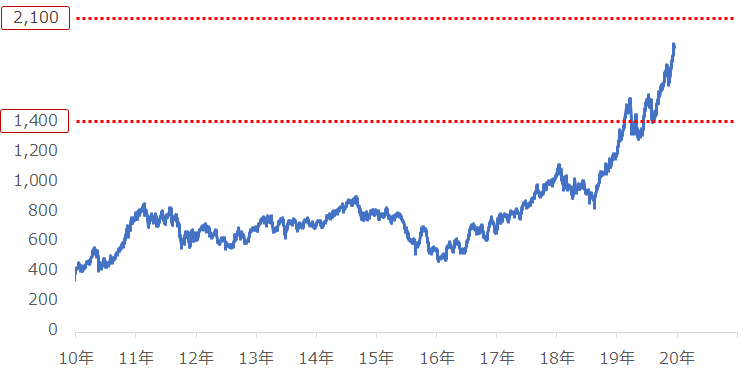

次はプラチナです。2019年12月16日時点で、1トロイオンスあたり930ドルあたりで推移しています。現時点で、2020年は800ドルから1,200ドルの範囲で推移すると考えています。

図:プラチナ価格の2020年の想定レンジ (中心限月、日足、終値) 単位:ドル/トロイオンス

プラチナ価格は近年、800ドル近辺を維持し、底堅く推移しています。この800ドル近辺は、2009年につけたリーマンショック後の記録的な急落後につけた水準とほぼ同じです。つまり、現在はほぼ、記録的な安値水準で推移しているわけです。

また、プラチナの主要な消費内訳である、欧州における自動車排ガス触媒向け消費と中国の宝飾向け消費が減少傾向にあり、かつ今後も減少する見通しが出ています(以前のレポート「プラチナ安値圏、パラジウム史上最高値。長期的に貴金属に投資するなら?」を参照)。

主要な消費内訳が減少傾向にある(見通しも弱い)にもかかわらず、価格が底堅いということは、プラチナ相場は長期的に、強い力で支えられていると考えられます。生産者が価格を下落させないように支えている、あるいは底堅さに着目した投資家が買っている、などが考えられます。

このようなプラチナ特有の状況に、米大統領選挙という要素を加えて考えると、プラチナは消費の7割弱が工業用の用途である、という特性から、トランプ大統領の株高施策が功を奏し、景気回復ムードが強まれば、将来のプラチナの工業向け消費が拡大する期待が高まり、プラチナ価格は上昇する可能性があります。

また、景気回復ムードは、主要国の宝飾向け消費を増加させる要因にもなり得ます。工業向け消費の拡大期待も相な成り、株高・プラチナ高、という図式が強まる可能性があります。

全体的に、2020年のプラチナ価格は、従来の底堅さにサポートされながら、株価の状況次第で上値を伸ばす展開となると考えています。

2020年の高値予想、パラジウムは2,100ドル

最後はパラジウムです。2019年12月16日時点で、1トロイオンスあたり1,920ドルあたりで推移しています。現時点で、2020年は1,400~2,100ドルの範囲で推移すると考えています。

図:パラジウム価格の2020年の想定レンジ (中心限月、日足、終値) 単位:ドル/トロイオンス

パラジウムは近年、急騰の様相を呈する数少ないコモディティ(商品)銘柄の一つです。現在の価格は、2016年1月に比べて約300%、2018年1月に比べて約90%、2019年1月に比べて約60%高い水準にあります。

以前のレポート「プラチナ安値圏、パラジウム史上最高値。長期的に貴金属に投資するなら?」で述べたとおり、長期的に、供給が限定的である中、消費が増加傾向にあり、継続して需給バランスが供給不足の状態にあります。

大統領選挙との関連で言えば、プラチナと同様、株高が発生すれば消費増加期待が高まり、価格が上昇する可能性があります。この件を考慮し、現在よりも来年のいずれかのタイミングでさらに高い水準に達すると考えています。

一方、トランプ大統領の株高施策が失敗した場合、パラジウム価格も下落する可能性があります。また、現在の価格上昇の主因である需給バランス(現在は供給不足)が、供給過剰に転じたり、供給不足が急激に縮小したりした場合は、パラジウム価格は大きく下落する可能性があります。

パラジウムの需給に関しては、海外の主要メディアが公表する年次の調査報告書(毎年5月ごろに公表)に記載されたデータが参照される場合が多く、来年公表される同報告書で2019年の実数値や2020年の見通しが供給過剰になったりした場合、これまでの価格上昇を支えた根拠が消滅し、価格が下落に転じる可能性があります。

同統計は年次で公表されるため、公表から向こう1年間は、足元のパラジウムの需給は弱い、という印象が続く可能性があるため、このことをきっかけに発生した下落は、長期化する可能性もあります。この点を踏まえ、パラジウムについては他の貴金属よりも想定安値を深めにしました。

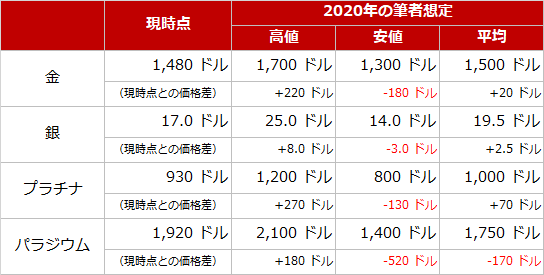

金、銀、プラチナ、パラジウムの価格見通しについて以下のとおりまとめました。

図:2020年の各種貴金属の価格の想定(2019年12月16日現在)

米大統領選挙における投票日(2020年11月3日)までのトランプ氏の動向がカギ

前述したとおり、筆者が想定する2020年の各貴金属の高値は、金1,700ドル、銀25ドル、プラチナ1,200ドル、パラジウム2,100ドルです。こう予測する理由について、詳しく解説していきます。

筆者は以前の「金価格上昇どこまで?トランプという「有事製造機」は大統領選までノンストップ?」で述べたとおり、近年の貴金属相場にはトランプ米大統領の考え方、行動が強く影響していると考えています。

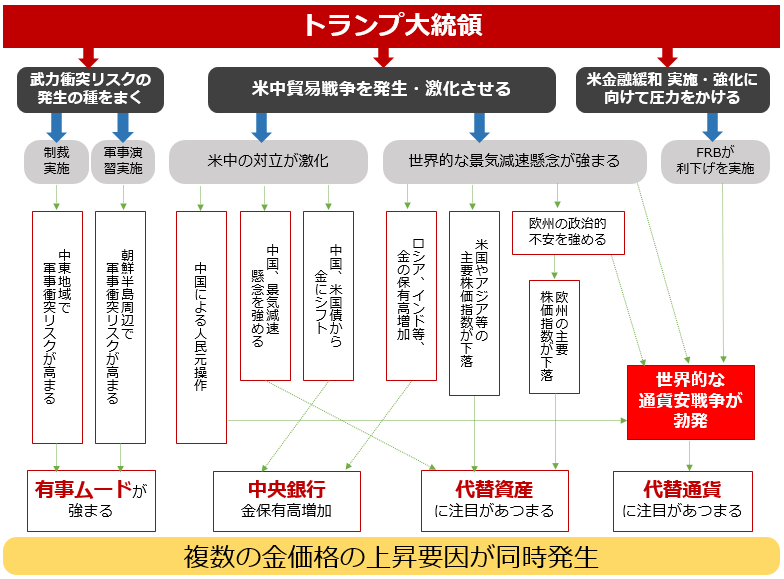

図:近年の金相場を取り巻く環境(筆者イメージ)

このため、2020年の貴金属相場のことを考える上で、2020年11月3日の大統領選挙で勝利するために、トランプ氏はどのような行動をとるのか? ということを考えることが非常に重要であると考えています。

例えば、2017年1月の大統領就任以降、私たちが見てきたトランプ氏の行動は、歴代の米国大統領と異なる点が多く、異端な大統領というレッテルが貼られることが多かったと言えます。

大統領就任後のトランプ氏の行動は、同氏が最初から言っている“アメリカ・ファースト”つまり、米国第一主義を貫いていると考えられます。そして、米国第一主義のもと、対外的な交渉は、敵対する国に対して、一対一に持ち込んで、力で打ち負かそうとするビジネスライクなものです。

さまざまな見方はありますが、トランプ氏の行動理念は“ビジネスライクなブレない米国第一主義”と言えると思います。また、米国第一主義には、現在の米国を優先することに加え、かつての米国を復活させる、という意味が含まれると思います。

パリ協定からの離脱=石油産業と石油を使う自動車産業への配慮。中国や日本、欧州向けに農産物の輸出交渉=米国の農業への配慮。アルミと鉄鋼製品の輸入の際、関税を引き上げたこと=米国の鉄鋼業への配慮。いずれも米国の伝統的な産業を保護し、復活させる意味があります。

そして、世界の覇権争いに名乗りを上げた中国を強くけん制することで、超大国・世界の警察を標ぼうした、かつての「強い米国」を知る米国民のアイデンティティーに火をつけた面もあると思います。かつての米国の伝統産業の復活・保護、世界の覇権を奪取する姿勢を強めることが、異端とも言われるトランプ大統領の真骨頂であるわけです(もちろん、賛否両論あります)。

賛否両論を楽しんでいるかのようにも見えるトランプ氏は、再選に向けてどのような行動をとるのでしょうか? 筆者は、基本的には、米国第一主義という姿勢は変わらないと考えています。むしろ、再選向けた選挙戦を戦う上でその姿勢を“さらに強める”可能性があると考えています。

間接選挙とはいえ、投票を行うのは米国の一般の有権者です。国内では伝統産業を重視し、対外的には、他国に迎合せず、中国と真っ向勝負できる強さを持つ「米国第一主義」を貫くトランプ氏は、石油、自動車、農業、鉄鋼などの伝統産業に従事している有権者、そして米国がそれらの産業で栄華を極めた時代を知っている有権者にとって、民主党が際立って魅力的な対抗馬を出さない限り、引き続き、票を投じる対象になり得ると考えられます。

また、トランプ氏が選挙戦を戦う上で“米国第一主義を貫く”姿勢以外に、気にかけているとみられる具体的な数字が2つあります。米国の株価と失業率です。

株価と失業率は、ほとんどの有権者において、景気が良いか悪いかの判断をする際に用いることができる数字です。株価が上昇し、失業率が低下していれば、多くの人が、景気が好転している“浮遊感”を感じることでしょう。

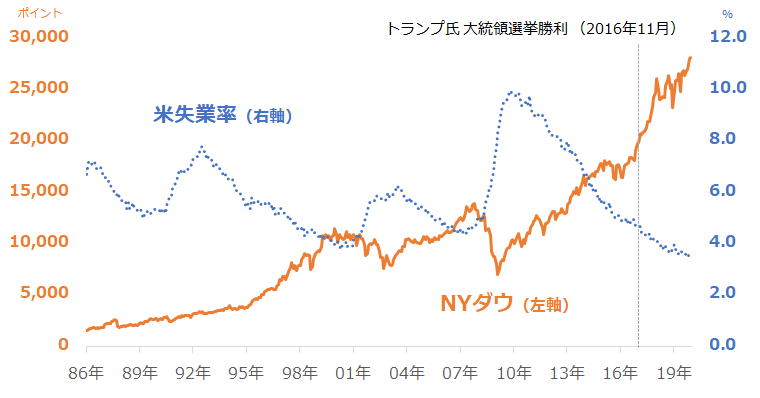

図:米国の失業率とNYダウ

仮に、他の経済指標や、より詳細なデータが景気後退を示していたとしても、株価が上昇し、失業率が低下していれば、景気は良くなっていると感じる有権者は少なくないと考えられます。

トランプ氏が大統領選挙で勝利してから、3年が経ちましたが、その間、株価は史上最高値を更新し続け、失業率はおよそ50年ぶりの低水準まで低下しました。トランプ氏が記録的な高水準の株価と低水準の失業率を主導した(少なくとも過去からの傾向を妨げなかった)ことは、一般の有権者には強いアピールになるとみられます。

米国第一主義に基づき、伝統産業を重視し、敵国と戦う強い姿勢を維持する、そして、一般の有権者が容易に理解できる具体的な数字である株価と失業率を、景気が良くなっていく方向に導く、ということが、トランプ氏が大統領選挙までにとる行動だと考えられます。

トランプ氏は一般の有権者が景気回復を認識しやすい“株高・失業率低下”を演出する?

米大統領選挙に関わる一連のスケジュールを確認します。

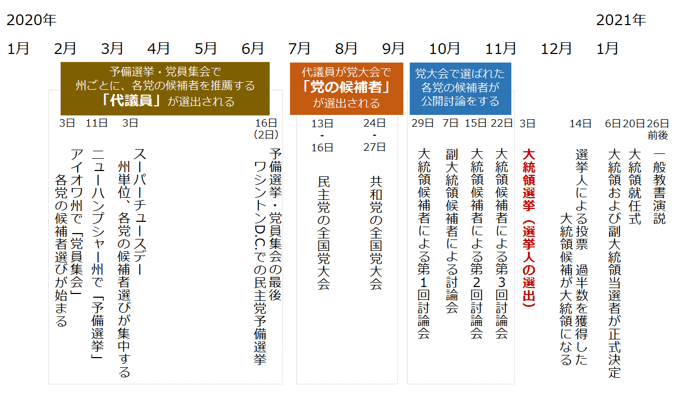

図:2020年の米国大統領選挙までの選挙関連の主なスケジュール

米国の大統領選挙は、有権者が大統領候補に直接投票しない、間接選挙です。有権者は、2月から6月にかけて全米で州ごとに行われる予備選挙や党員集会で、投票や話し合いで各党の候補者を推薦する代議員を選出したり、11月の大統領選挙で12月に大統領候補に投票をする選挙人に投票したりします。

各党の最終的な大統領候補者(1名)は、7月と8月に行われる党ごとの大会で決定します。その後、9月から10月の3回の各党の候補者による公開討論会を経て、大統領選挙を迎えます。

11月の大統領選挙で、州ごとに割り振られた選挙人(各党の候補者を推薦する人)を多く獲得できた候補者が、12月の選挙人による投票で過半数を占めることとなります。選挙人はあらかじめ選挙人による投票において投票する候補者を誓約しており、造反がない限り、選挙人は推薦を予定していた候補者に投票します。

そして、翌1月の正式決定(選挙人による投票の開票)、大統領就任式、一般教書演説と進みます。

全体的には、2月から6月にかけて予備選挙・党員集会で、各党の候補者が絞られ、7月と8月の党大会で各党の大統領候補者が決まり、11月の選挙で事実上、次期大統領が決定する、という流れです。

このような流れに対し、再選に向けて、トランプ大統領はどのような戦略をもって臨むのでしょうか? 先述のとおり、トランプ大統領は再選を果たすため、米国第一主義を貫き、株価をさらに上昇させ、失業率をさらに低下させる施策を行うとみられます。

例えば、株価は、数カ月から1年程度先の、期待や不安などの思惑を織り込みながら推移すると言われています。つまり、市場に、中長期的な時間軸の大きな期待が生じれば、株価は上昇しやすくなると言えます。

トランプ大統領は、期待を市場にもたらす手段を有していると考えられます。その手段とは、米中貿易戦争の段階的な鎮静化と、かねてから継続してきたFRB(米連邦準備制度理事会)への利下げ圧力を強めることです。

もともと、米中貿易戦争は2018年春ごろから悪化し、秋ごろから激化し始めました。知的財産保護や貿易の不均衡の是正、拡大する中国の覇権をけん制することなどを目的とし、トランプ大統領が主導してきました。

ただ、足元、米中貿易戦争は、第一弾の合意として、米国による一部の関税の引き下げや、中国による農産物輸入の拡大など、段階的な鎮静化の一歩を踏み出しました。さまざまな問題は残っているものの、世界規模で懸念を振りまく同問題が鎮静化の一歩を踏み出したことは、株式市場にとってはプラス材料と言えます。

振り返れば、米中関係が激化したのも、鎮静化の一歩を踏み出したのも、トランプ大統領が主導して起きていること、と言えます。自分で悪化させた材料に対し、自分で鎮静化させていくことで、株式市場にプラスの影響を与え、結果として大統領選挙を有利に進めることができるわけです。

このように考えれば、米中貿易戦争が激化したのは、トランプ氏が2020年11月の大統領選挙1年前から景気回復を主導していることをアピールし、かつ株価を上昇させて、再選を果たすためだった可能性はゼロではないのかもしれません。

足元、米中貿易戦争は鎮静化に向けた一歩を踏み出したわけですが、トランプ氏が今後も、米中貿易戦争を具体的に鎮静化させればさせるほど、市場に将来への期待が高まり、株価がさらに上昇しやすくなるわけです。その期待が実態経済に波及すれば、失業率がさらに下がる可能性が高まります。

(自分で悪化させたとはいえ)米中貿易戦争を鎮静化させる余地と術(すべ)を手中にしているトランプ大統領は、予備選挙・党員集会の時期はもちろん、特に民主党の候補者と一騎打ちとなる9月・10月の公開討論会の時期に、この余地と術を効果的に使い、討論会を有利に進め、一般の有権者の支持を増やすと考えられます。

また、米国は、日本や欧州に比べて金利の水準が高く、今月12月に利下げは行われなかったものの、利下げができる余地を有する数少ない先進国の一つです。

かねてからトランプ氏はFRBに利下げをするよう、圧力をかけていますが、今後、特定の経済指標が悪化したり景気の回復が鈍くなったりした場合、2019年のように予防的な利下げが行われる可能性があります。

このため、仮に米中貿易戦争の鎮静化がうまくいかずに景気の回復が鈍化しそうになっても、圧力をかけ続けてきたFRBが利下げを実施すれば、景気回復期待が高まり、株価上昇継続への望みをつなぐことができます。

株価上昇・失業率低下のための施策の本丸は米中貿易戦争の鎮静化であり、もし鎮静化がうまくいかなくてもFRBに圧力をかけて利下げを実施させる、という2段構えの構図になっています。

あらかじめ、米中貿易戦争を激化させ(景気回復余地を拡大させ)、FRBに一貫して利下げ圧力をかけ続けてきたトランプ氏だからこそ、このような芸当ができるのだと思います。

さらには、イスラエルやアフガニスタン、イラン、ベネズエラ、北朝鮮などの情勢回復を行えば、なおの事、市場に、懸念を払しょくしてくれる大統領、という印象を与えることができます。

米中貿易戦争を鎮静化させ、その他さまざまな懸念を払しょくさせることについて、予備選挙・党員集会、各党の候補者確定の時期(2~8月)までは、小規模なものにとどめ、公開討論会(9月・10月)に本格化させ、大統領選挙(11月)に臨む、という戦略が考えられます。

このように考えれば、株価は、2~8月に小幅上昇、9月・10月に騰勢を強める可能性が出てきます。そして、株価を含んだ諸情勢の動向を映し、金や銀、プラチナ、パラジウムといった貴金属価格が動くと考えられます。

4年に1度の米大統領選挙の年、選挙に伴う特有の材料が発生することが想定され、貴金属相場も、強く、大統領選挙を意識した展開になることが予想されます。随時、本欄でレポートしていきたいと思います。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。