◆執筆者

風呂内亜矢(ふろうち あや)

1級ファイナンシャル・プランニング技能士

CFP®認定者

将来的な物価の変動に対策するなら「投資」も検討を

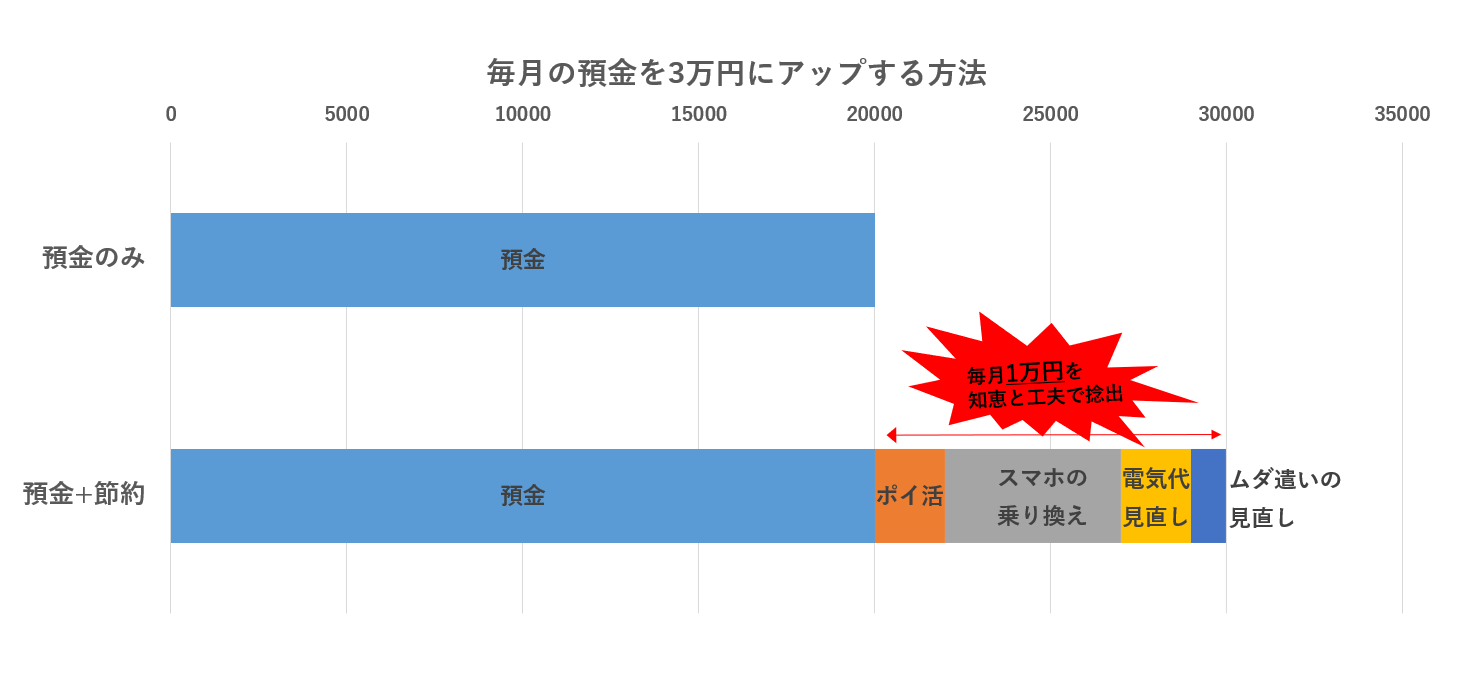

前編では、おすすめの節約方法やポイ活について紹介しました。それに加えて、ついつい買ってしまうコンビニのお菓子、コーヒーなどをほんの少し減らしてみれば、それほど無理をしなくても、月1万円くらい浮かすメドが立ちそうです。

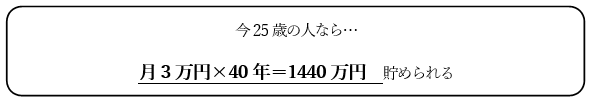

前編でも触れたように、今、老後資金の“目安”と言われている2,000万円を、毎月の預金で準備するとなると、積立額は以下のようになります。

・20代の人⇒月3~4万円ずつ積み立て

・30代の人⇒月5~6万円ずつ積み立て

・40代の人⇒月7~9万円ずつ積み立て

20代であれば、毎月2万円の預金ができていれば、さらに節約とポイ活で老後資金を準備する基盤が作れそうですね。

もっとも、30代、40代の人の場合、毎月の貯蓄と節約&ポイ活だけで2,000万円を目指すのは、かなり難しそうです。

とはいえ、毎月貯められないとしても「ボーナスで補填する」「一部を退職金でまかなう」「65歳以降も働く」「子どもの教育費などの出費が落ち着いたときに全力で貯める」など、さまざまな手があります。老後資金は、いつから貯め始めたとしても「もう遅いから、今から貯めたってムダ」ということはないので、焦らず、少しずつ向き合っていくといいでしょう。

なお、将来的な物価の変動などを考えると、資産を預金以外にも振り分けておいたほうがいいのでは、と思う人もいるかもしれません。そうした場合、貯蓄するお金の一部を「値動きがある金融商品で保有する(=投資する)」という選択肢もあります。

投資で成果は出るの?

例えば、「株」や、株を組み入れた「投資信託」などは、インフレに強いといわれ、さらに、資産を効率的に増やせる可能性があります。

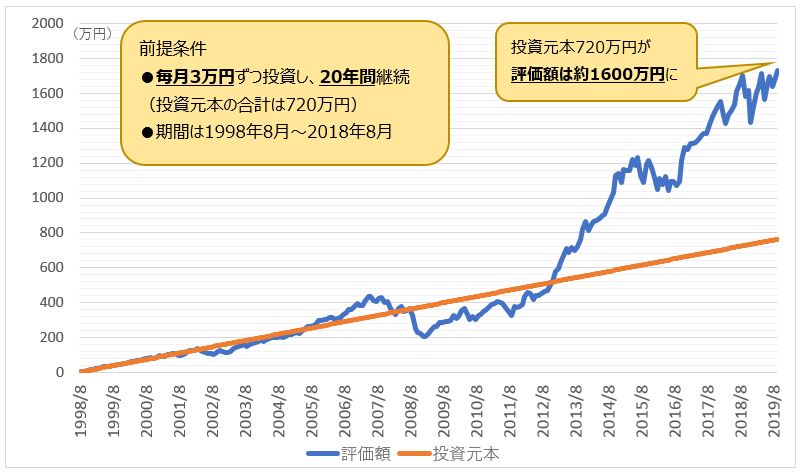

仮に、「S&P500 ※1」と同じ値動きをするETF(上場投資信託)を、毎月3万円ずつ、20年間にわたって積み立てていたと想定し、グラフにしてみました。過去のデータでは、元本の720万円を約1,600万円まで増やすことができています(手数料や税金などは除いて計算しています)。

※1 米国500銘柄をもとに作られているインデックス指数です

米国の代表的な指数「S&P500」と同じように動く金融商品の運用効果

※円評価額を算出する際の過去の為替データは、日本銀行ホームページより抜粋

ただ、これはあくまで“過去のデータ通りに値動きした場合”の話であり、もちろん値下がりの可能性も大いにあります。毎月3万円の積立で、720万円の元本が1,600万円に増えた、というと飛びつきたくなるかもしれませんが、初心者の方は、慣れるまではもう少し少額の積立から始めるほうがよさそうです。

前編にて、必要金額は人により異なることはお伝えしましたが、仮に2,000万円を目標とする場合を、今一度考えてみます。 この場合、運用成績を参考にして毎月5,000円 の積立投資を行い、同じ成果を得られたとすると、貯蓄目標の目安額が下記のように変化します。

・20代の人⇒月1~2万円ずつ預金+月5,000円ずつ積立投資

・30代の人⇒月3~5万円ずつ預金+月5,000円ずつ積立投資

・40代の人⇒月6~9万円ずつ預金+月5,000円ずつ積立投資

もちろん、投資金額を増やせば、貯蓄目標の目安額はさらに減らせます。そもそも“成長を期待する対象に投資をする”と考える場合、十年単位の長期スパンで、毎月定額を積み立てる(対象の金融商品が値上がりしているときは少なく買い、値下がりしているときは多く買う)スタイルであれば、元本が大幅に目減りするリスクを低減しつつ、資産を増やせる可能性が高くなります。ただし、繰り返しになりますが、過去に好調だった金融商品が、この先も同じような値動きを示すとは限らない、という点を念頭に置いたうえで、投資額を検討してください。

投資するにあたり、20代や30代は、この先大きな出費を伴うライフイベントがいくつも控えている場合が多いので、好きなときに取り崩せる「つみたてNISA※2(ニーサ:少額投資非課税制度)」の制度を活用するのがおすすめです。40代以上、もしくは40代以下でも自由になるお金が多い世帯(夫婦共働きで、子どもを持たない見通しの世帯など)は「iDeCo※3(イデコ:個人型確定拠出年金)」を活用するのがおすすめ。もちろん、「つみたてNISA」と「iDeCo」を併用するのもいいでしょう。

人それぞれリスク許容度が違うので、投資はマストではありません。ですが、今はポイントを“原資”として投資信託や株を買うこともでき、「自分のお金が減るのが怖い」という気持ちを和らげながら、投資を始められるようになっています。新しいサービスを取り入れながら、自分にフィットするお金の貯め方・増やし方を見つけていきたいですね。

※2 投資信託の積立によって得られた利益が非課税になる制度

※3 老後資金を自分で運用して作るための制度。定期的に積み立てた運用金の所得控除、投資で得られた利益の非課税、受取時の控除と、さまざまな税制優遇がある

「老後資金」を無理なく貯める(前編)スマホ・電気代とローンの見直しからはじめようを見る>>

◆おすすめ特集

「貯まる裏ワザ大公開!お得なポイント活用術」を見る>>

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。