世界の長期金利はマイナス金利入りを目指す?

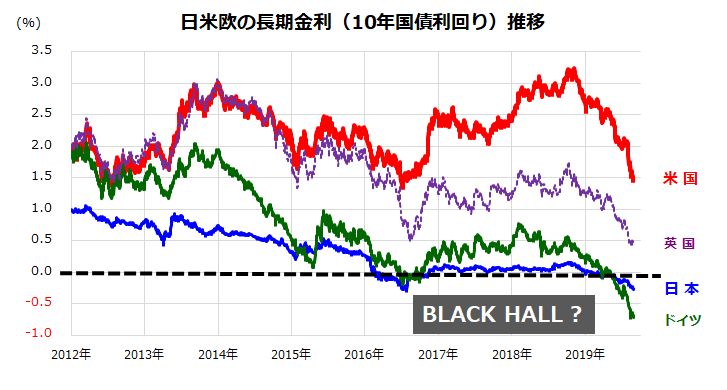

世界市場では、貿易摩擦や世界景気の先行きを不安視する見方が株式の上値を抑える動きが続いています。主要国の債券市場では、長期金利(10年債利回り)の低下圧力が強く、米・中の景気悪化懸念やリスク回避選好姿勢の根強さを暗示しています。

クリントン政権下で財務長官を務め、現在ハーバード大学教授のローレンス・サマーズ氏は、「世界の金融当局(中央銀行)はマイナス金利の『ブラックホール』に直面している」との指摘を28本ものツイッターで主張し注目されました(22日)。

同氏は、トランプ大統領が仕掛ける貿易戦争を批判するだけでなく、「中央銀行による金利引き下げ(金融緩和)が、需要不足の問題をほとんど解決することができない『ブラックホール的な金融経済』(Black Hole Monetary Economics)に直面していると警告。「米国はたった1度のリセッション(景気後退)で長期金利がマイナス圏入りし、日本やドイツに仲間入りする」と述べました。

図表1は、日米欧主要国の長期金利の推移を比較したものです。総じて2016年来の水準をすでに下回っており、英国で10月末に「ハードブレグジット(合意なきEU(欧州連合)離脱)」が現実化すると、景気後退入りは避けられず、英国の長期金利もマイナス圏入りするとの見方が有力となっています。

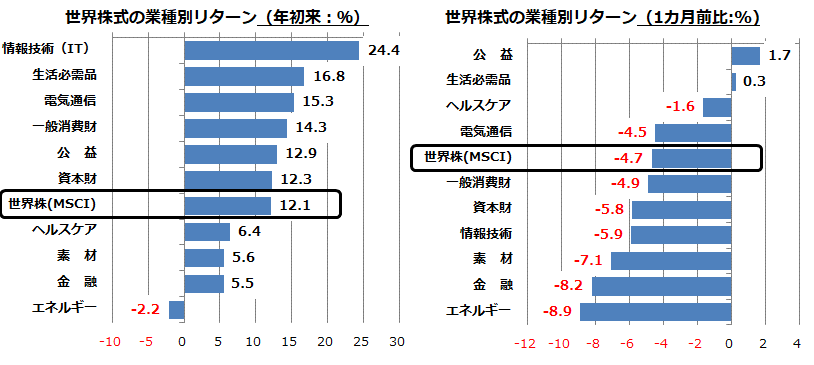

市場はこうした悲観論を相当程度織り込んできた感もありますが、最近1カ月の世界株式市場では「景気敏感株」や「金融株」が市場平均以上に下落しており、警戒を要します(図表2)。

図表1:世界の長期金利はブラックホールに直面?

図表2:世界株式における業種物色(年初来と1カ月前比)

※MSCI世界株価指数と世界業種別株価指数の年初来騰落率と1カ月前比騰落率を降順に示したものです。

トランプ大統領は「フーバー大統領の再来」なのか

米中貿易戦争の長期化が不安視される中、「トランプ時代の景気は1930年代のように悪くなりそうだ」(The Trump era could wind up like the 1930s/8月23日のMarket Watch)との見方も出ています。

トランプ大統領は、就任前から「自国優先主義」、「保護貿易主義」、「移民排他主義」などの面で「フーバー大統領と似ている」と言われてきました。ハーバート・フーバー第31代大統領(1929年~1933年)は、「米国史上で最も保護主義な大統領」と呼ばれてきました。

投資で成功し富裕な共和党ビジネスマンだったフーバー大統領は、1929年3月の大統領就任まで選挙を経て公職についた経験はなく、ワシントン(政治)に縁はありませんでした。フーバー大統領はその就任式で「われわれアメリカ人は、どの国の歴史にも見られなかったほど貧困に対する最終的勝利に近づいている」と演説しましたが、その7カ月後の10月に米国株式は「大暴落」に直面。1930年から米国と世界が「大恐慌」入りするきっかけとなりました。

フーバー大統領の景気対策は後手に回ったとされ、国内産業(特に農業)を保護する目的で輸入関税率を広範に引き上げ、外国の報復関税で貿易量は縮小傾向となりました。また、米国人の雇用(特に白人労働者)を優先するため、約50万人のメキシコ人労働者を強制帰国させた移民排斥政策でも知られています。

こうした失策で、1932年の大統領選挙では対立候補(民主党)のフランクリン・ルーズベルト氏(第32代大統領)に40州で敗北する歴史的大敗を喫し再選を果たすことができませんでした。その後、景気悪化を受けて勢力を強めたナチス(国家社会主義ドイツ労働者党)率いるドイツが新興勢力として再び台頭。世界は第2次世界大戦に向かいました。

トランプ大統領はフーバー大統領と並び称されるほどの「保護貿易主義者」であるだけでなく、ホワイトハウスでの高官との議論や官庁との調整、報道官を介せずツイッターで政策や政策転換を発表して世界市場を乱高下させています。

市場から「予測が困難である」、「市場心理が悪化しやすい」、「景気の『気』が鈍化しやすい」と不安視される背景には、世界がかつて向き合ったことのない大統領の性格や特徴が潜在リスクとして無視できない状況は目先変わりません。

日米市場の季節性では「秋は底値圏で買い場」?

上述のように、8月は、トランプ大統領の保護主義的な政策と中国との報復関税合戦に端を発する不確実性の高まりを背景に米国株は下落。為替のドル安・円高が日本株の下押し圧力となりました。

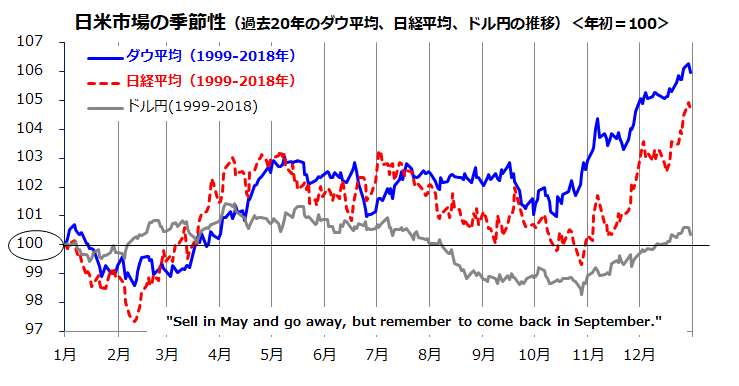

とは言っても、来年の大統領選挙での再選を目指す同大統領は「フーバー政権下の株価暴落とその後の大恐慌」も承知していると考えられます。図表3は、米ダウ平均、日経平均、ドル円相場の過去20年(1999~2018年)の年間推移について平均化したものです(年初=100)。「米国株もドル/円も5月前後に年前半の高値をつけたことが多い」との季節性(平均的傾向)が指摘されています。

図表3:日米市場のアノマリー(季節性)

割安な日本株。押し目買いの条件は、悲観シナリオの後退

一方、日米市場は9月から10月にかけて底入れし、こんどは「悪材料の出尽くし(織り込み)」や投資環境の改善を材料にして日米株価が年末にかけ上昇した(回復した)との季節的傾向もみてとれます。本年も、「米中貿易交渉は難航→米景気は景気後退入り」との過度な悲観シナリオが後退すれば、割安感を見直す押し目買いが広がる可能性はあると考えています。

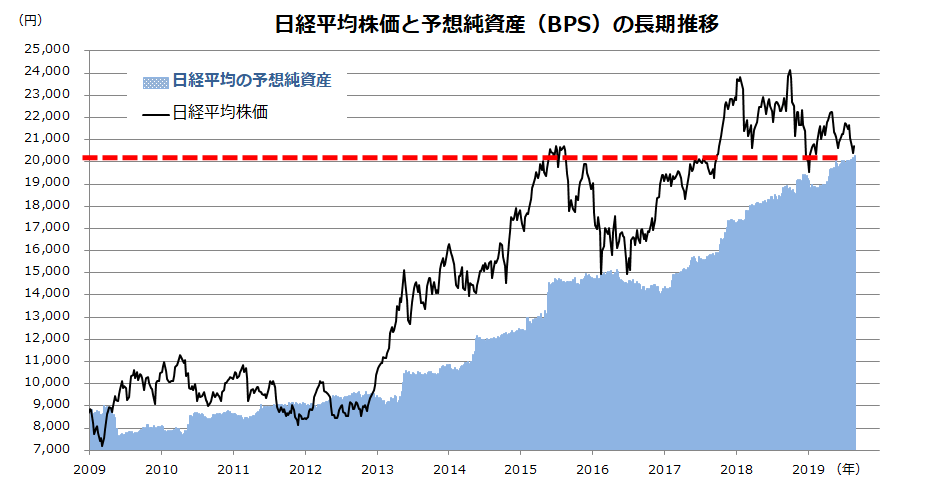

図表4は、日経平均と「日経平均を一つの会社とみる場合の予想BPS(1株当り純資産)」の推移を示したものです。日経平均の予想BPSは約2万300円(23日時点)で、予想PBR(株価純資産倍率)は約1.0倍と割安感があります。

換言すると、8月の米国株安や円高でも日経平均が2万円を割れにくかったサポート水準ともみなせます。9月以降、

(1)トランプ大統領がディール(交渉成立)を視野に貿易摩擦緩和を示唆する

(2)香港情勢が悪化せずに「地政学リスク」とならない

(3)FRB(米連邦準備制度理事会)とECB(欧州中央銀行)が9月にも追加的な金融緩和を実施する

(4)米国、中国、ドイツなど主要国が景気下支えを目的とする財政支出を打ち出す

(5)米債券市場金利が反転上昇することで円買いが一服するなどして外部環境が改善

といった条件がそろえば、日経平均が季節性に沿い秋から年末にかけ反転回復していく展開を期待しています。

図表4:日経平均と予想BPSの推移

*上記は市場予想をもとにした参考情報であり、将来の投資成果を保証しません。

出所: Bloombergより楽天証券経済研究所作成(2009年1月1日~2019年8月23日)

▼著者おすすめのバックナンバー

2019年8日23日:GPIF(年金)より好成績な分散投資「カルテット運用」。差は金とREIT

2019年8月16日:日経平均でPBRが1倍は買い?トランプ支持率と株価の関係にヒント

2019年8月9日:史上最強の積立投資は株価急落に強い?複利×ドルコスト×リターンの効果を日米で比較

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。