40年ぶり、6年半ぶり、どちらも同じ金相場。異なる要因は通貨の違い

金相場は依然として騰勢を強めた状態を維持しています。世界の金価格の指標の1つ、NY金先物市場の価格は1トロイオンスあたり引き続き、1,550ドル近辺で推移。東京の金先物市場も、1グラムあたり5,135円近辺で推移し、どちらも記録的な高値圏にあります。

報道では、このような記録的な高値圏で推移する金相場について、“およそ40年ぶり”、“6年半ぶり”、などと表現しています。

本レポートでは、具体的に何が40年ぶりで、何が6年半ぶりなのか、グラフを使って解説します。

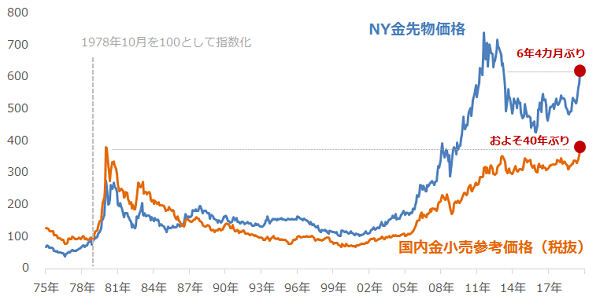

以下の図は、NYの金先物価格と国内金小売参考価格(税抜)の推移を示しています。1978年10月を100として指数化しています。

図:NYの金先物価格と国内金小売参考価格(税抜)の推移

出所:CME(シカゴ・カーマンタイル取引所)および国内地金商のデータをもとに筆者作成

NY金先物価格は現在、1トロイオンスあたり1,550ドル近辺で推移しています。これは、2013年後半とほぼ同水準のため、“およそ6年半ぶり”と表現できます。

また、国内金小売参考価格(税抜)は現在5,020円近辺で推移しています。これは1980年初旬につけていた価格に次ぐ水準であるため、“およそ40年ぶり”と表現できます。

“6年半ぶり”も、“40年ぶり”も、金相場が記録的な水準で推移している様子を指す言葉ですが、“6年半ぶり”はNY金、“40年ぶり”は国内小売価格と、別々の金の価格を示しています。つまり、NY金と国内小売価格において、以前の高値をつけたタイミングが異なるわけです。

なぜ、高値をつけたタイミングが異なるのでしょうか? そのヒントは、NY金の価格の単位がドルで、国内小売の価格の単位が円と、価格の単位が異なることにあります。

ドル建てがメイン。通貨の強弱により異なる通貨建ての金価格の値動きに差が生じる

通貨の単位がドルの資産を“ドル建て(どるだて)”の資産、単位が円の資産を“円建て”(えんだて)の資産と呼びます。よって、NY金は“ドル建て金”、国内小売は“円建て金”となります。

ドル建て金と円建て金の関係は以下のとおりです。

・値動きの主従関係は、ドル建てが主、円建てが従。ドル建て金が円建て金の値動きを主導、円建て金はドル建て金に追随する傾向がある。

・ドル/円相場の変動は、ドル建て金と円建て金の主従関係に影響を与える。

・ドル安・円高は、ドル建て金の強含みと円建て金の弱含みの要因。ドル安・円高時において、ドル建て金が上昇した場合、ドル建て金の上昇率は円建て金よりも大きくなる。

・ドル安・円高の度合によっては、ドル建て金が上昇しても円建て金が上昇しない、あるいは下落するケースもある。

・ドル高・円安は、ドル建て金の弱含みと円建て金の強含みの要因。ドル高・円安時において、ドル建て金が下落した場合、ドル建て金の下落率は円建て金よりも大きくなる。

・ドル高・円安の度合によっては、ドル建て金が下落しても円建て金が下落しない、あるいは上昇するケースもある。

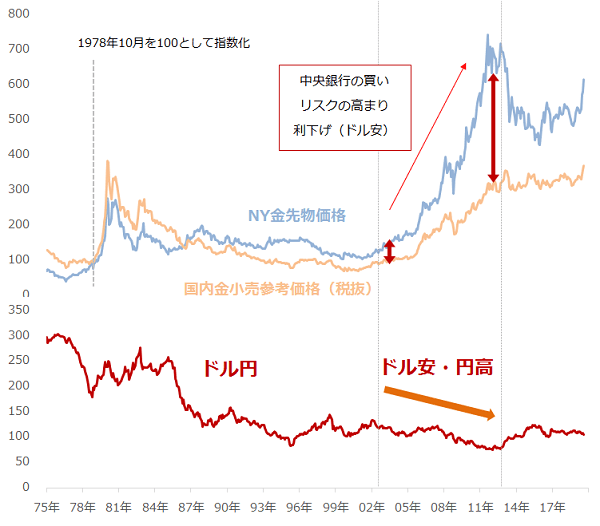

以下の図のとおり、2000年台前半から2013年ごろまで、NY金先物価格(ドル建て金価格)と国内小売参考価格(円建て金価格)の動きに目立った差が生じました。この時期のドル/円の動きに注目すると、ドル安・円高方向に推移していることが分かります。

図:NY金先物価格と国内小売参考価格(税抜)、およびドル円の推移

出所:CME(シカゴ・カーマンタイル取引所)および国内地金商などのデータをもとに筆者作成

もともと2000年台前半から2013年頃にかけて、NY金先物価格(ドル建て金価格)は、中央銀行の買い、リスクの高まり、利下げ(ドル安)などの上昇要因が、入れ替わりながら作用して上昇しました。そしてこれに追随し、国内金小売参考価格(円建て金価格)も上昇しました。

同じ金価格上昇でも、ドル建てと円建てで大きな差が生じたのは、グラフ下部のドル/円の推移がその一因になっていると考えられます。ドル/円がドル安・円高方向に推移していたため、先述のドル建て金と円建て金の関係のとおり、ドル建て金が上昇するも、円高によって円建て金がドル建て金ほど上昇しない、という事象が発生していたのです。

特に、2009年から2013年頃までのドル建て金価格の上昇には、米国の金融緩和が深く関わっていたため(リーマン・ショックで激震!4年間の「金狂宴」の背景は?をご参照ください)、ドル安が直接的なドル建て金価格の上昇要因となっていました。

ドル安によってドル建て金の上昇に拍車がかかる一方、ドル/円は円高方向に進み、円建て金は上値を抑えられやすくなった、その結果、ドル建て金と円建て金の上昇に、より大きな差が生じた、と言えます。

この上昇の度合いの違いが、現在の金相場を表現する際、“40年ぶり”“6年半ぶり”と、異なる表現となった直接的な要因だと考えられます。仮にこの間、円建て金価格がドル建て金価格と同じような上昇となっていれば、今頃はドル建て金も円建て金も、“6年半ぶりの高値”と表現されていた可能性があります。

今後も金相場は上昇する可能性があるが、円建て金はドル円の変動に留意

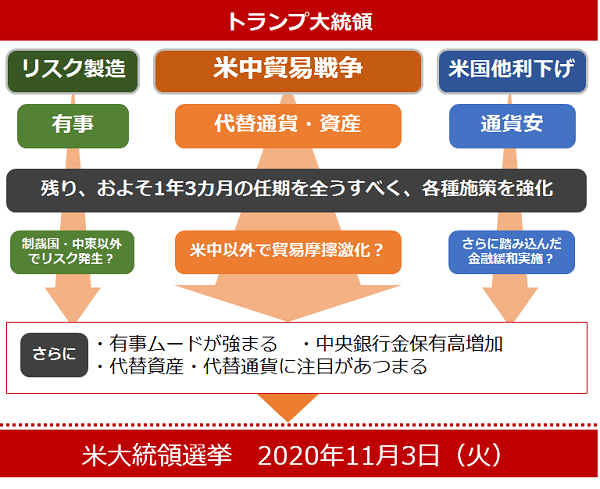

以下の図は筆者がイメージする、金相場の上昇要因とトランプ米大統領の関係を示したものです。

図:金相場の上昇要因とトランプ大統領の関係(イメージ)

前回の「金価格上昇どこまで?トランプという「有事製造機」は大統領選までノンストップ?」で書いた通り、目下、同時発生している複数の金価格の上昇要因のいずれにも、トランプ大統領が関わっていると筆者は考えています。

金価格上昇要因の同時発生にトランプ大統領が深く関わっているとすれば、そのトランプ大統領が米国の大統領で居続ける間、金価格は上昇する可能性があると筆者はみています。

ただ、材料の間で競合が発生することも考えられます。例えば、米国の利下げがきっかけで景気が向上する期待が高まり、株価が大きく上昇した場合、利下げそのものは金相場にとって上昇要因ですが、同時に発生した株高は金相場にとって下落要因となります。上昇要因と下落要因が同時に発生した場合、金相場が上下に大きく変動することが考えられます。

また、トランプ大統領がFRB(米連邦準備制度理事会)にさらに圧力をかけ、米国で利下げムードが強まれば、ドル安が進む可能性があります。もしそうなれば、2009年から2013年頃まで起きた、ドル安主導の金価格上昇の再来となる可能性があります。

“ドル安”がドル建て金価格のメインの上昇要因になれば、先述のとおり、円建て金はドル建て金ほど、上昇しない可能性があります(上昇はするものの、上昇率がドル建てに比べて低くなる可能性がある)。

2020年11月3日(火)の米大統領選挙前まで、トランプ大統領は再選を目指して自身の施策を強く実行し続ける可能性があり、その結果、金価格の上昇要因が強化され、金価格は上下の変動を伴いながらも上値を切り上げる可能性があると筆者は考えています。円建て価格については、ドル/円の動向に注視することが必要だと思います。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。