この秋の金融危機には注意が必要

経済が成熟した先進国の経済政策が限られる中で、時の政権が人気取りのためにバブルを起こすには、ゼロ金利政策は魅力的である。しかし、日本の失われた30年をみると、足抜けできない、とても危険な政策と言えるだろう。

それは、筆者がずっと述べている「金融政策のホテルカリフォルニア化」だ。中央銀行は「いつでもチェックアウトできるが、決してホテルを去ることはできない」という、イーグルスのヒット曲の状況である。

金融危機(リーマン・ショック)以降の過去10年、中央銀行はゼロ金利とQE(量的緩和)をしてきたが、金融緩和からの出口に向かっていた米国も、トランプ米大統領の圧力と、世界的な不景気で、またゼロ金利の方向に向かっている。

世界中がゼロ金利に向かっているように見えるが、日本や欧州は不景気や金融危機が起きても、危機時に打つ利下げという「弾」を失っており、QEをダラダラと続けるしかない状況だ。

FRB(米連邦準備制度理事会)が利下げの方向に転換し、世界中の中央銀行が利下げの方向に」舵を切る中、バブルがさらに延命する可能性もあるが、2020年末に選挙戦を控えるトランプ大統領は、「貿易戦争の最中に利下げだけでは、株式市場がもたない」と考えていると思われる。

恐らく、トランプ大統領はパウエルFRB議長にQE4(量的緩和の再開=第4弾)を要求するだろう。だが、QE4をやるには誰もが納得する景気悪化や金融危機という大義名分が必要となる。トランプ大統領の選挙戦のスケジュールを考えると、この秋の金融危機には注意が必要だろう。

トランプ大統領の圧力で、FRBがQE4を始めるまでは株は買いにくい。利下げ相場は催促相場になって、株安を促す効果の方が大きいからだ。QE4はいったん、株の買い場にはなるだろう。

中央銀行が紙幣を増刷して債券市場を買い支え、信用不安が広がるまでそれを続けていくということになるが、これはどこかで限界がくる。バブルが延命すればするほど、その副作用は大きくなるだろう。

米英で10年と2年国債の金利が逆転しNYダウが800ドル安

昨日8月14日の米国株式市場は大幅安となり、NYダウは800ドル安で終了し、下げ幅は2018年10月以降で最大だった。米国債の長短金利が12年ぶりに一時逆転したことを受け、景気後退懸念が高まったと報道されている。

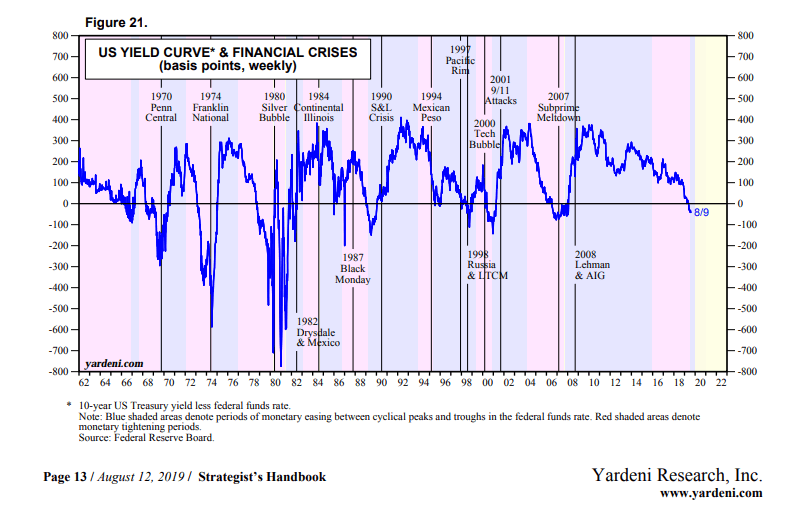

トランプ大統領と中央銀行の株高作戦の中で、最近は「イールドカーブ(利回り曲線)の逆イールドなど、もはや不況の前兆などではない」という声が多い。

イールドカーブは景気やインフレとは関係のない指標になっていると…。しかし、過去の歴史を見る限り、警戒を怠ってはいけないだろう。

●米国のイールドカーブ

●米国のイールドカーブ(10年国債とFF[フェデラル・ファンド]金利)と金融危機

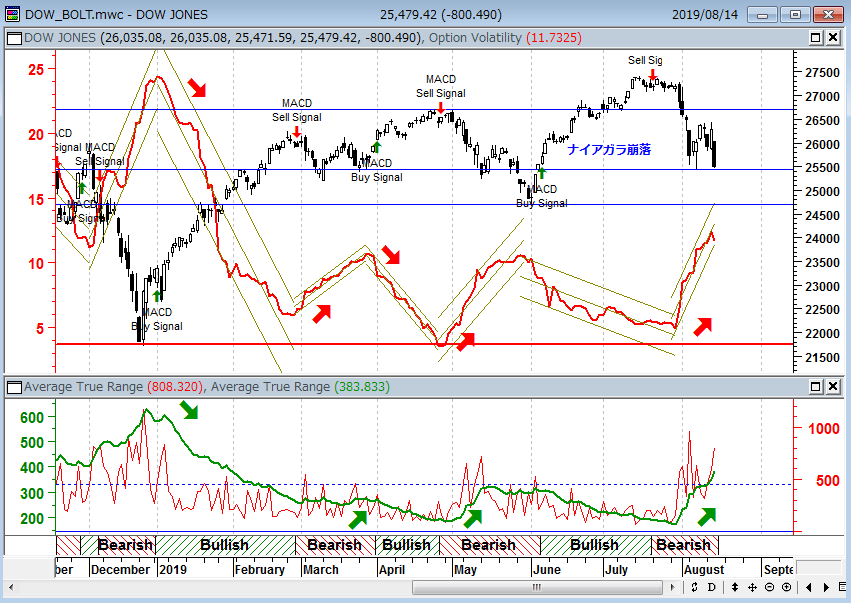

現在、NYダウ平均株価は売りトレンド相場となっている。先週あたりから、PPT(株価下落防止チーム)がそろそろPKO(価格維持操作)に動くと言う噂や、緊急利下げの噂も出ている。しかし、ご案内の通り、運用者の間では、「この相場はいずれ2018年12月の安値を試しにいく」という見方が多い。

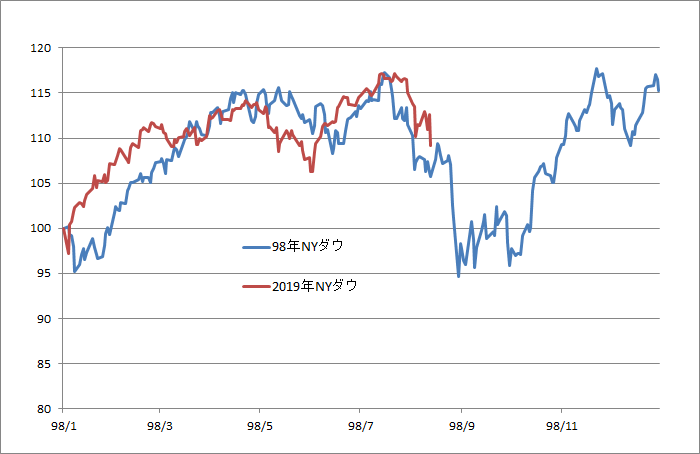

8月1日のレポート「米利下げでこれからどうなる!?1998年の相場とそっくりな2019年の米国株市場」で紹介した1998年と2019年相場のアナログチャートモデルは、8月14日現在、以下のような軌道となっている。7月23日に点灯したヒンデンブルグオーメンも効力は50日間あり、まだ気を許せない。

●NYダウ(日足) 1998年と2019年のアナログモデル

ウォーレン・バフェットが株買いに動くタイミングはQE4か…?

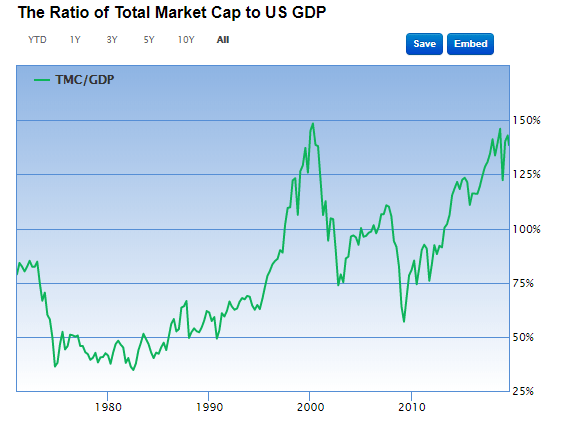

相場の下げをずっと待っている投資家がウォーレン・バフェットだ。バフェット指標 を見れば、どう考えても高すぎるのが、現在の米国株だ。米国の株の時価総額30兆ドルというのは中央銀行バブルというカネ余りとレバレッジが生んだ、徒(アダ)花である。資産価格だけが青天井で上がり、実体経済の指標であるGDP(国内総生産)と全く釣り合っていないのが、今の全資産バブルだ。

「株は高すぎて買うものがない」と言っている代表選手のウォーレン・バフェットは、QE4で株買いに動くだろう。その時にはバフェット指標も大きく下がっているだろう。

バフェット指標(GDP÷株の時価総額)

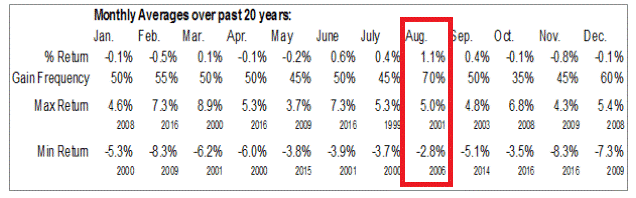

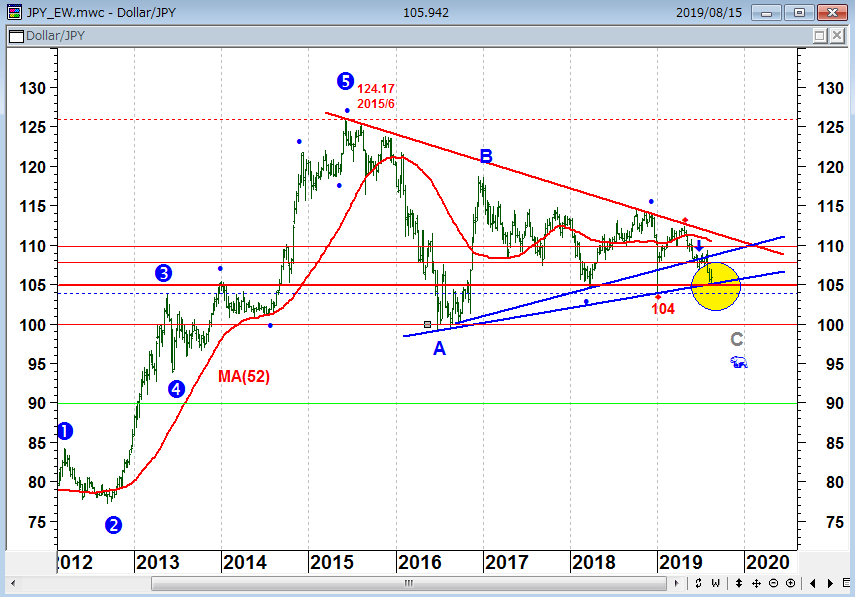

ドル/円は105円と三角もち合いの攻防に注目!

今年8月は、円高の月になると何度も申し上げてきたが、現在、その円高が到来している。長い膠着(こうちゃく)相場に嫌気が差し、日本の投資家は「ドル/円相場は動かない」とみている人が多い。

FX(外国為替証拠金取引)業者の話では、こうした円売り一辺倒の投資家の元に現在、ロスカットアラーム通知が来ているらしく、相場がもう一段下がるとロスカットが執行されるだろう。

今週は盆休みを取られている方が多いと聞くが、投機筋は日本の投資家の不在中にフラッシュクラッシュ相場を仕掛ける可能性があるので要注意である。

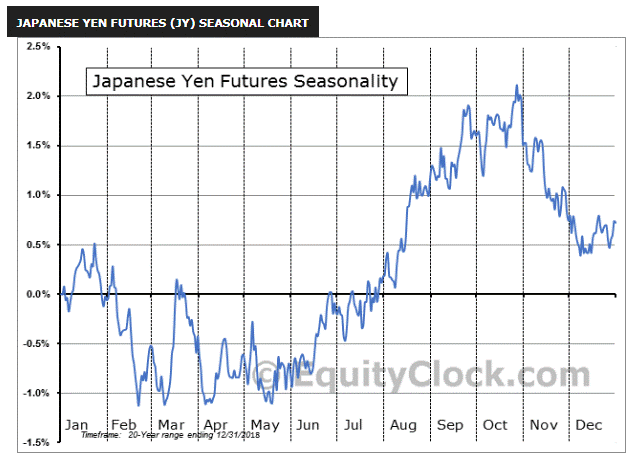

いずれにせよ、8月は円高の月となることが多い。「Equity Clock」というサイトには、さまざまな金融商品の過去20年間のシーズナリーチャートが掲載されている。アノマリー投資を重視する人には必見のサイトである。

●日本円通貨先物相場のシーズナリーチャート(過去20年間)

●日本円通貨先物相場の過去20年間の平均パフォーマンス

ドル/円(日足)

中段:トレンドサイクル

下段:トレンドゾーンシグナル(買いトレンド期=赤、売りトレンド期=黄)

出所:楽天MT4、石原順インディケーター

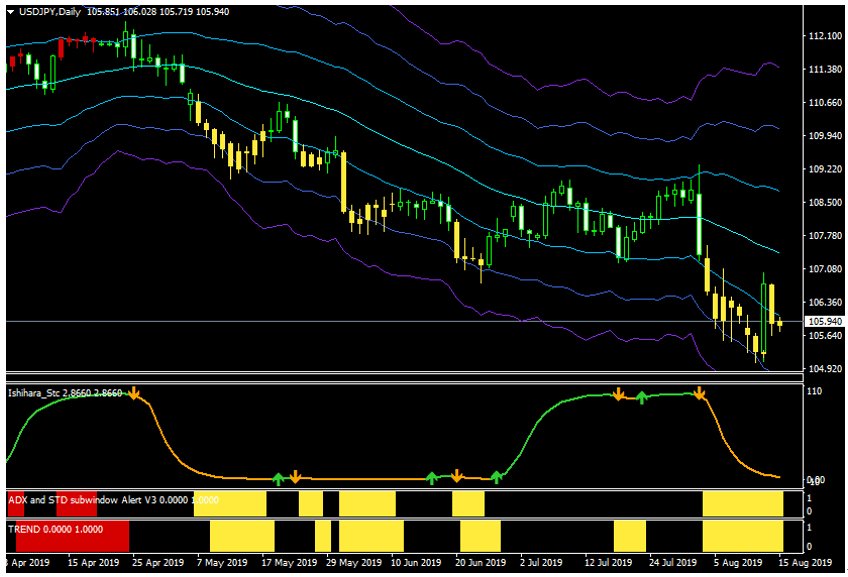

ユーロ/円(日足)

中段:トレンドサイクル

下段:トレンドゾーンシグナル(買いトレンド期=赤、売りトレンド期=黄)

出所:楽天MT4・石原順インディケーター

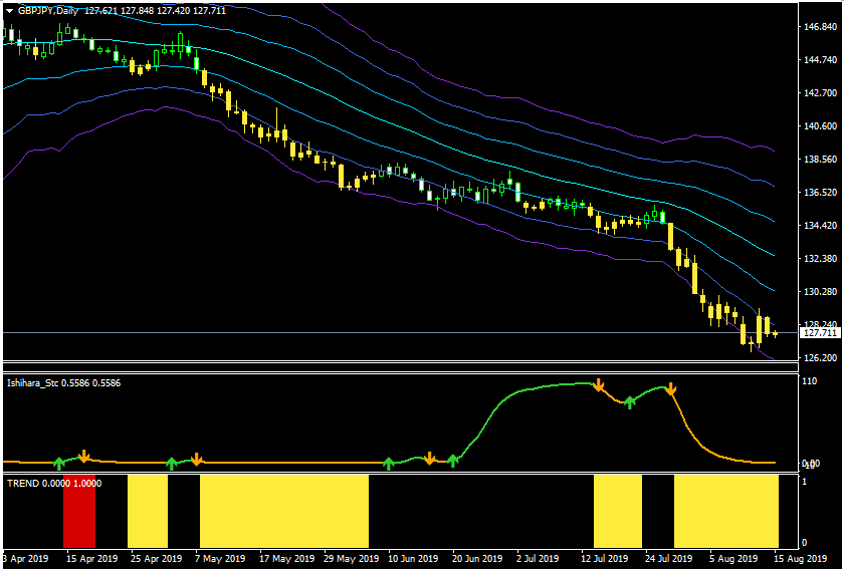

ポンド/円(日足)

中段:トレンドサイクル

下段:トレンドゾーンシグナル(買いトレンド期=赤、売りトレンド期=黄)

出所:楽天MT4、石原順インディケーター

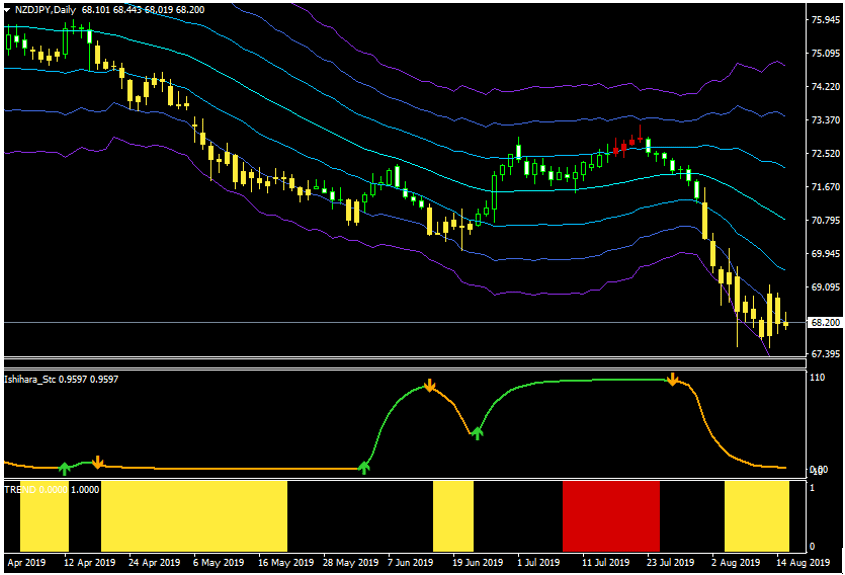

NZドル/円(日足)

中段:トレンドサイクル

下段:トレンドゾーンシグナル(買いトレンド期=赤・売りトレンド期=黄)

出所:楽天MT4・石原順インディケーター

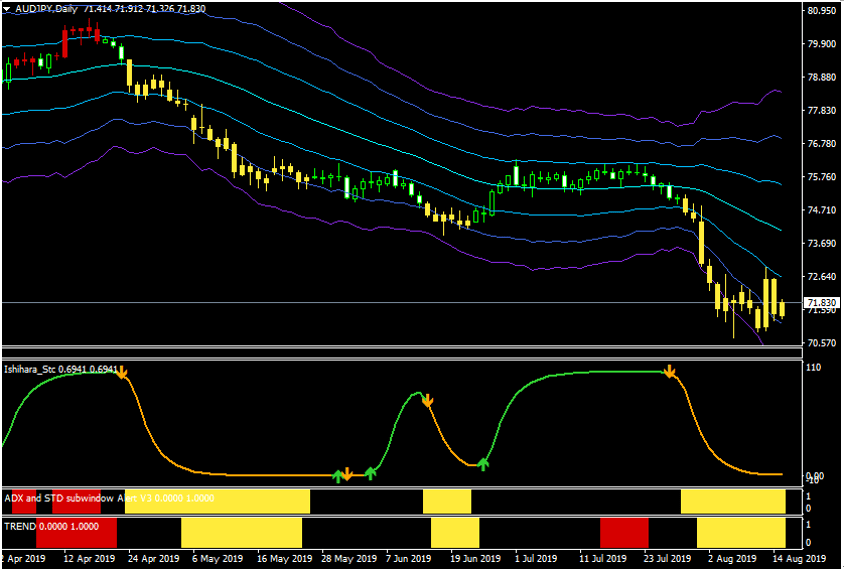

豪ドル/円(日足)

中段:トレンドサイクル

下段:トレンドゾーンシグナル(買いトレンド期=赤・売りトレンド期=黄)

出所:楽天MT4・石原順インディケーター

官邸筋からは「ドル/円の105円死守」との声も聞こえてきており、ここからPKO的なリバウンドや日柄調整になる可能性もないわけではないが、ドル/円は105円を割り込んでしまうと年末に向けて100円方向への推移となるだろう。105円を下に切ると、筆者がずっと述べてきた三角もち合い崩れで100~96円のゾーンをトライする可能性が高まる。

●ドル/円(週足)と三角もち合い

先週金曜日の相場でドイツ銀行が大商い…静かに危機が進行中

ドイツ銀行は過去4年間、生き残りをかけて策を講じてきたがうまくいかなかった。それは デリバティブという簿外債務の問題が大きい。コメルツ銀行との合併交渉が破談に終わった現在、ドイツ銀行は先の見えない状況となっている。

こうした大きな銀行が危なくなった時、通常は「大きすぎてつぶせない」という大義名分で公的資金を入れて救済する。問題は、メルケル独首相が(南欧危機で厳しい態度を取った手前)、「ドイツ銀行を救済しない」と言明していることである。

ドイツ銀行は元々堅実な銀行であった。しかし、1998年に世界一リスクを取る投資銀行として有名だったバンカーストラストを買収してからは、バンカーストラストのDNAである強欲資本主義方向に転換した。

余談だが、米国は2016年にドイツ銀行つぶしに動いたことがある。もし、ドイツ銀行が破綻すれば、リーマン・ショック的な債務危機が世界規模で起こるだろう。それは金融資本主義や強欲資本主義の終えんである。

先週の12日(金)にドイツ銀行は大商いとなり、通常の3倍の出来高を記録している。運用者の間では大口の投資家が売却したとの噂が出ており、しばらく、ドイツ銀行の動きからは目が離せなくなってきた。

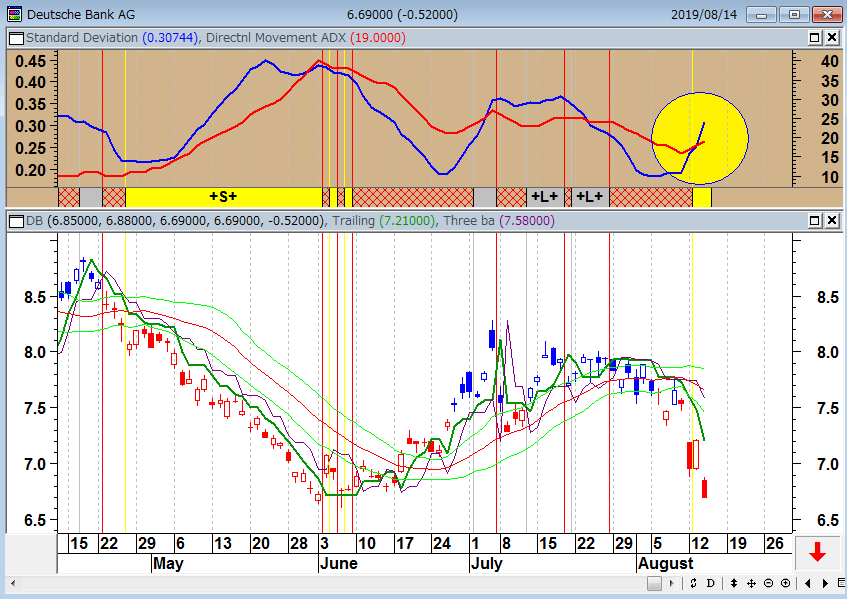

ドイツ銀行(日足) 標準偏差ボラティリティトレードモデル

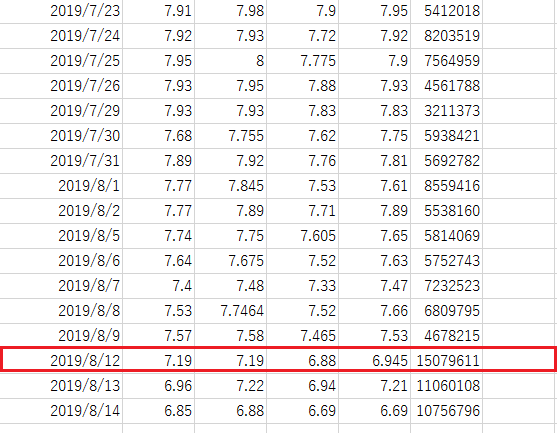

ドイツ銀行の4本値と出来高

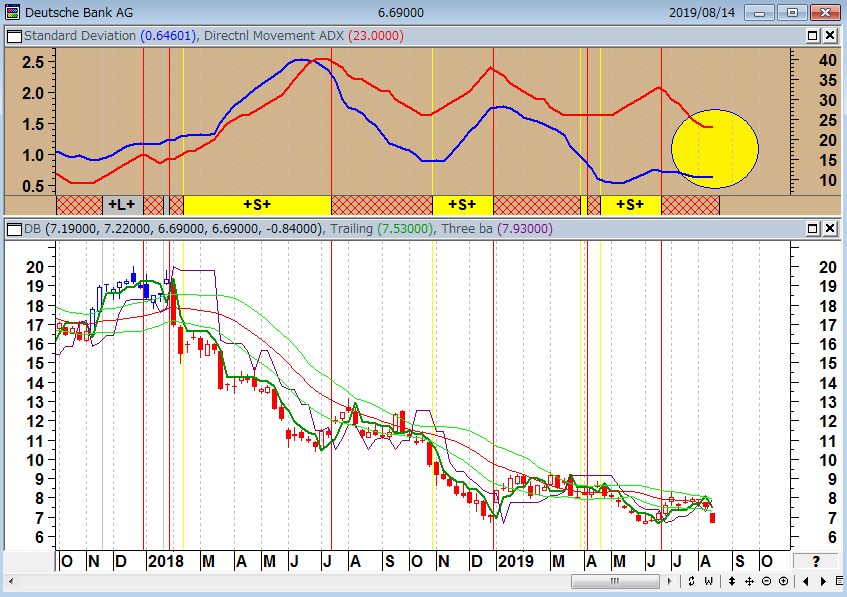

ドイツ銀行(週足)標準偏差ボラティリティトレードモデル

ドイツ銀行については、8月14日(水)のラジオNIKKEI『楽天証券PRESENTS 先取りマーケットレビュー』でも取り上げた。ぜひ、ご視聴ください。

出所:YouTube

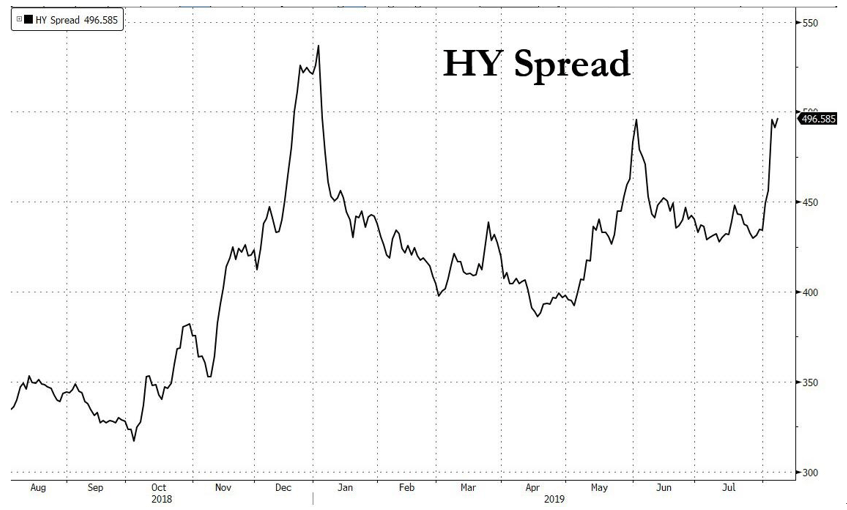

われわれが注意しなければならないのは、逆イールドよりドイツ銀行とジャンク債市場の動向であろう。

「株は楽観的であり、物事は思っているより良くなることを願っている。しかし、希望は決して戦略ではない。市場の真実を探しているのであれば、企業信用、特にジャンクボンド市場を見ればいい。国債市場は安全への逃避とより長引く低金利への期待によって支えられているが、社債はぐらつきそうだ。債券市場には単純な真実がある」「スプレッドが爆発するにつれてジャンク債のパニックが起きる」(ブログ「ゼロヘッジ」より。8月7日Morning Porridge、Shard CapitalのBill Blainによって投稿された)

ハイイールド債のスプレッド

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。