金融庁の報告書を受けて「年金2000万円問題」が話題になりましたが、今夏は、もう1つ「年金」が話題になりそうなイベントを控えています。それは5年に一度の公的年金の「財政検証」。前回は平成26年6月に公表されましたが、今年は8月下旬にずれ込む見通しです。

金融庁の報告書はセカンドライフの備えを考えるにあたって有益な内容だっただけに、数字が独り歩きしてしまったのは少し残念でした。まもなく発表になる「財政検証」についても正しく理解し、今後に備えましょう。

公的年金の運営の仕組みを理解しよう

はじめに「公的年金」の運営の仕組みについて簡単に説明します。

公的年金は、国が運営する年金制度。保険料を負担する「現役世代」と年金を受け取る「高齢世代」の間で、制度が成り立つように運営されています。公的年金は、「世代間扶養」の制度と言われるように、高齢世代が受け取る給付額を基準にして、現役世帯が負担する保険料が決まります。現在の現役世代が納めている保険料で現在の年金受給者の年金を賄う構図が、まるで世代間の仕送りのようになっているため、このように呼ばれます。専門用語では「賦課(ふか)方式」とも言います。

ポイントは、公的年金制度を維持していくには、「負担と給付」のバランスを保つことが重要という点です。今後、どれくらい給付額が見込まれるのか、そして保険料はどれぐらい負担してもらえるのか、長期的な視点に立って均衡させていく必要があります。そのために5年に一度、見直しをする枠組みが「財政検証」です。人間でいうと「定期健診」にあたります。

前回の財政検証を踏まえて

平成26年に公表された「財政検証」の結果をもとに、「年金財政」についてもう少し詳しく見ていきましょう。

「財政」とは平たく言うと、支出と収入のバランスをとることです。その前提として、おおむね100年程度を見越して給付額と保険料そして過去の積立金とで「収支」が均衡するように計算されています。よく「年金100年安心」と言われるのは、これが所以です。誤解が生じやすいのは、個々の給付水準を100年保証するということでありません。これは制度の安定性を伝えるためのスローガンです。

さて、将来の「年金財政」の予測は、長期にわたる人口動態や経済情勢などの推計値をベースに仮説を立てます。そこから将来にわたる給付額と保険料を試算し、収支を均衡させます。

その根幹を担うのが、「財政検証」です。5年ごとに出生率や平均寿命、賃金、物価、金利などの推計値を見直し、収支予測を再計算します。それによって将来にわたって「年金財政」を安定させるのです。

また、「年金財政」を考えるうえで、大切なポイントは世代間で不公平が起こらないように配慮することです。例えば、高齢世帯に手厚い年金を給付すると、その分、現役世代の保険料負担が重くなります。逆に、保険料の負担を軽くし過ぎると、高齢者が生活に困窮したり、将来的に年金制度の安定性が欠けたりすることにも繋がります。

そこで、「財政検証」では、その年に年金を受給開始する受給者に対して、公的年金の収入が現役時代の収入の何パーセントぐらいになるかの参考値を示しています。この指標を「所得代替率」と言います。

前回の財政検証で示された率は、平成26年度において62.7%となっています。モデルケースとして、会社員の夫と専業主婦の妻の世帯で、おおむね月21.8万円という数字が示されています。ここで注意したいのは、この数字は年金財政の計算根拠としてのモデルケースであり、個々の年金額は、現役時代に納めた保険料や家族構成によって異なるという点です。例えば、厚生年金の場合、現役時に納めた保険料が多いほど年金額が増える仕組みになっています。とはいえ、おおむね「6割」という数字は目安にできそうです。

「所得代替率」は給付開始時期によっても異なる

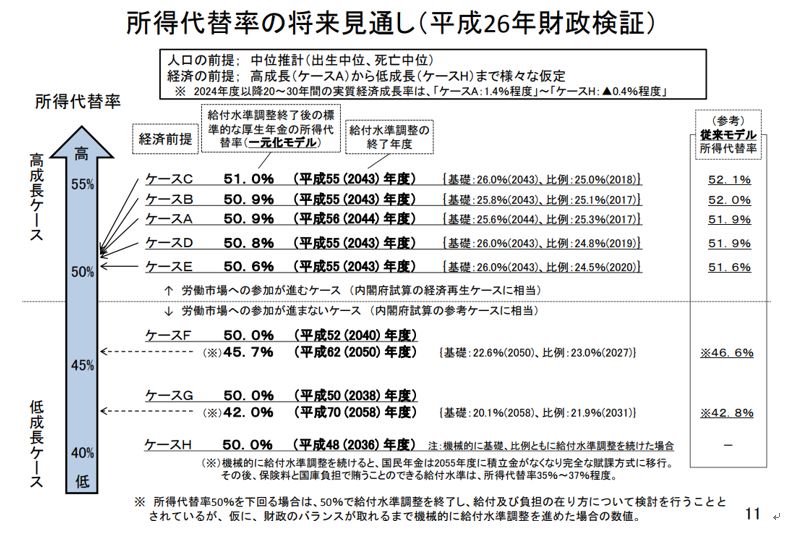

年金制度を将来にわたって維持していくには、人口動態が大きく影響してきます。今後、人口に占める高齢者の比率が高まって、平均寿命が伸びるほど制度の支出が増えることになります。前回の財政検証でも、今後の高齢社会の進展を見越して2043年に支給開始になる世代の「所得代替率」は、一定の前提(ケースE:下図参考)のもと50.6%と発表されています。一定の前提というのは、あくまでその時点の予測であり、報告書では複数の試算結果が示されています。

ここで大切なことは、「所得代替率」から公的年金のおおよその収入を理解してセカンドライフに向けた資金を計画し、準備していくことです。間もなく発表される「財政検証」でも、「所得代替率」に注目が集まると思いますが、それらを踏まえて今後の準備を検討するのが良いでしょう。

図

セカンドライフの柱である公的年金を補完する仕組みを考える

前述のとおり、多くの方にとって公的年金は引き続きセカンドライフの収入のうち大きな比率を占めることに変わりはありません。ただ、現役時代と同じ生活水準を公的年金だけに頼ることは難しいのも現実です。

一方、セカンドライフの収入は、公的年金以外にも企業に勤めている方なら退職金や企業年金が支給される場合もあります。長く仕事を続けて収入を得る方法や、退職金や資産を運用しながら取り崩すという選択肢もあります。

金融庁の報告書の影響で、iDeCo(イデコ:個人型確定拠出年金)への加入を検討する方が増えています。iDeCoは、税制優遇のメリットがある「私的年金制度」です。当初は加入対象者が制限されていましたが、2017年の法改正で対象が拡がりました。現在、企業型確定拠出年金に加入している場合に一部、制限がありますが、そうした制限も緩和の議論が進んでおり、政府も積極的にセカンドライフに備えるための「自助」を後押しする方向になってきています。

このような私的年金は公的年金を補完するものとして、合算して「所得代替率」を考えていくのが望ましいと考えます。

iDeCoの仕組みから考える

公的年金は社会保障制度としての性格を持ち合わせるため、「相互扶助」の考え方で制度が成り立っています。簡単に言うと「みんなで助け合おう」です。したがって、「年金財政」の運営は、個人別ではなく制度全体を1つの財布で管理しています。その分、一人に万一のことがあっても、制度として給付と負担のバランスが保たれやすいというメリットがあります。逆に個々人の負担額と給付額は必ずしも均衡するとは限りません。

一方、iDeCoは個人別の口座で管理される仕組みになっているので、自分で積み立てた資産は、自分で受け取れるという仕組みになっています。制度の仕組みに関しては、どちらにもメリットとデメリットがあるので、どちらかが優れているということではなく、上手に組み合わせてセカンドライフの準備をしていくことがポイントです。

iDeCoは、公的年金を補完する仕組みとして、さらに加入が増えていくと見込まれます。自分で決める年金制度。まだという方はこの機会に検討されてはいかがでしょうか?

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。