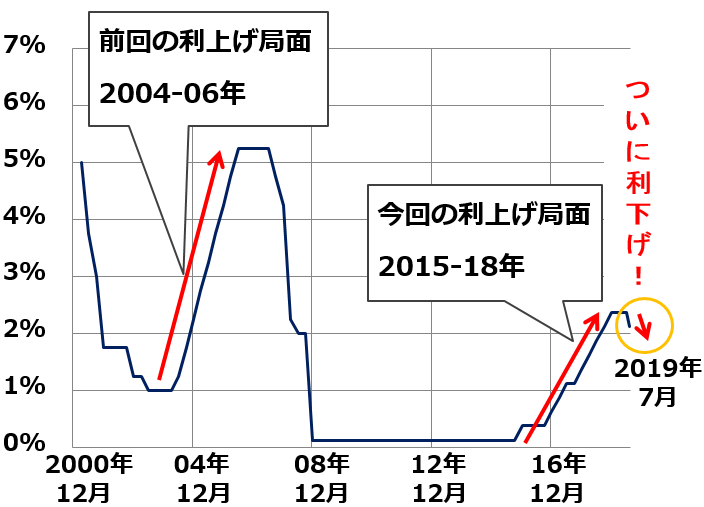

米FRBが10年半ぶりに0.25%利下げ。「引き締めから緩和へ」舵をきりかえ

31日(日本時間では1日午前3時)、米国の金融政策を決めるFOMC(連邦公開市場委員会)の結果が発表されました。米国の中央銀行であるFRB(連邦準備制度理事会)は、0.25%の利下げを実施。具体的には2.25~2.50%であったFF(フェデラル・ファンド)金利の誘導水準を、2.00~2.25%に引き下げました。

米政策金利(FF金利)の推移:2000年12月~2019年7月

期待ほど「ハト派」でなかったパウエル議長の発言

0.25%の利下げ実施を、市場は確実視していましたので、サプライズ(驚き)はまったくありません。

市場の注目は、利下げ後に行われたパウエルFRB議長の記者会見にありました。市場は、年内さらに1~2回の利下げがあると織り込んでいます。次回のFOMC(9月17~18日)に連続で利下げがあることまで期待しています。前のめりの利下げ期待から、米国株(NYダウ)は今年大きく上昇していました。その期待にパウエル議長が応えるか注目されていました。

結論から言うと、パウエル議長の発言は市場にとって期待はずれでした。市場が期待するハト派色はありませんでした。今回の利下げについて「景気サイクル半ばでの調整」「予防的な利下げ」と表現し、9月利下げの示唆はありませんでした。確かに、米国景気が連続利下げを必要とするほど悪化しているわけではありません。

あくまでも、景気が変調をきたす前の「予防」なので、先行きの利下げに言質を与えないのは当然と思います。それでも、前のめりの利下げ期待をしていた株式市場には、肩透かしとなりました。パウエル議長の発言が伝わると、NYダウは売られ、終値は前日比333ドル安の2万6,864ドルとなりました。

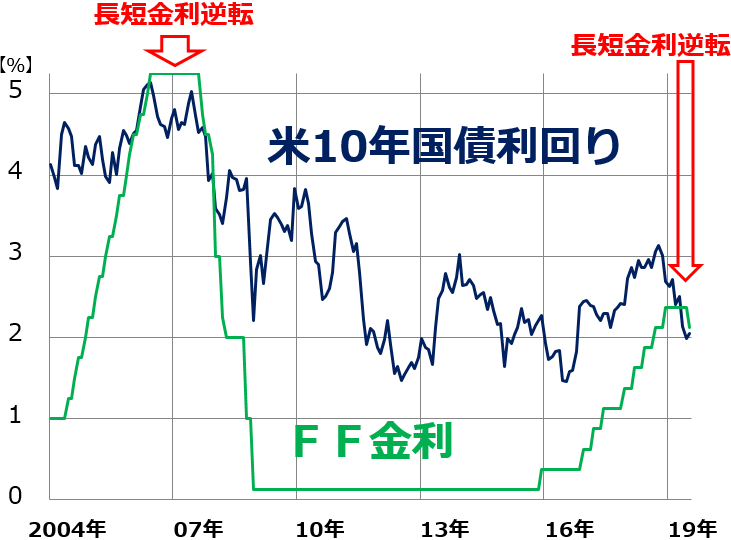

米FRBの過去の金融政策を見ると、「ひとたび利下げしたら続けて何回も利下げ」「ひとたび利上げしたら続けて何回も利上げ」するのが普通でした。そうした過去があることから、市場では「ひとたび利下げが始まれば、年内さらに1~2回利下げがある」と期待していました。実際、あと1~2回利下げしないと、「長短金利逆転」を解消できない状況が続いています。

米長期金利(10年国債利回り)とFF金利(短期金利)推移:2004年1月~2019年7月

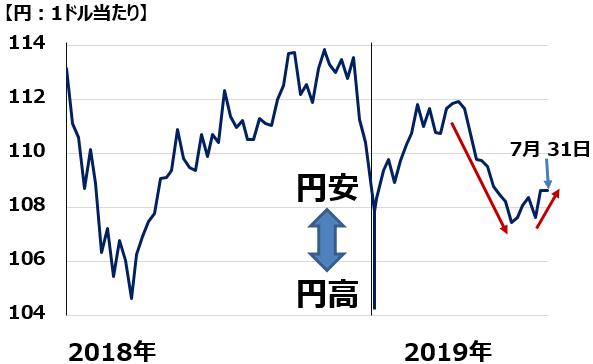

為替は1ドル=108円台で小動き

ドル円は、1ドル108円台で小動きでした(日本時間1日午前6時50分時点で、1ドル108.74円)。前のめりの利下げ期待から5~6月には円高(ドル安)が進みましたが、7月に入ってからは、円安(ドル高)に反転していました。

ドル円為替レート推移:2018年1月2日~2019年7月31日

為替市場では、株式市場ほど前のめりの利下げ織り込みはなかったと考えられます。

今回のFOMC結果の日本株に与える影響をまとめると、以下の2点となります。

【1】NYダウが反落→日本株にマイナス

【2】円高が進みにくくなる→日本株にプラス

8月1日の日経平均は、NYダウ下落を嫌気して、下がって始まると予想されます。ただし、長い目で見ると、今回のFOMC結果は、プラスマイナス合わせると、日本株に大きな影響を与える内容ではなかったと考えます。

次の注目は「米中貿易協議」

FOMCを通過し、次の注目は、米中貿易協議に移っています。簡単には合意できそうにない雲行きとなっており、株式市場にとって不安材料となっています。

米中協議が進展しないことには、日本株の上値は重いままと考えられます。ただし、長期的には、日本株は良い買い場を迎えているとの判断は変わりません。不安材料があって、株価が割安なうちに、日本株を買い増ししていくべきと判断しています。

▼もっと読む!著者おすすめのバックナンバー

7月25日:利下げ予告でNYダウ最高値。それでも上値重い日本株を「買い」と判断する理由

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。