今日は、8~9月の人気優待トップ10についてコメントします。

8~9月に優待を得る権利が確定する銘柄の人気トップ10

人気トップ10【注】は、以下の通りです。

【注】人気トップ10

8~9月に株主優待を得る権利が確定する銘柄は、517あります。楽天証券のお客様で保有している株主の数が多いほど、人気が高いと判断し、保有株主数の上位10社をピックアップしました。

ただし、明らかに「優待」以外の目的で保有しているお客様が多い銘柄はランキングから外しました。具体的には、「新車購入割引」のみの優待、「カレンダー贈呈」のみの優待銘柄は、優待で人気が出ているとは考えられないことから、ランキングから除外しました。

| 人気 順位 |

コード | 銘柄名 | 優待月 | 株価 | 配当 利回り |

優待内容 |

|---|---|---|---|---|---|---|

| 1 | 8267 | イオン | 8月・2月 | 1,912.5 | 1.9 | 優待内容 |

| 2 | 8591 | オリックス | 9月・3月 | 1,632.0 | 4.9 | 優待内容 |

| 3 | 9831 | ヤマダ電機 | 9月・3月 | 490.0 | 2.8 | 優待内容 |

| 4 | 9861 | 吉野家HD | 8月・2月 | 1,876.0 | 1.1 | 優待内容 |

| 5 | 3048 | ビックカメラ | 8月・2月 | 1,105.0 | 1.8 | 優待内容 |

| 6 | 9202 | ANA HD | 9月・3月 | 3,630.0 | 2.1 | 優待内容 |

| 7 | 7412 | アトム | 9月・3月 | 982.0 | 0.2 | 優待内容 |

| 8 | 3387 | クリエイト・ レストランツHD | 8月・2月 | 1,405.0 | 0.9 | 優待内容 |

| 9 | 7421 | カッパ・クリエイト | 9月・3月 | 1,411.0 | 0.4 | 優待内容 |

| 10 | 7867 | タカラトミー | 9月・3月 | 1,303.0 | 2.3 | 優待内容 |

| ※単位 株価:円 配当利回り:% 出所:楽天証券「株主優待検索」。配当利回りは今期の1株当たり年間配当金(会社予想)を7月3日の株価で割って算出。ただし、年間配当金の予想を公表していないオリックス・ヤマダ電機・カッパクリエイトは市場予想を使用。今期とはイオン・吉野家・クリエイトレストランツは2020年2月期、ビックカメラは2019年8月期、他は2020年3月期のこと |

||||||

株価の右側の「優待内容」をクリックしていただくと、どのような優待を実施しているかご覧いただくことができます。

「いつまでに買わないと優待や配当の権利が得られないか」ご注意ください。上記に掲載した人気トップ10銘柄のうち、8月優待銘柄は「8月28日(水)」が権利付き最終日です。9月優待銘柄は「9月26日(木)」が権利付き最終日です。

なお、優待内容は、予告なく変更されることもありますので、常に最新の情報をチェックしてください。楽天証券HPでは、1カ月ごとに優待内容を更新しています。

「配当利回り」も重要

優待投資を始めようと思っている方に、「優待内容の魅力」だけ見て、予想配当利回りを見ない方もいらっしゃいます。「予想配当利回り」も、必ず見るようにしましょう。配当利回りが高ければ、受け取った配当金で好きなものを買うことができるからです。

優待品が魅力でも配当利回りが低い銘柄は、株主への利益配分が充実しているとはいえません。優待品と配当金の魅力を両方見て判断するのが、合理的です。

上記の表を見ると、オリックス(配当利回り4.9%:7月3日時点)は、配当利回りが高いことでも注目できます。配当利回りが1.8%以上ある銘柄(イオン、ビッグカメラ、ANA、タカラトミー)は、配当利回りでもそこそこ評価できます。ヤマダ電機は配当利回りが2.8%ですが、業績低迷が続いているので、投資は避けた方が良いと考えています。

配当利回りは確定利回りではなく、業績変動にともなって増えたり減ったりすることには、注意が必要です。

人気トップ10銘柄の業績をチェック

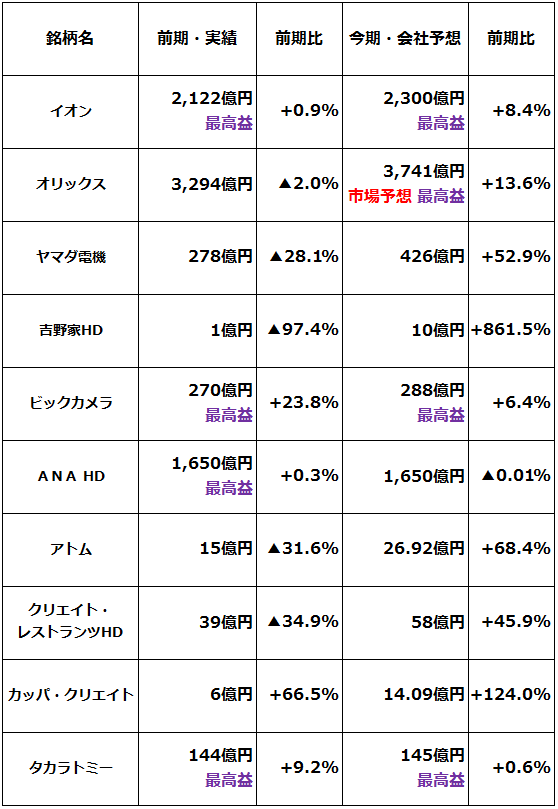

優待銘柄を選ぶ時、「優待内容」「配当利回り」だけで決める方もいますが、株式投資である以上、最低限「足元の業績」はチェックしましょう。まず、人気トップ10の前期から今期にかけての連結営業利益の推移を見てください。

前期、今期とは、イオン、吉野家、クリエイトレストランツでは、2019年2月期・2020年2月期のことです。ビックカメラでは、2018年8月期・2019年8月期のことです。その他の銘柄では、2019年3月期・2020年3月期のことです。

8~9月優待人気トップ10の連結営業利益:前期実績と今期会社予想

営業最高益を更新していく力のある5社(イオン、オリックス、ビックカメラ、ANA、タカラトミー)は、長期投資対象として適格と考えています。上の表をご覧いただくと分かる通り、上記5社は、今期営業利益で最高益、あるいは、ほぼ最高益に並ぶ利益を挙げることが予想されています。

それ以外の5社は、最高益よりかなり低い利益水準に留まっています。今後、利益が長期的に低迷するリスクのある銘柄は投資を避けるべきと考えています。具体的には、ヤマダ電機への投資はリスクが高いと考えています。

吉野屋HDは、利益水準が落ち込んでいますが、中長期的に回復が期待できると考えていますので、優待狙いで長期投資して良いと判断しています。

アトム、クリエイト、レストランツHD、カッパ・クリエイトは、利益水準が低いので、あまり積極的に投資すべき銘柄ではないと思います。

人気トップ6、窪田のコメント

人気上位の6位まで、以下、個別に詳しくコメントします。

【1】イオン(8267)

かつてイオンには「優待は人気でも業績は今一」というイメージがついてまわりました。今は、業績でも評価できるようになりました。前々期(2018年2月期)・前期(19年2月期)と2期連続で営業最高益を更新し、今期(20年2月期)も営業最高益を見込んでいます。

グループ会社の再編(旧ダイエー店舗など不採算店の整理)にコストがかかる(リストラ関連の特別損失が出る)ので連結純利益はまだ最高益に届いていませんが、再編が完了する4-5年後には、純利益も最高益を更新すると考えています。

前期は、天災や天候不順が業績にマイナスでした。2018年6~9月は、大阪北部地震・西日本豪雨のほか、数々の大型台風が来襲し、業績の足を引っ張りました。さらに、追い討ちをかけたのが暖冬です。10~11月が暖かった影響で、国内で衣料品販売が不振でした。そのため、前期の営業利益は計画を下振れましたが、わずかに(+0.9%)最高益を更新できたのは評価して良いと思います。今期は、10月に消費増税がありますが、それでも会社は、営業最高益を見込んでいます。

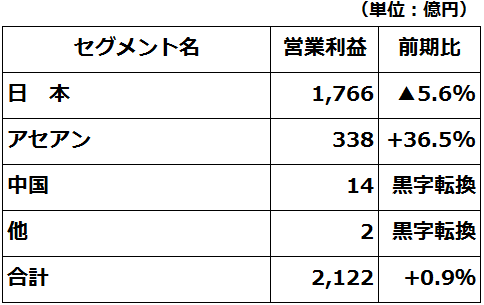

イオンの業績で高く評価できるのは、海外(アジア)での利益成長が軌道に乗ってきたことです。イオンは、小売、金融、不動産を含めて、前期、海外で営業利益の16.8%を稼ぐまでになっています。

イオンの所在地セグメント別営業利益:2019年2月期

【2】オリックス(8591)

オリックスは、優待に加え、予想配当利回りが4.9%(7月3日時点)と高いことも魅力です。今期、市場予想では、営業最高益を更新する見通しです。

オリックスは、長期に安定収益を稼いでいく銘柄と考えています。リース事業でコア収益を稼ぎつつ、信託、保険、事業投資など幅広い多角化で利益を稼いでいます。前期で見ると、海外事業でセグメント利益の31%を稼いでいます。海外で、利益を拡大していく金融株として評価しています。

【3】 ヤマダ電機(9831)

結論から言うと、私はヤマダ電機への投資は見送るべきと判断しています。優待人気株として常に上位に出てくるのですが、ヤマダ電機を長年分析してきたアナリストとして、違和感を覚えています。

ヤマダ電機は、構造的に収益力が低下しています。同社は、2017年3月期から2019年3月期まで、3期連続で業績見通しを下方修正しました。

2017年3月期の営業利益を、同社は期初に714億円と予想していましたが、着地は578億円でした。18年3月期の営業利益は、期初予想が746億円でしたが、着地は387億円でした。そして、前期(19年3月期)の営業利益は、期初予想が721億円でしたが、着地は278億円でした。

今期(2020年3月期)の営業利益について、ヤマダ電機は426億円と前期比52.9%の増益を見込んでいますが、信頼性は低いと言わざるを得ません。

ヤマダ電機の利益低迷が続くのは、国内家電販売(市場全体)のせいではありません。国内の家電出荷金額は好調です。2017年に20年ぶりに過去最高を更新した後、2018年も増勢が続いています。高付加価値の新製品が次々と出ることによって、国内で買い替え需要が盛り上がっています。こうした追い風を受け、ビックカメラなど家電量販店の業績は全般に好調です。業績を見ると、ヤマダ電機の一人負けとなっています。

2つの経営戦略のミスが、ヤマダ電機の構造的な収益低下につながっていると判断しています。1つは、出店戦略のミス。都市部に集中出店せず、郊外や地方に大量出店したのが裏目に出ました。もう1つは、多角化戦略のミスです。不退転の覚悟で参入した住宅事業が足を引っ張っています。家電販売と住宅販売は、それぞれ専門知識が必要で、シナジーを出しにくい面があったと考えています。

住宅の販売員には高度な専門知識が必要で、家電量販店でその人員を育成するのは容易でありません。住宅事業の経営そのものにも、下請け業者の管理や部材の調達などで家電量販店とはまったく異なるノウハウが必要です。新商品の開発競争も厳しくなっています。スマートハウスや介護住宅の開発で、優位にたつのは困難です。ヤマダ電機が買収した旧エスバイエルは、ツーバイフォー工法で安価な規格品を作るのに強みがありましたが、多様な商品開発が求められる時代に入って、競争力が低下しつつありました。ヤマダ電機の傘下に入っても、強みを取り戻すのは難しい状況です。

【4】吉野家HD

吉野家HDは、前期(2019年2月期)の最終利益が上場来初の赤字でした。今期(2020年2月期)の利益回復も鈍く、当面、厳しい業績が続く見込みです。ただし、長期的に利益回復を見込むので、優待投資の対象として、長期投資していく価値があると判断しています。

「優待投資でも、株式投資である以上、業績は見て投資しましょう」と最初に申し上げました。ただし、それは「業績好調の会社だけ買い、業績不振の会社は避けましょう」と言っているわけでは、決してありません。どんな企業も長い年月のうちには、良くなったり悪くなったりします。業績が低迷している時は株価が安くなっているので、もし将来利益回復が見込まれるならば、安く買う好機かもしれません。吉野屋HDは、中長期的に利益回復を期待するので、投資していって良いと判断しています。

吉野家HDの前期最終損益は、赤字でした。原材料(米国からの輸入牛肉)価格高騰や、人件費上昇が、逆風でした。ただし、長い目で見ると、利益回復の可能性が高いと考えています。生活に根付いた外食に対する需要は消えることがないからです。効率的なオペレーションでコスト競争力のある吉野家は、メニューの多角化や、海外展開で利益を回復させる余地があると思います。

新興国でも牛肉の消費が拡大し、輸入牛肉のコストが上昇していることが利益を圧迫しています。将来、牛肉の輸入コストは低下すると期待しています。近い将来、あるいは遠い将来、米国からの輸入牛肉にかかる関税が下がる期待があるからです。現在、米国からの牛肉には、38.5%の高い輸入関税がかけられています。TPPに米国が加われば、それが、年々引き下げられていくはずでした。ところが、米国がTPPに加わらず、米国抜きのTPP11が発効しました。

TPP11の発効により、カナダ・オーストラリア産の牛肉の輸入関税は、下がっています。そのため、米国産牛肉は、競争上、不利になっています。したがって、日本で参議院選挙が終われば、トランプ米大統領は当然、日本との通商交渉で、日本が輸入する米国産牛肉の関税を下げていくように、圧力を強めるはずです。この交渉がどう進むか、現時点で予測できませんが、関税が下がれば、吉野家にメリットとなります。

【5】 ビックカメラ(3048)

ビックカメラは、家電量販店の勝ち組として成長が続くと期待しています。業績不振の同業ヤマダ電機と明暗が分かれています。

明暗を分けたのは、2つの経営戦略の違いです。第一に、出店戦略の違いです。ヤマダ電機は、郊外に大量出店したのが裏目に出て、郊外店が不振です。ビックカメラは都市部に大型店を出していったことが成功し、インバウンド需要獲得でも優位です。

次に、多角化戦略でも差が出ました。ヤマダ電機は多角化で始めた住宅事業が業績の足を引っ張っています。ビックカメラは、家電から、幅広い生活雑貨のプライベートブランドを展開した戦略が成功し、業績拡大が続いています。

ビックカメラは、今期(2019年8月期)は営業最高益を見込んでいます。上半期(2018年9月-2019年2月)までの営業利益が前年同期比▲5%の減益でしたので、通期での最高益更新のハードルは高くなりましたが、それでも今期は挽回も可能と考えています。

問題は、来期(2020年8月期)です。家電などの耐久消費財の販売は、10月に予定されている消費増税の影響を受けやすいので、来期は減益になる可能性があります。それでも来期以降に最高益を更新していく力のある会社と判断しています。優待狙いで長期投資していく価値はあると考えています。

【6】ANA HD(9202)

ANA HDは、前期営業利益で最高益を更新しました。今期も、ほぼ前期と同水準の営業利益を予想しています。観光ブームの恩恵を受けています。訪日外国人観光客の増加に加え、日本人の海外旅行も増えつつあります。今年5月のゴールデンウイークでは10連休の恩恵で、例年を大幅に上回る旅客を確保できた模様です。

同社の最高益更新に貢献しているのは、羽田発着便の増加です。新たに配分される発着枠の配分を多く受けてきたことが、業績拡大に寄与しています。世界の航空業界を見渡すと、既存の大手航空会社は、LCC(低運賃の航空会社)との競争激化で、軒並み業績が悪化しています。日本の航空会社の業績が好調なのは、海外に比べると、まだ国内ではLCCとの競合が少ないからと言えます。特に、羽田空港では、深夜しかLCCが発着しないので、羽田空港が航空会社のドル箱となっています。

ANAはこれからも観光ブームの恩恵を受け、長期投資に適格の優待銘柄と判断しています。ただし、将来、羽田空港にLCCが大量に入ってくるようになる場合は、投資判断を変える必要が出ます。羽田空港の発着枠は簡単に増やせないことと、現時点での日本の航空行政を見る限り、そのリスクは低いと考えています。

▼もっと読む!著者おすすめのバックナンバー

7月3日:優待の「権利付き最終日」が変わる! 8・9月の人気優待銘柄はいつ買うべき? 権利落ち直前は有利?

5月3日:「株主優待」とは。失敗しない銘柄選びの5つのポイント:株式投資の基礎レッスン7

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。