経済・投資に関する話題の内容を、証券マンの筆者独自の視点で、掘り下げていくこの連載。前回に続き、「J-REIT」(ジェイ・リート:国内の上場不動産投資信託)。今回は、オフィスや住宅などタイプ別の動きをお伝えします。

<前回の記事>

J-REITの主な特徴(J-REITが成長している理由は?長期投資に向いているワケ)

- 利回りが高くて安定的

- 長期投資向き

- 資産の目減りが少なくて安定的になるような運営をする銘柄がある

「不動産のタイプ別」の特徴

みなさんは、不動産と言えば、何を思いつきますか? J-REITの対象不動産は、住宅、オフィスだけでなく、ほかにも商業施設、物流施設、ホテル、老人ホーム、インフラ施設などがあります。

ARES (不動産証券化協会)のデータによれば、J-REITが保有する不動産のタイプ別割合(2019年4月末、取得価額ベース)は、大きい順にオフィス 41.9%、商業施設 18.1%、物流施設15.3%、住宅14.8%…となっており、ここまでで全体の90.1%を占めています。そこで、この4つの不動産のタイプ別の特徴を見ていくことにします。

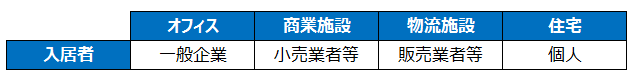

まずは、入居者です。

J-REIT 不動産タイプ別入居者

オフィスは一般の企業、商業施設は、イオンやイトーヨーカ堂などの小売店が中心、物流施設は、日通や楽天、佐川急便などの販売・運送業者が中心です。住宅はやはり個人となります。不動産のタイプ別に入居者のタイプも違うことが分かります。

J-REITは、高い利回りが見込める資産ですが、上記のように不動産のタイプ別によって、入居者のタイプも異なるため、分配金の安定性は異なります。

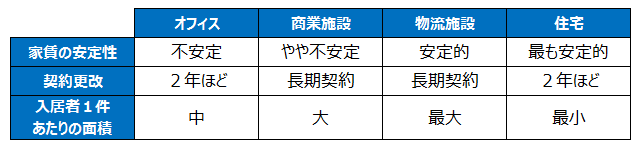

J-REIT 不動産タイプ別の分配金の安定性

ざっと結論を言えば、J-REITの分配金の安定性は、住宅が一番高く、次いで物流施設、商業施設と続き、オフィスが一番低いです。

そして、投資のキーワードは「景気」と「契約形態」です。

「景気」と「契約形態」に注目

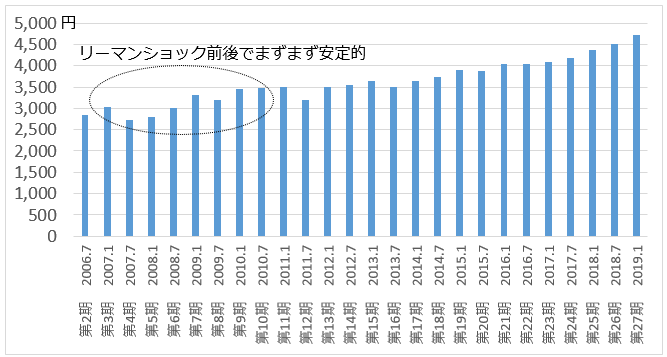

住宅は、景気の上げ下げで家賃が変わるケースは他に比べるとかなり少ないです。例えば、2年ごとの契約更改のたびに家賃を変更している物件の話は、あまり聞きませんよね。

でもこれは、一般人が賃貸で住む、「シングル」向けや「ファミリー」向けについての話。「ラージ」と呼ばれる、大きめで値段が高い住宅については、賃料はとても不安定なのです。

リーマンショック後にその傾向が如実に表れたことを受け、住宅をポートフォリオに入れるJ-REIT各社は、なるべく「シングル」向けや「ファミリー」向けを組み込むようにしています。

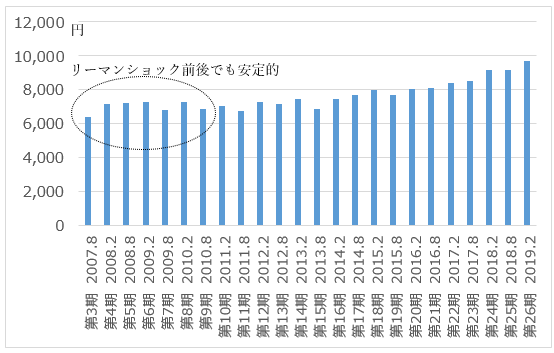

参考:日本アコモデーション(3226)(住宅系のJ-REIT)の分配金の推移

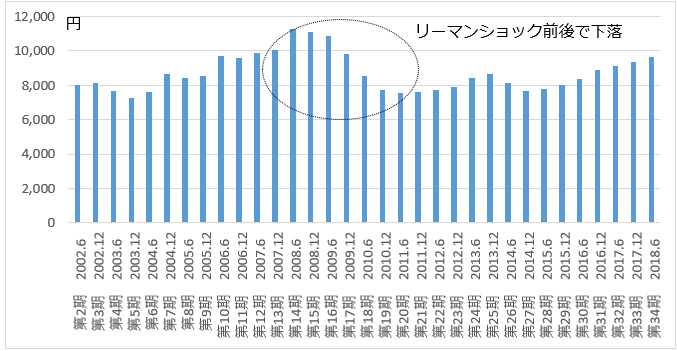

次に、物流施設と商業施設は、その土地で事業を行う前提で契約するため、10年以上の長期契約になることが多く見られます。物流施設の方が商業施設よりも安定的になりやすいのは、引越し先が見つかりにくいことや、物流業の方が商業よりも景気に左右されにくいことなどが考えられます。ただし、物流施設は1件あたりの占有面積が最も大きい傾向にありますので、引越しなどで(一時的に)分配金が大幅に減る可能性もあることには注意が必要です。

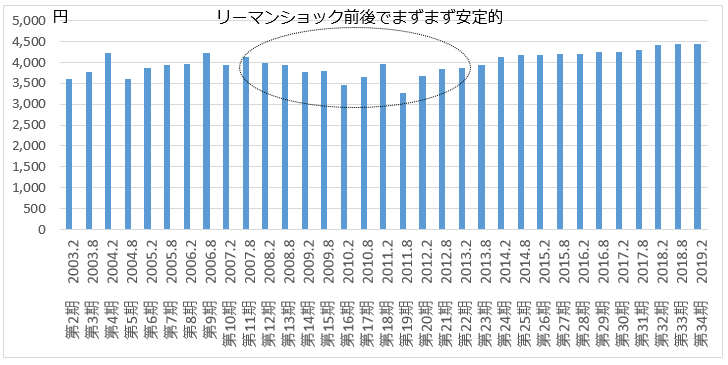

参考:日本リテールファンド(8953)(商業施設系のJ-REIT)の分配金の推移

参考:日本ロジスティクスファンド(8967)(物流施設系のJ-REIT)の分配金の推移

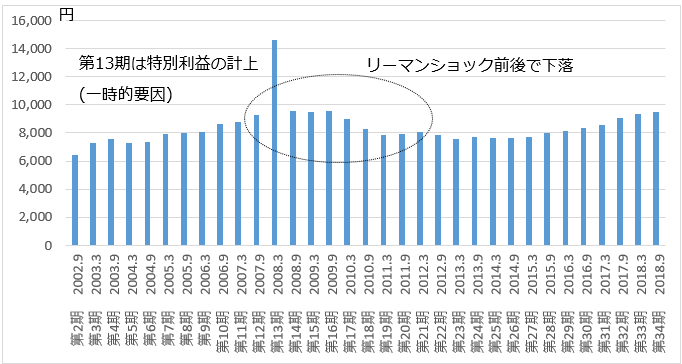

最後にオフィスですが、こちらは2年ごとに契約更改のケースがやや多い点では住宅と似ているのですが、景気に左右されやすい点が異なります。また、商業施設や物流施設よりも引越し先が見つかりやすいので、テナントの入れ替えも多くなります。このため、住宅、物流施設、商業施設よりも分配金の変動が大きくなる傾向にあります。

参考:日本ビルファンド(8951)(オフィス系のJ-REIT)の分配金の推移

参考:ジャパンリアルエステイト(8952)(オフィス系のJ-REIT)の分配金の推移

J-REITとマーケットとの関係性

ここからは、マーケットとの関係性に話を移します。

分配金の安定性は、高い順に住宅、物流施設、商業施設、オフィスでしたが、J-REIT全体の中でのシェアは、冒頭のとおり、大きい順にオフィス 41.9%、商業施設 18.1%、物流施設15.3%、住宅14.8%…となっています。ということは、J-REIT指数は、最も分配金の安定性が低いオフィスが中心になっている、ということです。

ここで考えたいことは、J-REITは個別銘柄で取引されるよりも、ファンドやETF(上場投資信託)によるインデックス取引が多いため、住宅系銘柄のように分配金が安定的なのに、分配金の安定性が低いオフィス銘柄の影響を受けるケースがあるのではないか、ということです。

実際の銘柄で検証してみます。実は、リーマンショック前から長く上場を続けている住宅系のJ-REITの銘柄は3銘柄しかなく、その中で、安定的といわれる3,000億円を超えるポートフォリオを持っているのは、先に出てきた日本アコモデーションのみ。その他は、合併などにより、リーマンショック前と比較できる銘柄はありません。

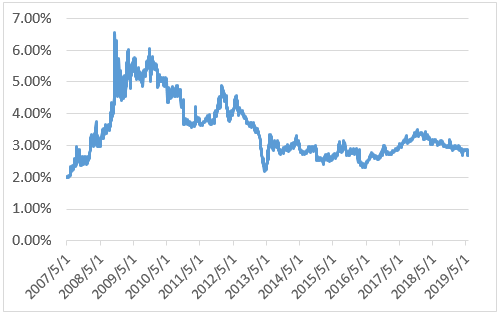

参考:日本アコモデーション(住宅系のJ-REIT)の推定利回りの推移

日本アコモデーションですが、リーマンショック前後約2年間で利回りは2.5%程度から、8%を超える水準になりました。実際には、この銘柄の分配金水準は大きく動かなかったのですが、J-REIT指数の下落や、オフィス銘柄の分配金減少の影響を受けて、株価が大きく下落したからです。今後も同様なことが起こるとは限りませんが、もし大きく下落したときは、高い利回りで投資できる可能性があります。

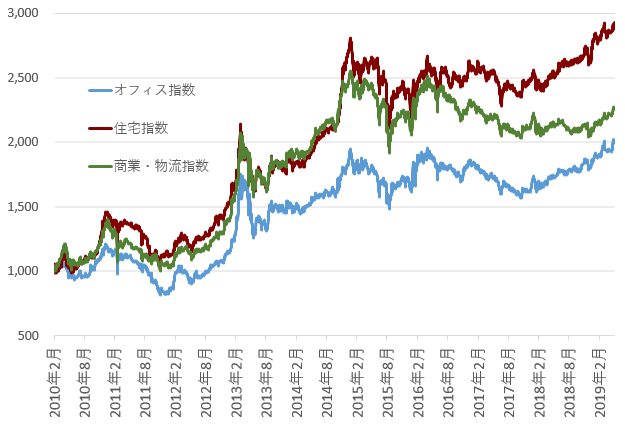

ちなみに、東京証券取引所は、2012年から用途別REIT指数というのを発表していますので、参考に掲載します。

参考:東京証券取引所発表の用途別REIT指数の推移

発表から7年が経ちましたが、今のところ、住宅指数が一番値上がりしてます。

なお、住宅系REITは銘柄数がそれほど多くはありませんが、筆者が今後も分配金が安定的と予想する銘柄が2つあります。

ひとつは先ほどから出ている日本アコモデーションです。リーマンショック前からデータがあり、しかも分配金も極めて安定的でした。三井不動産がメインスポンサーになっており、駅近物件が多く、シングル・ファミリー向けがほとんどを占めるため常に稼働率が高い状態です。この特徴が、安定した分配金を生み出しています。

もうひとつはアドバンスレジデンス(3269)です。こちらは伊藤忠商事がメインスポンサーになります。この銘柄の最大のメリットは、300億円を超える「準備金」があることです。詳しい説明は省略しますが、この「準備金」は、物件売却のときに損が出ても、「準備金」で相殺することができることや、利益が目標に到達しなかったときに、予定通りの分配金を配当するための資金を「準備金」から拠出することができるため、「分配金」が予想通り(もしくは予想以上)出ることがほぼ確約されている銘柄といえます。J-REITが大きく売られて株価が下がるときは、買い場かもしれません。

J-REIT その2のまとめ

J-REITの不動産タイプ別の特徴

・J-REITへの組み入れは、オフィスが最も多く、次いで商業施設、物流施設、住宅の順。

・分配金の安定性は、高い順に住宅、物流施設、商業施設、オフィスの順。

・株価は上下するが分配金が安定的な住宅系の銘柄がある。

続いてJ-REITマーケットの主な特徴をお送りします。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。