しんた:高校2年生。中学からお年玉のお金で運用をしているインテリ高校生。クイズ研究部の部長

ひな:しんたの同級生。クイズ研究部の部員

先生:社会担当で、クイズ部顧問のくるみ先生

2018年日経平均株価の動きをおさらい

先生:今、株価が下がっているんだけど、金融市場で何が起きていると思う?

ひな:何か、起きているのですか?

先生:まずは、2018年の日経平均株価の動きを見ていこう。

日経平均株価終値(日次) 2017/12/25~2018/12/25

ひな:2018年2月の日経平均株価の急落は、ニュースになったね。

しんた:「アメリカの金利が急上昇」したことで、NYダウが下落。連動して日経平均も急落したんだよね。

先生:そう。「銀行などから借りている企業は、金利があがると支払いが増える」から、「業績悪化懸念で株が売られた」。

ひな:その後、「安倍政権継続」が決まって9月に上昇してる。

しんた:政権継続は「予想通り」だったのに、選挙の後に株価が上がったのは、なんでだろう?

先生:海外の大きな投資家は、「安定政権」を探しているの。「国策」が安定するからね。だから、「安倍政権継続」で、「国策」も安定すると見て買い上がったケースも考えられる。ちょうど、米国は中間選挙前。ドイツやイギリス、イタリアなどもちょっと不安定な時期でもあったし。

なぜ10月以降、日経平均は下落したの?

ひな:そのあと下がっているね。

先生:その理由は、主に4つの要因だと考えているよ。

1.米国の中間選挙

先生:まずは、11月の「アメリカの中間選挙」。

しんた:安定している日本に比べて、トランプ政権が「不安定」になったことが露呈したんだよね。

ひな:日本は安定していると思われたのに、アメリカに引っ張られて下落したって……。

先生:日本は、皮肉なくらいアメリカに影響されているの。

2. アメリカvs中国の貿易摩擦

先生:次に、今年一番相場を動かした「アメリカと中国の貿易摩擦」。

ひな:貿易している商品に、税金をかける、かけないって議論していますよね。

先生:そんな中、12月にファーウェイ幹部が逮捕。しかも米中首脳会談の直後に。

しんた:なんか怪しい……。

先生:疑うよね。事実、次世代通信(5G)の覇権争いではないか、とも言われているよ。次世代通信の競争ともなると「アメリカvs中国」はしばらく続くだろうね。

しんた:あれ? でも「株価の下落」は、10月から。米国中間選挙は11月で、ファーウェイは12月。

先生:その通り! 10月からの下落は、主にあとの2つの要因と考えられているわ。

3.アメリカの金利上昇

先生:株価と密接に関わっているのは「金利」。

ひな:先生、さっき、金利が上がると、株価が下がりやすいって言ってましたね。

先生:下のグラフはアメリカの金利の動きだよ。

米国10年国債終値(日次) 2017/12/22~2018/12/24

ひな:日経平均が下がった2月は、金利が急上昇している!

しんた:10月の始めにも急上昇。どちらも株安のきっかけになっているんだ。

ひな:金利上昇と株価下落は関係しているんだ!

しんた:でも、待って! 11月以降は、金利も下げて、株価も下がっているよ。なんでだろう?

先生:アメリカ経済やトランプ大統領への不安感もある。あとは、大きな投資家が、「株を売って債券を買った」と考えられるね。「ある程度金利が上がったら、株を売って、債券を買う」って、決めてたのかな。資金が大きいから、株価への影響への大きいと思うの。

4.原油の下落

次は、株価への影響が大きい原油価格のデータを見て。

WTI原油価格終値(日次) 2017/12/22~2018/12/24

ひな:10月に入ったとたんに下落!

先生:きっかけは、10月2日起きたあの事件。

しんた:あ……。

ひな:あの怖いやつだ!

くわしくは「サウジ記者殺害でリスク上昇も、上がらぬ原油価格のナゾの裏側」>>

ひな:「サウジアラビアの記者殺害」のニュースですね。

しんた:これ、株の下落と関係するんですか?

先生:「産油国同士のバランスが崩れると、原油価格は下がりやすい」。

しんた:そっか。原油価格が下がると、関連企業の収益が悪化して、株価も下がるってことか。

先生:そう。そして今回は、「厄介なオマケ」がついてきたのよ。

ひな:厄介なオマケ……?

先生:原油とシェールガスって、価格の上下動も、業者間の競争も、どっちも激しいの。だから、利益が薄いし、いざと言うときの現金の蓄えなども少ない企業が多い。つまり、信用力が低い企業が多いのね。そんな状況で、2018年10月以降、原油価格は急落、金利は3%を超えました。さて、何が起きる?

しんた:原油とシェールガスの会社の収益が悪化。利息の支払いが増加するから、さらに収益が悪化。そして株価は下落、って感じかな?

先生:その通り。それが起こりつつある。

ひな:ええ!? じゃあ株価下落は止まらないの?

しんた:でも原油価格の下落がストップすれば止まるってことじゃない?

先生:予想以上に下げたことで、買おうとする人たちが出てくる可能性もあるね。

ひな:まだ株価は動きそうだねー。

厄介なオマケの正体

先生:信用力が低い米国の石油関連企業は、銀行からの借り入れや、社債を発行して必要な資金を作っているの。別名、信用力が低い企業の銀行からの借り入れは「バンクローン」、社債は「ハイイールド社債」って呼ばれている。重要なポイントは、米国のバンクローンとハイイールド社債は、活発に売買されていること。日本では、銀行のローンはほとんど売買されていないし、社債は一定以上の信用力がある企業しか発行できないから、ちょっとイメージしにくいかもしれないけどね。

しんた:なるほど。ってことは、「収益が悪化、利払いは増加、株価は下落」の次に来る厄介なオマケの正体は、「信用力が低い企業のハイイールド社債やバンクローンの売買価格が下がる」ってことですか。

先生:正解。

ひな:でも、社債やローンの売買価格が多少下がったところで、どんな影響があるの?

先生:ハイイールド社債やバンクローンは、株や債券ほど売買の参加者が多くない。参加者が多くない、ってことは、値段が一方向に動き始めたら、止まらない可能性が高い。

ひな:ひょえー。

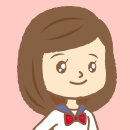

先生:そこで、バンクローンの売買流通価格の推移がこれ。

S&Pバンクローン売買価格終値(月次) 1998/12~2018/12

しんた:何?この下げ方!リーマンショックのとき!!

ひな:下がるのも、上がるのも、すごい角度ですね。

先生:それそれ!ひなちゃん! さっき言ったとおり、一方向に動いたら止まらないでしょ?

しんた:そっか、先生。参加者が少ないから、値段の上下が他の商品よりも荒いんですね。しかし、バンクローンの売買価格で見ると、今回の下落はそれほど深くないような……。

先生:下のグラフを見て。

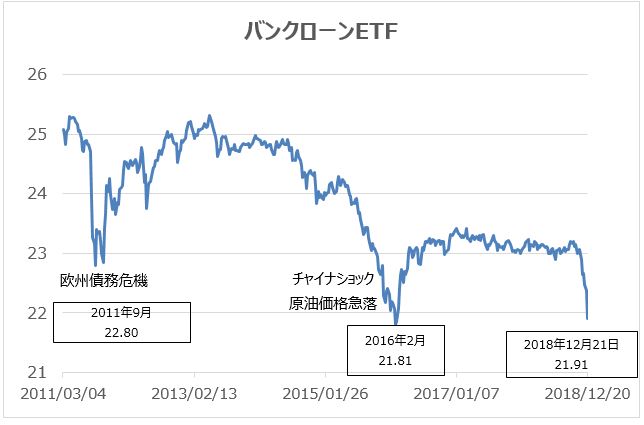

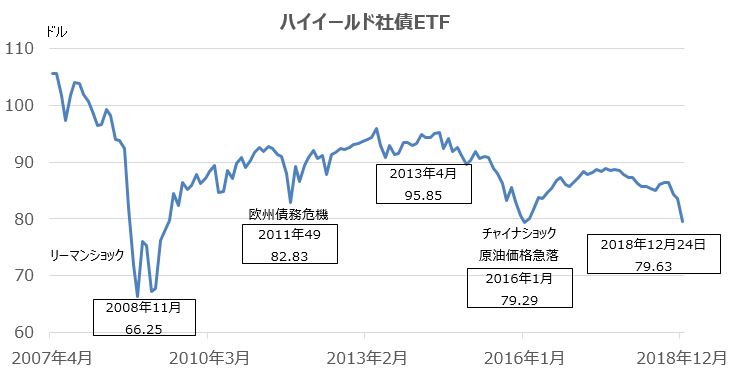

バンクローンETF終値(週次) 2011/3/4~2018/12/21

ハイイールド社債ETF終値(月次) 2007/4~2018/12

しんた:最近も下がってますね…。

ひな:不安ですね。

先生:ちなみに、前回の原油安では、2016年の1月と2月に、30ドル割れを記録しているわ。上のグラフ、その時期に安値をつけているわね。

ひな:今回、既に同じ水準まで下がってます!

厄介なオマケのオマケ!

先生:もうひとつ、オマケがあるの。

しんた:まだあるんですか!

先生:しんた君、リーマンショックの引き金が「サブプライムローン」って言ってたね。(16話)

しんた:はい。

先生:確かに、サブプライムローンなんだけど、より一層混乱を深めた原因は、「サブプライムローンを含んだファンドや証券化商品」だったのよ。詳しい説明は省略するけど、当然、サブプライムローンそのものよりも参加者は少ないから、値段の上下ももっと激しい可能性が高い。

ひな:それが売りに拍車をかけた、ってことですね。

先生:それで溝が深くなったんだけどね。

しんた:まさか……。今回のバンクローンも同じ、ってことですか?

先生:そのとおり。大量のファンドと大量の証券化商品が出回っているわ。しかも、日本の銀行をはじめとする機関投資家が大量に買っているみたい。

それにね、サブプライムローンって、「信用力の低い個人向け住宅ローン」だったでしょ。バンクローンやハイイールド社債って、「信用力の低い中小企業向けローン」なの。どちらも、金融マーケットの中心である、米国の資産よね。しかも、「信用力が低い」。

しんた:! 先生、以前、僕たちは、機関投資家(銀行や生命保険会社など)の動きを議論したことがあるんです。(第11話)

先生:今回、下げが続いたときに、2月か3月にちょっとした投資チャンスが来るかもしれないって話ね。

しんた:そうそう。

先生:しんた君、アノ話(第11話:機関投資家の決算期に注目)を聞いたときに思ったんだけど、今年の日経平均、チェックしてみた?

しんた:まだです。

先生:これを見て。

日経平均株価終値(日次) 2017/12/25~2018/12/25

しんた:!!!!! 先生、2月の急落を受けて、3月23日に安値2万617円をつけて、10月2日の2万4,270円まで上がってます!

先生:そうね。安値は無理でも、2万2,000円以下で買うことは十分に可能だし、高値で売らなくても、5%から10%くらいで利益確定はできそうね。

ひな:機関投資家の法則、今年も当たってたんだ!

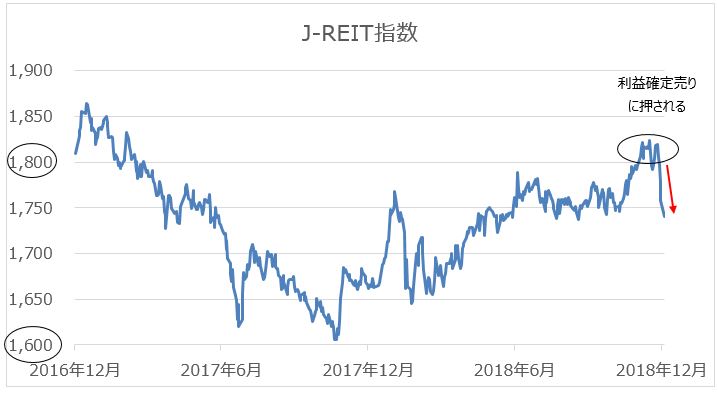

先生:おさらいと言う意味では、第16話のJ-REIT(ジェイ・リート:国内の上場不動産投資信託)もそうよ。しんた君のお父さん、「J-REITは1,600ポイントと1,800ポイントの間にいる期間が長いから、1,800ポイントを超えると、利益確定の売りに押される可能性がある。」って言ってたわね。

しんた:はい。

ひな:まさか、先生。

先生:まさかよ、ひなちゃん。これ見て。

東証J-REIT指数(日次) 2016/12/22~2018/12/25

しんた:1,800ポイントで押されてます!

ひな:ひょえー。

今後はどうなる?

先生:今後の見通しに移りましょうか。

しんた:はい。

先生:まずは、足元で確認された内容は、来年も継続するのか?

- トランプ政権不安:継続しそう

- 米中貿易摩擦:継続しそう

- 金利上昇→景気後退不安:今のところ、金利上昇は一服。今後は不明

- 株→債券の資金シフト:今後は不明

- 原油価格:足元で下げ継続中

- バンクローン:足元で下げ継続中

- ハイイールド社債:足元で下げ継続中

あとは、アメリカの減税効果は来年なくなるので、企業収益は大きな期待はできない。ただし、米国政府が新たな減税やそれに代わる政策をやれば別だけど。

しんた:先生! ネガティブな面ばかりですが、ポジティブなものはないんでしょうか?

先生:うーん。あまりない、かな。そもそも、アベノミクスと時を同じくして、FRB(米連邦準備制度理事会)も欧州のECB(欧州中央銀行)も、日本の日本銀行と同じく、量的緩和をやったから、いろいろな資産の価格が上がってしまって、「割安」な資産が少ない状態なはず。だから、ここから大きな上昇が望める資産、ってよほど運がよくないと見つからないような気がする。

ひな:でも、よく聞く「下げたあとで反発」、っていうのはありますよね?

先生:欧米では、12月末が年度末だから、大きい投資家も含めて、1月から新年度になるの。だから、投資方針も1月から変更になるケースが多いんだよ。下がった資産が「割安」だと判断すれば、買ってくる可能性はあるわ。でもね、仮に、「下げた後で反発」があるとして、私たちが下がったところで上手に買えて、上がったところで上手に売れると思う?

しんた:うーん、僕たちでは難しいですね。

先生:私なら来年の2月末から3月末の間に日経平均インデックスを少し買ってみる。積み立てを開始してもいいかも。

思いっきり相場が崩れていたら、「バンクローン」や「ハイイールド社債」のファンドなんかも面白そうだけどね。それで、しばらくして上がってきたら、「利益確定」。やってみないとわからないからね。「経験値」って、とても大事だから。

ひな:先生、男らしい……!

しんた:僕たちも、無理のない範囲で考えてみよう!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。