しんた:高校2年生。中学からお年玉のお金で運用をしているインテリ高校生。クイズ研究部の部長

ひな:しんたの同級生。クイズ研究部の部員

先生:社会担当で、クイズ部顧問のくるみ先生

中国のファンドは何があるの?

ひな:しんた君、ファンドを選ぶポイントとして、前々回で「人口」に注目して、前回で「人口が最も多い中国」に注目してきたね。

しんた:今回は、中国関連のファンドを探してきました!

ひな:楽しみ!

しんた:前回(人口世界一の中国は、実際どうなの?)で、今後の資金流入期待が最も高い「中国A株」に注目したよね。だから、できるだけ中国A株の組み入れが多いファンドを探すことにしたんだ。

ひな:そうだ! A株!

先生:「代表的なインデックスファンドへの採用が始まって、来年2019年以降も比率が上がっていきそうだから、資金流入期待が大きい」って話だったね。

しんた:まずは、ファンドが検索できる楽天証券の「投信スーパーサーチ」で、「中国」または「チャイナ」が入っているファンドを探したんだ。ひなちゃん、スマホかPCでやってみてくれる?

ひな:え? 実際にやってみるの?

先生:ファンドの探し方をマスターすれば、「中国」だけではなくて、別のテーマでも自分で見つけて、ファンド選びができるようになるよ。

ひな:はい。えっと…。「中国」が27件、「チャイナ」が15件あるね。

しんた:合計で42件ヒットするんだけど、「中国株」ではないファンドの「中国元コース」とかもヒットするので、明らかに違うものは外すんだ。すると、20~30件くらいに絞られるから、それぞれの「月次レポート※」を開けてみる。 ※2018年10月末基準

どんなファンドがあるの?

ひな:「月次レポート」はファンドの主要情報が“ギュッ”と入っているレポートだよね(第5話参照)。

しんた:うん。レポートを開けてみると、月次レポートに「A株」の比率が記載してあるファンドが結構あるんだ。やっぱりみんな、「A株」に注目しているんじゃないかな。

ひな:どれどれ。ホントだ! 「A株」比率、載ってる!

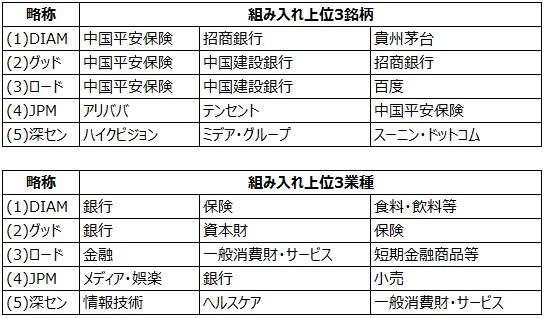

先生:組み入れ銘柄は金融系が多いけど、「アリババ」「テンセント」といった最近の大手企業もちゃんと入っているね。

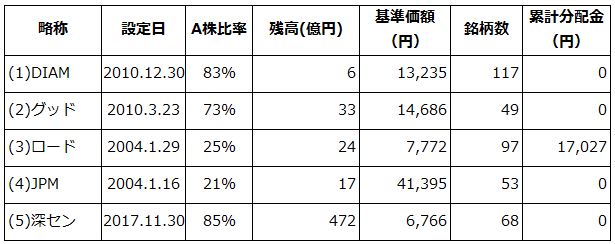

しんた:この後は、中国A株への投資割合が高いファンドを探せばいいんだ。僕がピックアップしたのは、次のファンド。

(1)DIAM中国A株ファンド:A株比率 83.1%(アセットマネジメントOne)

(2)チャイナ・グッドカンパニー:A株比率 72.62%(三井住友トラスト・アセットマネジメント)

(3)チャイナ・ロード:A株比率 25.2%(岡三アセットマネジメント)

(4)JPMチャイナ・アクティブ・オープン:A株比率 20.8%(JPモルガンアセットマネジメント)

しんた:この4つに加えてあと1つあるんだ。

ひな:とっておきの銘柄があるのね。

しんた:そう! 「中国のA株」で調べると、上海A株と深センA株があったから「上

海」と「深セン」でも検索したら、ひとつだけヒットしたんだ。

(5)深セン・イノベーション株式ファンド:A株比率 84.9%(日興アセットマネジメント)

ひな:! ほとんどA株!

先生:(4)と(5)って、A株比率が約85%と約21%じゃあ、だいぶ値動きが違ってきそうね。

ひな:ほんとだ!

しんた:月次レポートを見て、比較表を作ってきたよ。下の表を見て。

先生:A株比率は、変更になる可能性もあるし、(1)(2)(5)は変わらないと思うけど、残高は多いほうがいいよね。あまり少なくなると、ファンドが「償還」するリスクもあるし。

しんた:「償還」って閉店する、ってことね。ファンドの運営費用が少なくなると、起こる場合があるんだって。ファンドを比較するときには「残高」(純資産)の確認も重要だよ。

ひな:了解! あ、設定日が近いものもあるね。「設定日が近いときは、基準価額が高いほうが運用上手」ってこと?

先生:今の段階ではそう読み取れる。ずっと保証されるわけではないけどね。

ひな:(3)と(4)は、びっくりするくらい基準価額が違うよ!

先生:比較表の最後を見て。

ひな:累計分配金? これ、何?

しんた:一定のルールで配当を出すファンドがあるので、載せておいたんだ。ひなちゃんが比較している基準価額に直すと、(3)のファンドの基準価額は7,772円じゃなくて、3万4,660円になる。

ひな:はじめから、そっちを載せればいいじゃん!

先生:まあまあ。いずれにしても「(3)より(4)の方が今のところ運用が上手」ってことね。

しんた:(1)より(2)、(3)より(4)の方が銘柄数は少ない。だから銘柄選定がうまく行ったイメージですね。

これからの中国のファンドはどうなる?

ひな:これからはどうなんですか?

先生:それが分かれば、いいんだけどね~(笑)。

しんた:ほかにも材料を検討してみよう。もう一つ比較表を作ってきたんだ。

しんた:先生がさっき言ったとおり、組み入れ銘柄・業種の傾向を見てみると、銀行・保険などの金融系が上位に来ているファンドが目立っているね。

ひな:先生、「ここまでは」ですよね。この間、中国のシャドーバンキングが危ない、って書いてありました。金融系はちょっと微妙な感じなのかも……。

しんた:僕はね、IT(情報技術)が気になっているんだ。深センって、アメリカのシリコンバレーの中国版と言われていて、これからを担う企業がたくさんあるんだって。

今後の中国の成長を期待して、長期投資目線で行くとなると、既に巨大なアリババ・テンセントよりも、「これから」の企業に投資したいな。

先生:いい投資家ね。だけど、昔ITバブルでITがもてはやされたとき、あまりに期待が大きすぎたので、株価が急騰した結果、その後急落した経緯があるから注意は必要よ。最近もアメリカIT系の株価が上がった後に、下げ始めている。それに中国はマーケットが開いたばかりで分からないことも多い。

しんた:う~ん。買うのが怖くなってきた。

ひな:あああ、難しくて、選べないよー。

先生:「とりあえず、買う」ことも手だけど、「値動きを少し見てみる」っていうのはどう? ここに出てきた5銘柄と、A株がほとんど入っていない何かの中国株銘柄を探してきて、計6銘柄でこれからどのような値動きになるか、検証すると、何か分かるかも。

ひな:賛成!

しんた:3カ月後に比較しよう! どうなっているか楽しみ。

ひな:投資する前に自分で予想しながら検証するのって勉強になるね。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。