「FRBはクレージーだ!パウエルには少しも満足していない」というトランプの主張

FRB(米連邦準備制度理事会)のパウエル議長は11月28日、エコノミック・クラブ・オブ・ニューヨークで行われた講演において、FF金利の誘導目標は「米経済成長を加速も減速もしない、経済にとって中立となる水準の幅広い推定レンジ(2.5%から3.5%)をわずかに下回っている」と発言し、現在の金利はいわゆる中立水準の推定レンジを「わずかに下回る」水準にあるとの見解を示した。

この発言について、「かなりの隔たりがある」という10月の発言(「われわれは中立を超えるかもしれない。しかし現時点ではおそらく、中立金利まで長い道のりがある」と述べ、一段と積極的な金融引き締めのシグナルと市場から受け止められていた)からトーンが変わりハト派に転じたとして、利上げサイクルが来年にも停止されるとの観測が強まった。

政策運営を難しくしているのがトランプ米大統領の存在である。パウエル議長の講演の前日(27日)、トランプ大統領はワシントン・ポスト紙のインタビューでパウエル議長に対する不満を明らかにしていた。以下はブルームバーグの記事(『トランプ大統領、パウエルFRB議長に全く満足していない』2018年11月28日)の抜粋である。

【パウエル氏を議長に選んだことについて「全く、少しも満足していない」と言明。利上げを繰り返し批判してきた大統領は、最近の株式相場下落やゼネラル・モーターズ(GM)の北米工場閉鎖計画などについて、FRBの政策のせいだと述べたという。「私は取引をしているのにFRBは私を助けようとしない」と大統領は主張し、金融当局について「彼らは間違っている。私は勘が働き、私の勘は時に誰の頭脳よりも多くのことを私に知らせてくれる」と話した】

トランプ大統領はFRBの議長に自分の息のかかったパウエル氏を連れてきただけでなく、副議長にはリチャード・クラリダ氏、理事にミッシェル・ボウマン氏と、いずれも自分の力の及ぶ人事を実現した。トランプ大統領は株が下がれば、FRBと民主党(議会)のせいにするだろう。そして、トランプ大統領は大統領選挙でヒラリー・クリントン氏を担いでいたウォール街が元々大嫌いなのである。ウォール街はそのことをとても不安に思っている。

QE(量的金融緩和政策)をやめて出口に向かっている FRB が恐れているのは、ドル安・⽶国債安(⽶国債⾦利上昇)である。表面上何を⾔っていても、ドル安は避けたいだろう。⽶国債安となれば⽶国債の評価が落ちて損が出る。膨⼤なポートフォリオを抱える FRB はドル安・⽶国債安になれば出口政策が頓挫してしまう。したがって、出口を模索する FRB は穏やかなドル⾼を模索するだろう。緩やかなペースであれば通貨⾼は都合がいい。一⽅、ドル安・⽶国債安となれば、ジェフリー・ガンドラックの危惧する「危険なカクテル」が完成する。

世界経済の現状は格差やポピュリズムの台頭といった点で1930~40年代と似ている

世界経済の現状は格差やポピュリズムの台頭といった点で1930~40年代と似ている。日銀やECB(欧州中央銀行)の金融政策は経済刺激の限界に近く、今後は徐々に世界景気も減速していく可能性が大きくなっている。そういった意味では、リスクは圧倒的にダウンサイドにあり、FRBはインフレファイトよりも混乱の引き金を引きかねない利上げをどこかでやめようということだろう。

しかし、パウエル議長が利上げを打ち止めにするとの観測が出れば、ドル安が進行する可能性が高まる。ドル安になった場合、輸入大国である米国では輸入物価が上がってインフレになる。足元では原油価格が下がってきているため、まだその影響は抑制されるかもしれないが、以前より筆者がラジオ番組やレポートなどで言及しているように、日米欧の中央銀行が恐れているのはインフレである。

もしインフレになれば、金融緩和(利下げ)も量的緩和もできないお手上げ状態になる。インフレになれば、不景気の到来や株価の急落があってもFRBは利上げを続けていかなければならない。これは、株式市場にとっては最悪の事態となる。

トランプ大統領の吹かしすぎの経済運営で、これまでのように利上げの先延ばしはできない環境にあると見ておいた方が良いであろう。現下の経済は資産と負債を両建てで増やす「ネズミ講的」な運営となっている。米企業の債務は9兆ドルに達している。レーガノミクスの時代の米国の負債は1兆ドル(110兆円)だった。それがトランプノミクスの今は20兆ドル(2,200兆円)である。負債と金融バブルが今の世界景気を支えている。この状況で金利が上がるとどうなるかを、そろそろ視野に入れておくべきだろう。この両建て経済では金利の上昇がマイク・タイソンのパンチのように効いてくるだろう。

逆イールドは市場崩壊の予兆か?

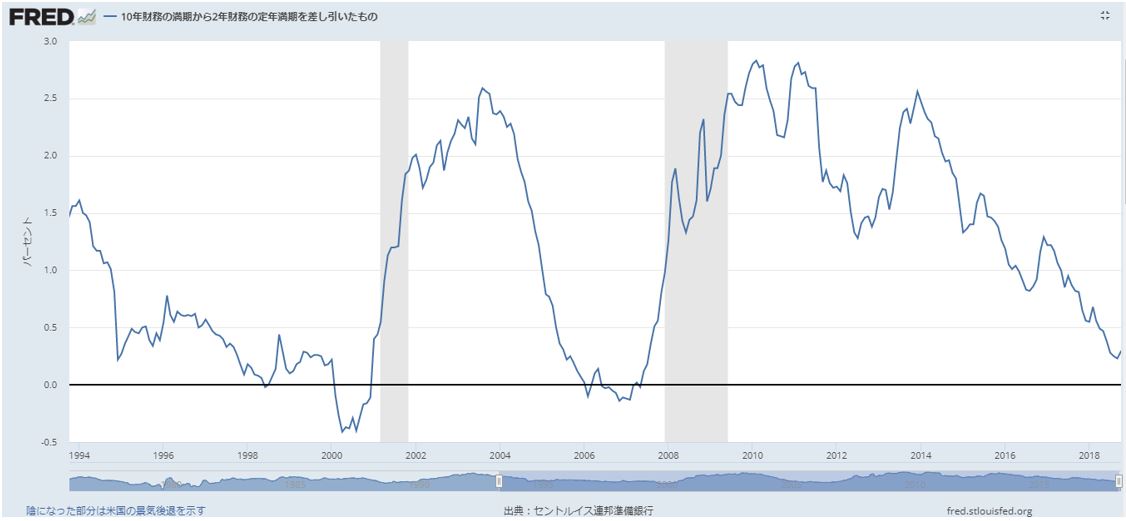

こうした状況の中、米3年国債と5年国債で長短金利逆転が起こっている。米利回り曲線の一部で長短金利が逆転したのは約10年ぶりだ。

1980年、1990年、2000年、2007年に逆イールドが起こったことからも言えることだが、10年というのはひと相場の終わりである。2008年から2018年までの米国の景気拡大は1991年から2001年までの10年の拡大と肩を並べているが、逆に10年も景気拡大というのは、“そろそろ”というサインだろう。

1969年以降のデータでは、逆イールドは平均すると景気後退前の10カ月前(最大のタイムラグは16カ月)に発生し、失業率の反転は景気後退の9カ月前に発生している。

逆イールドはいつもFRBの利上げ起こる。(1)賃金は上がらずインフレにならず資産価格だけが青天井、(2)中央銀行の爆買いという自作自演、(3)低ボラティリティという3つの特徴を持っていた<全資産バブル>も、そろそろ曲がり角に来ているようだ。そして、株の長期投資にふさわしい期間は、利下げや金融緩和期であって、今ではない。

●米10年国債と2年国債のスプレッドと景気後退期

●逆イールドとバブル崩壊

1970年代初頭のニフティ・フィフティ(素敵な50銘柄)相場、1990年代後半のITバブルの暴落、2008年のリーマンショックなど、すべて政策金利の引き上げが原因だった。

ドル/円相場は買い上がれず、売り叩けず

為替市場からみると、金利が上がらずゴルディロックスの株高が続けば円安要因だが、一方で、米長期国債の金利も上がらない。したがって、ドル/円相場は買い上がれず、売り叩けずというレンジ相場の展開になりやすい。

以下はドル/円の日足と4時間足の筆者の逆張りトレードモデルである。いましばらく、逆張りの日々が続きそうである。

●ドル/円(日足) 逆張り手法「ATRチャネルトレードモデル」

下段:ADX(14)・標準偏差ボラティリティ(26)

出所:パンローリングカスタムチャート

●ドル/円(4時間足) 逆張り手法「ATRチャネルトレードモデル」

下段:ADX(14)・標準偏差ボラティリティ(26)

出所:パンローリングカスタムチャート

バフェット指標とエリオット波動で見るとNYダウは天井をつけたように見える

この2週間のレポートで、ウォーレン・バフェットとポール・チューダー・ジョーンズのことを取り上げた。

バフェット指標は今年の9月に約147%と過去最高に達した。日本のバブル最高潮であった1989年の145%を上回る水準にある。株式市場から得られるリスクとリターンを考えると、ここからの株は長期には上がりにくいだろう。あるいは、上げでもリターンの少ないレンジ相場になることが想定される。

●バフェット指標 100を超えると株式市場は割高

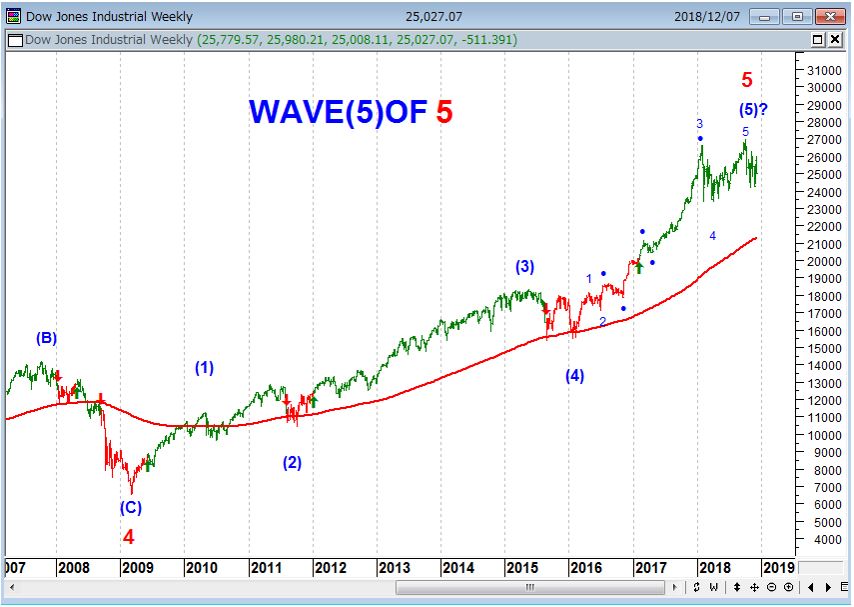

一方、ポール・チューダー・ジョーンズの得意とする<エリオット波動>で、NYダウの現状を見てみよう。エリオット波動とは、ラルフ・N・エリオット氏による「市場の価格変動には一定の秩序が存在する」という考え方で、それは、フィボナッチ数列のもと、5つの局面(5波動の推進波)とそれに続く3つの局面(3波動の修正波)という8つの基本リズムを1つの周期として反復して繰り返す。

エリオットの波動カウントはカウントする人によって違うので、様々な解釈が存在することを最初に断っておく。これは、筆者の周辺の運用者のカウントだが、現在のNYダウは2009年から始まった長期上昇相場の最終波動、すなわち、第5波動の5、つまり天井を付けたようにも見える。

●NYダウ(週足)とエリオット波動の波動カウント

株式市場やコモディティ市場は5波(相場の最後)が一番よく上がると言われているが、5波というのは相場の<短縮>や<延長>がしばしば起こる最もあてにならない波動である。したがって、NYダウの上昇があと1~2年続いてもおかしくはないし、明日、突然相場が終わってもおかしくはない。繰り返すが、5波はそういう<不確かな波動>なのである。

1波や3波の上げ相場で売り損ねても、その後の上げでお迎えが来てポジションを利食いすることは可能だ。しかし、5波のトップ(天井)は大天井であり、その後のA-B-C波の急激な下げに巻き込まれる危険性が高くなる。筆者が言いたいのは「5波=相場の最終波動」にはしがみつかないということだ。たとえ、最後の上げを取り損ねることになっても…。

サンタクロース・ラリーと大統領選挙前年の米国株高というアノマリー

今年のマーケットはひどかった。現地通貨建てでみると、世界の株価騰落率の1位は4年連続ベネズエラである。2位ウクライナ、3位イラン、4位ブラジル、5位サウジアラビアと続く。だが、ブラジル以外はインフレ連動で上げただけであり、ドル建てでみると悲惨な成績となる。

【金融市場にとって今年は、過去50年で突出した厳しい1年となっているが、20日に状況は目に見えて悪化した。幅広く資産全般が軟調となり、投資家の逃げ場がほとんどなくなった。株式相場は続落し、幅広い銘柄が売られる中で、S&P500種株価指数は一時高値調整の水準まで下げた。原油は年初来安値を更新。クレジット市場にも動揺の兆しが見え、仮想通貨ビットコインは急落した。一方で米国債や金、円といった従来から安全資産とされる資産は小動きだった。幅広い資産クラスが歩調を合わせて値下がりした背景には将来への不安がある。米国株の過去最長の強気相場の原動力となってきた企業利益は、ピークに達したように思われ、トランプ米大統領が仕掛ける貿易戦争も収まる兆しが見えない。米連邦準備制度理事会(FRB)のパウエル議長が利上げ姿勢を和らげる気配はなく、利上げが続けば、S&P500種構成企業が過去10年に発行した総額約5兆ドル(約564兆円)相当の社債保有者には悪夢となる】(11月21日 ブルームバーグ『金融市場に無傷のセクター見当たらず、投資家の逃げ場ほとんどなし』)

と、報道されているように、中央銀行バブルという全資産バブルがピークアウトしている。

ただし、ウォール街は今年のボーナスも悪くなかったようで、若いトレーダーたちは、「来年は大統領選挙前年の年だ。大統領選挙前年の年の米国株は大きく上がり勝率も高い。来年は買いだ」と、鼻息が荒い。

ここから先は、今年もサンタクロース・ラリーへの期待感が高まっているようだ。毎年この季節になると、「サンタクロース・ラリー」が話題になる。サンタクロース・ラリーは「株式トレーダー年鑑」の編集者イエール・ハーシュが1972年に発見したアノマリーである。

「12月の最終5営業日から1月の当初2営業日までの7日間は高い」というアノマリーだが、上昇要因としては、米国の投資家が確定申告でキャピタル・ロスを申告するため、不採算の株式を年末に売り、年明けの新会計年度が始まると売却した資金で再投資をする傾向が指摘されている。

サンタクロース・ラリーの動向が注目されているが、12月に相場が上がるようなら、1月の相場反転に気をつけなければならない。それはまた次の機会に書きたい。

●ダウ総合指数のシーズナルチャート(過去20年の推移)

今の経済は「株がすべて」、株が下がるから景気が悪くなる

多くの人は経済(景気)が悪くなったら、株が下がると思っている。しかし、それは逆である。株が下がるから景気が悪くなるのである。資産価格の下落が、景気や産業に影響を与えていくのである。そして、今

の経済は「株がすべて」である。

【景気敏感株(住宅建設株・⾃動⾞株・半導体株など)の株価推移から、トランプ政権が主張するような非常に強い経済を確認できない。木材価格が 2018 年5月⾼値から 45%も下落しているのに住宅市場の⾒通しは堅調だと信じている本レポート読者は、ひとりもいないことを願いたい。最近では、裕福な資産保有者の経済と強い結びつきがある⾼級ブランドの株価も低迷している。世界経済にとって良い兆候ではない。世界経済の規模に⽐べて資産価格が途⽅もなく上昇している現状では、資産価格の著しい低下が経済に⼤混乱をもたらすだろう】(マーク・ファーバー)

●木材先物(月足)順張り手法「標準偏差ボラティリティトレードモデル」

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:パンローリングカスタムチャート

▼いま警戒すべき市場リスクは?

特集・世界景気減速か!株安リスクを読む

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。