消費関連セクターには連続で最高益を更新中の企業が多数あります。3-5月期の決算発表を終えた中から、中長期で成長を期待する5銘柄を取り上げます。ハイデイ日高(7611)、イオン(8267)、ニトリHD(9843)、良品計画(7453)、スター・マイカ(3230)です。

1.ハイデイ日高(7611)

…数少ない外食の勝ち組。関東を中心に中華料理「日高屋」を展開。16期連続で経常最高益となる見込み。

★配当利回り:1.50% (株主優待あり)★

※株価2,390円(7月9日終値)、一株あたり年間配当金36円(会社計画)

ハイデイ日高の株主優待内容はこちら

2.イオン(8267)

…収益性の高い総合金融や、国内スーパーの効率化推進により、2期連続の営業最高益更新へ。

★配当利回り:1.51% (株主優待あり)★

※株価2,237円(7月9日終値)、一株あたり年間配当金34円(会社計画)

イオンの株主優待内容はこちら

3.ニトリHD(9843)

…インテリア業界の勝ち組。商品開発力と価格競争力が強み。32期連続で経常最高益へ。

★配当利回り:0.59% (株主優待あり)★

※株価16,340円(7月9日終値)、一株あたり年間配当金97円(会社計画)

ニトリHDの株主優待内容はこちら

4.良品計画(7453)

…「無印良品」を展開。独自の世界観を構築。8期連続で営業最高益へ。

★配当利回り:1.19% (株主優待なし)★

※株価32,100円(7月9日終値)、一株あたり年間配当金382円(会社計画)

5.スター・マイカ(3230)

…中古マンションをリノベーションして販売。民泊に本格参入。6期連続で当期純利益が最高益更新となる見込み。

★配当利回り:1.39% (株主優待あり)★

※株価2,220円(7月9日終値)、一株あたり年間配当金31円(会社計画)

スター・マイカの株主優待内容はこちら

1.ハイデイ日高(7611)

投資妙味あり。ポイントは以下3つ。

(1)業績は中長期的に拡大へ

6月27日に2019年2月期1Q決算を公表。経常利益が前年同期比で約6%減となったことが悪材料視されていますが、通期では16期連続で経常最高益を更新する見込みです。1Qに減益となった要因は、新規出店数が前年同期と比べて増えたこと、及び原材料・人件費の上昇でした。しかし同社は、これらコストの上昇を吸収するために4月下旬に一部麺類の値上げを実施しました。2Q以降にその効果が表れてくるにつれて増益基調になると考えられます。2019年2月期の会社計画は5%経常増益です。

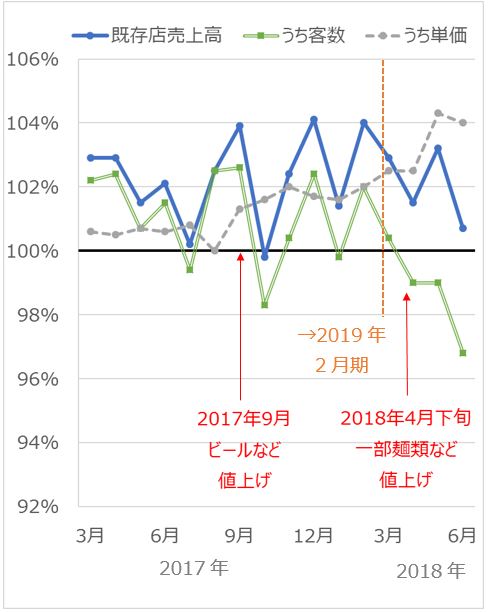

値上げによって客数が減少するリスクは限定的でしょう。同社には去年の9月に酒を中心とした値上げを実施した実績があります。既存店売上高は値上げした後に一度落ち込みましたが、その後回復しました。同社が提供する酒の価格がもともと求めやすい水準だったため顧客のなかで値上げを許容できたとみられます。また、高付加価値メニューの投入も既存店売上高に寄与しました。

今期に入っても既存店売上高はプラス基調で推移しています。6月分までの既存店売上高の累計は前年同期比2.1%増。通期の会社計画と比べて巡航速度で推移しています。直近6月の既存店売上高は低迷しましたが、その背景にはワールドカップの盛り上がりによって自宅やスポーツバーに向かう人々がいたためと考えられます。

ハイデイ日高の既存店売上高(前年同月比)推移

期間:2017年3月~2018年6月

同社は店舗拡大を背景に中長期的にも業績を拡大すると考えられます。現状の展開舗数は日高屋が382店、その他が31店(2018年2月期末時点)ですが、会社側は日高屋だけで600店舗への拡大を目指しています。これは関東のマクドナルドや牛丼店と同程度の規模と言えますが、同社の高い知名度と値ごろ感のある価格帯を考慮すると、着実に消費者の需要を獲得できると考えられます。

ハイデイ日高の業績

出所:会社資料より楽天証券作成

(2)高い認知度と収益性が強み

このレポートを読んでいる関東圏の皆さんのほとんどが、「日高屋」をご存知でしょう。駅前にあり、安い価格で、安定した味の中華料理を提供してくれます。その手軽さからここ数年は女性客や高齢者の方々の利用が増えてきています。こういった人々は、日高屋の値段設定や味だけではなく、店内の居心地の良さから「日高屋」を選んでいると考えられます。会社側が導入してきた、競合他社よりも広いカウンターテーブルや、積極的な店舗設備のプチリニューアルが奏功しているとみられます。

また、同社の営業利益率は外食でもトップクラスの11%台です(2018年2月期実績)。野菜のカットなどを専用工場で済ませることによって、店舗で働く人々が効率的に動ける体制を築いています。当社は、店舗内のリニューアルや、従業員に適切な処遇を与えるだけの体力がある、数少ない外食企業です。

(3)直近、株価は下落

1Q決算公表後、株価は約11%下落した水準にあります。(7月9日の終値と6月27日の終値を比較)。1Qの減益が悪材料視されましたが、2Q以降に増益になるにつれて株価は回復するとみられます。

年初を100とした場合の株価推移

期間:2018年1月4日~2018年7月9日

(4)リスクは天候と競争環境激化

同社のリスクとしてまず挙げられるのは、天候悪化が続いた場合の客足減少です。また、同社は駅前にある中華料理屋として確立したポジションを築いていますが、同業他社及び、コンビニエンスストアや出前業態など、他業態がより魅力的な中華料理を提供できた場合は既存客を奪われる可能性があります。

2.イオン(8267)

投資妙味あり。ポイントは以下3つ。

(1)業績は中長期的に拡大へ

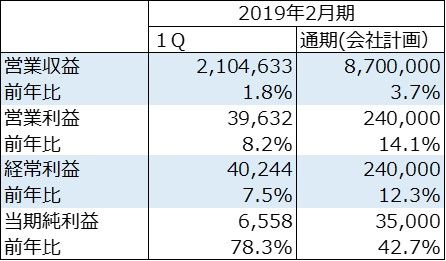

7月4日に2019年2月期1Q決算を公表。1Q連結業績は営業利益が同8%増となり1Qとして最高益を更新しました。通期の営業利益は2期連続で最高益を更新する見込みです。会社側は2019年2月期の営業利益を前期比14%増とみています。

1Qの営業増益に大きく寄与した事業は海外の総合金融や国際事業でした。海外の総合金融ではクレジットカードが好調だったほか、個人向けのローンの審査をより高度に進めてきた結果、貸し倒れリスクを改善することができました。国際事業では、マレーシアやベトナムが堅調に推移しました。

注目すべきは、これまで足かせと見られていたSM事業(スーパーマーケット)、GMS事業(総合スーパー)も増益となったことです。GMSはまだ赤字ですが、赤字幅が縮小しました。SMやGMSにとって1Qは天候に恵まれず厳しい外部環境でしたが、生産性の向上に取り組んできた結果、利益ベースでは健闘しました。

中長期的にも、収益柱の総合金融が牽引しながら、国内のSM事業やGMS事業の回復が業績拡大に寄与するとみられます。

イオンの連結業績

出所:会社資料より楽天証券作成

(2)構造改革に注目

中長期的な観点からはイオンの構造改革に注目です。詳細については以下のレポートで述べています(5月31日「優待だけじゃない!イオン、ヤオコー、ベルク…スーパーストア業界に変化の兆し」)。

イオンは今後、SMとGMSの食品部門の統合やECマーケットプレイスの運営を進めていきます。これが軌道に乗れば、仕入れの集約化による粗利益率の向上や、ネットを軸とした新しい需要の創出が期待できます。

(3)直近、株価は下落

決算公表後の株価はほぼ横ばいですが、直近のピーク(6月13日)からは約8%下落しています(7月9日の終値と6月13日の終値を比較)。

年初を100とした場合の株価推移

期間:2018年1月4日~2018年7月9日

(4)リスクは特別損失がしばらく続くこと

営業利益は最高益を更新する見込みですが、当期純利益の回復はしばらく見込めないでしょう。人員整理を背景にした特別損失が発生するとみられるためです。

3.ニトリHD(9843)

投資妙味あり。ポイントは以下3つ。

(1)アジアでの売上拡大が次の成長の柱に

6月28日に2019年2月期1Q決算を公表。1Q連結経常利益は18%増となり市場予想を上回る好調な着地でした。通期では32期連続で経常最高益を更新する見通しです。会社側は2019年2月期の営業利益を前期比6%増と計画しています。

中長期的には中国などアジアで売上げを拡大させることによって、業績は拡大していくでしょう。家具の「ニトリ」は値ごろ感とデザイン性を兼ね備えており、そのため日本の中間所得者層の需要を掴みましたが、それが中国でも起こりそうです。実際、同社の中国のネット通販では、まだ店舗がない地域からの注文も多いようです。中国の店舗数はまだ25店舗(2019年2月期1Q末時点)ですが、通期末には44店舗まで拡大する見通しです。

ニトリHDの連結業績

出所:会社資料より楽天証券作成

(2)高い収益性、強いSPAモデル

同社の強みは高い収益性にあり、営業利益率は16%台(2018年2月期)に上ります。企画・デザインから製造、販売まで一気通貫するSPAモデル(製造小売業モデル)をインテリアの分野で築いており、これが高い収益性につながっています。インテリアの企画から携わることによって、消費者の求めるデザイン性の高い家具を開発できるほか、それらを店舗で効果的に展示することによって、消費者にその商品の良さをしっかりとアピールすることができます。店舗で得られた売れ行きデータを、次の商品開発に活かすこともできます。

今後は、インテリアを軸にしつつ、コーディネート提案や屋内空間のデザインといった事業が広がっていくとみられます。同社は家のトータルコーディネイト提案を推進しようとしており、「素敵な部屋で暮らしたいけれど、どうしたらいいのか分からない」人々を対象にした相談会を実施するといった取り組みを実施しています。

(3)直近、株価は下落

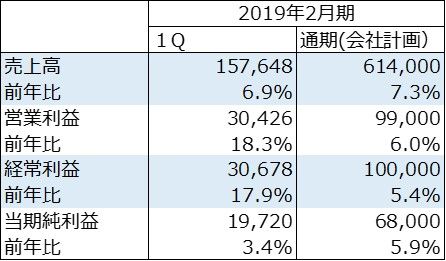

1Qの決算公表後、株価は約8%下落しました(7月9日の終値と6月28日の終値を比較)。7月2日に公表した6月の既存店売上高が前年同月比4.5%減となったことも嫌気されました。しかし、既存店が落ち込んだ理由は、悪天候や、日曜日が1日少なかったためです。日曜日が1日少ないだけで約4ポイントのマイナスとなります。それを除けば、既存店の売上高はほぼ横ばいでした。

年初を100とした場合の株価推移

期間:2018年1月4日~2018年7月9日

ニトリの既存店売上高(前年同月比)推移

期間:2017年3月~2018年6月

(4)リスクは天候の悪化と、競争環境の激化

天候の悪化が続けば既存店売上高に悪影響を及ぼします。また、インテリア業界では規模が小さくともセンスの良い家具を販売している企業が多数あります。こうした企業が価格を抑えて商品を開発できるようになれば、同社の既存客を奪う可能性があります。

4.良品計画(7453)

投資妙味あり。ポイントは以下3つ。

(1)業績は中長期的に拡大へ

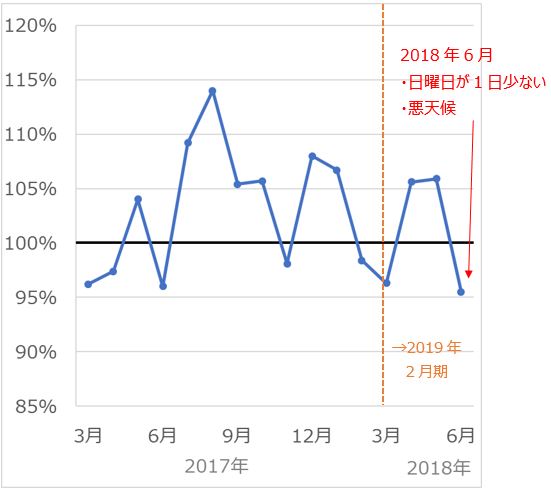

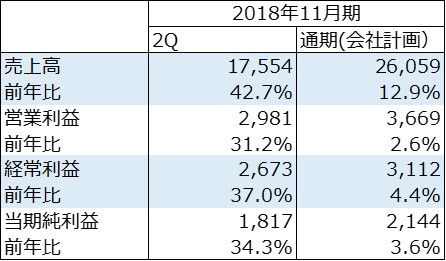

良品計画は7月4日に2019年2月期1Q決算を公表。1Qの営業利益は前年同期比12%増となり、好調な滑り出しでした。同社の営業利益は8期連続で最高益を更新する見込みです。会社側は、2019年2月期の営業利益を前期比10%増と計画しています。

足元の国内の既存店売上高(対象は直営店及び商品卸売先の店舗)は好調に推移しています。3-5月の累計が前年同期比で5.5%増、6月が6.9%増でした。会社側は国内事業の既存店売上高について通期で前期4%増と計画していますが、足元はそれを上回る推移です。

良品計画の既存店売上高(前年同月比)推移

期間:2017年3月~2018年6月

※対象は直営店及び商品卸売先の店舗

中長期的にも店舗拡大を背景に業績は拡大していくでしょう。同社は2021年2月期に店舗数1,200店を目指していますが、そうすると2018年2月期比で約30%の増加になります。

良品計画の連結業績

出所:会社資料より楽天証券作成

(2)高い収益性、強いSPAモデル

同社の収益性は高く、営業利益率は12%台です(2018年2月期)。ニトリと同様に、SPAモデルを活用して高品質な商品を提供できていることが利益率の高さにつながっています。同社は開発する商品について、シンプルさと質へのこだわりの両方を追求しています。そのコンセプトは国内外で深く浸透しており、消費者から支持されています。他社がそのコンセプトや世界観を真似ることは困難でしょう。

(3)直近、株価は下落

1Q決算公表後、株価は16%下落しています(7月9日の終値と7月4日の終値を比較)。ニトリと同様に、通期計画を据え置いたことが悪材料となりました。

年初を100とした場合の株価推移

期間:2018年1月4日~2018年7月9日

(4)リスクは中国の消費マインド

なお、良品計画は中国など東アジアにおける店舗数が多く、この地域の販売動向も業績を占う注目ポイントになります。この点、同エリアの既存店売上高の伸び率が鈍化している点は注意が必要です。1Qにおける東アジア事業の既存店売上高は前年同期比0.8%増(現地通貨ベース)となり、会社側が公表している通期計画の4.5%増(前期比)を下回りました。この東アジアの状況が改善するかが株価を占うポイントになります。なお、東アジアの店舗数は333店、国内事業は454店、その他が141店舗です(2018年2月期末時点)。

5.スター・マイカ(3230)

投資妙味あり。ポイントは以下3つ。

(1)業績は中長期的に拡大へ

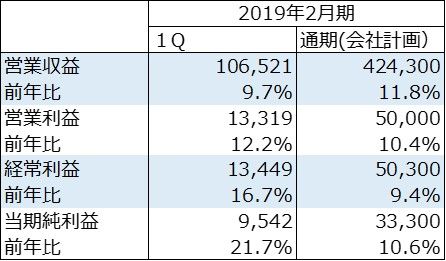

不動産業のスター・マイカにも注目しています。同社は6月28日に2018年11月期の2Q決算を公表しました。2Q累計の連結業績は、営業利益が前年同期比31%増と好調に推移しました。会社側は2018年2月期の営業利益を前期比3%増の37億円と計画していますが、2Q累計時点で既に30億円弱が達成されており、同社の通期業績は会社計画を大きく上回ると考えられます。

同社の主事業は、リノベーション中古マンションの企画・販売です。中古マンションの部屋を調達し、リノベーションして販売しています。新築物件の値上がりや、若者を中心に中古物件に対する抵抗感の減少を考慮すると、リノベーション中古マンションの需要は今後もしっかりと推移するでしょう。そのなかでも、数多くのリノベーション実績を積み上げた同社は、よりユーザー側の要望に沿ったリノベーションができると考えられます。同社は、リノベーション中古マンションを年間約600室販売しており、累計の販売実績は約5,500室に上ります。

スター・マイカの連結業績

出所:会社資料より楽天証券作成

(2)ユニークなビジネスモデル

同社のビジネスの特徴は、調達する部屋が「空室」ではなく「賃貸中」であることです。多数の賃貸中の中古マンションを取得し、その物件をポートフォリオとして賃貸運用しながら、空いた部屋を順次リノベーションして販売することにより、売却益だけではなく賃貸料を安定的に得られる仕組みとなっています。保有している物件はバリュエーションに富んでおり、常時2,400室を保有しています。

新しい取り組みも次々と打ち出しています。リノベーション済みの中古マンションを販売するだけではなく、買い手の要望に沿ってオーダーメイドのように部屋をリノベーションしていく「じぶんReno」を進めています。また、株式会社SQUEEZEと協業し、民泊事業にも本格参入しました。

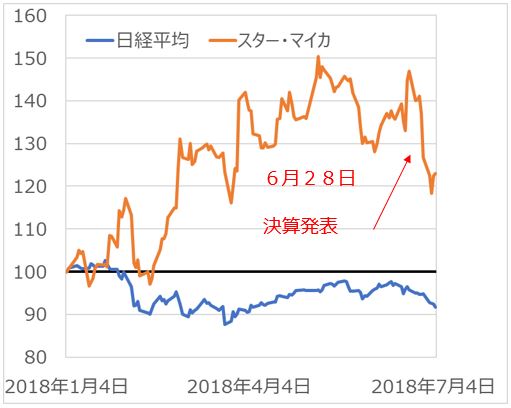

(3)直近、株価は下落

決算公表後、株価は7%下落しています(7月9日の終値と6月28日の終値を比較)。会社側が通期計画を据え置いたこと売り材料になったとみられます。

年初を100とした場合の株価推移

期間:2018年1月4日~2018年7月9日

スター・マイカの業績推移

(4)リスクは不動産市況

同社は最終的にリノベーションをした物件を売却するため、不動産市況が急速に崩れると大きなマイナス要因になります。ただし、前回、不動産市場が崩れた時期の当期純利益をみてみると、2009年11月期に前期比43%減となったものの、その後に回復しました。赤字を回避できた当時のノウハウは、今後も活かすことができると考えられます。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。