毎週金曜日夕方掲載

本レポートに掲載した銘柄

東京エレクトロン(8035)、SCREENホールディングス(7735)、アドバンテスト(6857)、ディスコ(6146)、レーザーテック(6920)

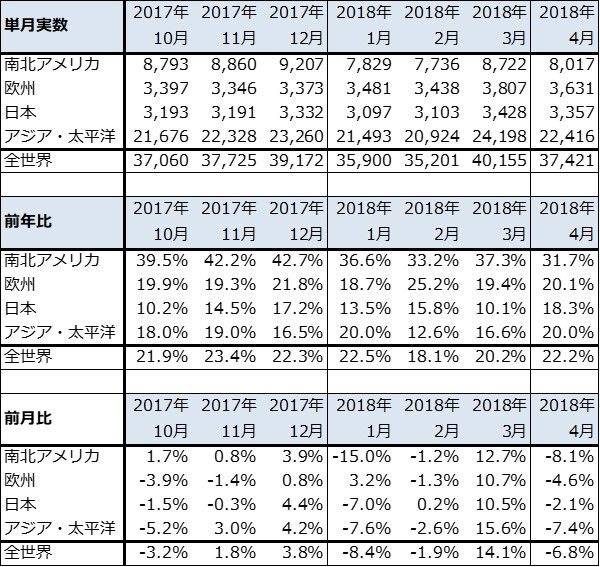

1.2018年4月の世界半導体出荷金額は前年比22%増

2018年4月の世界半導体出荷金額(単月)は、前年比22.2%増の374億2,100万ドルとなりました。地域別に見ると、南北アメリカ向けが3月の前年比37.3%増から4月は31.7%増にやや鈍化しましたが、最も需要が多いアジア・太平洋向けが3月16.6%増から4月20.0%増へ伸び率が高くなりました。この結果、世界の4月前年比は3月の20.2%増からやや高くなりました。

また、4月の前月比は6.8%減でしたが、これは例年3月から4月にかけて出荷金額が減少するためです。

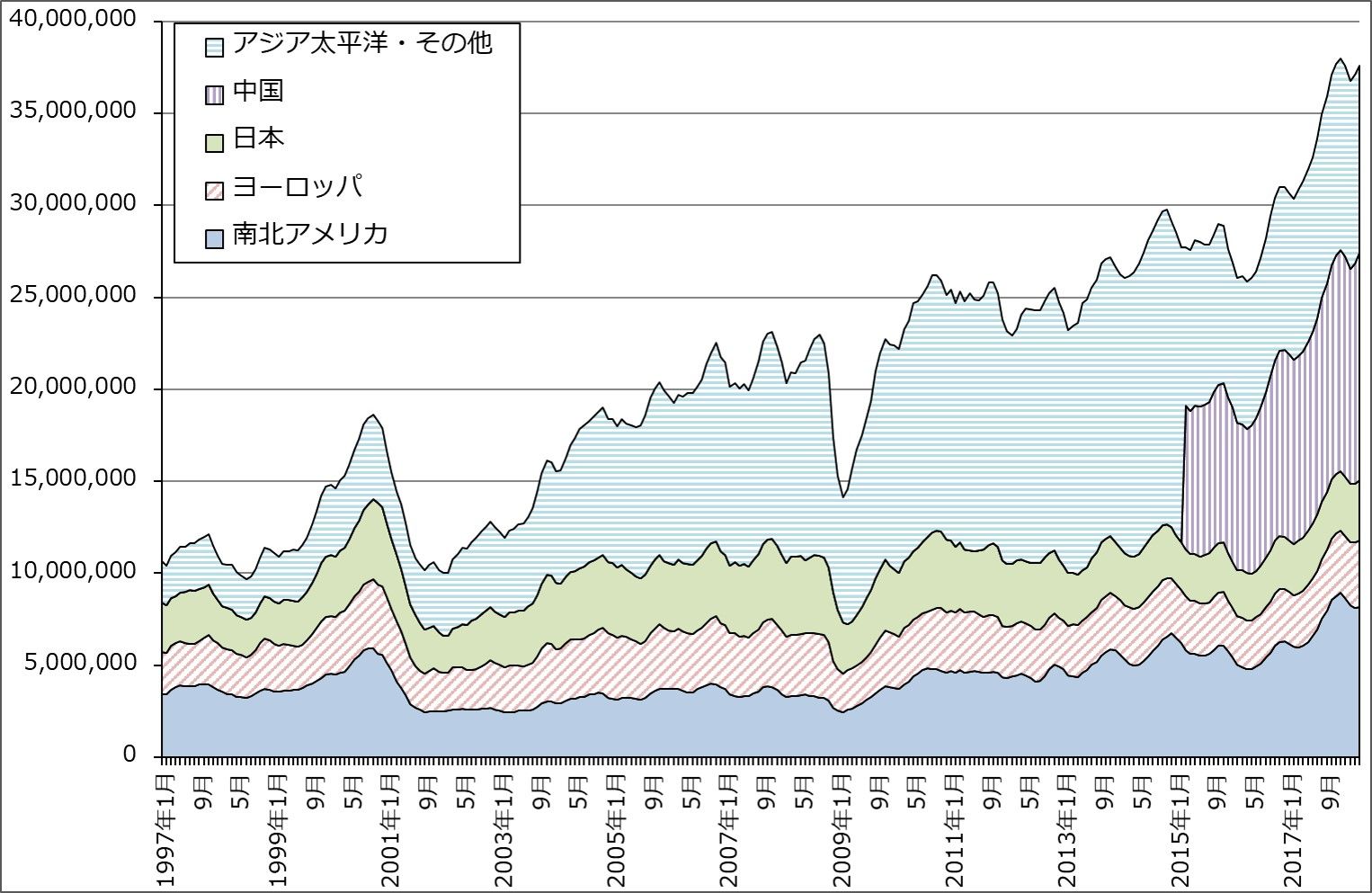

世界半導体出荷金額の前年比はおおむね20%前後から20%台前半の伸びが続いています。今の半導体は、スマートフォン、データセンター、自動車、FA・ロボット、家電、ゲームなど、経済のあらゆるところで使われています。そのため、この前年比が一定の伸び率で成長しているということは、世界経済が順調に成長していることを示しています。

ただし、20%以上の成長率にはなりにくいと思われます。これはシリコンウェハ、特にNAND型フラッシュメモリやDRAMに使われる一級品、準一級品のシリコンウェハが不足しているためです(一級品は信越化学工業、SUMCO、準一級品は独シルトロニックが生産)。見方を変えれば、シリコンウェハの不足によって仮需の発生が抑えられ、実需ベースで半導体出荷が安定的に伸びる構図になっていると言えます。

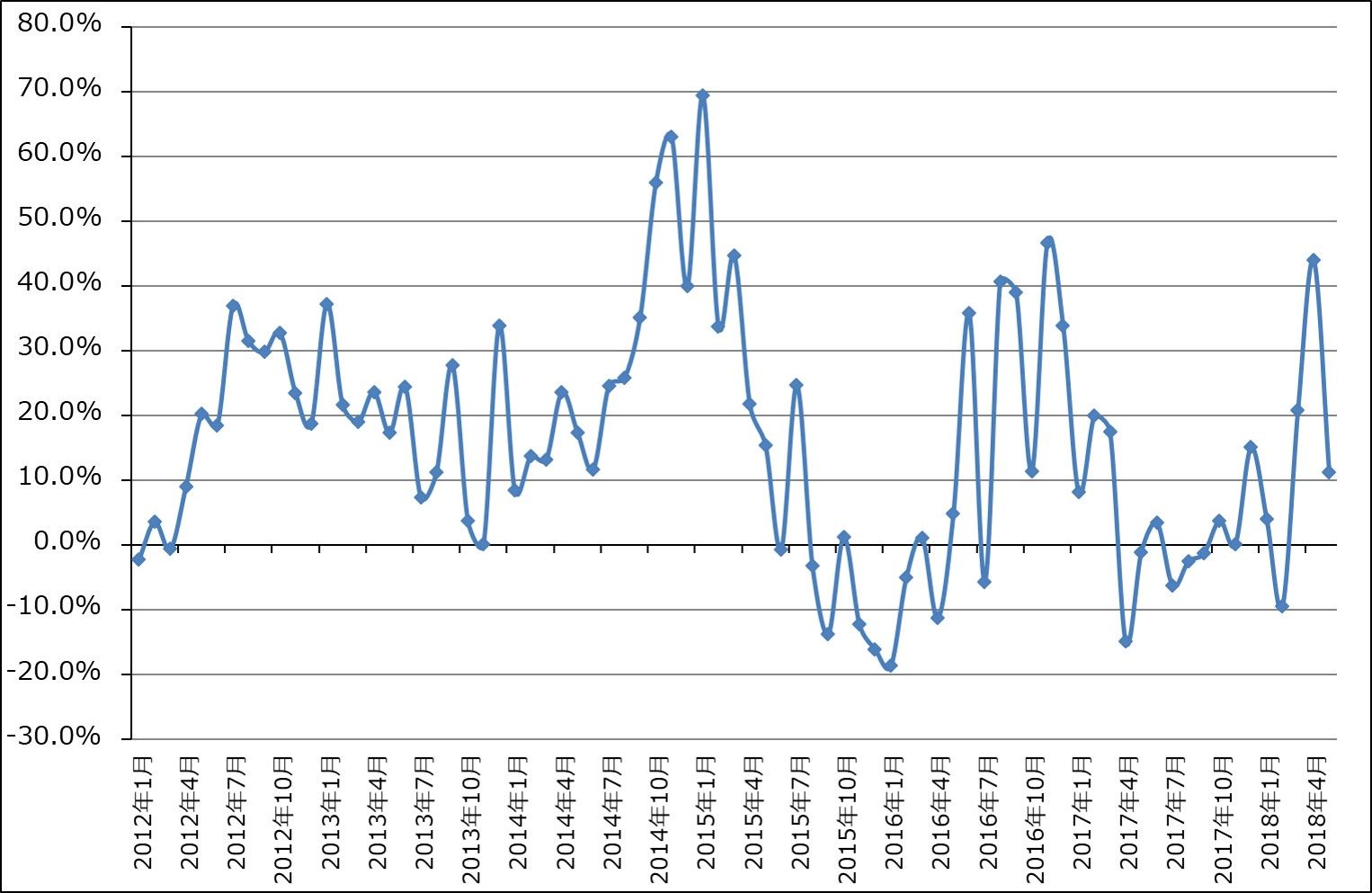

また、世界最大の半導体受託製造業者である台湾TSMCの5月の月次売上高は、前年比11.2%増となりました。4月の44.0%増から鈍化しましたが、伸びは続いています。スマホ向けはこの時期は不需要期になりますが、データセンターに使うサーバー向け半導体、仮想通貨のマイニング需要、自動車向け半導体など、幅広い半導体需要が寄与しているもようです。

表1 世界の半導体出荷金額:単月

出所:WSTSより楽天証券作成

グラフ1 世界の半導体出荷金額(3カ月移動平均)

注:2015年3月から「アジア太平洋・その他」から「中国」を分離

出所:SIA(米国半導体工業会)より楽天証券作成

グラフ2 TSMCの月次売上高:前年比

出所:会社資料より楽天証券作成

2.半導体市況はNAND型フラッシュメモリが下落、DRAMは高止まり

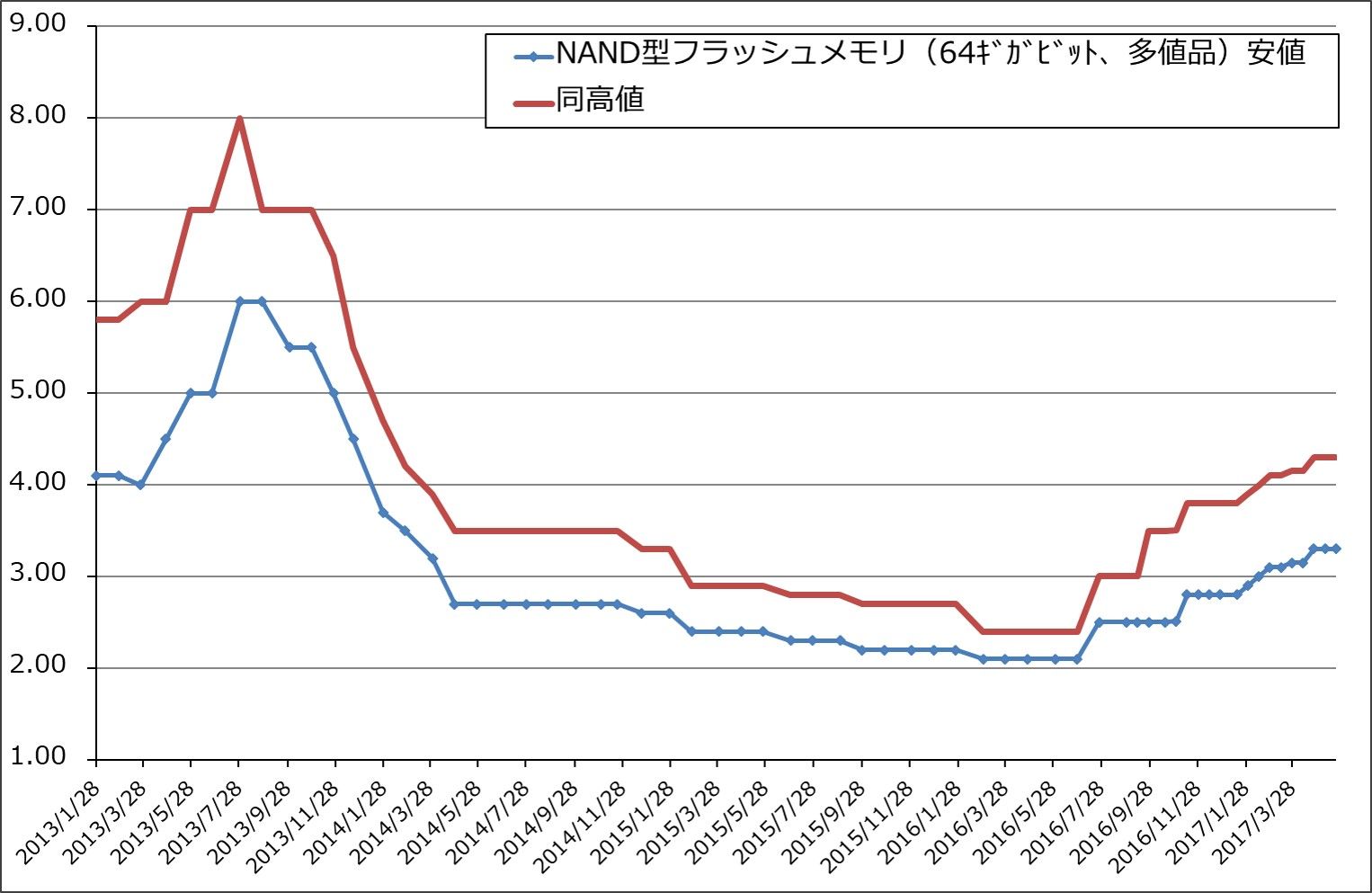

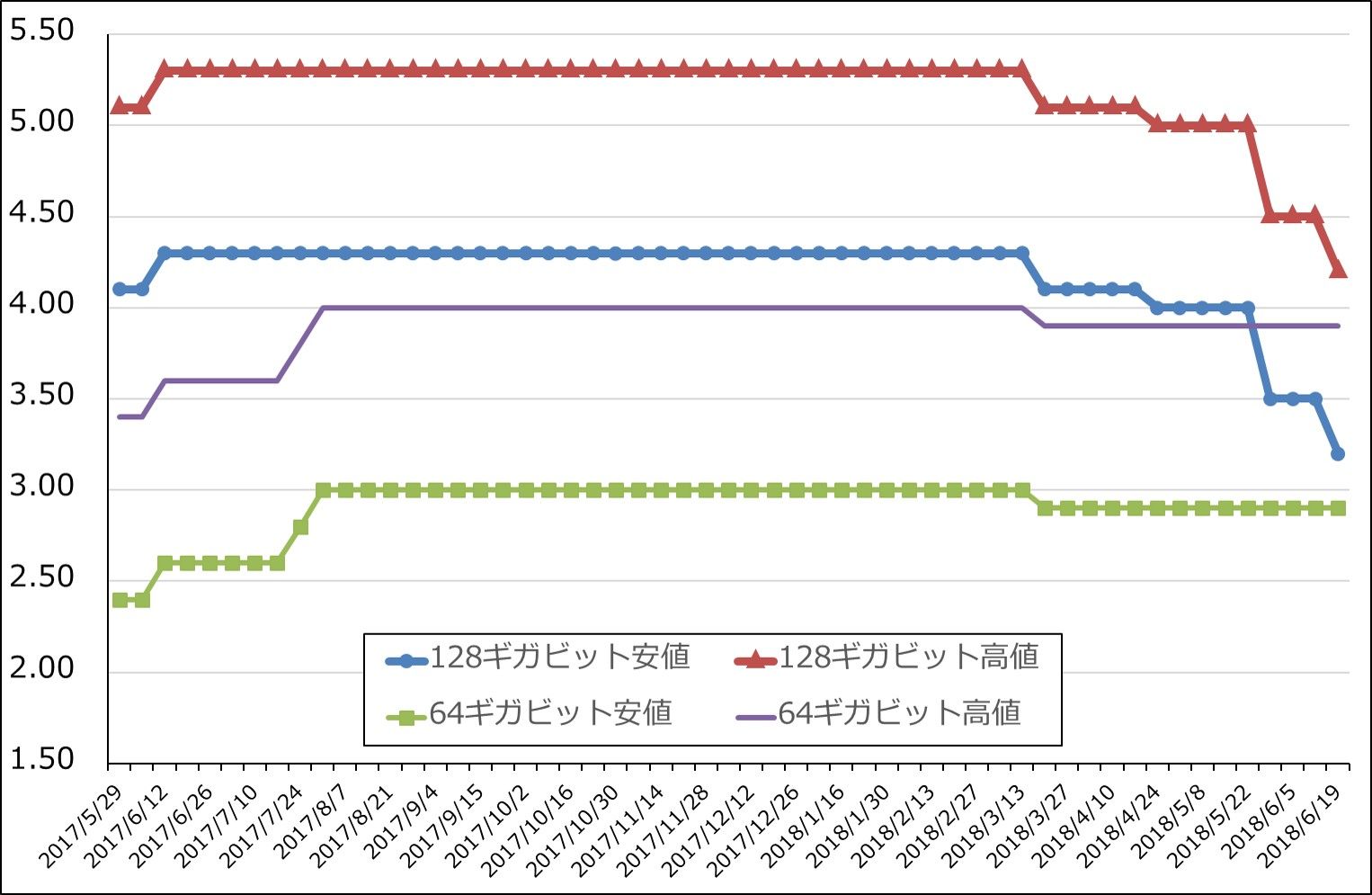

メモリ市況を見ると、3月中旬からNAND型フラッシュメモリ(国内大口需要家向け)の市況が下落しています。128ギガビット品はピークから21~26%下落しており、比較的大きな下落になっています。

ただし、NANDは2016年6月を底にして2017年4月まで57~79%と大幅に上昇しました。そのままでは高すぎてスマホのストレージ大容量化やデータセンター、パソコンにおけるHDDからSSD(NANDを使った記録媒体)への転換が順調に進まない状態でした。そのため、今のようなNAND市況下落は需要拡大という面からは好材料と言えます。

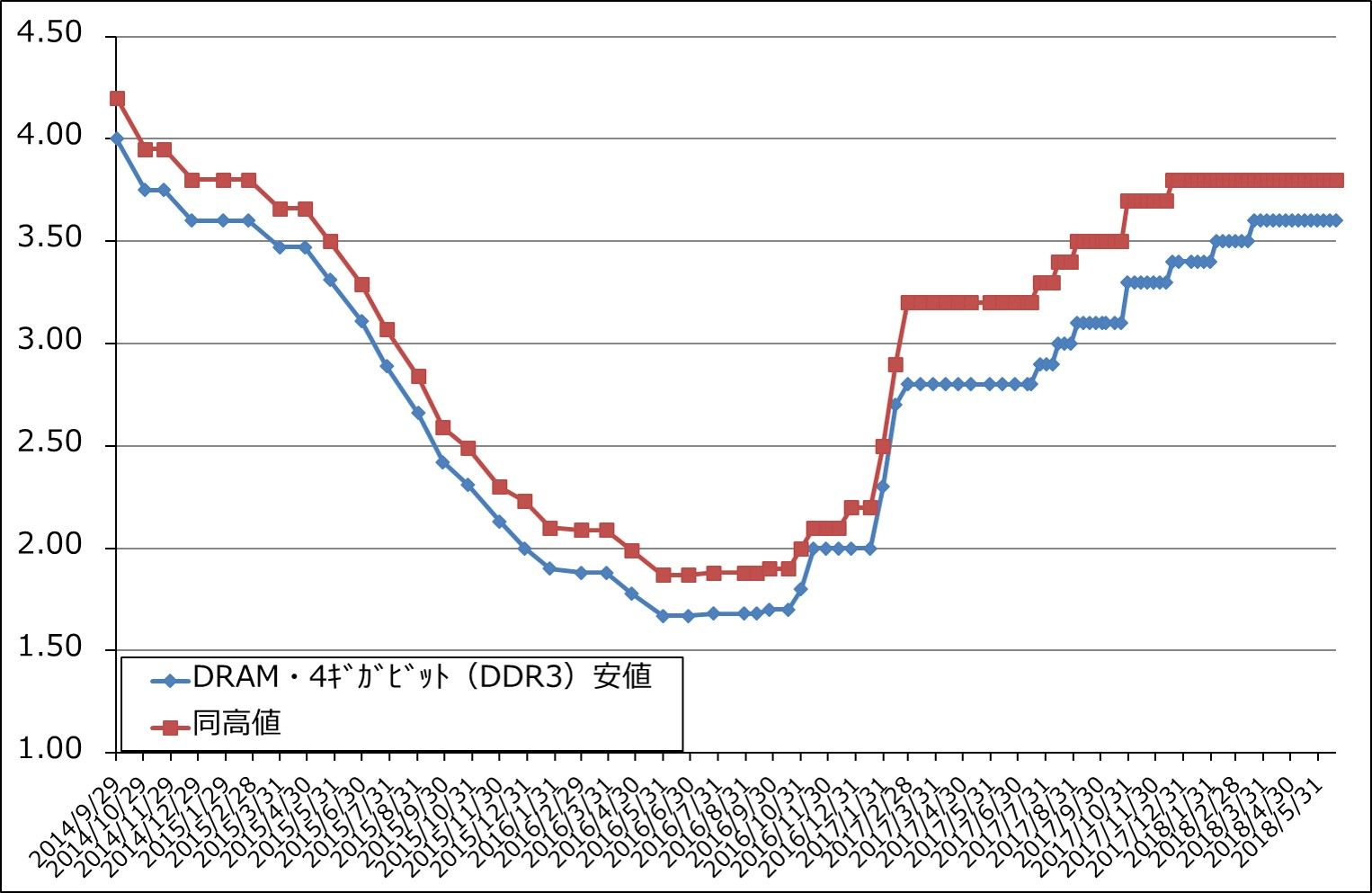

一方、DRAM市況は高止まりが続いています。DRAM市況は2016年6月を底にして2018年3月まで2.0~2.2倍に上昇し、その後横ばいになっています。サムスン電子などのメモリメーカーは設備投資の主力をNANDからDRAMに移しており、DRAM増産が進んでいると思われます。そのため、近い将来DARM市況が下落に転じる可能性がありますが、これも需要増加に結び付くと思われます。

今後の半導体需要を見る時には、スマホとともに(あるいはそれ以上に)、データセンター向けが重要になります。データセンターは、北米中心に大型、超大型データセンターが数多く建設中で、建設計画も相次いでいます。また、今後のデータセンターにとって重要なのは「高速化」です。データセンターの高速化ニーズは、大量の動画がデータセンターに蓄積されるようになって発生しましたが、2019年から始まる「5G(第5世代移動体通信)」も高速化の大きなきっかけになると予想されます。

先週の楽天証券投資WEEKLY(2018年6月15日号)で5Gを特集しましたが、その中で今後のデータセンターがどうなるか指摘しました。5Gが始まると、通信ネットワークの基盤を形成するバックボーン、メトロの近くに置かれる大型、超大型データセンターだけでなく、端末と基地局を結ぶアクセス系の近くに、高精細動画を含む大量の情報を高速処理するための小型データセンターが大量に必要になると言われています。その小型データセンターは遅延を防ぐために高速化する必要があります。そのため、「オールフラッシュ」(HDDに代わって全てSSDでデータセンターを構築する)あるいはSSD比率を高めたデータセンターが必要になると思われます。これはバックボーン、メトロの近くに置かれる大型、超大型データセンターも同様で、5Gのパフォーマンスを十分引き出すためには、通信ネットワークとデータセンターの高速化が必要なのです。

そのため、2019年以降、5Gがメモリ(NAND、DRAM)需要に大きなインパクトを与える可能性があります。このことを考えると、NAND市況が中長期的に下がり続けるとは考えにくいのです。データセンターは、機密が多い世界なので詳細が分かりにくいのですが、半導体にとって重要性が増しているのは確かと思われます。

グラフ3 NAND型フラッシュメモリの市況(2017年5月22日まで)

出所:日経産業新聞主要相場欄より楽天証券作成

グラフ4 NAND型フラッシュメモリの市況(2017年5月29日から)

出所:日経産業新聞主要相場欄より楽天証券作成

グラフ5 DRAMの市況

出所:日経産業新聞主要相場欄より楽天証券作成

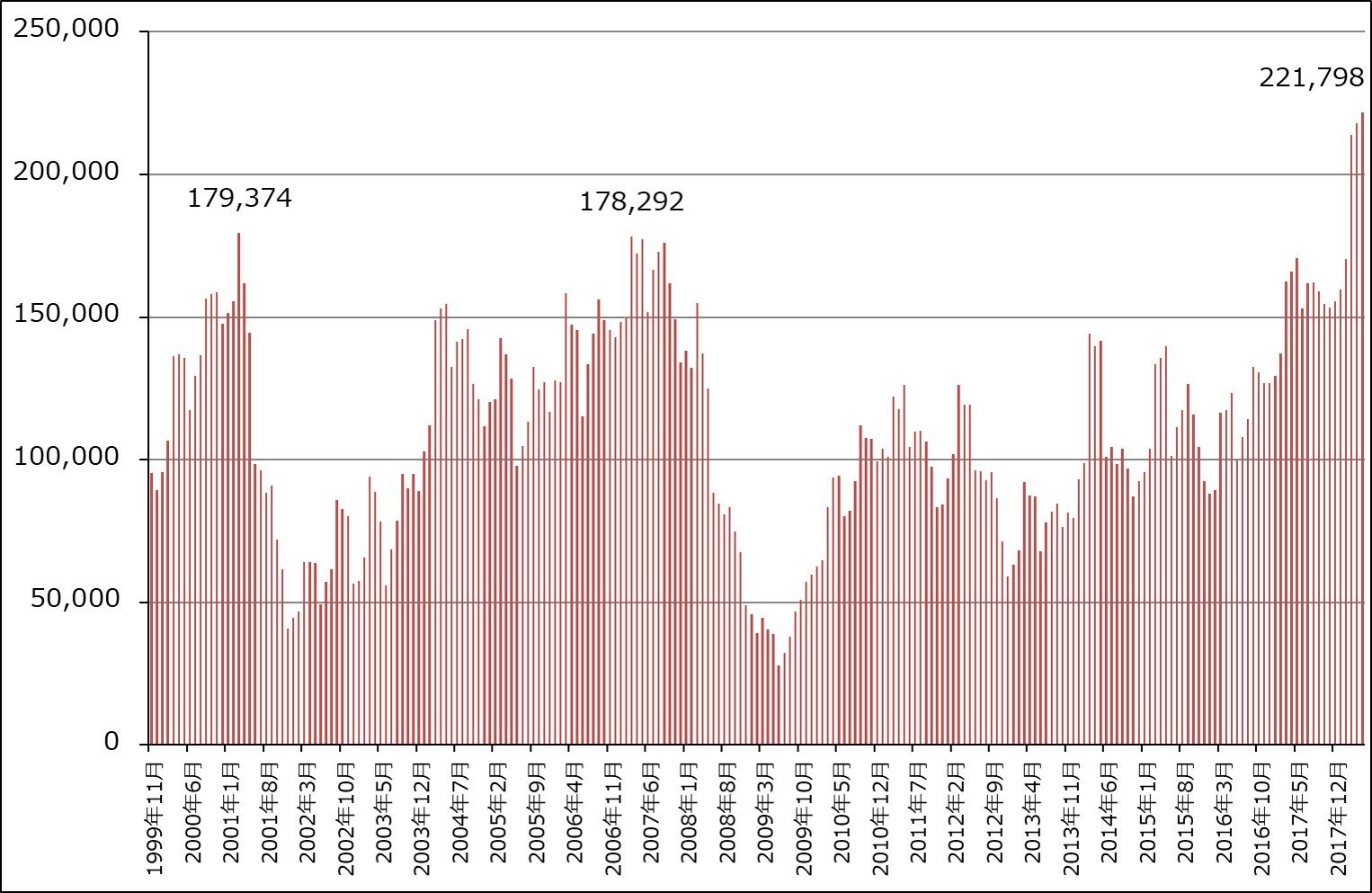

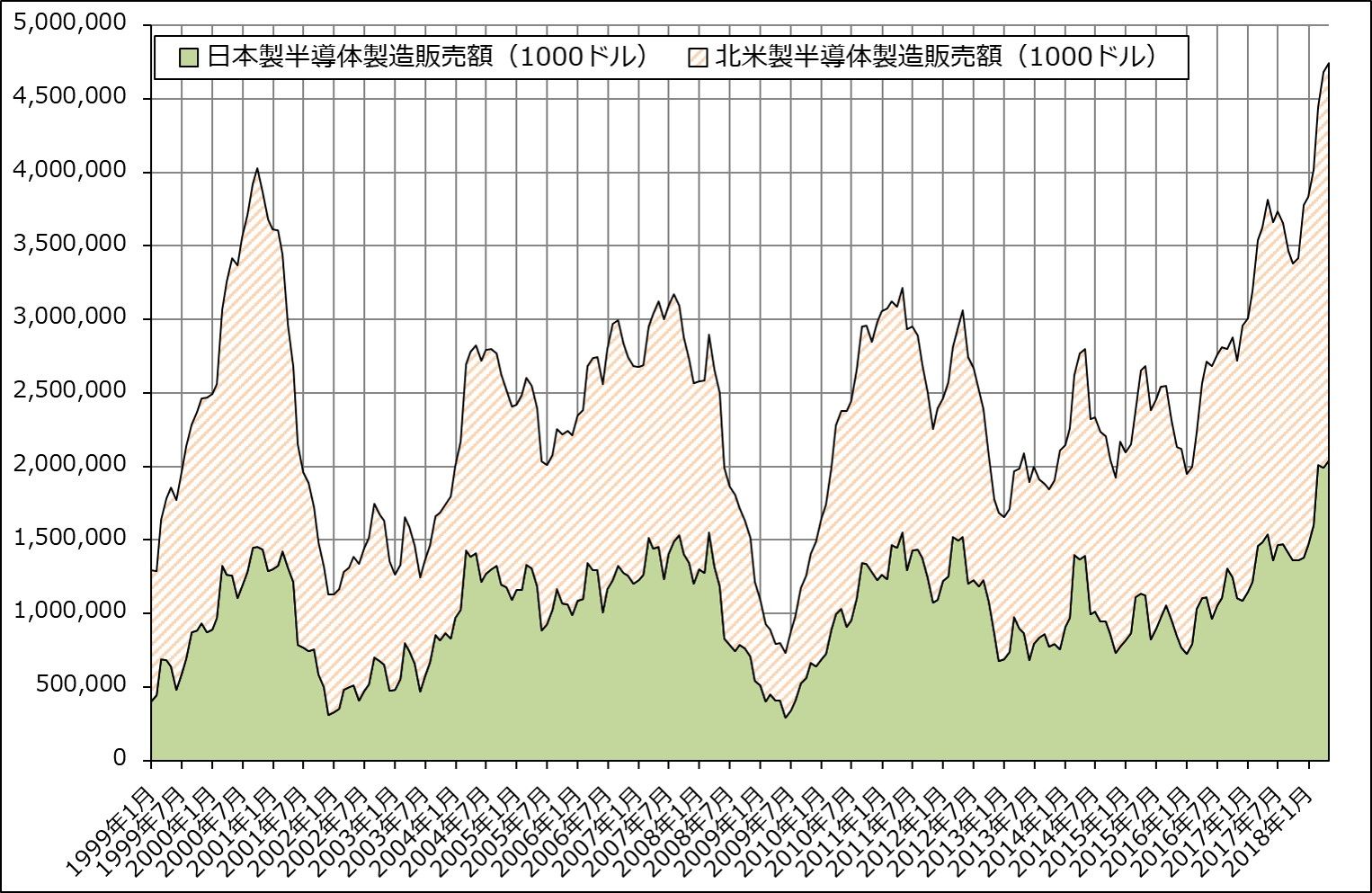

3.2018年5月の日本製半導体製造装置販売高は前年比30%増

2018年5月の日本製半導体製造装置販売高は、前年比29.9%増、前月比1.7%増の2,217億9,800万円となりました(表2)。4月に続き高水準の販売高です。北米製も前年比19.2%増、前月比0.6%増と高水準でした。日本製、北米製ともに過去最高を更新しました。

これまで見てきたように、半導体需要と出荷は順調に伸びています。NAND市況は下落していますが、需要を刺激する効果もあるため、これが直ちに半導体設備投資を鈍化させる要因になるとは言えないと思われます。また、DRAM市況は高止まりしています。半導体設備投資には弱気論も台頭していますが(NAND市況の下落が設備投資の鈍化ないし減少を引き起こすという見方です)、半導体製造装置需要を鈍化させる要因は当面見当たらないというのが私の意見です。半導体設備投資は長期の上昇サイクルの中にあると思われます。

半導体設備投資の対象では、メモリ向け設備投資が目立っています。2017年はNAND投資が半導体設備投資の中心で、2018年はDRAMが中心ですが、東京エレクトロンによれば2019年は再びNANDが中心になる可能性があります。

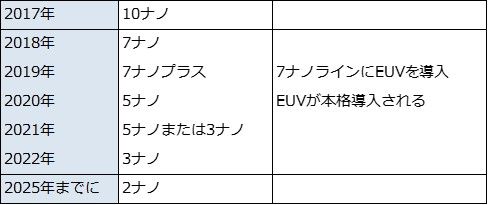

また、メモリだけでなくロジック向けの設備投資も増えているもようです。表3はTSMCの微細化スケジュールですが、今年は7ナノ、2019年は7ナノラインにEUV(極端紫外線露光装置)を導入した7ナノプラス、2020年は5ナノに移行すると予想されます。この前段階で設備投資が実施されるため、四半期毎の波はあるものの、ロジック投資も高水準な投資が続くと思われます。

表2 日本製、北米製半導体製造装置の販売高(3カ月移動平均)

出所:日本半導体製造装置協会、SEMIより楽天証券作成

グラフ6 日本製半導体製造装置販売高(3カ月移動平均)

出所:日本半導体製造装置協会より楽天証券作成

グラフ7 日本製、北米製半導体製造装置販売額(3カ月移動平均)

注:日本製半導体製造装置販売高は月末の為替レートでドルに換算

出所:日本半導体製造装置協会、SEMIより楽天証券作成

表3 TSMCの微細化スケジュール

注:EUVは極端紫外線露光装置

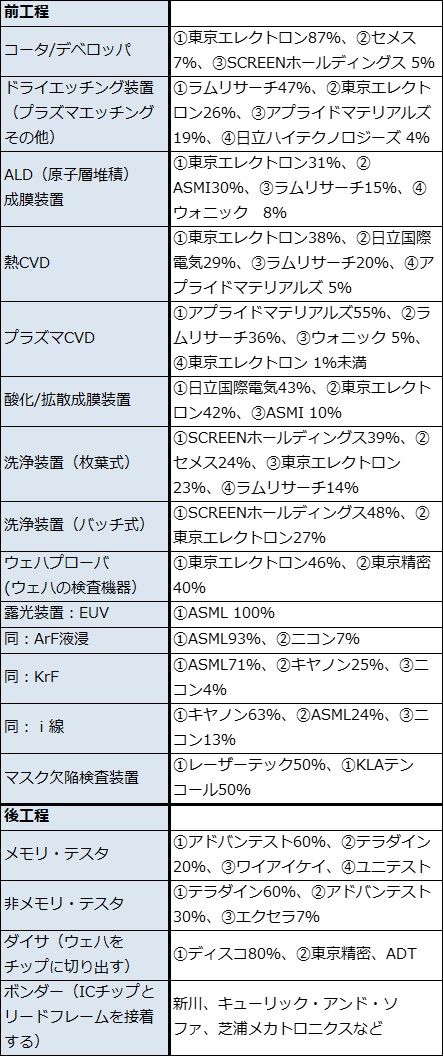

表4 半導体製造装置の主要製品市場シェア(2017年)

4.銘柄コメント

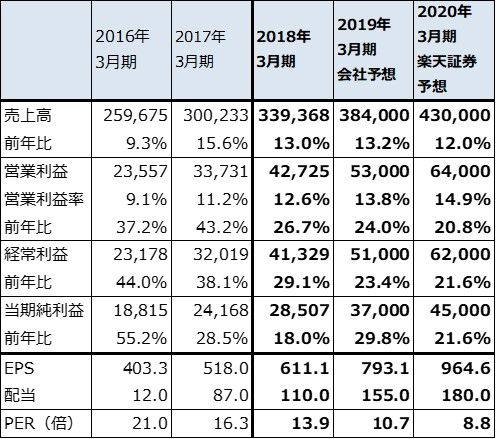

東京エレクトロン

日本製半導体製造装置販売高の約半分が東京エレクトロンと推定されます。前述の日本製半導体製造装置販売高の推移を見る限り、業績は順調に拡大中と思われます。5月29日に開催された中期経営計画説明会では、2021年3月期業績計画として、売上高1兆5,000~1兆7,000億円、営業利益3,980~4,760億円(各々2018年3月期の32.7~50.3%増、41.6~69.3%増)という数字が示されました。

製品別には、ロジックでの微細化、メモリでの多層化の進展で今後重要性が増すエッチング装置、成膜装置(ALD(原子層堆積)、熱CVD、酸化/拡散成膜)や、洗浄装置、コータ/デベロッパで高い市場シェアを持っています。拡大する前工程装置市場において良いポジションを得ていると言えます。

半導体設備投資に対する弱気論によって、株価は昨年11月から軟調になり、1万8,000~2万3,000円のボックス圏にあります。足元では再び1万8,000円台になりました。一方で、前述のように半導体設備投資は順調に拡大中と思われます。弱気論を覆すには四半期決算を確認するしかありません。時間がかかるとは思われますが、半導体設備投資の順調さが確認できれば株価は回復すると思われます。当面は、2万2,000~2万4,000円のレンジが目標になると思われます。

表5 東京エレクトロンの業績

発行済み株数 164,114千株

時価総額 3,101,755百万円(2018/6/21)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:発行済み株数は自己株式を除いたもの

注2:当期純利益は親会社株主に帰属する当期純利益

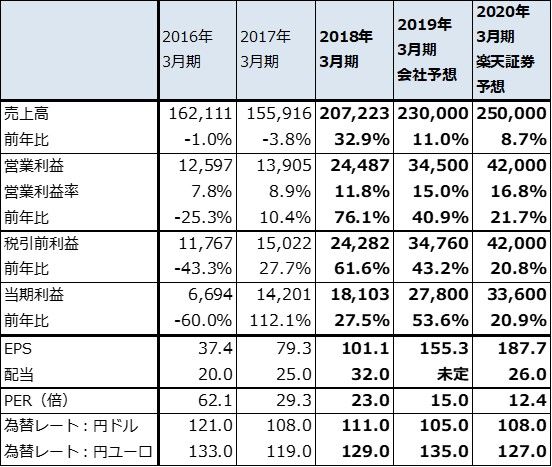

SCREENホールディングス

前工程ではSCREENホールディングスも重要な企業です。前工程で重要なウェハ洗浄装置でトップシェアを持っています(枚葉式で39%、バッチ式で48%)。DRAMを中心としたメモリ向けだけでなく、ロジック投資(ロジック半導体やMPU向け)増加の恩恵も受けています。

また、2018年3月期は売上高の17%が中国向けになっており、中国の民族系半導体メーカーが重要顧客になっています。中国向けには最先端の半導体製造装置を受注しており、中国はこれからも重要な地域になると思われます。

株価は10,000円への戻りが当面の目標となると思われます。ファンダメンタルズを確認する意味で、他の製造装置メーカーも同じですが、2019年3月期1Q決算は重要です。

表6 SCREENホールディングスの業績

発行済み株数 46,652千株

時価総額 395,142 百万円(2018/6/21)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益

注2:発行済み株数は自己株式を除いたもの

アドバンテスト

メモリ・テスタで約60%のトップシェア、ロジック・テスタなどの非メモリ・テスタで米テラダインに次ぐ約30%のシェアを持っています。半導体が微細化、多層化するにつれてテストポイントが増えるため、半導体生産が拡大するに従ってテストできる半導体の個数を増やすにはテスタ台数を増やすしかありません。これがテスタ需要が順調に伸びている理由です。

2018年3月期4Qにメモリ・テスタの受注が大きく伸びましたが、会社側はメモリ・テスタだけでなく非メモリ・テスタに大きな可能性を感じています。非メモリ・テスタはメモリ・テスタに比べ市場が大きく(2017年の市場規模はメモリ・テスタ7.5億ドル、非メモリ・テスタは22億ドル)、未開拓な分野が多いためです。例えば、5G用のロジック半導体はテストが難しいため、5Gが本格的に商用化され、5G用半導体の需要が増えれば、テスタ需要も増加すると思われます。

6~12カ月の期間で3,000円までの株価上昇が期待されます。

表7 アドバンテストの業績

発行済み株数 179,028千株

時価総額 415,882百万円(2018/6/21)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:発行済み株数は自己株式を除いたもの

注2:当期利益は親会社の所有者に帰属する当期利益

ディスコ

回路を描き込んだシリコンウェハをチップに切り出すダイサ、シリコンウェアの底面を削り薄くするグラインダで世界シェア約80%を持つ会社です。後工程の重要企業であり、引き合い、受注は世界の半導体工場の稼働率に左右される傾向があります。

多くの半導体製造装置メーカーは、2018年3月期に続き2019年3月期も増収増益を見込んでいます。この中でディスコは、4月26日付けで2019年3月期1Q見通しを、売上高379億円(前年比14.7%減)、営業利益98億円(同35.1%減)と予想しました(2018年3月期4Qは売上高403億8,400万円、営業利益108億1,600万円)。従来予想を下方修正しました。

また、5月9日の2018年3月期決算発表時に、月次受注の見通しを4月前月比30%強の減少、5月同10%弱の増加、6月同10%弱の増加としていました。引き合い状況から見た予想ですが、2018年3月期が好調だったため、今1Q業績、4月以降の月次受注はともに反動が出るだろうという見方とも言えます。

一方、6月13日開催のミッド・クォーターアップデートによれば、4月は前月比約20%減で、5月は前月比横ばいでした。従って、4、5月の受注は会社予想よりも良かったことになります。当社の受注-売上のリードタイムは1カ月未満なので、この動きが続けば、1Q業績は会社予想ほど落ち込まないと思われます。

地域別には、アジア(中国、台湾、韓国)向けが想定ほど落ち込んでいません。メモリ向け、車載用半導体向け、ウェハメイキング向け(ウェハを薄く削るグラインダを中国のウェハメーカーに出荷している)が底支えしています。まだ業績本格回復を示唆する大口受注は入っていないようですが、今3Q納入の引き合いも出てきているため、引き合い、受注は底堅い動きになっているようです。

このまま行けば、今3Qからの業績回復が予想されます。今1Q、2Qは前年割れが予想されるため、通期では業績横ばいか一桁減益になると予想されます。

株価は、昨年12月の高値から今年6月の安値まで35%下落しました。今1Qは会社予想よりも業績が悪化しないだろうということは、近い将来業績が改善に向かう可能性があるというシグナルとも言えます。押し目買いの時期となった可能性があります。株価は6~12カ月の期間で2万4,000~2万5,000円のレンジへの戻りが期待されます。

表8 ディスコの業績

発行済み株数 35,923千株

時価総額 701,217百万円(2018/6/21)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益

注2:発行済み株数は自己株式を除いたもの

レーザーテック

シリコンウェハに回路を描画する時に使うマスクとその素材であるマスクブランクスの検査装置で高いシェアを持つ会社です。今期(2018年6月期)はパワー半導体に使うSiC(炭化珪素)ウェハ検査装置が好調です。

今1Q(6月決算なので2017年7-9月期)の受注高は、当社としては大きい211億円となりました。2Q、3Qの受注高も堅調だったので、2018年6月期1-3Q累計受注高は、364億6,400万円(前年比74.3%増)、2018年3月末受注残高は389億8,200万円(2017年6月末182億5,300万円)といずれも大きく伸びました。今1Q受注高の多くが会社側が詳細を公表していない半導体関連の新規事業に関わる受注です。この受注は2020年6月期以降に売上計上され業績に寄与する予定です。

新規事業の中身は不明ですが、レーザーテックが手掛ける検査装置の多くがロジック半導体向けであること、2020年から5ナノ半導体が量産され、2021年に3ナノ半導体の量産が始まる可能性があることを考えると(表3)、先端半導体関連の何らかの装置と想像できます。

この新規受注が業績寄与するまで、研究開発費の負担がありますが、中長期的に有望な会社です。株価は現在調整中ですが、再び上昇する可能性があります。6~12カ月の期間で4,500~4,700円のレンジへの戻りが目標となり、その後は5,000円台が目標となると思われます。

表9 レーザーテックの業績

発行済み株数 45,089千株

時価総額 149,695百万円(2018/6/21)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社の所有者に帰属する当期純利益

注2:発行済み株数は自己株式を除いたもの

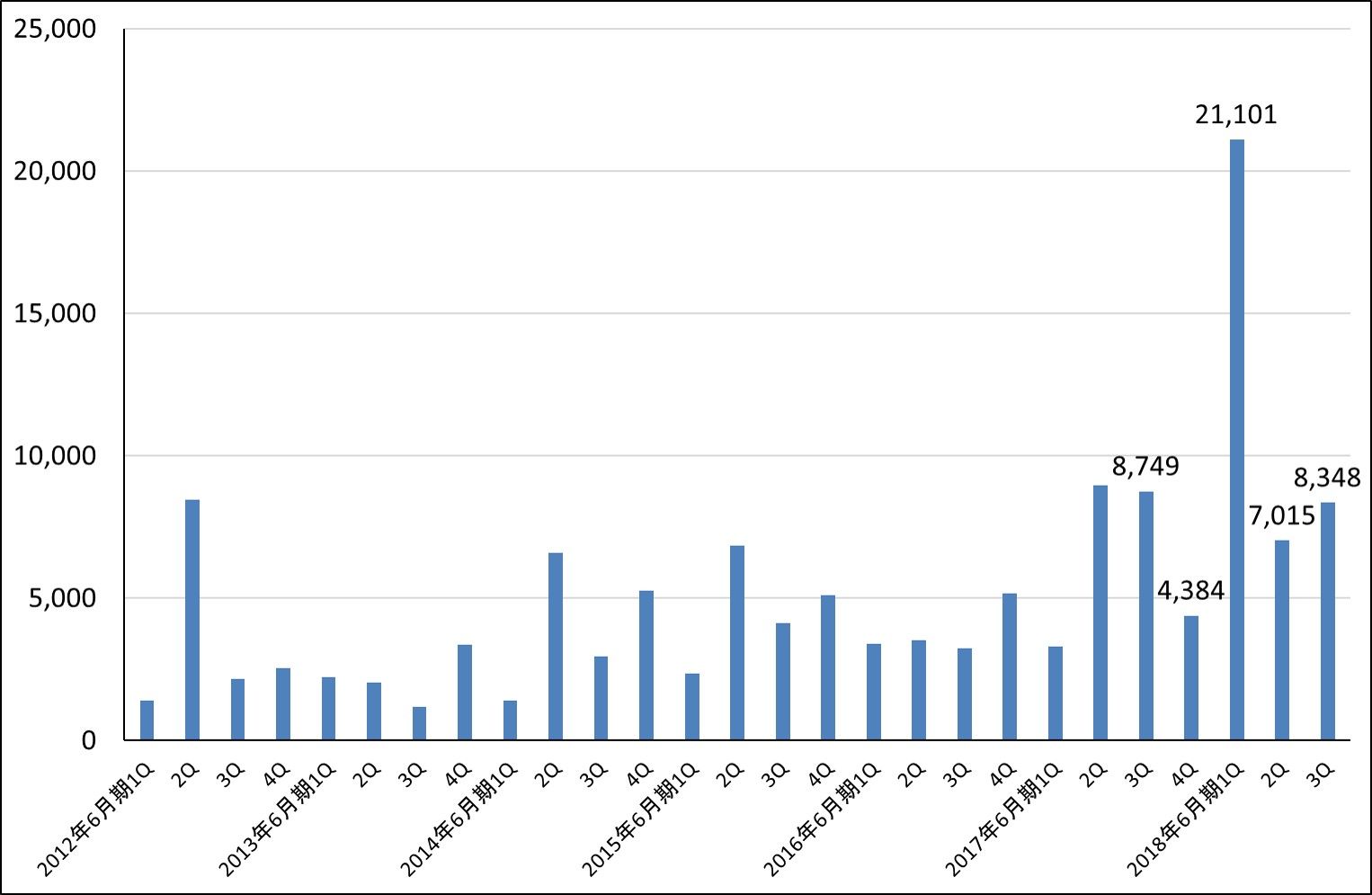

グラフ8 レーザーテックの全社受注高

出所:会社資料より楽天証券作成

本レポートに掲載した銘柄:東京エレクトロン(8035)、SCREENホールディングス(7735)、アドバンテスト(6857)、ディスコ(6146)、レーザーテック(6920)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。