金、パラジウム、プラチナ。プラチナが3つの中で最も安くなってから4カ月が経過

先週3月8日、世界的なプラチナの調査機関である、WPIC (ワールド プラチナ インベストメント カウンシル:World Platinum Investment Council)が、四半期ごとに公表している世界のプラチナ需給に関するデータを公表しました。

このWPICの四半期データを基に今回は、なかなか上値を伸ばせないプラチナ相場が現状を打開するために何が必要なのかを考えてみます。

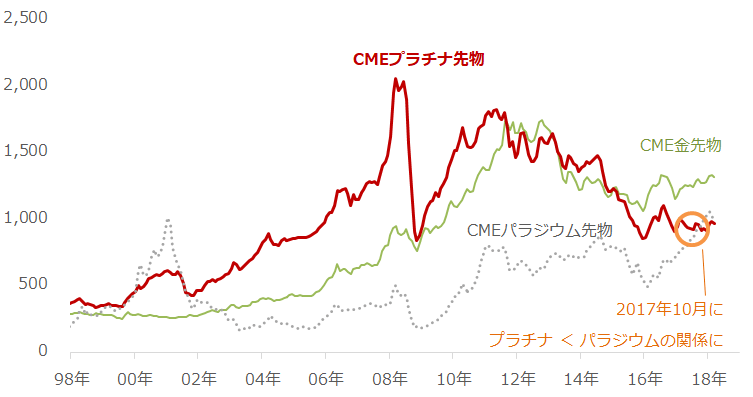

図1:ドル建て金・パラジウム・プラチナの価格推移(CME先物 中心限月)

出所:CMEのデータをもとに筆者作成

図2:円建て金・パラジウム・プラチナの価格推移(TOCOM先物 期先限月)

出所:TOCOMのデータをもとに筆者作成

ドル建てでは2017年10月に、円建てでは同年11月に、3つの貴金属の関係が「金>パラジウム>プラチナ」となりました。3月16日現在も同じ状況が続いています。

図2のとおり、プラチナが3つの貴金属の中で最も安い状態は、少なくとも1998年1月以降初めてです。

2017年のプラチナの需給バランスは6年ぶりの供給過剰

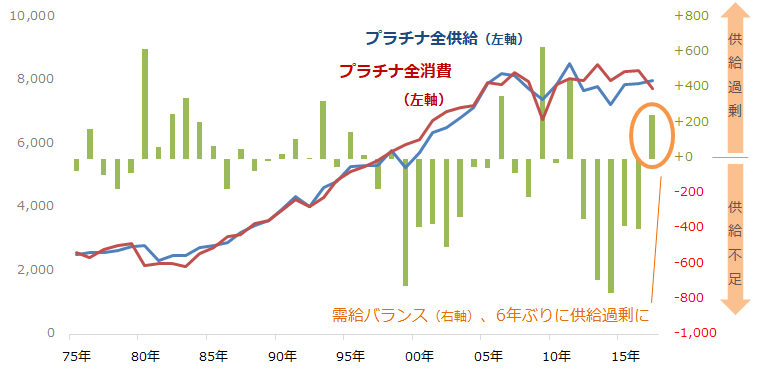

WPICが先週公表した四半期のデータで、2017年のプラチナの需給バランス(供給-消費)が、6年ぶりに供給過剰(供給>消費)になったことが明らかになりました。

図3から、2017年の供給過剰は「供給が微増・消費が低下」したことによって起きたことがわかります。

図3:プラチナの全消費と全供給、およびその差

出所:World Platinum Investment Councilのデータより筆者作成

世界全体で宝飾向け・自動車排ガス触媒向けの消費が伸び悩む

2017年の供給過剰には消費の低下が強く関わっていることがわかりました。

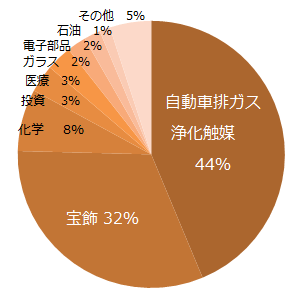

以下は、プラチナの消費の内訳です。

図4:プラチナの消費の内訳 (2017年)

自動車排ガス浄化触媒として44%、宝飾として32%、この2つの用途で全体の4分の3強を占めています。化学や投資は残り4分の1の「その他」と言えます。

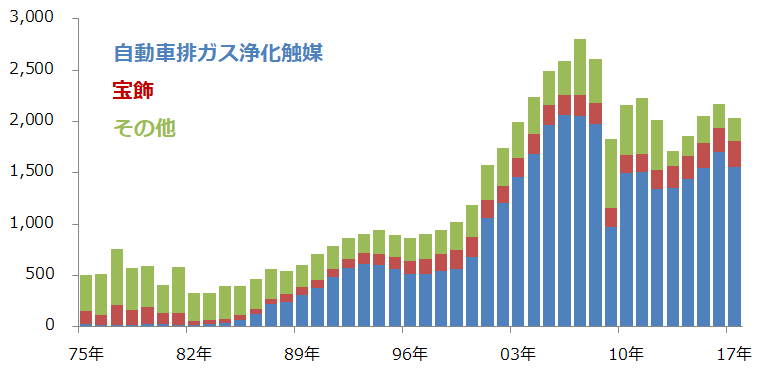

自動車排ガス浄化触媒、宝飾それぞれの消費の動向は以下のとおりです。

図5:プラチナの自動車排ガス浄化触媒(左)、宝飾(右)の消費動向

出所:World Platinum Investment Councilのデータより筆者作成

自動車排ガス浄化触媒、宝飾、ともに近年は伸び悩んでいます。このような主要な用途での消費の伸び悩みが、近年のプラチナ価格の弱含みの要因になっているとみられます。

日本は宝飾が減少、欧州・中国は自動車排ガス浄化触媒が伸び悩む

国や地域別で消費動向を見ます。WPICのデータでは、欧州、日本、北米、中国、その他の地域と5つの地域に分けてデータが収録されています。

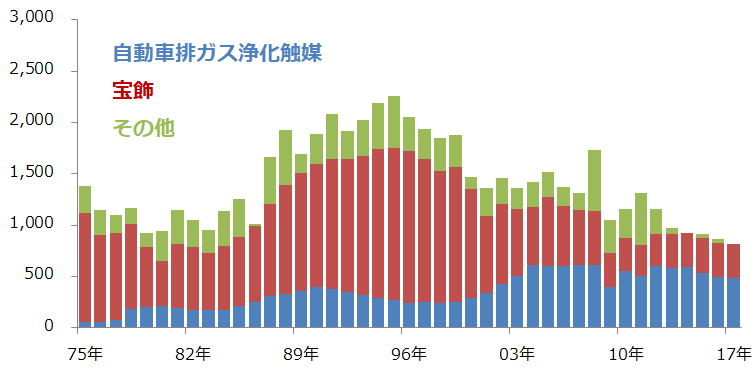

図6:欧州のプラチナの消費動向

出所:World Platinum Investment Councilのデータより筆者作成

欧州では宝飾やその他の消費量は多くありません。全体的には、自動車排ガス浄化触媒が持ち直していることから、リーマン・ショックから完全に回復したとは言えないまでも、近年はある程度の水準を維持していると言えます。

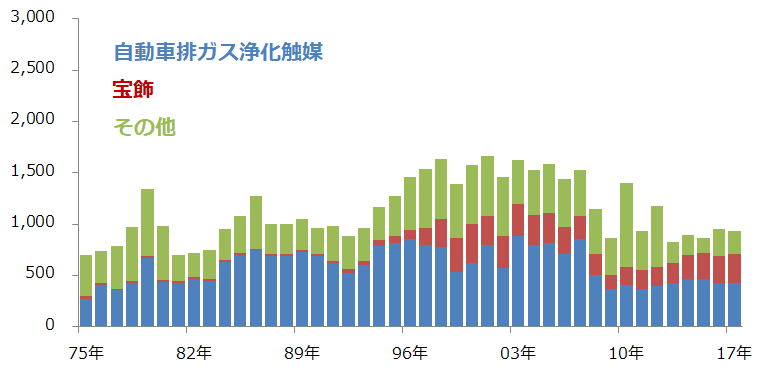

図7:日本のプラチナの消費動向

出所:World Platinum Investment Councilのデータより筆者作成

日本では、宝飾向けの消費が大きく減少しています。自動車排ガス浄化触媒は長期的に微増となっています。全体的にはバブル後をピークに減少傾向にあると言えます(2017年はピークだった1995年比でおよそ半減)。

図8:北米のプラチナの消費動向

出所:World Platinum Investment Councilのデータより筆者作成

北米では、近年宝飾が微増となっています。一方、自動車排ガス浄化触媒は減少傾向になります。全体的には欧州や日本のような増減幅は見られません。

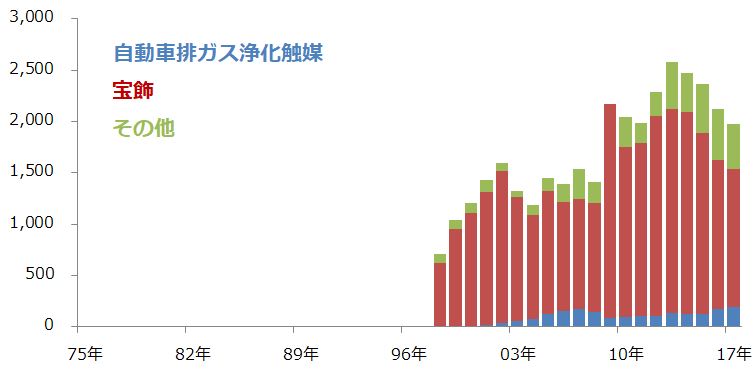

図9:中国のプラチナの消費動向

出所:World Platinum Investment Councilのデータより筆者作成

中国では、統計で中国単独のデータが確認され始めた1998年以降、宝飾向けの消費が拡大しました。自動車排ガス浄化触媒向けの消費はほとんどありません(パラジウムがメインのため)。全体的には2013年をピークに宝飾向けを中心に減少しています。

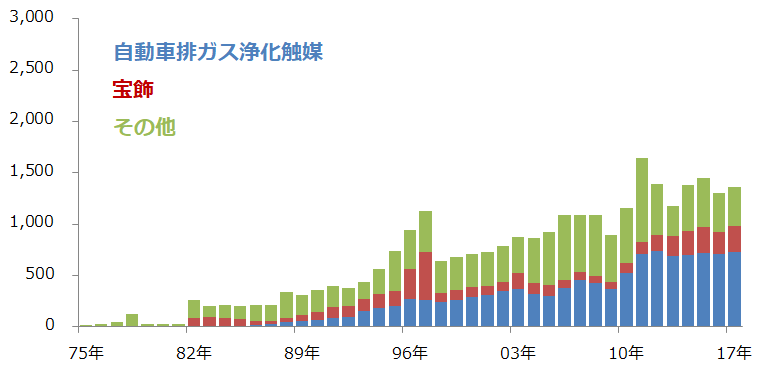

図10:その他の地区のプラチナの消費動向

出所:World Platinum Investment Councilのデータより筆者作成

その他のカテゴリにはインドなどの新興国が含まれます。全体的には1980年代前半から緩やかな増加傾向にあります。特に近年は自動車排ガス浄化触媒向けの消費が増加傾向にあります。同消費は北米や日本を上回るレベルになっています。

上記のような各地域の消費動向を踏まえ、どのカテゴリで消費が伸びればプラチナ全体の消費の底上げにつながるのかを筆者なりに考えてみました。

欧州で「スイッチング」が起きれば、全体の消費は盛り上がり、価格は上昇する!?

筆者は、「欧州」の「自動車排ガス浄化触媒」向けの消費拡大が、プラチナ価格を上向かせる要因になると考えました。

WPICの四半期レポートの前文や11月に公表された前回の四半期レポートでも記述があるのですが、欧州で自動車排ガス浄化触媒向けに用いられる貴金属について、プラチナとパラジウムのどちらをメインとするかが入れ替わる「Switching(スイッチング)」が起きれば、欧州の引いては世界のプラチナの消費増加する可能性があります。

※Switching(スイッチング)は、自動車排ガス浄化触媒向けで用いられる貴金属(プラチナとパラジウム)において、「メインが入れ替わる」ことを差しており、(スイッチングによって)片方がまったく使われなくなることを意味するものではありません。

以下は、欧州における自動車排ガス浄化触媒向けの貴金属消費において、プラチナとパラジウムのどちらがメインとして用いられたかを示したものです。

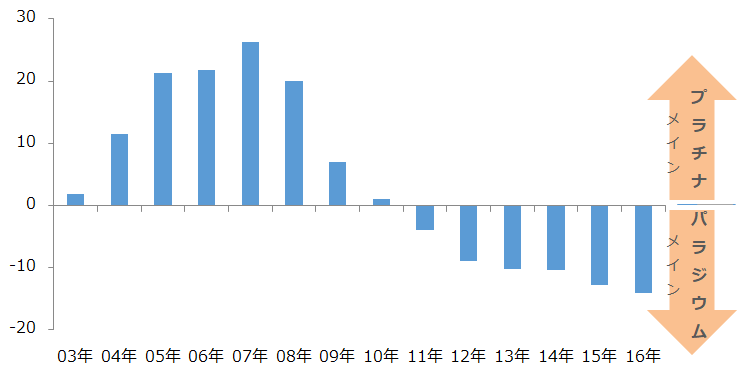

図11:欧州における自動車排ガス浄化触媒向けの貴金属消費量の動向

(欧州で自動車排ガス浄化触媒向けに用いられたプラチナの数量-同パラジウムの数量)

出所:トムソン・ロイター GFMS「Platinum Group Metals Survey 2017」等より筆者作成

2011年以降、欧州では自動車排ガス浄化触媒向けに、パラジウムをメインとして用いており、その傾向が強まっていることがわかります。2003年から2010年までは逆にプラチナがメインとして用いられていました(欧州における自動車排ガス浄化触媒向け貴金属の総消費量は一定の水準を維持)。

ここで言いたいことは、これまで「欧州ではスイッチングが起きていた」ということです。欧州はディーゼルがメインだからプラチナがメインだと言われることがありますが、そうではなく、「パラジウムがメインになることもある」ということです。

つまりこれは、両者の価格いかんによって今後もスイッチングが起きる、つまり現在のパラジウムメインがプラチナメインにスイッチする可能性があることを示しています。

以前のレポート「EV化で気になる、プラチナ・パラジウムの「自動車鉱山」からの供給圧力」で書いたとおり、中国での自動車排ガス浄化触媒向けの貴金属の消費は増加傾向にありますが、圧倒的にパラジウムがメインです。

確かに、中国でプラチナへのスイッチングがおきればプラチナの消費を増加させるインパクトとしては絶大なものになりますが、スイッチングが起きたことがない地域でスイッチングが起きることを期待するよりも、スイッチングが起きた経験があり、さらにもともとの消費量が多い欧州でスイッチングが起きることを期待するほうが、現実的であると筆者は考えています。

スイッチングには、パラジウムに対する価格の優位状態がもうしばらく続くことが必要

このシナリオの留意点は、WPICのレポートに記述があるとおり、プラチナとパラジウム、2つの貴金属の価格差がスイッチングを促す条件になる点です。

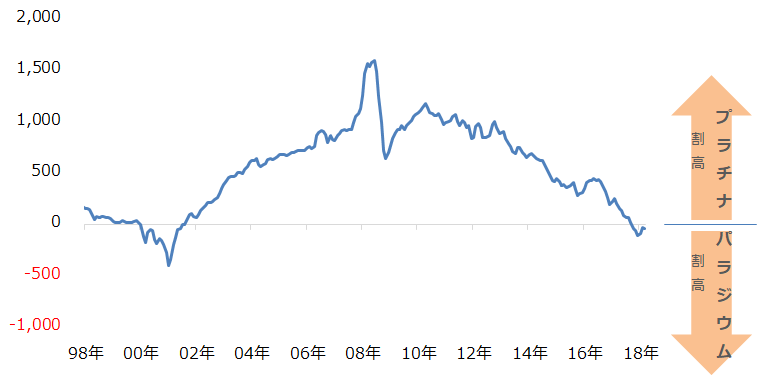

図12:プラチナとパラジウムの価格差

出所:CMEのデータをもとに筆者作成

図12はプラチナ価格からパラジウム価格を差し引いた2つの貴金属の価格差を示したものです。

価格差がスイッチングを促すきっかけとなるのであれば、2つの貴金属の比較において、パラジウムの割高感(プラチナの割安感)が「強まる」ことが必要です。

過去にパラジウムの割高感が高まった時には2つの価格差が▲300ドルを超えた場面がありました(2001年月ごろ)。

実際にデータで確認できたのは図12(欧州における自動車排ガス浄化触媒向けの貴金属消費量の動向)のとおり2003年からですが、2003年から年2007年にかけて、プラチナをメインとする状況が強まっていきました。

その意味では、現在、価格差はドル建てで1トロイオンスあたり▲42ドルほどであり、明確にどちらが割高とも言えない状態(少なくとも2001年の▲300ドルの半分以下)であるため、すぐさま今の価格差でスイッチングが起きることは考えにくいと思います。

今後、さらに価格差が拡大し(パラジウム割高・プラチナ割安の状態がより強まり)数カ月程度その状態が継続して、プラチナに顕著なパラジウムに対する価格の優位性が生じ、自動車メーカーにおいてプラチナにスイッチするメリットが生じるまで、しばらく時間が必要なのかもしれません。

また、別の留意点として、欧州では今のところ自動車排ガス触媒向けの消費は一定水準を保っていますが、長期的な視点に立てばEV(電気自動車)の台頭により消費が徐々に減少する可能性もあります。

プラチナ価格の動向においては、パラジウム価格との関係に端を発する欧州でのスイッチングの可能性、EVの普及速度など、さまざまな方面から、長期的な視点で見守ることが必要なのだと思います。

▼もっと読む!著者おすすめのバックナンバー

2017年12月15日:EV化で気になる、プラチナ・パラジウムの“自動車鉱山”からの供給圧力

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。