「ワイルドマンデー」の株価急落の主役はアルゴリズム取引?

今週は、5日に米国のNYダウ平均が前日比1,175ドル下落し(下落率は▲4.6%)、世界同時株安に繋がりました。ダウ平均の下げ幅が史上最大だったことで、メディアの一部は「暴落」と報道しましたが、下げ率としては1900年以降の「ワースト100位」にも入らない108位で、「急落」との表現が妥当です。

とは言うものの、5日は引け間際の15分で約700ドル下落し、下げ幅が一時1,597ドルに広がったことで「ワイルドマンデー」と呼ばれています(AP報道)。

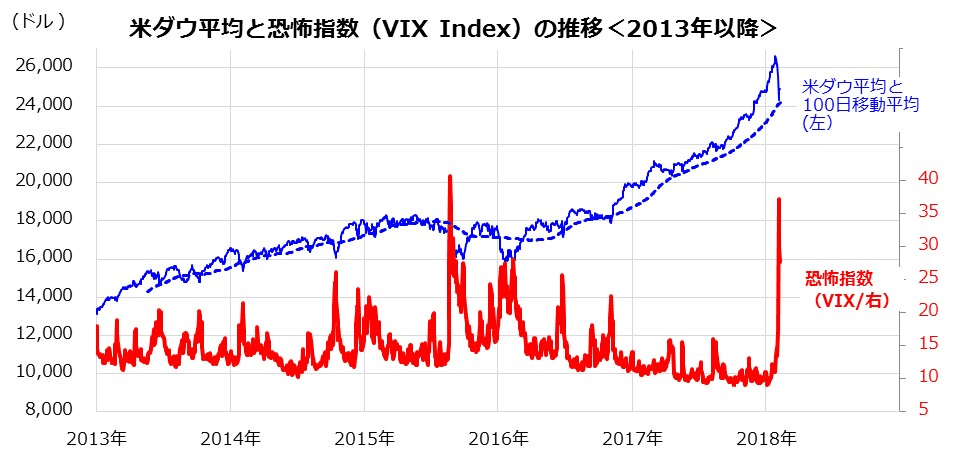

米長期金利上昇が相場下落の契機でしたが、アルゴリズム取引(コンピューター取引)の一種である「ボティリティ売り(Volatility Short)」(相場の低ボラィリティが続くと見込んでいた手法)の巻き戻しによる株式売りが相場波乱の主役とされています。下の図表1が示すように、低位安定を続けてきたVIX指数(通称「恐怖指数」=投資家による先行きの相場変動見通しを示す)は5日に一時50ポイントまで急上昇。ボラティリティ上昇による損失拡大を警戒したファンド筋が株式売りを急いだことが相場波乱の要因です。

東京マーケットワイド「STOCK VOICE」で

「米国株急落の背景であるボラティリティショートと今後の注目点」

について香川が解説! 動画はコチラ

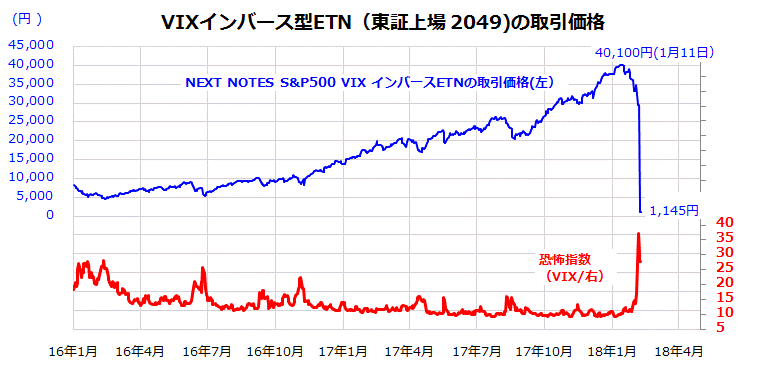

実際、東証上場の「VIX指数と反比例する投資成果を目指すETN(上場投資証券:東証コード2049)」の価格は1月高値から97%も急落し、早期償還に追い込まれました(図表2)。特殊なデリバティブ(派生投資商品)のポジション調整による株式売りが急速に需給を歪めた背景がわかります。目先は、こうした「ボラティリティ売り」の巻き戻しが落ち着くのを待つ展開となりそうです。

図表1:米国株の急落で「恐怖指数」が急上昇

図表2:ボラティリティの安定に賭ける上場投資証券は暴落

暴落したビットコイン相場は「半値八掛二割引」で反発?

仮想通貨を象徴するビットコイン相場は暴落を余儀なくされました。ドル建て相場は、昨年12月18日に高値(1万9,511ドル)を付けた後は軟調に転じ、今週は一時5,922ドルと6,000ドル割れまで下落しました(6日)。1月26日に発生した仮想通貨取引所コインチェックからの巨額のNEM流出事件、アジアを中心とした各国政府・当局による規制強化懸念、2008年の「リーマンショック」を言い当てたことで著名なヌリエル・ルービニ氏(NY大学教授)が「ビットコインは人類史上最大のバブルだ」(2日のTVインタビュー)と発言、BIS(国際決算銀行)のアウグスティン・カルステンス総支配人は各国中央銀行に仮想通貨に対する規制を強化するよう求め、「当局が先制行動にでなければ、仮想通貨は現行の金融システムに深く関与することとなり、金融の安定に対する脅威となるだろう」と述べた(6日)ことなどが悪材料です。

また、フェイスブック社が仮想通貨やICO(仮想通貨を利用する企業の資金調達)に関わる広告掲載を禁止し、JPモルガンチェース、バンクオブアメリカ、シティグループなどの金融機関がクレジットカードを使用した仮想通貨の購入を停止することを発表しました。

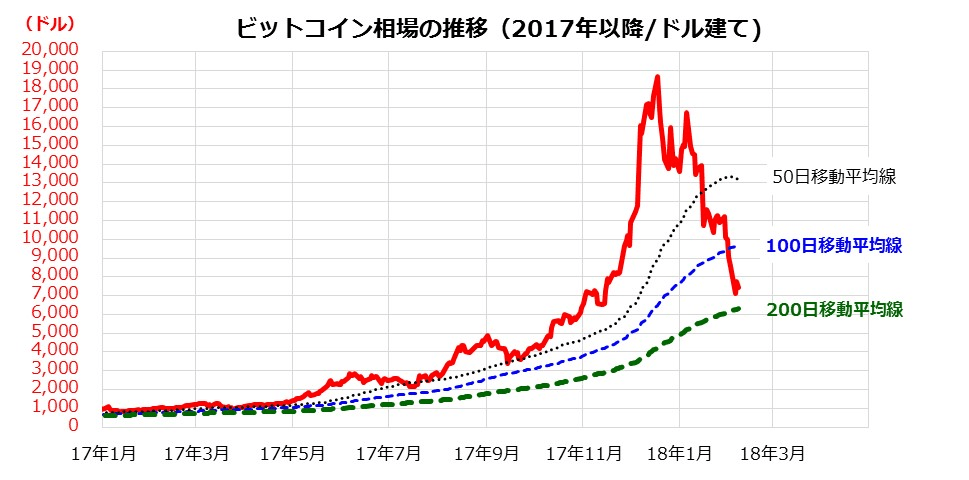

なお、株式や債券などの有価証券と異なり、ビットコインには「割高」や「割安」の判断基準となる「フェアバリュー(適正水準)」がありません。テクニカル分析だけで価格水準をみると、2015年以来ビットコイン相場サポートしていた100日移動平均線や、200日移動平均線も割り込み、様々な弱気相場の底値目途とされる(高値からの)「半値八掛二割引」に相当する6,243ドルも下回りました。「四面楚歌」と言われるほど悪材料が山積したビットコイン相場ですが、底値目途に達した直後から反発に転じた動きには注目したいと思います。

図表3:ビットコイン相場(ドル建て)と移動平均線

国内株式は株価急落で「割安感」が鮮明となった

日本含む世界の株式市場は、週初の米国株急落から打撃を受け、世界同時株安となりました。その後は、米国株の動向を注視する展開となっています。ただ、NYダウ平均の下落は、1月26日の史上最高値からの下落率で10%内に留まっており、現時点では通常のコレクション(Correction=株価調整)の範囲と考えられます。「メルトアップ相場」(Melt-Up Market)とも呼ばれた年初来の株価急上昇の「反動安」とも言えそうです。

一方、1987年の「ブラックマンデー」発生が、FRB(米連邦準備制度理事会)議長がボルカー氏からグリーンスパン氏に交代した直後であったことを引き合いに出し、2月5日に新FRB議長に就任したパウエル氏の力量を「市場が試している」とうがった見方もあります。

いずれにせよ、ファンダメンタルズ(経済の基礎的条件)や業績見通しは引き続き堅調と考えられます。実際、日本市場に目を転ずると、昨年4-12月期の中間決算発表は堅調で、日経平均ベースの予想EPS(1株当り利益)は、先週末時点の1,529円から1,592円へ上方修正されています。

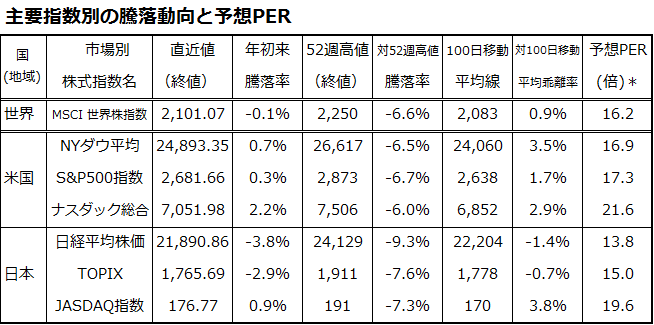

株価の下落と予想EPSの上方修正で、日経平均株価の予想PER(株価収益率)は約13.8倍まで低下しました(7日時点)。今般の世界同時株安が、内外景気や業績の見通しに与える影響を見極める必要はありますが、内外景気回復を受けた企業業績の堅調は当面も続くと考えられ、株式の割安感は一段と鮮明になっています。

日経平均が100日移動平均線をいったん割り込んだことで、投資家心理は悪化しており、目先は戻り売りも想定されることから、株価が底値を固めるにはしばらくの日柄を要する可能性があります。外部環境の落ち着きと相場全体の値固めを待ち、業績が良好な銘柄への「バーゲンハンティング」(割安に対する物色)買いが先行する形で、徐々に株価は戻りを試す動きに移行していくと予想しています。

図表4:株価指数別の騰落率と予想PER(一覧)

▼著者お勧めのバックナンバー3本:

・2018/2/2 トランプ大統領が一般教書演説!インフラ関連株に注目

・2018/1/26 日経平均の高値波乱は好機?米国ではFANGからバイオへ

・2018/1/19 ビットコイン暴落でも株式の強気相場続く

▼他の新着オススメ連載

今日のマーケット・キーワード:『需給・テクニカル指標』から見た日本株式市場は?

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。