※このレポートは、YouTube動画で視聴いただくこともできます。

著者の土信田 雅之が解説しています。以下のリンクよりご視聴ください。

「【テクニカル分析】今週の日経平均 短期下落トレンド強まるも意外と冷静?~ただし中期シナリオが見直される可能性~<チャートで振り返る先週の株式市場と今週の見通し>」

先週末4月19日(金)の日経平均株価ですが、3万7,068円で取引を終え、前週末の終値(3万9,523円)からは2,455円安と下げ幅がかなり大きくなりました。

週間の日々の値動きを追ってみても、前日比で上昇したのが18日(木)だけだったほか、週末19日(金)には前日比の下げ幅が1,000円を超えるなど、全体を通じて下落が目立ち、荒れた印象となっています。

こうした状況を受けて、市場では「本格的な調整局面入り」を指摘する声がある一方で、「一時的な調整にすぎない」といった反論が出てくるなど、さまざまな意見が交わされ始めていますが、今回のレポートでは、「先週の株価下落をどのように受け止めれば良いのか?」、また、「今後の展開についてどのように考えれば良いのか?」をテーマに、日経平均の動きを中心に、短期および中長期のトレンドの状況を捉えて行きたいと思います。

先週の日経平均は大幅下落も、冷静な一面が見られる

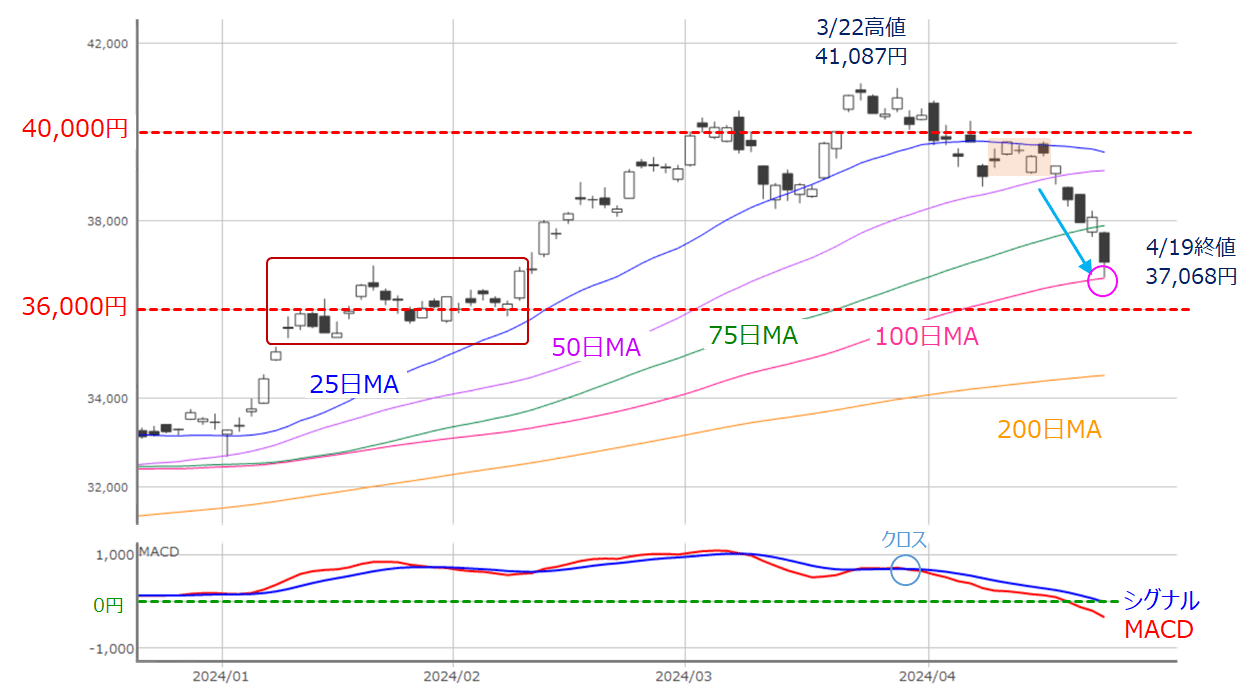

図1 日経平均(日足)とMACDの動き(2024年4月19日時点)

あらためて、先週の日経平均の動きを上の図1で見て行くと、週を通じて株価の下げ足を早める展開となりました。株価の下落に伴って、3万8,000円水準や75日移動平均線などの「節目」を次々と下抜け、100日移動平均線でいったん下げ止まったことが確認できます。

前週の日経平均は25日と50日の2本の移動平均線に挟まれた範囲内で上下していたのですが、先週は下方向へと動き出したように見えます。下段のMACDも右肩下がりを続けており、短期的には下落トレンドを強めたと言えます。

また、図1のチャートを過去に遡ると、1月中旬から2月上旬にかけて3万6,000円水準を挟んでもみ合いを続けていたことが分かります。そのため、今週も日経平均がこのまま下値を探りに行った場合には、3万6,000円水準が下値の節目として意識されそうです。

その一方で、先週の日経平均の下落は、冷静さを感じさせる面もあります。

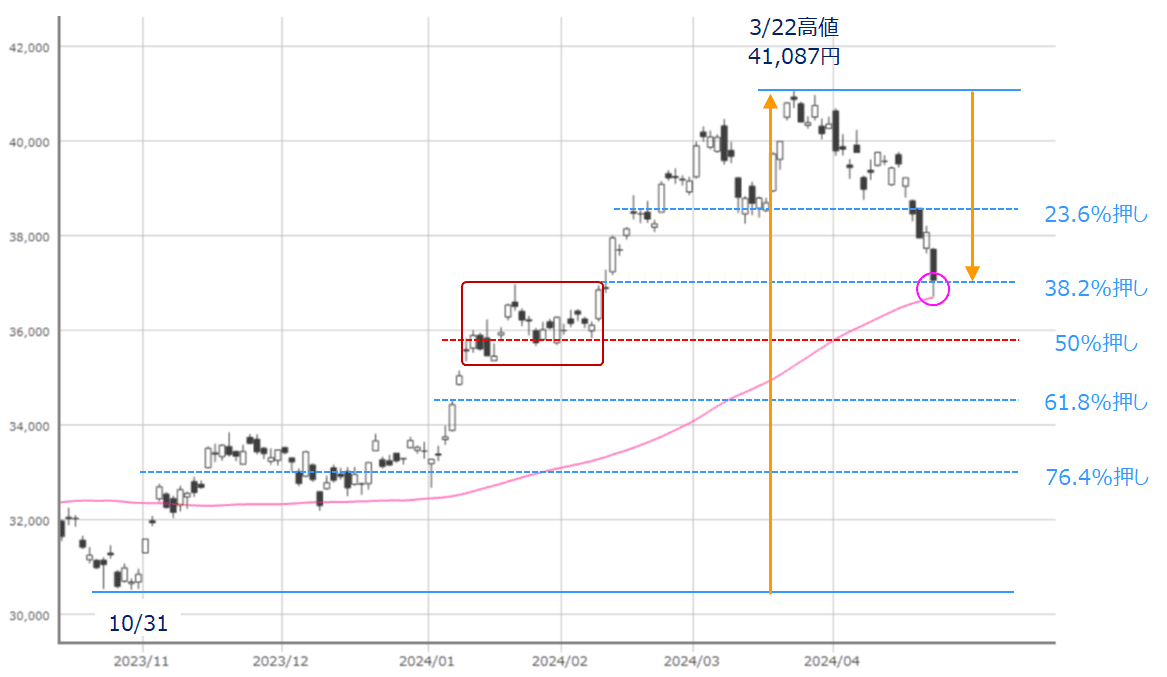

図2 日経平均(日足)のフィボナッチ・リトレースメント(2024年4月19日時点)

上の図2は、図1よりも少し期間が長めの日経平均日足チャートに「フィボナッチ・リトレースメント」を描いたものです。

日経平均は、昨年10月末あたりを起点にして上昇トレンドを描いてきたわけですが、3月22日の高値(4万1,087円)以降は、下落の場面が増え始めていました。

そこで、図2のフィボナッチ・リトレースメントでは、「上昇局面の株価の上げ幅に対して、足元の株価下落はどのくらいの大きさなのか?」を確認するわけですが、先週末19日(金)の日経平均終値は、ちょうど38.2%のところに位置していることが分かります。

先ほどの図1では、この日の安値が100日移動平均線のところだったことを指摘しましたが、19日(金)の取引は株価が大きく下がりながらも、こうした下値の目安が意識されていた可能性があり、意外に冷静な面も感じさせています。

そのため、株価がいったん反発する展開についても考えておく必要がありそうです。

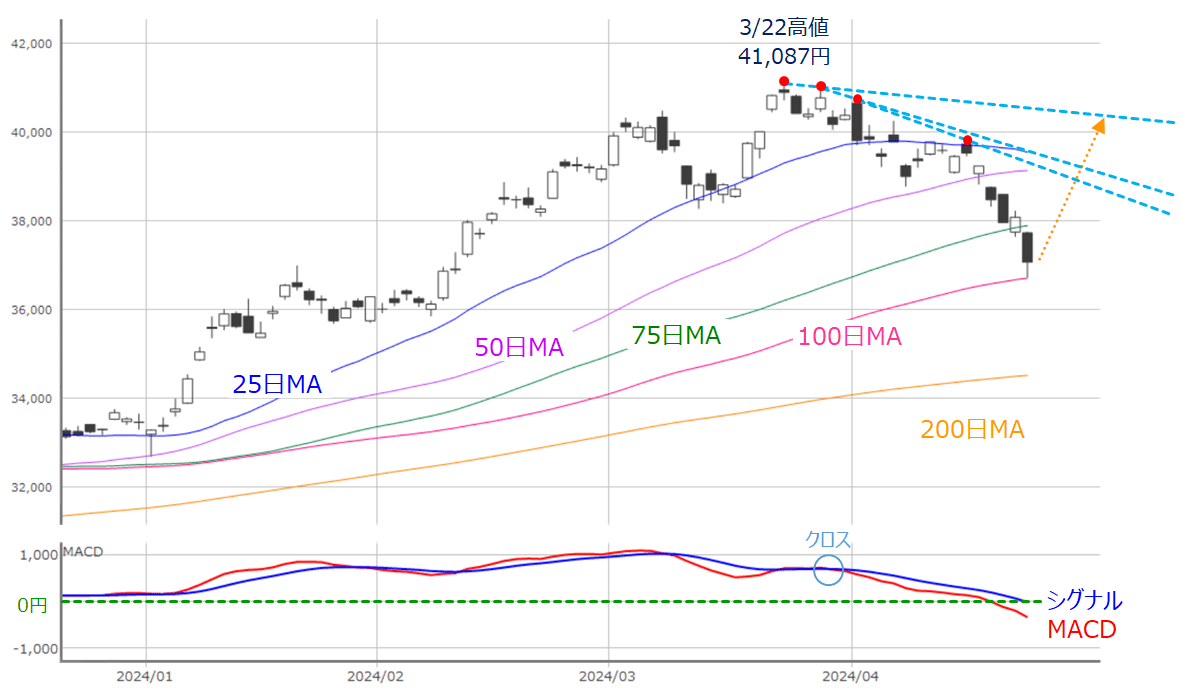

図3 日経平均(日足)の動き(2024年4月19日時点)

その場合、注目されるのは、先週に下抜けしてしまった75日移動平均線や3万8,000円水準を回復できるのかと同時に、直近につけた高値どうしを結んだ線を突破できるかになります。

本格化する企業決算がムードを変えられるか?

また、今週は日米の決算発表が本格化するタイミングとなります。とりわけ、先週は、注目の半導体関連企業である、オランダのASML(ASML)と台湾のTSMC(TSM)が決算を発表しましたが、前者の売上高・受注額・売上見通しが揃って予想に届かなかった一方、後者の売上と利益が過去最高をはじき出すなど、強弱が分かれる結果となったことを受けて業績期待への不透明感が高まり、株式市場が軟調気味に推移しました。

それだけに、今週は決算を手掛かりとした個別銘柄を物色する動きを中心に、相場全体の方向感を探る動きになりそうです。その中でも、米国ではテスラをはじめ、メタ・プラットフォームズ(META)やマイクロソフト(MSFT)、アルファベット(GOOGL)など、いわゆる「M7(マグニフィセント・セブン)」銘柄の多くが決算を発表する予定となっています。

日本でも、ニデック(6594)やファナック(6954)、キーエンス(6861)、信越化学工業(4063)、ディスコ(6146)、アドバンテスト(6857)など、注目企業の決算が発表されます。

さらに、週末にかけては日本銀行(日銀)の金融政策決定会合(25~26日)が開催されるほか、来週(4月30日~5月1日)にはFOMC(米連邦公開市場委員会)が予定されています。特に、米国における「利下げ開始が後ずれするのでは?」といった警戒感も先週の株価下落の要因とされていますので、金融政策に対する思惑も徐々に相場の動かす要因として意識されそうです。

ただし、来週月曜日(4月29日)の国内株市場が祝日で休場となり、連休前に日銀金融政策決定会合の結果を消化することになるため、市場の反応が読みにくくなります。

そのほか、イスラエルとイランの衝突といった地政学的リスクも抱えており、今週は「不安定な相場環境の中で、企業業績の動向が明るいものとなるのか、さらに不安を高めるものになるのか」が試される週となります。

先週の株価下落はトレンドにどんな影響を与えたか?

続いて、先週の株価下落が、短期的もしくは中期的なトレンドにどんな影響を与えたのかについても考えて行きたいと思います。

先ほどは図1などで、短期的な下落トレンドが強まった点について指摘しましたが、これがまだしばらく続くのか、それともいったん落ち着くのかが気になるところです。

図4 日経平均(日足)の多重移動平均線(2024年4月19日時点)

上の図4は日経平均(日足)チャートに多重移動平均線を描いたものです。

多重移動平均線については以前のレポートでも紹介しましたが、複数の移動平均線を描くことで、トレンドの強弱や転換を探るのに使われます。上の図4では2日間刻みで、2日移動平均線から28日移動平均線までの14本の線を描いています。

あらためて図4で多重移動平均線の状況を確認すると、多くの線が下向きに転じており、現在も下落トレンドが継続中であることが読み取れます。

また、図4では75日移動平均線も描いているのですが、実は、先月(3月18日付)のレポートでも、今回のように、日経平均の多重移動平均線と75日移動平均線を描いた図を紹介しています。

その時は、株価が75日移動平均線との距離が離れており、「相場が下落に転じた際には、75日移動平均線との距離を縮めて行く可能性が高い」ことを指摘しました。

当時は、チャートをさかのぼった昨年夏場のように、株価が上げ下げを繰り返しながら、時間をかけて距離を縮める「時間調整」を想定していたのですが、今回は、先週の下落によって株価が75日移動平均線を下抜けるところまで一気に下落しているため、「値幅調整」となっています。

調整の目標であった、株価と75日移動平均線の距離の修正が完了しており、短期的には一応、下落トレンドが一服してもおかしくはないと考えることができます。

ちなみに、昨年夏場に距離の修正が完了した時も、株価が75日移動平均線を下回っていたのですが、図2のように、フィボナッチ・リトレースメントの38.2%押しのところまで下落したところで株価が反発に転じています。

そのため、短期的には下落トレンドがいったん落ち着く可能性は思ったよりも高いと言えます。

ただし、あくまでも目標のひとつをクリアしただけに過ぎませんし、必ずしも強いサインではないため、先ほども触れた通り、企業業績や、相場環境の変化によっては、このまま中期的な下落トレンドへと発展していくことも考えられます。

そこで、週足ベースのチャートでも確認していきます。

図5 日経平均(週足)の動き(2024年4月19日時点)

上の図5は日経平均の週足チャートなのですが、左側の目盛のところに注目すると、株価が高くなるほど、目盛の幅の間隔が狭くなっており、「対数チャート」と呼ばれるものとなっています。

対数チャートは株価の値幅ではなく、変動率を見るために使われます。

例えば、先週末19日(金)の日経平均は前日比で1,000円を超える下落となりましたが、現在の株価水準からすると、下落率は2%台半ばぐらいです。これが同じ1,000円の下落でも、日経平均が10,000円ぐらいの時だったら、下落率は10%となってしまうため、市場のインパクトは大きく異なってしまいます。

そのため、長期間にわたって株価変動の大きさをチェックする際には、対数チャートを用いた方が視覚的に捉えやすくなります。

話を本題に戻しますが、上の図5で注目するのは移動平均線です。13週、26週、52週の3本の移動平均線が描かれています。以前のレポートでも紹介したことがありますが、現在の移動平均線の位置関係は、短期・中期・長期の移動平均線がトレンドに沿って短い順に並ぶ「パーフェクト・オーダー」と呼ばれる状況となっています。

このパーフェクト・オーダーが出ている状況は、強いトレンドが発生していることのサインなのですが、当然ながら、強いトレンドをいつまでも続けることはできないため、パーフェクト・オーダーの状況が解消されていくことになります。

通常であれば、時間をかけながら、株価と移動平均線や移動平均線どうしの距離が縮まり、やがてトレンドが終了・反転していくことになるのですが、足元の状況を見ると、先週の下落によって、株価が13週移動平均線を大きく下抜けそして下放れしている格好となっています。

週足ベースのチャートでこのような状況になるのは、相場に大きな動きがあった時であることが多く、同じように、パーフェクト・オーダーが出ている最中に、13週移動平均線から株価が大きく下放れする場面をチャートを遡って探していくと、図5では2015年8月、2018年2月、2020年3月の時に見られ、いずれも「チャイナ・ショック」、「VIXショック」、「コロナ・ショック」と名付けられるほどの下落となっています。

では、先週の株価下落が図5の前例のように、さらなる大きな下落につながっていくのかと言えば、現時点ではまだその可能性は低いと思われます。

図6 米VIX指数(月足)の動き(2024年4月19日時点)

上の図6は米VIX指数の月足チャートになります。

VIX指数とは別名「恐怖指数」と呼ばれ、S&P500種指数(S&P500)を対象とするオプション取引の価格の変動性(ボラティリティ)を基に算出・公表している指数です。今後30日間の値動きの大きさがどうなりそうなのかを予測した指数であり、数値が高いほど、将来の値動きが大きくなる(相場が荒れる)ことが予想されるため、VIX指数の上昇は要警戒とされています。

一般的に警戒の目安は「20」と言われています。また、2018年2月のVIXショックは、当時のVIX指数が急上昇したことから名付けられています。

上の図6を見ると、過去のショック時のVIX指数は50を超えるところまで上昇していたのですが、先週末19日(金)時点の終値はまだ20を下回っているため、先週の株価下落を受けても、VIX指数の反応を見る限りでは、市場はまだ過度な警戒モードにはなっていないと思われます。

もちろん、今後の相次ぐ企業決算や金融政策の動向、地政学的情勢の変化などによっては、VIX指数が上昇し、その場合には、株価がさらに下落していく展開も想定されるため、注意が必要です。

また、2018年2月のVIXショック時を振り返ると、ショック前の株式市場は米国を中心に、「マイルドな金利」と「緩やかな経済成長」が続くという前提で、「ゴルディロックス相場(適温相場)」と呼ばれる状況となっていました。

こうした状況により、予想以上に強い米経済指標が増えて利上げ加速の警戒感が出てきたことや、急激に進展して行った米中対立への警戒なども重なって、これまで市場が享受してきた「いいところ取り」の前提が揺らいでしまったことが大幅下落へとつながっていきました。

最近までの株式市場も、米国経済のソフトランディング(軟着陸)見通しを前提にしていたことや、生成AIを背景にした、半導体やIT企業への業績期待の積極的な先取り、米大統領選挙時における株高のジンクスなど、前のめりで動いてきた面があります。

したがって、先週の株価下落は、中期の相場シナリオを見直す必要が迫っていることの兆しとなる意味があるのかもしれません。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。