原油10%以上、下落。変異株の感染拡大報道を受けた株安などで

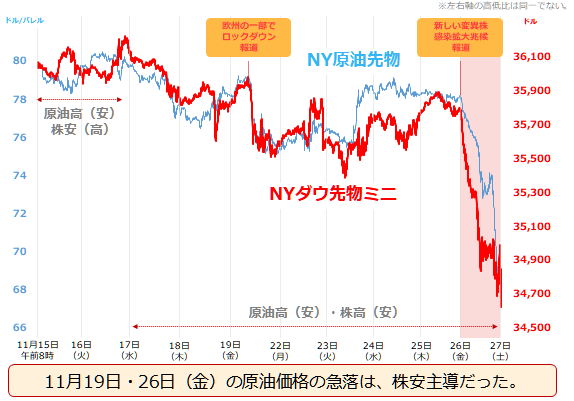

11月26日(金)のアジア時間の序盤から、翌土曜の朝まで、原油相場は大きく下落しました。以下のグラフのとおり、時を同じくして、米国の主要株価指数の一つであるNYダウの先物価格も、大きく下落しました。

このおよそ20時間でWTI原油は10ドル超、下落しました。下落幅もさることながら、1時間あたり50セント、という下落のペースも、記録的なものになりました。

図:NYダウ先物ミニとNY原油先物価格の推移(中心限月 5分足 終値)

2つの銘柄が下落し始めたきっかけは、新型コロナの新しい変異株である「オミクロン」の脅威が報じられたことです。感染力が強い、既存のワクチンが効きにくい、などの強い懸念は、26日(金)の米国時間が終わるまで、市場に強い下落圧力をかけ続けました。

「原油安」と「株安」、どちらが先か、という問いがしばしば投げかけられますが、この急落については、「株安」が先であると、筆者は考えています。

株価下落が景気減速懸念を強め、市場全体のムードが悪化したこと、ならびに、人やモノの移動のための燃料や、各種品目の筐体・繊維などに使われるプラスチックの目先の需要が減退する懸念が生じたことで、原油相場が下がった、という考え方です。

「オミクロン株」の感染力は「デルタ株」よりも強い可能性がある、との報道は、市場に移動の制限、ロックダウンなどによって経済回復が阻害された数カ月前の記憶をよみがえらせ、そして同時に、今後も、別の新しい変異株が発生し続ける懸念があることを再認識させたと、言えます。

今回の一連の値動きについては、新型コロナに関する過去の苦い記憶と将来への強い懸念が、将来への思惑(期待・懸念)を織り込む傾向がある株価を下落させ、原油相場がそれに追随した、と説明できるでしょう。

金(ゴールド)、今月はかろうじて上昇。ドル高が重しに

以下は、先月末(10月29日)と先週末(11月26日)の、主要銘柄の終値を用いて計算した、騰落率です。先述の、NYダウと原油相場の26日の下落を含んでいます。

図:主要銘柄の騰落率(2021年10月29日と11月26日)

NYダウ、ドイツDAXといった、欧米の主要株価指数は下落しました。一方、ドル指数は上昇しました。金(ゴールド)相場がほぼ横ばいだったのは、「株安」起因の上昇圧力と、「ドル高」起因の下落圧力、その他、諸方面からの上昇・下落、両方の圧力がかかったためだと、考えられます。

足元の金(ゴールド)市場の材料をまとめると、以下のようになります。

図:足元の、金市場における6つのテーマ

短中期的なテーマと考える「有事のムード」「代替資産」「代替通貨」、それぞれから、金(ゴールド)相場に圧力がかかっていることがわかります。

上昇圧力は、「株安」だけでなく、「各種リスク拡大」、「インフレ懸念」、そして「ビットコイン(無国籍資産という点で金(ゴールド)と競合)の下落」から、かかっているとみられます。

※足元の「各種リスク」については、前回のレポート「金(ゴールド)はドル高でも上昇!原油は急落!欧州のコロナ拡大が主材料」でまとめていますので、ご参照ください。

一方、下落圧力は、「ドル高(ドルが買われる、ユーロが売られる、ともに)」、「テーパリング」「利上げ観測」から、かかっているとみられます。

当該期間、金(ゴールド)相場が、ほぼ横ばいだったのは、こうした上昇・下落、両方の圧力が相殺されたためだったと、言えるでしょう。現代の金相場の動向を説明する際、各種材料起因の影響力を足し引きすることは、必須スキルだと言えます。

変異株の拡大、それによる「株安・原油安」は防ぐことができた?

以下は、新型の変異株「オミクロン」の発生源とされるアフリカ南部諸国の、ワクチン接種率(2回接種済)を示しています。

図:アフリカ南部諸国のワクチン接種率(2021年11月下旬時点)

南アフリカ、モザンビーク、マラウィ、ジンバブエ、ナミビア、ボツワナ、レソト、エスワティニの8カ国は、複数の主要国が渡航制限を設けた国々です(11月29日時点)。上図のとおり、いずれも、ワクチン接種率が低い国々です。

英ロンドン大学ユニバーシティー・カレッジ(UCL)遺伝学研究所は、免疫力が低下したヒトの体内に慢性的にコロナウイルスが居座ることで、変異株が生まれる場合があり、「オミクロン」はこうした経緯をたどって生まれた、としています。

広く周知されているとおり、いまもなお、アフリカ南部諸国などで、難病とされる免疫力を低下させる感染症が残っています。UCLが示した、免疫力低下とコロナの変異株誕生の関係をもとに考えれば、免疫力が低下する感染症の患者がコロナに感染した場合、コロナの変異株が生まれる可能性が高まります。

別の専門家は、昨年同地域で発見された「ベータ」が生まれた経緯も、「オミクロン」と同様だったと、指摘しています。同地域のコロナの感染者を低減させることは、今後、同地域で新たな変異株を発生させないための、シンプルで有効な手段の一つと言えるでしょう。

変異株の新たな発生を防ぐことができれば、コロナ起因の強い不安が世界にまん延する機会を低減できるのではないでしょうか。そうすれば、先週金曜日に発生したような、ショック級の下落が発生する機会を低減できるのではないでしょうか。

まずは、同地域のワクチン接種率を上げることが、望まれます。渡航制限は短中期的には有効かもしれませんが、新たな変異株を発生させないことを目的とした、長期的な視点で言えば、ワクチンなどを用いて、同地域のコロナの感染者を増加させないことが重要でしょう。

仮に、援助が不十分で同地域のコロナの感染者が増加し、それがきっかけで「オミクロン」が生まれたのであれば、「オミクロン」の発生や、それがきっかけで生じた株価や原油相場の急落は、人災と呼べるのかもしれません。

今後、市場動向を分析するときは、「オミクロン」の拡大状況だけではなく、アフリカ南部諸国のコロナの感染状況や、ワクチンの接種率なども、追いかける必要がありそうです。

OPECプラスは、予定通りの規模の減産幅縮小にとどめるか

次回のOPECプラス(※)の会合は12月2日(木)です。OPECプラスは、2021年9月以降、毎月、会合を開催しており、翌月の原油生産量の方針を決定しています。

※OPECプラス:OPEC(石油輸出国機構)に加盟する13カ国と、ロシアなどの非加盟国10カ国、合計23カ国で形成する産油国のグループ(2021年11月時点)。米国は含まれていない。世界全体の原油生産のおよそ半分を占める。

以下のグラフは、OPECプラス内で減産に参加する20カ国(イラン、リビア、ベネズエラは対象外)の原油生産量の推移と、生産量の上限のイメージを示しています。

図:OPECプラスの原油生産量 単位:百万バレル/日量

OPECプラスに関するニュースを見聞きすると、OPECプラスが一体何を行っているのか、見えにくい場合があります。「OPECプラス増産」「OPECプラス減産規模縮小」などの見出しが同時に出ることがあるためです(増産中なのか減産中なのか、わかりにくい)。

OPECプラスは今、減産をしています。グラフ内右上にある「減産基準」を基準に、生産量を何バレル削減するか、を毎月議論しています。この基準となる量は、2022年5月に引き上がり、引き上げ後の基準は、同年12月まで適用されることになっています(減産体制は2022年12月まで続く)。

ではなぜ、「増産」というキーワードを含んだニュースの見出しが、同時に存在するのでしょうか。それは、少しずつ、生産量の上限を引き上げ、それに基づいて生産量を増やしているためです。グラフ内の青色の点線が、生産量の上限のイメージです。

生産量の上限を引き上げることと、減産規模縮小は同義です。どちらも、生産できる量を増やすこと、だからです。こうした背景があり、OPECプラスに関するニュースの見出しに、「増産」と「減産」が混在しているのです。

報じられているとおり、今年の夏以降、米国、日本などの石油消費国は、OPECプラスに対し、増産を要請してきました。高水準で推移する原油価格を下落させ、国民の生活と密接なガソリンなどの小売価格を下げるためです。

グラフの通り、OPECプラスは、今年8月以降、毎月日量40万バレルずつ生産量の上限を引き上げ、増産をしてきましたが、消費国の要請は、原油相場の下落に資する「想定を超える過剰な減産縮小(増産)」でした。

こうした要請に対し、OPECプラスは受け入れない姿勢を貫いてきました。原油相場が下落することを避けるためです(原油相場の下落は産油国にとって収益減少要因)。

12月2日(木)に会合が予定されていますが、この会合でOPECプラスはどのような決定を下すのでしょうか。

図「主要銘柄の騰落率(2021年10月29日と11月26日)」で述べたとおり、消費国が「高い」と批判してきた原油相場は、今月、18%程度、下落しています。

このことにより、消費国が抱いてきたインフレ(物価高)への懸念が一時的に遠のき、消費国の産油国に対する増産要請の温度感が低下したと考えられます。同時に、OPECプラスが「想定を超える過剰な減産縮小(増産)」を検討する余地が、小さくなったと考えられます。

今回の会合も、これまで通り、「計画的な増産」を続けることでまとまる可能性があります。この点は、過剰な増産が行われることが回避された、という意味で、原油相場に上昇圧力をかける要因になると、考えられます。

年内の価格見通し:前回の方針(金・原油反発)を維持

以下のとおり、金(ゴールド)と原油の年内の価格見通し(レンジ)は、前回を踏襲します。

図:年内の予想レンジ

新型コロナの変異株が拡大しはじめたことで「有事のムード」が強まりつつあることは、資金の逃避先需要を増やし、金(ゴールド)相場にさらなる上昇圧力をかける要因になっていると、考えられます。

また、先述のとおり、12月2日(木)の会合でOPECプラスが「想定を超える過剰な減産縮小(増産)」を行わないことを決定する思惑が強まっていることは、原油相場に上昇圧力をかける要因になっていると、考えられます。

金(ゴールド)、原油ともに、上昇も下落も、両方の圧力を受けているわけですが、どちらかといえば、上昇圧力が勝る展開が続き、価格は反発すると、現時点では考えています。図内に示したリスク要因に、十分注意しながら、今後の相場動向を注視したいと思います。

[参考]貴金属関連の具体的な投資商品例

楽天証券の純金積立「金・プラチナ取引」はこちらからご参照ください。

純金積立

国内ETF/ETN

1326 SPDRゴールド・シェア

1328 金価格連動型上場投資信託

1540 純金上場信託(現物国内保管型)

2036 NEXT NOTES 日経・TOCOM金ダブル・ブルETN

2037 NEXT NOTES 日経・TOCOM金ベアETN

海外ETF

GLDM SPDRゴールド・ミニシェアーズ・トラスト

IAU iシェアーズ・ゴールド・トラスト

GDX ヴァンエック・ベクトル・金鉱株ETF

投資信託

ステートストリート・ゴールドファンド(為替ヘッジあり)

ピクテ・ゴールド(為替ヘッジあり)

ピクテ・ゴールド(為替ヘッジなし)

三菱UFJ純金ファンド

外国株

ABX Barrick Gold:バリック・ゴールド

AU AngloGold:アングロゴールド・アシャンティ

AEM Agnico Eagle Mines:アグニコ・イーグル・マインズ

FNV フランコ・ネバダ

GFI Gold Fields:ゴールド・フィールズ

国内商品先物

金・金ミニ・金スポット・白金・白金ミニ・白金スポット・銀・パラジウム

海外商品先物

[参考]原油関連の具体的な投資商品

国内ETF/ETN

WTI原油上場投資信託 (東証)1690

NF原油インデックス連動型上場(東証)1699

NEXT NOTES 日経TOCOM原油ブル2038

NEXT NOTES 日経TOCOM原油ベア2039

投資信託

外国株

エクソンモービル(XOM)

シェブロン(CVX)

トタル(TOT)

コノコフィリップス(COP)

BP(BP)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。