【今日のまとめ】

- CBOEホールディングスは新商品の開発に注力している

- CMEのリスク管理ノウハウには定評がある

- インターコンチネンタル・エクスチェンジは最も急成長している

- ナスダックOMXグループは安定したリピート・ビジネスに依存している

- ヴァーチュ・フィナンシャルはテクノロジー企業と考えて良い

取引所、執行サービス・セクター

取引所、執行サービスのビジネスは費用が固定的です。市場関連の収入は出来高の増減に左右されます。このため市場のボラティリティが低い局面では人気が離散します。

しかし各社はデータ提供やリスティング・サービスなど非市場系の安定収入源を持っています。また営業キャッシュフロー・マージンが高い企業が多く、財務的には魅力があります。

CBOEホールディングス

CBOEホールディングス(ティッカーシンボル:CBOE)はオプションの取引所です。オプションの市場は活発であり、2014年の同社の出来高は過去最高でした。総出来高は前年比+12%でした。

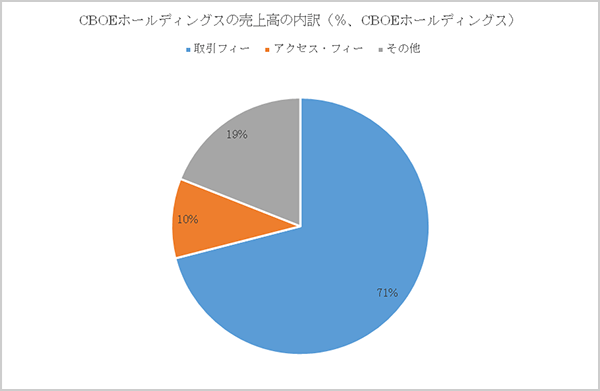

同社の売上高のうち7割が市場関係ですが、市場データの販売からも売り上げを得ています。

取引フィーの6割は指数商品、19%が先物関連商品、9.7%がETF関連商品です。

同社の売上高成長は出来高に依存しています。

それに加えて、新商品の開発が長期での売上成長のカギを握ります。その点、同社はVIXオプションなどの新商品を開発してきた実績があります。

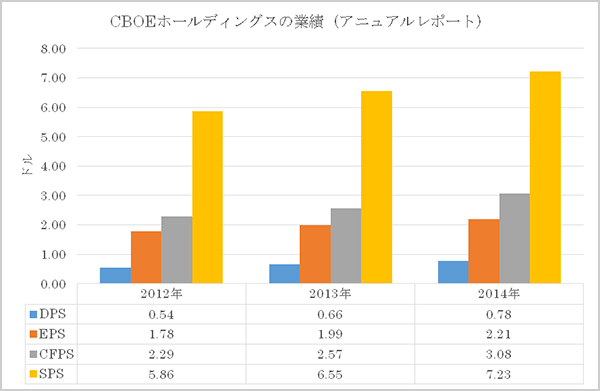

同社の費用は固定的であり、修正営業マージンは安定的に50%前後で推移してきました。過去5年に同社の営業キャッシュフローは年率換算18%で成長してきました。同社の営業キャッシュフロー・マージンは43%と極めて高いです。

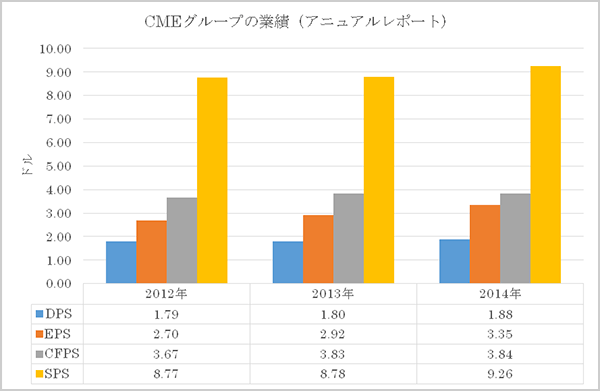

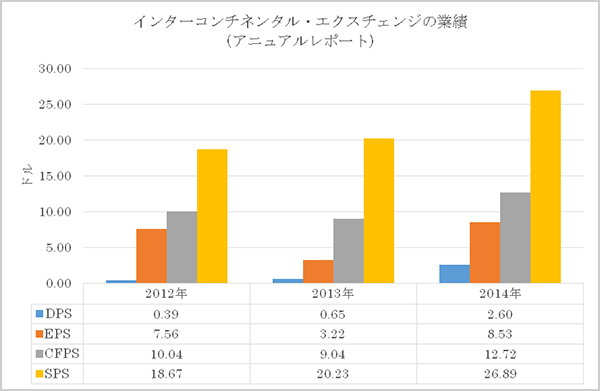

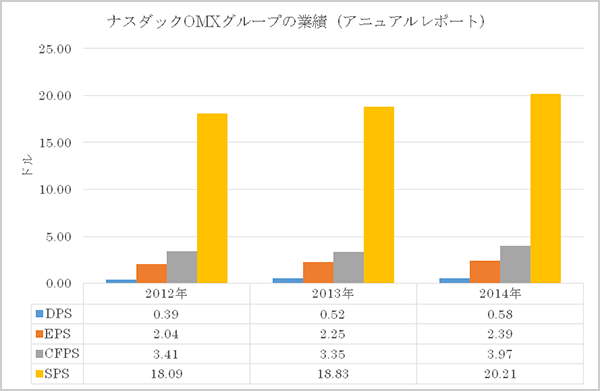

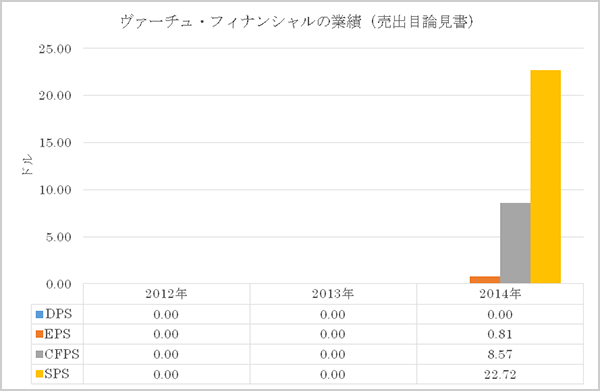

- 【略号の説明】

- DPS 一株当たり配当

- EPS 一株当たり利益

- CFPS 一株当たり営業キャッシュフロー

- SPS 一株当たり売上高

CMEグループ

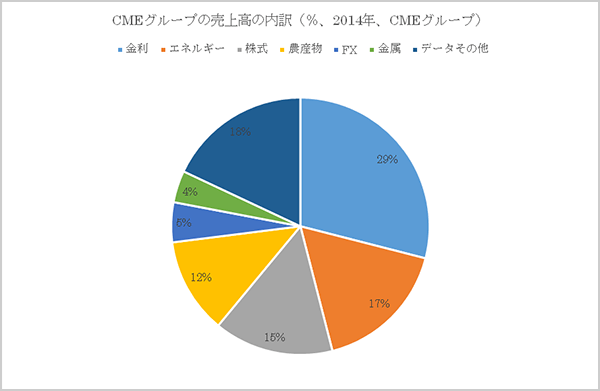

CMEグループ(ティッカーシンボル:CME)は先物を中心とした金融商品の取引所です。

同社の売上高の内訳は下のパイチャートのようになっています。

同社は優れたクリアリングおよびリスク管理ノウハウを持っており、柔軟で堅牢なトレーディング・プラットフォームを持っています。

さらに新商品の開発にも力を入れています。目下同社が注力しているのはFX関連商品です。

CMEグループの営業キャッシュフロー・マージンは41%と極めて高いです。

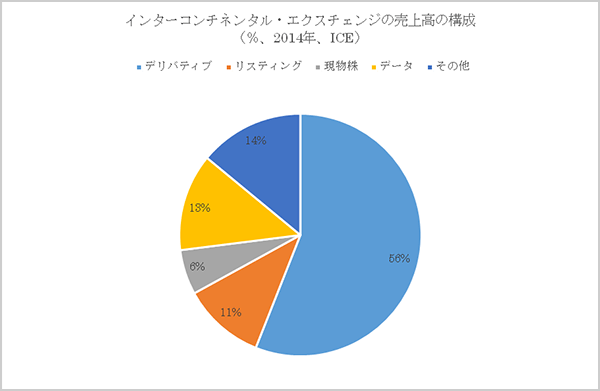

インターコンチネンタル・エクスチェンジ

インターコンチネンタル・エクスチェンジ(ティッカーシンボル:ICE)はグローバルなデリバティブの取引所ならびにクリアリングハウスです。

同社は特に原油先物に強く、ブレントとWTI原油を合計したマーケットシェアは55%あります。また同社はニューヨーク証券取引所の親会社、NYSEを買収し、現物株にも進出しています。

同社は11の取引所を運営しており、上場されている証券ないしはコントラクトは1万2千種類にも及びます。毎日1,530万のトレードを成立させています。

同社は積極的な経営が目立ちます。過去8年間の売上高成長率は年率+27%でした。同じ期間の営業キャッシュフロー成長率は年率+25%でした。これらの数字は取引所、執行サービス・セクターの中でも最も高いです。

また同社の営業キャッシュフロー・マージンは47%あり、これも取引所のグループの中でも最も高いです。

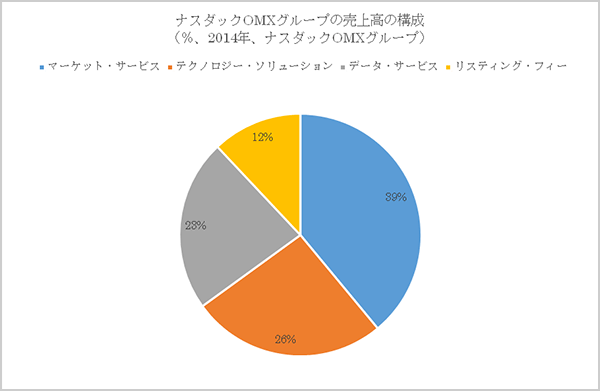

ナスダックOMXグループ

ナスダックOMXグループ(ティッカーシンボル:NDAQ)は店頭株式のトレーディング・プラットフォームから発展した取引所グループです。

同社の売上高のうち約7割はリピート・ビジネスであり、マーケットの出来高に応じた売上が占める割合は3割に過ぎません。

例えばリスティング・フィーはナスダックにその会社が上場されている限り、毎年、企業がナスダックに収めなればいけない「上納金」です。

おおまかに言えば、リピート・ビジネスの売上成長率は年率4%前後、マーケットの出来高に応じたビジネスの売上成長率は、ほぼ0%成長です。

ナスダックOMXグループは取引所の株の中で最も低成長です。営業キャッシュフロー・マージンは19.6%です。

ヴァーチュ・フィナンシャル

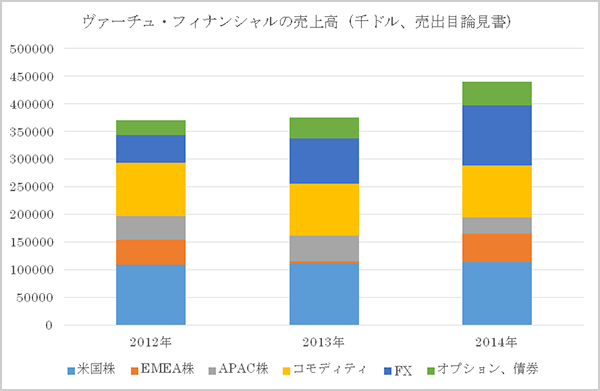

ヴァーチュ・フィナンシャル(ティッカーシンボル:VIRT)は株式、債券、FX、コモディティ、オプションなどの目まぐるしく価格が変動する原資産を高速トレーディングするプラットフォームを提供しているテクノロジー企業です。

同社のプライシング・エンジンは完全自動化されており、常時225のカテゴリー、1万種類以上の証券にビッド(Bid)、アスク(Ask)価格を提示しています。

同社は自己ポジションを取りません。あくまでも他社より狭いビッド・アスクを提示することで価格発見を促進することのみをサービスとしています。

一日平均80万トレードがヴァーチュ・フィナンシャルで執行されており、トレード当たりの平均株数は200株です。

つまりそのような小さなトレードを沢山こなすことで、ほんの僅かな利ザヤを抜いてゆくわけです。

他の取引所株と同様、ヴァーチュ・フィナンシャルの費用は固定的です。

JPモルガンがプライム・ブローカーを務めており、ヴァーチュ・フィナンシャルに代わって資金の決済や受け渡し処理を行っています。この関係で、ヴァーチュ・フィナンシャルには金融機関のインフラストラクチャはありません。

今後の成長分野としては債券トレーディングならびにFXトレーディングです。

営業キャッシュフロー・マージンは38%です。

ヴァーチュ・フィナンシャルは今後四半期毎に24¢の配当を払ってゆく計画であり、これは年間配当利回り4.3%に相当します。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。