前回は「自信過剰」と「後悔回避」から起こる行動ギャップを書きました。その行動ギャップによって、平均的な投資家のリターンがマーケット全体のリターンよりかなり低くなってしまいます。今回もいくつかのリターンを下げてしまう行動ギャップについて書きたいと思います。

「長期分散投資」という言葉には、大切な要素が抜けていると思っています。それは「成長」です。投資というのは成長をしているところに、長期分散投資をすることによってリターンが得られます。

不動産投資をする際には「ロケーション、ロケーション、ロケーション」を絶対忘れるなと言われます。つまり立地がいいかどうかが最も重要だということです。それに倣うと、投資も「成長、成長、成長」です。投資をする先が成長をするかを考えてください。

「ホームバイアス」が日本人のリターンを引き下げる?

主要4カ国の2000年以降の名目GDP推移

(注:IMFのデータを元に筆者作成。USドルベース)

上の図は、主要4カ国(米国、中国、日本、ドイツ)の名目GDPの2000年からの推移です。米国、ドイツは2000年から約1.7倍に増えており、中国にいたっては約10倍になっています。一方日本はずっと横ばいです。株価も15年前の2000年8月の日経平均は今と同じ16,000円台です。

ここで、ホームバイアスという行動ギャップが日本人の運用リターンを引き下げます。ホームバイアスとは自国の資産に多く投資をしてしまうという行動です。人は他人に共感することで、愛着を持ちます。その範囲というのは家族から始まり、一番広い概念では国までだと思います。

特にオリンピックの時期というのはいつもにも増して国への愛着を実感すると思います。内村選手の金メダルや吉田選手の悔しい銀メダルにこちらも涙をしてしまいます。そして、どれだけその選手がいい演技をしても、住んだこともない国の選手には愛着は持てないものです。

投資においてもこの感情に押し流されて、日本人は日本株に多く投資をしてしまいます。もっと言うと、自己犠牲をしてまでも自国に投資をしてしまうのです。つまり、過去10年間、米国株に投資をしていれば、約2倍になっていて、愛着のある日本株に投資をしていたために、ほとんど増えなかったとしても、その事実を納得して受け入れてしまうのです。

オリンピックの興奮から少し冷めた頃だと思います。冷静に地球儀を上から眺め、これからも成長をしていく国、地域を探し、ご自身の大切なお金をそこに長期分散投資をしてください。

赤信号、みんなで渡れば怖くない?「ハーディング効果」

もう一つ行動ギャップをご紹介します。それはハーディング効果というもので、ハーディングというのは「群れる」という意味で、他人と同じ行動をしてしまうということです。

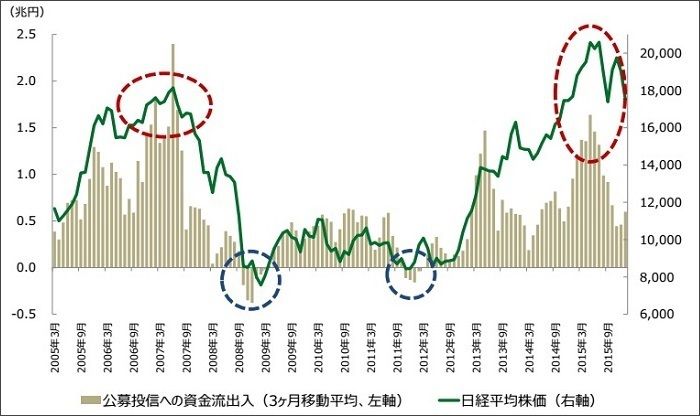

日経平均株価と投資信託への資金流出入の推移

(注:公表データを元に筆者作成。)

これは日経平均株価と投資信託への資金流出入のグラフです。最も流入が多い時期がリーマンショック前の2007年で、流出が増えるのがリーマンショックと欧州債務危機の後であり、昨年もチャイナショックまでは流入が増えました。

つまり、上がっている時に買って、下がっている時に売っているのです。

例えば昨年の8月までは為替が円安傾向だったこともあり、米国リートや日本株に3~4年前から投資をした人は、かなり利益が出たと思います。そうすると、それを同僚や友人に話したくなります。そしてそれを聞いた人がまた投資をすることによって、流入に加速がついてきてくるのです。

売る人より買う人が多いと価格が上がるのは当然であり、割高になって調整(一時的な下落)が起こります。

本来であれば、調整をしたところで、リバランスと言って、下がったものを買えばいいのですが、周りでそんなことをしている人がいないのもあり、高値で買ったまま塩漬けにしてしまいます。

このハーディング効果も代表的な行動ギャップとして、皆さんの投資リターンを下げてしまうのです。

次回からはこれらの行動ギャップを回避しながら、運用リターン上げるにはどうすればいいかを具体的に書いていきたいと思います。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。