前回は、マンション傾斜問題で株価が急落した銘柄を保有していた場合の売却についてでした。今回は、逆に株価が急落した銘柄を新規買い・買い直しする場合にどのように対応すべきか、筆者の考え方をご紹介していきたいと思います。

三井住友建設の買いタイミングは14日の急落時?

不祥事等により株価が急落した場合、「リバウンド狙い」や「安く買えるチャンス」として、新規買いを考える個人投資家の方も少なくないと思います。

実際、今回の問題発覚時に三井住友建設(1821)を保有しておらず、株価下落をきっかけに新規買いを実行した方もいらっしゃることでしょう。

結果論からいえば、短期リバウンド狙いの場合は14日のストップ安近辺で買い、翌15日に売却するという行動が正解でした。実際、14日に「こんなに株価が下がったのだからお買い得だ」と新規買いした個人投資家は多かったはずです。でも、それが成功したのはあくまで「結果論」に過ぎないことに注意が必要です。

筆者は、悪材料が出て株価が急落した銘柄を、下落途中に新規買いすることはまずありません。なぜなら、その銘柄が悪材料をすでに織り込んでいるかどうか、その時点ではまだ分からないからです。今回、たまたまマーケットは三井住友建設がデータ改ざんをしたと勘違いしたため14日の急落→15日の急反発につながっただけであり、悪材料出現で急落した株価が、さらなる悪材料によりそこからさらに下落するケースは珍しくありません。

もし新規買いするならどのタイミングか

筆者は、原則として株価が25日移動平均線を下回っている間は新規買いを控えるようにしますが、強いて25日移動平均線を下回った状態で三井住友建設を新規買いするなら、10月21日か22日とします。その理由は、損切り価格がある程度明確になっているから、もう1つは株価が悪材料をかなり織り込んでいる可能性があると感じたからです。

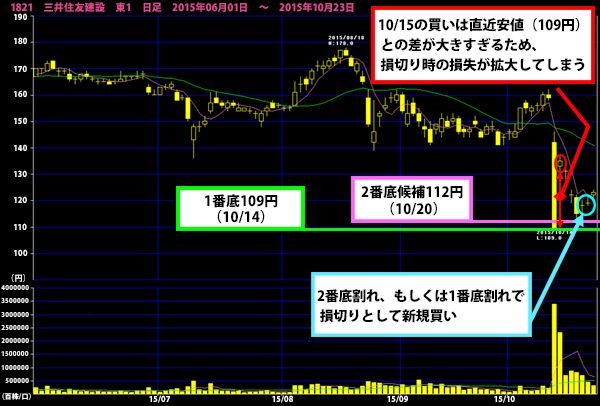

添付の株価チャートをご覧ください。10月14日に問題が発覚してから数日後、旭化成建材が行ったくい打ちが全国で3,000件に及ぶことが分かり、くい打ちデータの不正が日本各地に広がっているかもしれないという懸念がもたれました。それでも三井住友建設の株価は10月14日の安値109円を下回らず、10月20日の安値112円で二番底をつけた可能性も考えられる形になりました。

三井住友建設(1821) 日足チャート

そこで、10月21日に二番底候補の112円割れである111円を損切り価格として新規買いをします。今回のケースでは、一番底109円と二番底候補112円との差が小さいため、二番底候補を割ったとしても、一番底を割るまでは損切りせずに粘ってみるという戦略も可能です。

10月21日の株価は小動きだったため、翌10月22日に新規買いしても問題ない形です。23日でも悪くはないですが、21日や22日に比べて株価が少し上昇しているため、損切りとなった場合の損失が若干大きくなってしまう点は注意が必要です。

リスクに見合ったリターンが得られるのかどうかをよく考えよう

急落後10月23日までの間に、上記以外のタイミングで買うことは筆者としてはあまりお勧めしません。なぜなら、損切りとなった場合の損失率がかなり大きくなってしまうからです。

例えば、10月15日や16日の時点での新規買いはどうでしょうか。もし、15日の寄り付きに133円で買ったとすると、直近安値は前日14日の109円です。109円割れを損切り価格に設定した場合、損失率は20%近くにまで達してしまい、好ましくありません。

もちろん、購入価格から10%値下がりしたら損切り、という方法もありますが、自身の購入価格という、マーケットからみれば何の意味も持たない価格を基準とした損切り価格の設定はできるだけ避けるべきです。

133円という価格は、25日移動平均線から10%ほどマイナス乖離した水準です。直近安値までかなり距離があり、損切りの際の損失率が大きくなってしまう中途半端な価格で買うのであれば、いっそのこと25日移動平均線を超えてくるのを待って新規買いした方がよいと思います。

25日移動平均線超えを悪材料織り込み済みの「見切り発車」のタイミングとする

そもそも、今回の問題はまだ終息しているわけではなく、新たな問題が発覚する可能性もあります。そうしたリスクも踏まえた上で、現時点で買うべきかどうかをよく吟味しなければなりません。筆者は、そんな時に株価のトレンドを活用しています。

筆者は、もし現時点での株価が25日移動平均線からのマイナス乖離が10%程度だったとしたなら、その時点で無理に新規買いをすることはせずに、株価が25日移動平均線を超えてから新規買いをするようにします。

不祥事により株価が急落した銘柄が再び25日移動平均線を超えてきた頃というのは、大方の悪材料を織り込んだ後であることが多いからです。

もちろん、その後新たな問題が発覚して株価が急落してしまう可能性もないとはいえませんが、小さな可能性まで気にしていては何も行動することができません。25日移動平均線超えを見切り発車のタイミングとして使うようにしています。

もし不祥事のレベルが大きく、今後追加的な問題が発覚して株価が再び急落するのが怖いというのであれば、その銘柄に固執せず、他の銘柄に移ってしまえばよいだけのことです。

投資に値する銘柄は探せばいくらでもありますから、あまり1つの銘柄にこだわりすぎる必要はありません。

本コラムをご覧の個人投資家の中には、「株価が動いた後からの後付けの説明など意味がない」と思われる方もいらっしゃるかもしれません。でも、不祥事等が原因で株価が大きく下がってしまう銘柄は今後も現れることでしょう。そんな時、保有株の売却をためらったり、中途半端なタイミングで新規買いをしてしまって大きな損失を被ることのないように、先例から学んでおくのは非常に重要だという点をぜひご理解ください。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。