本レポートに掲載した銘柄

小野薬品工業(4528)/そーせいグループ(4565)/ペプチドリーム(4587)/カルナバイオサイエンス(4572)/大日本住友製薬(4506)/第一三共(4568)/ソニー(6758)/カプコン(9697)/村田製作所(6981)/TDK(6762)

1.相場概況:名実ともに新年度入り、膠着状態からいつ抜け出すか

株式市場は名実ともに新年度入りしました。ただし、日経平均株価は相変わらず上値の重い動きが続いています。もっとも、これまでは下に行くと割安感から買い戻されるという展開でもあり、膠着状態となっています。

この膠着状態から離脱するきっかけとなるのは、4月1日のアメリカ雇用統計、あるいは、4月中旬から始まるアメリカ企業の2016年1-3月期決算発表、そして、4月下旬から本格化する日本企業の2016年3月期決算発表と思われます。ただし、いずれも日本の株式市場にとって良い方向に話が進むとは限りません。

日本企業の2016年3月期決算では、終わった期(2016年3月期)の内容もさることながら、2017年3月期見通しが注目されます。自動車、電機などの輸出関連の場合、足元の為替レート、1ドル=112~113円が続けば、減益要因が大きくなります。特に自動車の場合そうです。ただし、会社見通しがあまりに保守的なものになっている場合は、1Q以降の上方修正を期待する向きが増えるかもしれません。そういう意味では、今回の決算も非常に重要なものになりそうです。

もっとも、国内景気、世界景気ともに、急に上向く期待は持てそうにありません。そうなると、個別企業の選別が重要と思われます。具体的には、今回の特集の薬品・バイオ株の一部、先週特集したゲーム株(ソニー、カプコンなど)、各分野の小型成長株などです。

また、電子部品株の当面急成長は期待しづらいところですが、アップル向け以外に中国スマホ向け、自動車への展開が大手中心に進んでいる模様です。村田製作所、TDKなど大手については、PERの安いところを投資してみるのも一つの考え方と思われます。

一方で注意が必要なこともあります。新興市場が活況で、東証マザーズ指数は1,000ポイントを超えました。ただし、2013年5月以降、1,000ポイント超え、または1,000ポイントに近くなったところで、反転しています。新興市場でも、PERで買われすぎた銘柄には注意が必要かもしれません。

(この相場概況は、4月1日(金)8時までの情報を元に執筆しました。)

グラフ1 日経平均株価:週足

グラフ2 CME日経平均先物:5分足

グラフ3 東証マザーズ指数:週足

グラフ4 ドル円レート:日足

グラフ5 ユーロ円レート:日足

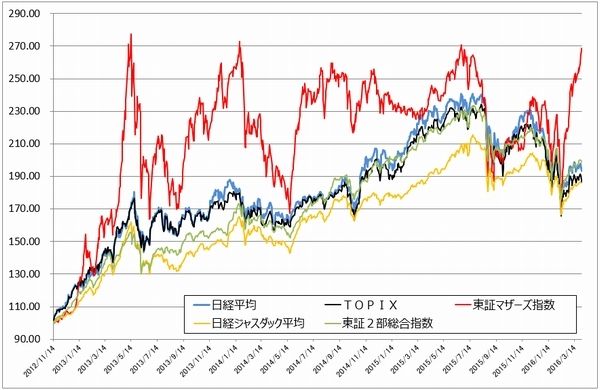

グラフ6 東証各指数(2016年3月31日まで)を

2012年11月14日を起点(=100)として指数化

2.特集:薬品・バイオ株フォローアップ

今週は、これまで取り上げてきた薬品・バイオ株の最近の動きをまとめます。

小野薬品工業(4528)

小野薬品工業の現状と見通しは3月24日付けアナリストレポートに書いた通りです。12月に非小細胞肺がん向けの適用拡大の承認が降りた後、オプジーボの投与人数が増加しており、この1~2年で投与人数が累計1万人を超えると思われます。臨床例が大きく積みあがるわけであり、その知験を元に、オプジーボを使ったがんの治療法が洗練されていくと思われます。

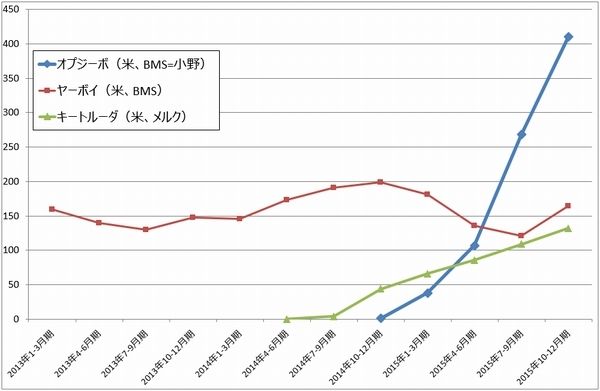

今後のオプジーボの国内売上高を予想するときに、アメリカの免疫チェックポイント阻害剤の売れ行きが参考になりそうです(グラフ6)。アメリカでは、メルクがキートルーダを上市していますが、オプジーボの売上高のほうが大きく伸びています。オプジーボのほうが良く効き、使いやすいことが背景にあるようです。また、最初の免疫チェックポイント阻害剤であるブリストル・マイヤーズ スクイブ(BMS)のヤーボイよりもオプジーボのほうが良く効くので、ヤーボイの売上高は下降局面入りしていました。ただし、オプジーボとヤーボイの併用がアメリカで承認されたことから、2015年10-12月期からヤーボイの売上高が回復しています。

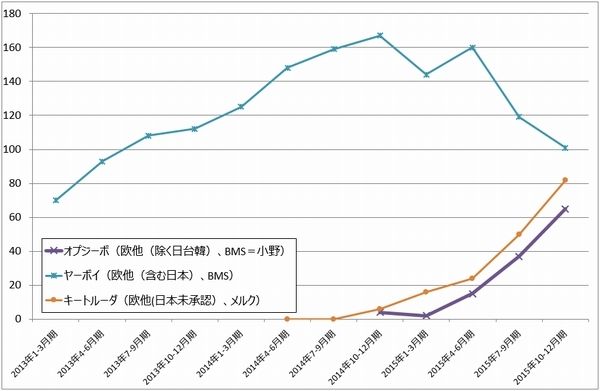

欧州を見ると(グラフ7)、欧州ではまだ市場は小さいものの、売上高は急速に伸びています。

また、3月30日付けで、緑内障・高眼圧症向けに開発中のFP/EP3デュアル作動薬「ONO-9054」を参天製薬に導出(独占的技術供与)することを発表しました。アメリカでフェーズⅡが終了したところであり、今後は参天製薬が全世界での販売を目指して開発を進める予定です。小野薬品は、契約一時金、マイルストン、上市後の販売ロイヤルティを受け取ることになります。当社の最重点課題は、全国のがん治療が可能な病院に対するオプジーボの情報提供の徹底と拡販です。その意味での選択と集中の現れと言えるでしょう。

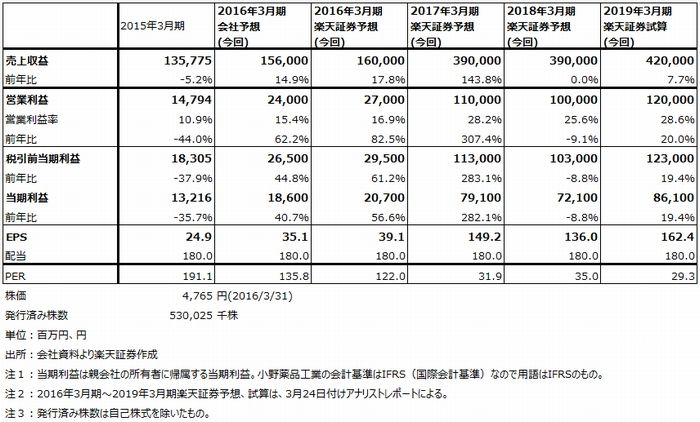

1対5株式分割後のEPS予想を表1に示しました。業績予想には変更ありません。引き続き投資妙味の大きい銘柄と思われます。

グラフ7 免疫チェックポイント阻害剤のアメリカ売上高

(単位:百万ドル、出所:各社決算リリースより楽天証券作成)

グラフ8 免疫チェックポイント阻害剤の欧州その他売上高

(単位:百万ドル、出所:各社決算リリースより楽天証券作成)

グラフ9 オプジーボ売上高:日本その他

(単位:億円、出所:小野薬品工業資料より楽天証券作成)

表1 小野薬品工業の業績予想

(1対5株式分割後の発行済み株式数でEPS、PERを修正)

カルナバイオサイエンス(4572)

株式市場では、抗がん剤の開発会社に対して再評価の動きがあるようです。小野薬品工業のオプジーボが上市されてから、特に患者が多い非小細胞肺がん向けに承認されてから、オプジーボの投与人数が増加しています。今後、ステージⅢ、Ⅳのがん治療の中心的抗がん剤がオプジーボになると思われます。

もしそうなると、抗がん剤の開発会社のターゲットは、オプジーボを上回る薬効が期待できる新薬を開発するか、オプジーボが効かない患者向けの抗がん剤を開発するか(非小細胞肺がんの場合、ステージⅣの患者の約30%にオプジーボは効かない)、あるいはオプジーボとの併用剤を開発するか、いずれかになるのかもしれません。

オプジーボを上回る抗がん剤の候補として、「がん幹細胞性阻害剤」が挙げられます。私が知る限りでは、カルナバイオサイエンス、大日本住友製薬(子会社のボストン・バイオメディカル)、第一三共で開発中です。

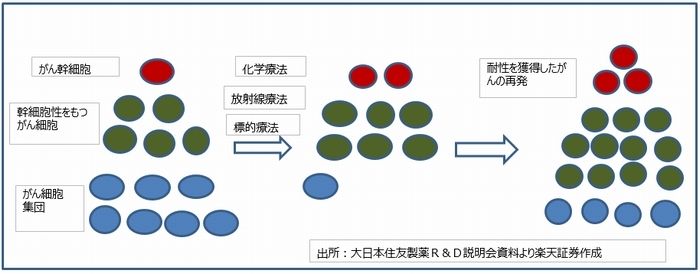

図1が「がん幹細胞」の原理です。がん細胞の集団の中にごく少数ですが、「がん幹細胞」があります。これががんの再発と、抗がん剤に対する耐性の原因になっています。がんは再発し易い病気であり、抗がん剤に対して耐性を持つようになるため、再発した場合は以前使っていた抗がん剤は効きません。

そこで、がん細胞とともにがん幹細胞を殺してしまえば、がんが治る、原理的にはがんが「完治」することになります。これが「がん幹細胞性阻害剤」です。がん幹細胞の働きを止めるやり方は各社各様で、大日本住友製薬(ボストン・バイオメディカル)は、「Stat3」という制御因子をターゲットにします(ナパブカシン)。カルナバイオサイエンスはキナーゼの一種であるTNIKをターゲットにするTNIK阻害薬(NCB-0594)と白血病幹細胞の働きを止めるキナーゼ阻害剤を開発中です。また、第一三共はがん幹細胞の維持に必須な酵素であるEZH1/2を阻害する悪性リンパ腫の抗がん剤を開発中です(DS-3201b)。

図1 がん幹細胞のメカニズム

「がん細胞性阻害剤」の開発は難しく、大日本住友製薬のナパブカシン(BBI608)は、「胃または食道胃接合部腺がん(併用、国際共同治験、アメリカ、カナダ、日本等)」がフェーズⅢの段階で、2018年3月期申請、上市の計画です。ただし、これまで公表されている数字があまりよくなく、株式市場から評価されていないようです(株価が上昇していません)。第一三共は国立がん研究センター、東京大学と共同でフェーズⅠに入ったところです。

カルナバイオサイエンスの場合、上述のNCB-0594は前臨床(動物実験)の前の段階にあります。会社側ではある程度ステージを上げて(前臨床が終了して)導出したい意向です。また、白血病幹細胞をターゲットにした新薬も前臨床の前段階ですが、これはフェーズⅡa(第2相前期)まで行って導出したい意向です。

一般的に臨床試験はフェーズが進むにつれて難しくなります。とりわけ、がん幹細胞性阻害剤の臨床試験は当社だけでは困難なため、大手製薬メーカー、特に外資系企業への導出が成功するかどうかが今後の重要ポイントになります。

もし当社が導出という形であれ、がん幹細胞性阻害剤の開発に成功するならば、現在の時価総額316億円(2016年3月31日終値ベース)は割安ということになります。年間数百億円から1,000億円以上の研究開発費を使って開発するよりも、約300億円で当社を買収するか、当社から導入したほうが、がん幹細胞性阻害剤というがんを完治出来るかもしれない画期的新薬を比較的安く開発できるということになるからです。引き続き導出も含めて今後の動きに注目したいと思います。

表2 カルナバイオサイエンスの創薬テーマとステージ

そーせいグループ(4565)

3月22日付けで、そーせいグループはCEOの交代を発表しました。それによれば、創業者で代表執行役社長CEOの田村眞一氏が代表執行役取締役会会長に就任し、代表執行役社長CEOにピーター・ベインズ氏が就任します。就任時期は6月の株主総会後で、それまではベインズ氏はCOOになります。

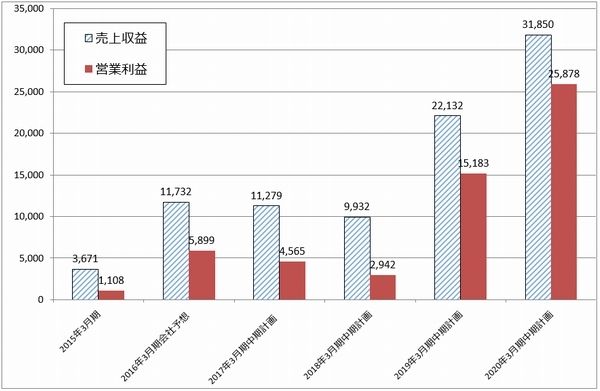

ベインズ氏がどの程度の経営手腕なのかは今後分ってくると思われます。当面の注目点は、当社が現時点で投資家に示している中期計画がどう修正されるかということです。グラフ10は当社がホームページに示している中期計画です。2017年3月期、2018年3月期は減収減益となりますが、これは2016年3月期に比べCOPD(慢性閉塞性肺疾患)治療薬「シーブリ」「ウルティブロ」のマイルストンが減少すると思われるためです。また、2019年3月期から業績が飛躍することになりますが、これは英ヘプタレスの開発パイプラインの導出後、開発計画の進捗によるマイルストン収入が見込めるということでしょう。

グラフ10 そーせいグループの中期計画

(単位:百万円、出所:会社資料より楽天証券作成)

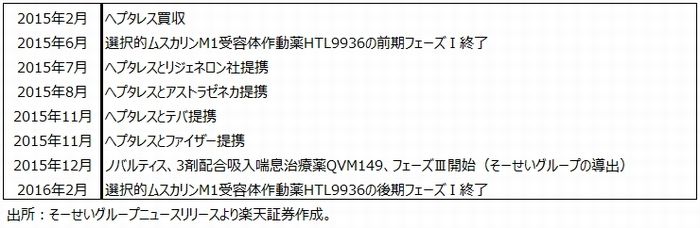

ただし、この中期計画は2015年2月の英ヘプタレス買収の直後に策定されたものです。その後は表3のように、ヘプタレスの開発パイプラインの導出が続いています。これらの開発計画が導出先企業で進捗するに従って、次のマイルストン(開発の進捗に従って入金する)が発生することになります。一般的には、マイルストンは開発計画が前臨床、フェーズⅠ、Ⅱ、Ⅲ、申請、承認、上市と進むに従って大きくなります。

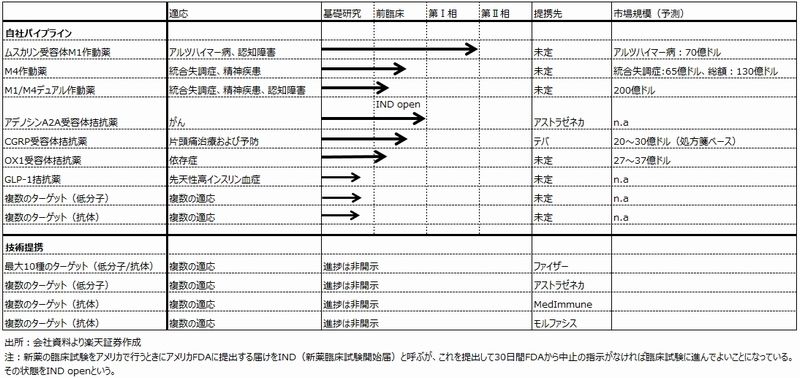

また、株式市場で注目されている「ムスカリン受動体M1作動薬」を会社側がどう扱うのかも注目点です。認知症、統合失調症の治療薬として開発を進めており、2月10日付けプレスリリースによれば、フェーズⅠが終了し、フェーズⅡに向けて準備中とのことです。フェーズⅡに入る前に導出する可能性もありますが、自前でフェーズⅡの少なくとも前期試験を行って、価値を上げて導出するという考え方もあるようです。

ヘプタレスの専門であるG-タンパク質共役受容体(GPCR)をターゲットにした医薬品開発は行っている会社が少なく、株式市場で十分評価されているとは言えないと思われます。上述の「ムスカリン受動態M1作動薬」のフェーズⅠ終了を伝えるリリースにも、既存の認知症薬に対して副作用は少ないことが指摘されていますが、具体的な薬効のコメントはありません。その意味では、開発、業績の両面から伸び代が大きい会社と思われます。

表3 そーせいグループ:ヘプタレス買収後の導出に関する動き

表4 ヘプタレス社の開発パイプライン

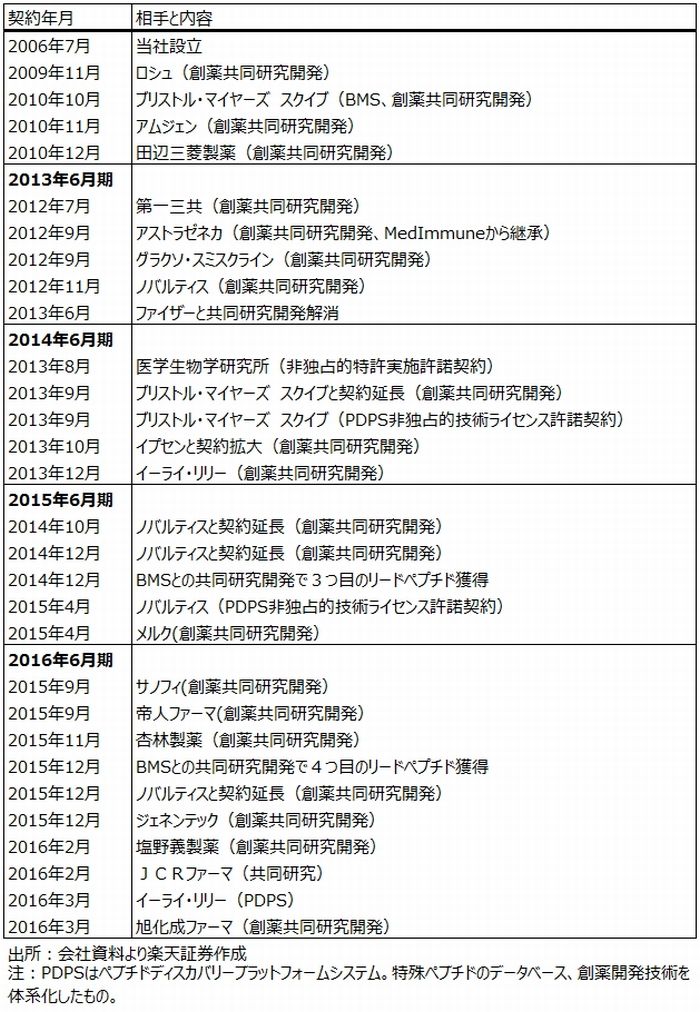

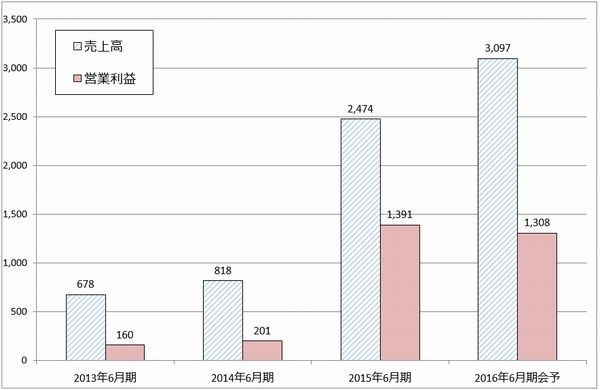

ペプチドリーム(4587)

表5はペプチドリームの提携先、技術供与先を、契約した決算期ごとに並べたものです。現在の当社の収入は、契約時の一時契約金とその後のマイルストンから成り立っていますが、契約する企業、特に海外の大手製薬メーカーが多くなるほど、一時契約金とマイルストンが大きくなると思われます。2016年6月期はこれまで以上に契約先が増えましたが、表5とグラフ11の業績トレンドを見比べると、2016年3月期は業績見通しの上方修正があるか、あるいは、2017年6月期に50%以上の営業増益(営業利益20億円以上)となる可能性があります。

また、2017年6月期からは自社創薬事業、共同研究開発による創薬事業が活発になると思われます。自社創薬事業で公表されているのは特殊ペプチドを使ったインフルエンザ治療薬です。現在は前臨床試験の準備中で、今年中に前臨床に進む見通しです。

また、共同研究開発による創薬では、ブリストル・マイヤーズ スクイブと組むプロジェクト(内容は非開示)がフェーズⅠの直前にあります。共同研究開発の場合、当社は開発の進捗に伴いマイルストンを受け取ります。

このように、自社、共同研究開発ともに、創薬事業が活発化しようとしています。2017年6月期は開発の中身、業績ともに変化が大きくなる可能性があります。PERで見るとかなり高くまで買われていますが、中長期的に予想される変化の大きさを考えると、引き続き注目したいと思います。

表5 ペプチドリームの技術供与先と共同研究開発の提携先

グラフ11 ペプチドリームの業績

(単位:百万円、出所:会社資料より楽天証券作成、予想は会社予想)

本レポートに掲載した銘柄

小野薬品工業(4528)/そーせいグループ(4565)/ペプチドリーム(4587)/カルナバイオサイエンス(4572)/大日本住友製薬(4506)/第一三共(4568)/ソニー(6758)/カプコン(9697)/村田製作所(6981)/TDK(6762)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。