今日のポイント

- 世界市場では中小型株が市場平均(大型株)よりパフォーマンスが好調に推移。世界の景況感回復を背景に、業績見通し改善や値動きの軽さで投資家から選好されている。

- 国内市場でも、東証2部指数、JASDAQ指数、東証マザーズ指数などが優勢。欧米政治を巡る不確実性や為替変動の影響を受けやすい主力大型株の膠着状態も一因に。

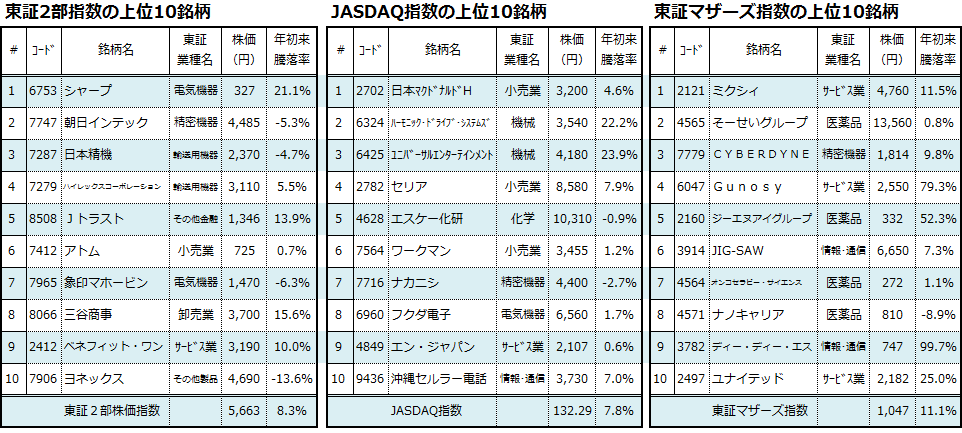

- 中小型株指数それぞれの上位銘柄では、指数のパフォーマンス寄与度が特に高い銘柄が目立つ。景気回復局面での堅調持続を見込むが、主力大型株の回復もあり得る。

(1)世界市場で「中小型株ブーム」が鮮明に

昨秋以降、米国を中心に世界市場で中小型株のパフォーマンスが大型株を凌いでいます。図表1の左グラフは「日本を除く世界市場」での小型株の推移を、右グラフは米国市場での小型株の推移を市場平均(大型株指数)と比較しています(2016年3月初=100)。

一般的に、小型株(時価総額が比較的小さい企業)には、景気敏感業界に属している銘柄が多く、大型株(大企業)よりも業績が景気動向に左右されやすい特徴があります。昨年11月の大統領選挙後は、新政権による国内経済を優先した景気対策(法人減税など)の効果を期待し、小型株のパフォーマンスが大型株を上回ってきました。世界景気が回復を鮮明にして以降、世界市場でも小型株が大型株をアウトパフォーム(リターン面で優勢に推移)しています。業績見通しが好転するなか、債券金利(資金調達コスト)は比較的低位を維持しており、M&A(合併吸収)活動が盛んであることも、小型株優勢の背景となっています。

図表1:海外の小型株指数の推移(過去1年)

(注:MSCIコクサイ指数=日本を除く世界株式指数(The MSCI Kokusai Index (World ex. Japan))

(出所:Bloombergのデータより楽天証券経済研究所作成(各市場指数の2016年3月初=100))

(2)国内では東証2部、JASDAQ、東証マザーズが優勢

世界市場と同様に、国内市場でも中小型株が大型株より優勢となっています。主力大型株で構成される日経平均やTOPIXは、欧米の政治情勢の行方を巡る不透明感や為替の円安一服感など外部要因が重石となり最近は足踏み状態となっています。一方、東証2部指数、JASDAQ指数、東証マザーズ指数といった中小型株指数は堅調推移を辿っています(図表2)。年初来騰落率で比較すると、日経平均が+1.4%、TOPIXが+2.5%に留まっている一方、東証2部指数は+8.3%、JASDAQ指数は+7.8%、東証マザーズ指数は+11.1%と優勢です(2月23日時点)。日経平均やTOPIXを構成する多くのグローバル企業は、為替相場の変動など外部環境に揺れやすい状況ですが、東証2部指数、JASDAQ指数、東証マザーズ指数を構成する銘柄の多くは、海外情勢や為替から受ける影響度が比較的小さく、買い安心感があるとみられています。なお、JASDAQ指数の場合、株価指数を対象とする先物取引がなく、大口の売りが出にくいことも物色面の安心要因とされています。また、大型株と比較して「値動き」が軽い点でも、個人投資家の物色意欲が強い状況です。こうしたなか、昨年後半より、投資信託(ファンド)で中小型株に分散投資するファンドの純設定(ファンドへの資金流入)が増えてきたことも需給改善の一要因とされています。

図表2:株式指数別の相対推移(2016年12月初=100)

(出所:Bloombergのデータより楽天証券経済研究所作成(2017年2月23日))

(3)上位構成銘柄の株価上昇が指数堅調に寄与

こうした国内の中小型株指数が堅調となっている一因として、各指数のウエイト(構成比)上位を占める一部の銘柄の株価上昇効果も挙げられます(図表3)。例えば、東証2部指数では、指数ウエイトでトップ(約13.8%)を占めるシャープ(6753)の年初来騰落率が+21.1%となっています。シャープは、一時の業績低迷が響き、2016年8月に東証1部から東証2部に指定替えを余儀なくされました。現在は、台湾の鴻海(ホンハイ)精密工業の傘下で経営再建を進めており、今期(2017年3月期)の経常利益は2期ぶりの黒字転換が見込まれています。また、JASDAQ指数では、設備投資需要の拡大期待でハーモニック・ドライブ・システムズ(6324)が年初来騰落率で+22.2%、ユニバーサルエンターテイメント(6425)がカジノ・ゲーミング業の期待で+23.9%と好調です。東証マザーズ指数の上位構成銘柄のなかでは、Gunosy(6047)の年初来騰落率が+79.3%、ジーエヌアイグループ(2160)が+52.3%、ディー・ディー・エス(3782)が+99.7%、ユナイテッド(2497)が+25.0%、などが指数好調の寄与度が比較的大きい銘柄となっています。逆に、各指数の上位構成銘柄のうちでも、マイナスの貢献をしている(株価が下落しているか騰落率が指数平均を下回っている)銘柄もありますので注意が必要です。

中小型株は、利益確定売りをこなしながらも緩やかな上昇を続け、暫くは大型株に対する優勢を続けると考えています。米国では、景気回復に伴い、FRB(米連邦準備制度理事会)による追加利上げが予想されています。過去の米景気回復局面(金利上昇局面)を長期で振り返ると、ラッセル2000指数に象徴される小型株が大型株より好パフォーマンスであったことが知られています。国内市場では、トランプ大統領の対外貿易政策や欧州の選挙動向を巡る不透明感が主力大型株の重石となっています。連日で最高値を更新するダウ平均には一部で高値警戒感も燻っており、主力大型株に対する手控えムードが続く可能性はあります。内外景気の回復が持続的なものであれば、主力大型株も早晩回復に向かうと考えますが、「成長ステージ」が比較的若い中小型銘柄の業績改善も期待しやすい環境と言えます。なお、上述した外部環境の不透明感が後退し、為替相場でドル高・円安の流れが再開すれば、グローバル企業を中心として主力大型株が相対的に見直される可能性があることには留意したいと思います。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。