今日のポイント

- 新大統領が強行した移民・難民入国制限措置に世界が反発。独裁的な内向き政策と保護貿易策が経済に与える悪影響を不安視したリスクオフ(回避)で円高・株安の動き。

- ファンダメンタルズ面では、米国株の強気相場を支える業績拡大が見込まれている。エネルギー・素材、資本財、金融、ITの業績改善で本年は「二桁増益」に転じる見込み。

- サプライズシナリオとして「大統領の弾劾」を視野に。下院議会での過半、上院議会での3分の2の決議で成立。大統領の「敵」が増えるばかりの状況で可能性は否定できず。

(1)新統領の強硬策で「トランポリン相場」入り?

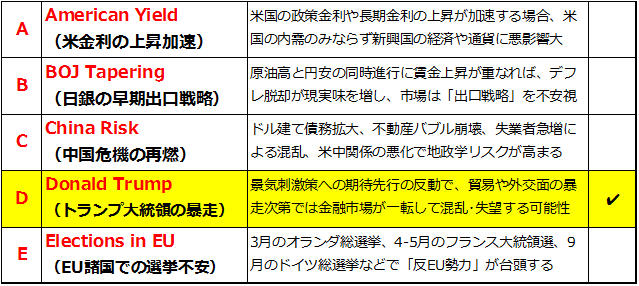

昨年12月22日付けレポート「新年に警戒したいABCDEリスク」で取り挙げたリスクのうち、Dの「ドナルド・トランプの暴走」が早くも顕在化してきました(図表1)。新大統領が就任以来連発してきた大統領令による保護貿易主義・排他主義的政策の影響を警戒し、米国株とドル円は下落。11月の大統領選挙以降、新政権による景気刺激策への期待が円安・株高をリードしてきた巻き戻しとも言えます。市場には、就任後の大統領が「現実路線」や「経済政策優先」に転じるとの期待がありましたが、司法、立法、行政と事前調整もせずに「拙速」とされる「移民・難民対策」を発令。貿易不均衡是正を理由とする円安けん制発言も嫌気してドル円は下落。トランプ相場は、不透明感が強くなるに従い「波乱含みのトランポリン相場」とでも言えそうな様相を孕んできました。市場は目先、2月10日にワシントンで行われる日米首脳会談における交渉結果や米金融当局(FRB)の追加利上げペースとタイミングを巡る為替相場の反応を見極める動きとなりそうです。

図表1:2017年相場の波乱に繋がりそうな「ABCDEリスク」

(出所:楽天証券経済研究所作成(2016年12月作成))

(2)ダウ平均が一時2万ドルを突破した理由(わけ)

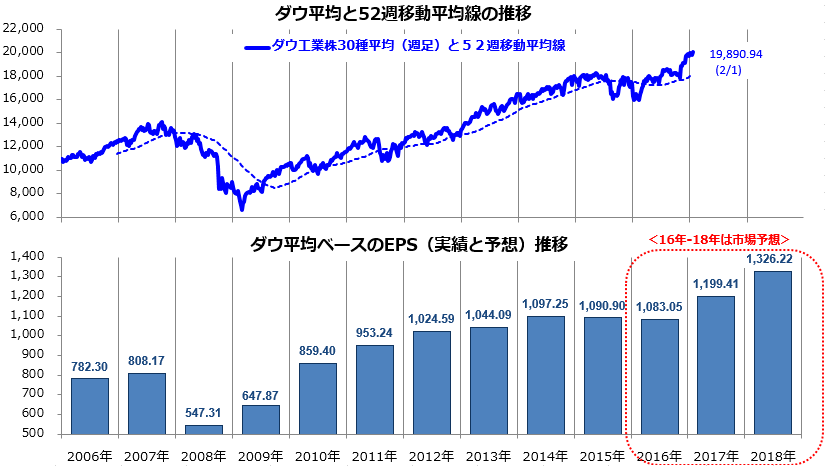

とは言うものの、先週ダウ平均が2万ドルを突破して最高値を更新した背景を認識することも重要です。世界の景況感が改善するなか、市場の関心はすでに2017年の業績見通しに移りつつあります。市場予想平均(Bloomberg集計)によれば、ダウ平均ベースのEPS(1株当り利益)の前年比増減益率は、2016年の微減益予想を経て、17年と18年は連続で二桁増益を想定。史上最高益を更新していく見通しとなっています(図表2)。これらEPSを前提とすると、約18.4倍であった16年の予想PER(株価収益率)は、17年予想PERで16.6倍、18年予想PERで15.0倍まで低下します。エネルギー・素材、資本財、金融、IT関連の業況感回復に、共和党政権が取り組む法人減税による純利益拡大効果、インフラ投資拡大による需要増加、規制緩和による産業活性化効果が重なるなら、本年以降の業績拡大は米国株の戻り基調に追い風となりそうです。市場センチメントが揺れることで、株価が一時的に荒れ模様となっても、株式市場はファンダメンタルズ(経済の基礎的条件=企業業績)に沿ったトレンドに回帰していく可能性が高いと考えています。

図表2:米ダウ平均と業績動向(実績と市場予想)

(注:16年から18年のダウ平均ベースの予想EPS(1株当り利益)=Bloomberg集計による市場予想平均)

(出所:Bloombergのデータより楽天証券経済研究所作成(2017年2月1日))

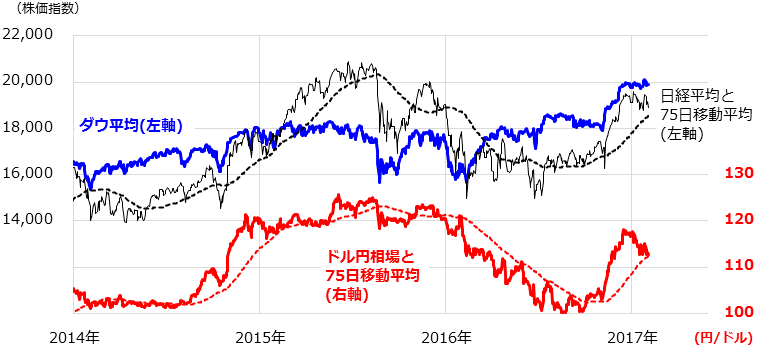

なお、1月31日-2月1日に開催されたFOMC(米連邦公開市場委員会)での声明は、「(米国の)労働市場は引き締まり、経済活動が緩やかなペースで拡大し続けている」ことを確認するものでした。日銀も1月30-31日の金融政策決定会合で「展望リポート」を公表。世界経済の回復を踏まえ、2016年~18年の実質経済成長率見通しを前回リポートから上方修正し、「(国内景気は)緩やかな回復基調を続けている」と指摘しました。外部環境と国内景気は緩やかに改善しており、日本株が下落するにしても下値余地は限定的となりそうです。

(3)サプライズシナリオとして「大統領の弾劾」が浮上

1月20日の大統領就任式を受け、米国紙USA Todayは、“Trump‘s divided inauguration day recalls Lincoln’s in 1861, Nixon‘s in 1973” (これほど「分断」を持ち込んだ就任式は、1861年のリンカーン大統領(暗殺)と1973年のニクソン大統領(スキャンダルで辞任)を思い起こさせる)と報道。The Washington Postは「The campaign to impeach President Trump has begun”(トランプ大統領を弾劾する運動が始まった)と報道していました(1月20日)。

「弾劾」とは、米国憲法で認められた制度で、違法行為による大統領個人の責任を問うものです。手続きとしては、(1)下院が「検察役」となり弾劾訴追を決議し、(2)下院の過半数が賛成すれば「弾劾相当」と認定され、(3)その後上院が「裁判官役」となり、3分の2が弾劾に賛成すると、大統領は「罷免(辞職)」に追い込まれます。トランプ大統領は、就任前から既存のマスコミ各社、情報機関(CIA)、ワシントン筋(既存の政治家や議員)を攻撃する発言を連発してきました。今後、大統領の身辺で何らかのスキャンダルが明らかとなれば、これを好機とみて反撃する勢力は多いとされています。

気の早い想像ですが、「スキャンダル露呈や法律違反発覚→議会での弾劾・罷免・辞任」が現実化すれば、1973年のニクソン大統領(マスコミ、CIA、政敵が仕組んだとされている「ウォーターゲート事件」で弾劾決議前に辞任)以来約44年振りとなります。なお、こうした流れは突発的な事象とならず、長期の議会審議が想定されるため、市場が急落するとは限りません。最近の例では、ブラジルで昨年8月にルセフ大統領が弾劾・罷免されました。汚職スキャンダル発覚を機に辞任に追い込まれたものですが、市場では「構造改革期待」が高まり、株式も通貨レアルも上昇した動きが記憶に新しいところです。なお、昨年11月の選挙で大統領府と議会(下院上院の過半数)を抑えた共和党にとり、公言せずとも「共和党主流派に逆らう独裁的大統領の辞任」は想定内と考えられます。大統領職を引き継ぐマイク・ペンス副大統領(元インディアナ州知事)は、温和な保守派として議会と太いパイプがある元下院議員です。こうしたシナリオが示現する場合、政策が景気重視(プログロース)で産業界重視(プロビジネス)とされる共和党が政権を担い続けることとなります。従って、株式はいったん困惑するにしても、買い戻されていく可能性が高いように考えています。

図表3:米ダウ平均、ドル円相場、日経平均の推移

(出所:Bloombergのデータより楽天証券経済研究所作成(2017年2月2日))

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。