執筆:香川睦

18日の日経平均は前日比259円安の16,486円と反落しました。米国で前回FOMC(米連邦公開市場委員会)の議事録が公表され、早期利上げ観測が後退したなかで米国債利回りが低下。為替相場でドル円が99円台に下落(円が上昇)すると、企業業績への警戒感やリスクオフ(回避)による売りが先行しました。一方、株価が下落する局面では、日銀によるPKO(ETF買入拡大による株価下支え)期待で下げ渋る動きもみられました。

19日の日本時間5:30時点で、ドル円は99.95円、CME日経平均先物(9月限)は16,540円で推移しています。

(1)バリュー(割安)株に出遅れ修正の兆し

ドル円が100円割れとなるなか、日経平均は16,000円台で比較的底堅い動きを維持しています。その背景としては、(1)米景況感が改善するなかで米主要株価指数が高値圏を維持している、(2)日銀によるETF買入枠拡大で株価の下振れリスクが後退、(3)9月に発表される景気対策や追加金融緩和策への期待が根強い-などが挙げられます。 こうしたなか、今年上期(16年1-6月期)に劣勢だったバリュー株(PBR面からの割安株)が、下期(7月以降)はグロース株に対する出遅れ修正の兆しがみられます(図表1を参照)。4-6月期の決算発表を踏まえ、企業業績に「底入れ感」が出てきたことで、バリュー株を見直そうとする物色動向に注目したいと思います。

図表1:2016年初来のバリュー株とグロース株

(注)バリュー株指数(低PBR中心)=MSCI Japan Value Index、グロース株指数(高PBR中心)=MSCI Japan Growth Index

(出所)MSCI指数、Bloombergのデータより楽天証券経済研究所作成(2016年8月18日)

(2)来年を視野に入れた業績改善予想が支え

バリュー(割安)株が見直されはじめた契機として、中期の業績見通しが改善してきた点に注目したいと思います。今年前半、TOPIXをベースにした実績EPS(12ヶ月累計の1株当り利益)は、中国や米国の景気鈍化、エネルギー市況低迷、円高進行などの影響で減少してきました。ただ、今春以降の米景況感改善、エネルギー市況回復、円高一巡感などを映し、今後1年先予想EPS(12ヶ月先の市場予想平均=12 months forward looking EPS)は回復に転じています(図表2)。「今後1年先予想EPS(109.23)÷過去1年の実績EPS(78.55)」で試算できる「今後1年(12ヶ月)先の前年同期比伸び」は二桁以上の増益率が見込まれており、予想PER(株価収益率)も12倍前後と割安となっています。業績の改善を前提とし、国内市場でバリュー株が見直されはじめたことに注目したいと思います。

図表2:TOPIXベースの12ヶ月先EPS予想の推移

(注)12ヶ月先EPS予想(12 months forward looking EPS)=Bloomberg集計によるTOPIXベースの市場予想

(出所)Bloombergのデータより楽天証券経済研究所作成(2016年8月18日)

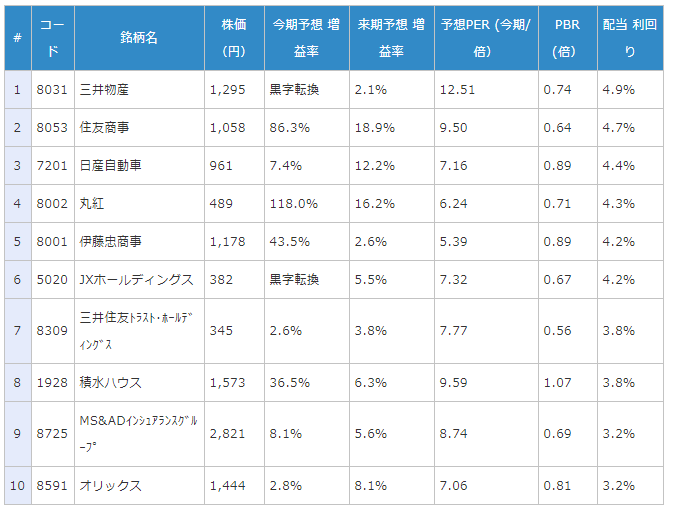

(3)投資戦略-業績改善を想定した大型バリュー銘柄に注目

国内企業の業績が改善していくとの見方が広まれば、年前半に業績悪化観測を受け過度に売られた銘柄に、見直し買いによる株価水準訂正を介し投資機会が見込めそうです。こうした業績見通し改善や株価回復シナリオに備え、TOPIXのうち時価総額上位100社から構成されるTOPIX100指数(大型銘柄群)のなかから、下記条件に合致する銘柄をスクリーニング(抽出)してみました。

(1)配当利回り=3%以上

(2)PBR(株価純資産倍率)=1.2倍未満

(3)今期予想PER(株価収益率)=13倍未満

(4)今期予想増益率=増益予想(もしくは黒字転換予想)

(5)来期予想増益率=増益予想

こうした条件をクリアした銘柄群として下記10銘柄が抽出できました(図表3)。配当利回り、PBR、予想PERなどバリュー指標面で割安なだけでなく、今期も来期も業績改善(黒字転換や増益)が見込まれる「大型バリュー(割安)銘柄」に注目したいと考えます。

図表3:TOPIX100指数構成銘柄からを抽出した「割安10銘柄」

(注)予想EPS(1株当たり利益)、予想増減益率、予想PER(株価収益率)、PBR(株価純資産倍率)、配当利回りなどはBloomberg集計による市場予想平均

(出所)Bloombergのデータより楽天証券経済研究所作成(2016年8月18日)

(4)まとめ-業績改善が見込める大型バリュー(割安)銘柄に注目

今年前半、悪材料として織り込まれてきた業績動向については、市場が来年(来期)の業績見通しを視野に入れてくる可能性がありそうです。市場が、「減益から増益」への自信を取り戻すなら、 国内株の回復余地は徐々に拡大する可能性があります。足元で進む円高など外部環境変化を注視する必要がありますが、業績期待が強い大型バリュー(割安)銘柄に時間分散を心がけて長期投資を検討する価値はあると思います。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。