東芝

5月15日付けで2017年3月期業績見通しを公表

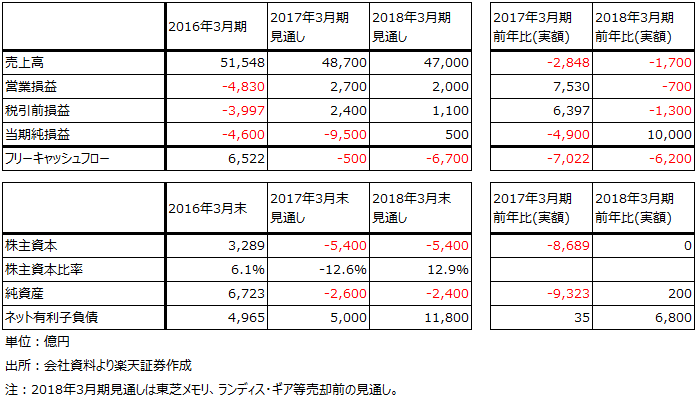

5月15日付けで、東芝は2017年3月期業績見通しを公表しました(表1)。この日は2017年3月期決算の決算短信を提出する期限でしたが、監査法人の監査意見を得る事が出来ず、決算を公表できないことになりました。そのため、決算見通しを公表するという異例の事態となりました。ちなみに、2017年3月期3Q決算も監査意見不表明のまま公表しています。3Qに続いて本決算も監査意見付きの決算が出ない事態となっています。

東芝が公表した2017年3月期業績見通しによれば、営業損益は2016年3月期の営業損失4,830億円から2017年3月期は営業利益2,700億円に黒字転換する見通しです。これは、3月29日に行われたウェスチングハウス(WH)のチャプター11申請に伴い、WHを非連結化したためです。一方で、当期純利益はWHのチャプター11申請に伴う損失(契約上の親会社保証額の引き当て、債権に対する貸倒引当金など)により9,500億円の赤字になる見通しです(2016年3月期は4,600億円の赤字)。

株主資本は2016年3月末3,289億円の黒字から2017年3月末5,400億円の赤字に、純資産は同じく6,723億円の黒字から2,600億円の赤字になる見通しです。大幅債務超過状態です。

また、会社側の2018年3月期見通しによれば、営業損益は2,000億円の黒字になります。減益幅700億円は主に円高を想定しているためです(2017年3月期1ドル=112円、2018年3月期前提1ドル=100円)です。なお、この見通しは東芝メモリやランディス・ギアの切り離しを織り込んでいません。当期純損益も500億円の黒字になる見通しです。ただし、2018年3月末の株主資本は5,400億円の赤字、純資産も2,400億円の赤字で債務超過状態が続く見通しです。もし2018年3月末も株主資本がマイナスの債務超過状態ならば上場廃止が決まります。東芝メモリ売却等による株主資本の黒字化は、東芝にとって喫緊の課題である状況は変わっていません。

表1 東芝の2017年3月期決算見通し(2017年5月15日公表)

東芝メモリの業績好調

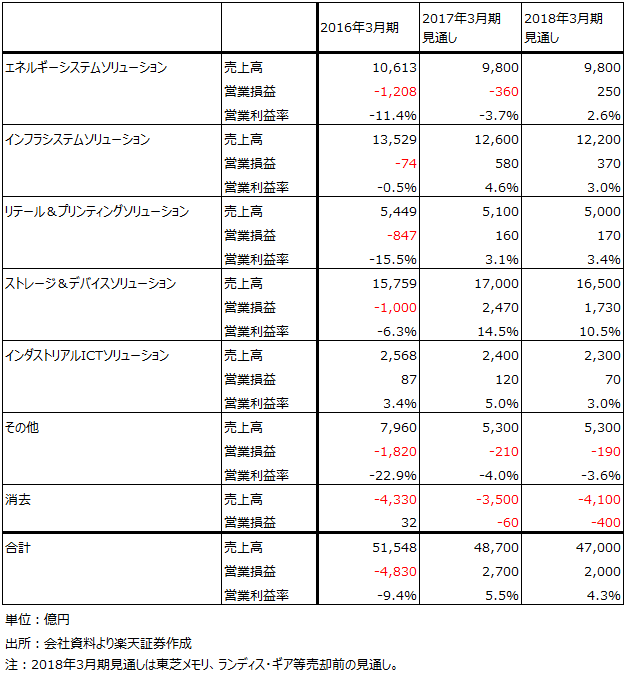

東芝はセグメント別損益の2017年3月期見通し、2018年3月期見通しも公表しました(表2)。2017年3月期見通しの中で最も目立つのが、東芝メモリ(NAND型フラッシュメモリ)、HDD事業、その他のデバイスが含まれるストレージ&デバイスソリューションです。2016年3月期1,000億円の営業赤字から2,470億円の営業黒字に回復する見通しです。これは主にメモリ事業(東芝メモリ)の業績改善によるものですが、HDD、その他のデバイスの損益も改善した模様です。

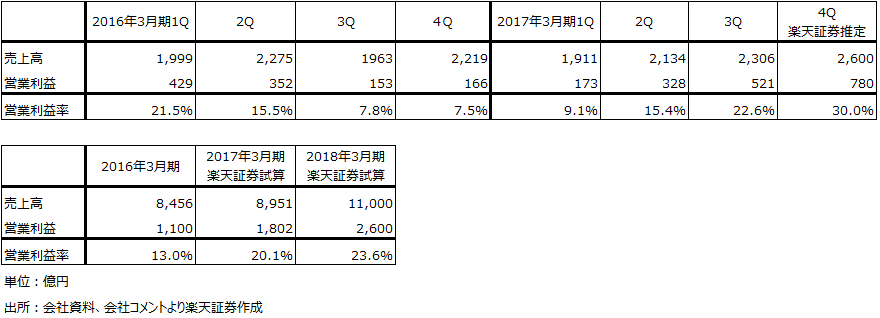

決算説明会における会社側コメントによると、東芝メモリの業績は2017年3月期3Q売上高2,306億円、営業利益521億円に対して、4Qは売上高約2,600億円、営業利益率約30%(約780億円)になった模様です。フラッシュメモリの販売数量は3Q比約3%減少しましたが、販売単価がドルベースで約10%上昇しました。

会社側によれば、2018年3月期は2017年3月期比で販売数量が約40%増となる見込みです。販売単価は前4Qから今1Qにかけて横ばいの見通しで、2017年3月期通期が前年比5%減だったのに対して、2018年3月期通期は20%下落すると想定されています。これを前提に東芝メモリの2018年3月期を試算すると、売上高約1兆円、営業利益は減益となります。

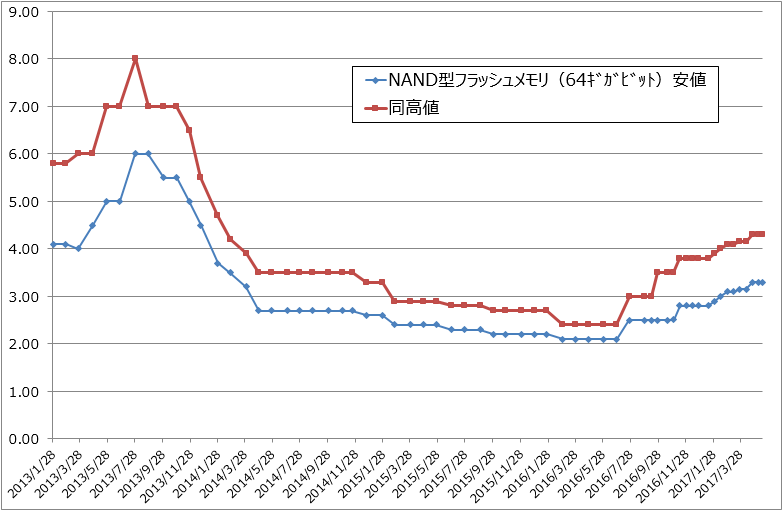

表2のように、ストレージ&デバイスソリューションの2018年3月期は減益見通しです。ただし、NAND型フラッシュメモリの市況が高止まりしたり、大きく値下がりしたりしない場合は、上乗せ余地が大きいと思われます。実際に、足元の市況はジリ高となっています。市況が会社想定のように下がらない場合や、足元の為替レートが続く場合は(会社想定レートは1ドル=100円)、会社見通し以上の業績が予想されます。楽天証券の試算(表3)では、2018年3月期の東芝メモリは売上高約1兆円、営業利益約2,600億円となり、東芝メモリの業績は引き続き好調と予想されます。

表2 東芝のセグメント別営業損益(2017年5月15日公表)

表3 東芝メモリ事業の損益

グラフ1 NAND型フラッシュメモリの市況

(単位:ドル、多値品、出所:日経産業新聞主要相場欄より楽天証券作成)

ウエスタンデジタルが東芝メモリの売却差し止めを求めて国際仲裁裁判所に仲裁申立書を提出した

メモリ事業の売却については、先行きに不透明感が出てきました。東芝に対して東芝メモリの売却に関して優先交渉権を求めていた協業先であるウエスタンデジタル(WD)が、5月14日(アメリカ時間)、売却差し止めを求めて国際商業会議所国際仲裁裁判所に仲裁申立書を提出しました。東芝は東芝メモリの売却はWDとの合弁契約に違反しないとしており、WDは東芝メモリの分社化自体が契約違反としています。この紛争の結論がいつ出るのか不透明になっています。東芝メモリの入札や、入札参加者の組み合わせにも影響する可能性があります。

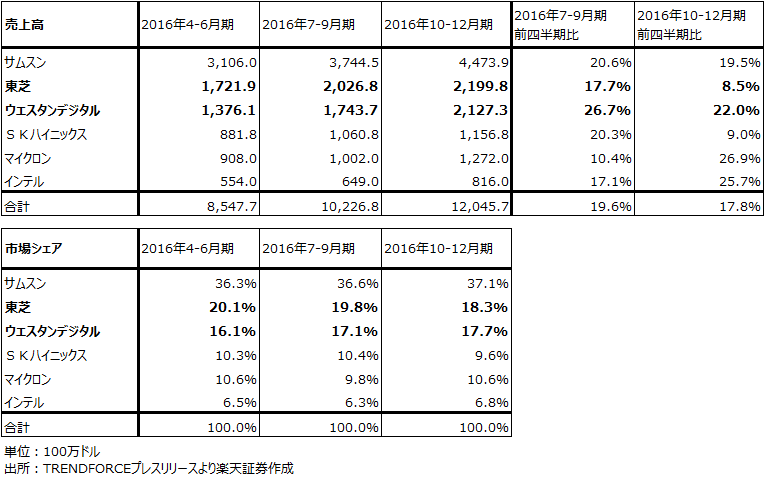

表4 NAND型フラッシュメモリの売上高と市場シェア

会社側は債務超過回避のために東芝メモリを売却する方針を維持

当面の問題は、監査意見付きの2017年3月期有価証券報告書を期限の6月末までに提出できるかです。監査法人であるPwCあらたは、東芝の巨額損失がいきなり出るに至った背景の調査を主張しており、年度決算の監査手続きは終了していません。果たして6月末までに監査意見付き有価証券報告書が提出できるか予断を許さない状況です。

有価証券報告書提出期限の延長申請は出来ますが、東証で行っている上場維持についての審査に影響する可能性は否定できません。というよりも、これまでの経緯を見ると、東芝を上場維持とするには、企業ガバナンスが顕著に改善したという証拠が出てくるか、あるいは東証側に相当特殊な理由が必要になると思われます。上場廃止かどうかは東証が決めることなので、そうなることもならないこともありますが、上場廃止リスクは大きいと考えざるを得ません。

また、東芝は今も債務超過解消のために東芝メモリを売却する方針を変えていません。しかし、全くの私見ですが、東芝本体への直接資本注入を検討すべきではないかと思われます。増資あるいはデット・エクイティ・スワップ(債務の株式化)です。

東芝本体への資本注入であれば、東芝メモリ売却のために2兆円以上の資金を集める必要はなくなります。東芝が示している2017年3月期末株主資本の数字、5,400億円の赤字が正しいとすれば、1兆円未満の増資を行えば済むことです。東芝メモリの全株を仮に2兆円で売却した場合、東芝メモリの純資産≒東芝にとっての簿価を6,000億円として(東芝メモリの純資産は推定6,000~7,000億円)、株式譲渡益課税20%がそのままかかると仮定すると、(2兆円-6,000億円)×80%=1兆1,200億円が売却益となり、2,800億円が税金となります。「売却益」で債務超過を吸収する必要があるため、多めに資金を集めなければならないのです。払わなければならない税金も巨額です。東芝本体への資本注入なら東芝メモリを手放さずとも済み、巨額の税金を払う必要もなく、集めなければならない金額も少なくて済みます。

5月15日の説明会で会社側は、自らの選択による上場廃止、本体への資本注入、破綻処理は念頭にないとしましたが、事ここに至って何故東芝メモリ売却に固執するのか、何故他の道を探ろうとしないのか、不可解です。もちろん、東芝本体への直接資本注入は既存株主の持分減少につながりますが、東芝の現状を考えれば仕方がありません。東芝メモリを売却すれば東芝はもぬけの殻の会社になってしまうかもしれないのです。

引き続き、東芝の動きに注意したいと思います。

ルネサス エレクトロニクス

2017年12月期1Qは62%営業増益

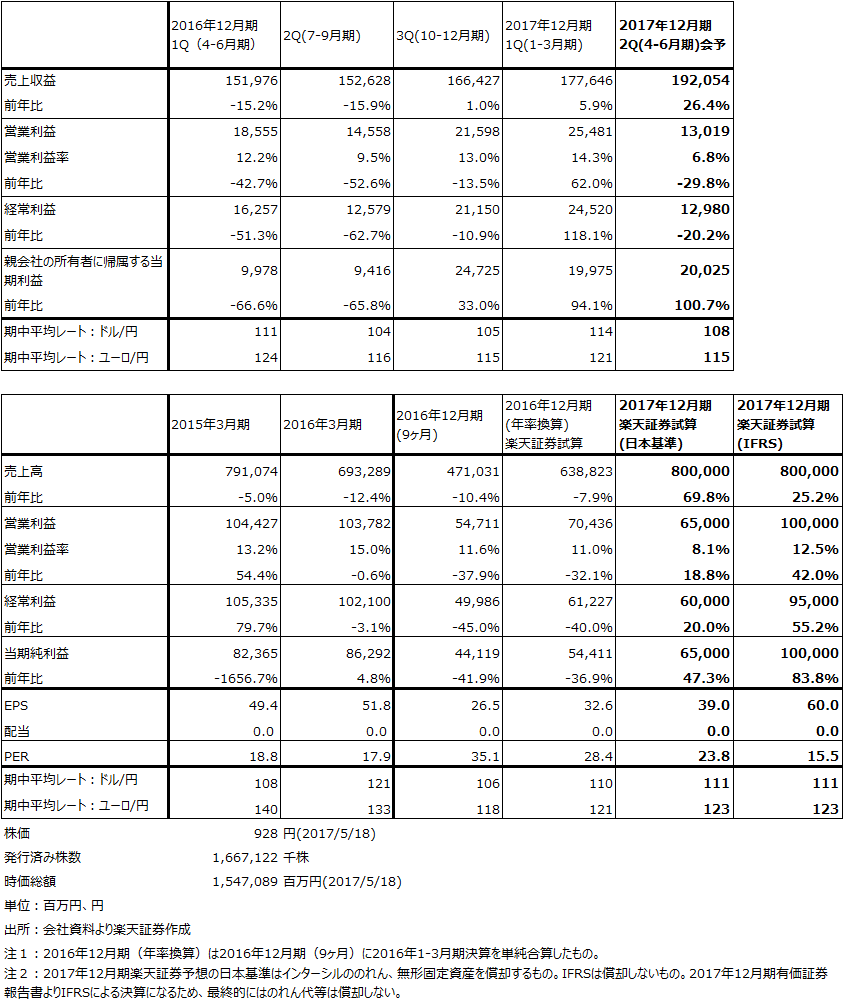

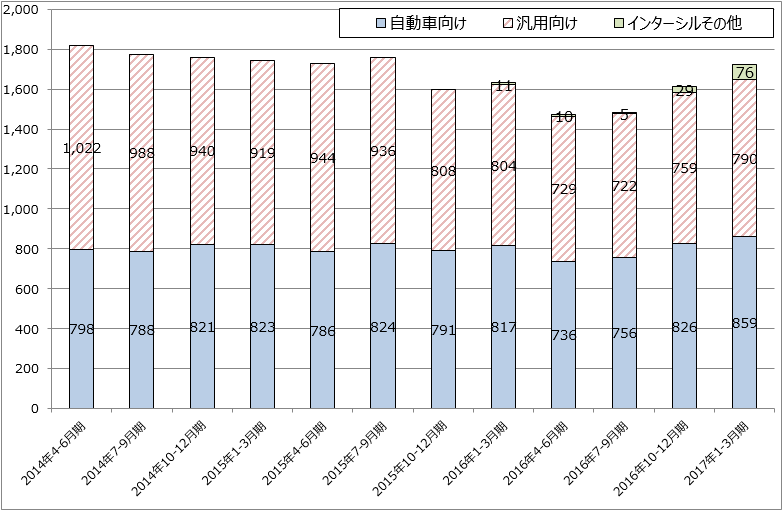

2017年12月期1Q(2017年1-3月期)は2016年1-3月期比で5.9%増収、62.0%営業増益となりました(ルネサス エレクトロニクスは前期2016年12月期に決算期を3月から12月に変更したため、2016年12月期は2016年4~12月の9カ月間の変則決算でした)。1年前の2016年1-3月期に比べると、「汎用」向け(家電、産業機械向けなど)が790億円(1.7%減)でしたが、自動車向けは859億円(5.1%増)と順調でした。営業利益は2016年3月の熊本地震被災の影響の反動で大幅増益となりました。

前期比(2016年10-12月期比)で見ても、汎用向け、自動車向けのいずれも伸びており、18.0%営業増益となりました。2月にインターシル買収が完了したため、インターシル売上高が含まれる「その他半導体事業」が2017年1-3月期76億円となり、2016年10-12月期29億円から大きく伸びました。インターシルについては、特に航空宇宙向けの採算が高く、これが業績に寄与しました。

表5 ルネサス エレクトロニクスの業績

グラフ2 ルネサス エレクトロニクスの四半期業績

(単位:億円、出所:会社資料より楽天証券作成、注:グラフ右側は、インターシル買収に伴うのれん、無形固定資産の償却、株式報酬費用等を除いた営業利益を表示)

グラフ3 ルネサス エレクトロニクスの分野別売上高

(単位:億円、出所:会社資料より楽天証券作成、注:2017年2月にインターシル買収を完了)

2017年12月期2Q以降も業績順調が予想される

今2Q以降も業績は順調に拡大すると予想されます。会社側は今上期のガイダンスを売上高3,697億円、営業利益385億円としています。ここから計算すると、2Q売上高は前年比26.4%増の1,920億5,400万円、営業利益は29.8%減の130億1,900万円と予想されます。2Qの予想営業利益はインターシルののれん代償却後(のれん代3,163億円を9年間で均等償却する。1年約351億円)のものですが、こののれん代償却と株式報酬費用等を除くと225億円(前年比7.7%増)となります。研究開発費が増えるため一桁増益の見込みですが、実態は順調です。

2Qには熊本地震の保険金約100億円が計上される見通しなので、2Q、通期とも当期純利益の水準が高くなっています。

なお、当社は2017年12月期有価証券報告書から今の日本基準に代えて国際会計基準(IFRS)を採用する方針です。この場合は、2017年12月期有価証券報告書においてインターシルののれん代償却はなくなります。そうなった場合の2017年12月期業績予想(楽天証券試算)を表5に記載しました。

半導体を分野別に見ると、特に自動車向けが好調です。今期は北米新車販売市場の変調が始まっており、中国市場も不透明になっていますが、車の電動化、自動運転の普及、センサなど車載用部品、機器の増加、自動車のセキュリティ対策(重要回路の周辺にセキュリティ用半導体が必要になる)などによる1台当たり半導体装着個数の増加が寄与していると思われます。

自動運転、電気自動車などの普及で自動車の半導体装着個数が増えることは、中長期的なトレンドと思われます。また、汎用分野でも産業機械分野のIoTなどが新たな半導体需要を盛り上げると思われます。中長期的に順調な業績拡大が期待できると思われます。

約4億株の売出しを発表した

5月18日付けで当社は株式売出しを発表しました。産業革新機構などが保有する4億314万8,000株(発行済み株式数の24%)とオーバーアロットメント最大1,928万4,900株、合わせて最大4億2,243万2,900株、発行済み株式数の約25%を国内、海外で売り出します。

売出価格は、仮条件の決定が5月31日、売出価格等決定日は6月12~14日のいずれかの日になります。申込み期間は売出価格等決定日の翌営業日から2日間、受渡し期日は売出価格等決定日の6営業日後です。

売出し後も産業革新機構は50%の株式を持つことになりますが、ルネサスの再建が完了し、株主構成が正常化する過程が始まったと言えます。

発行済み株式数の25%に達する大型の売り出しになるため、株価の調整も予想されます。ただし、業績は順調で自動運転などの将来が期待される分野で重要な役割をしている会社です。買い場を探したいと思います。

小野薬品工業

2017年3月期は営業利益2.4倍

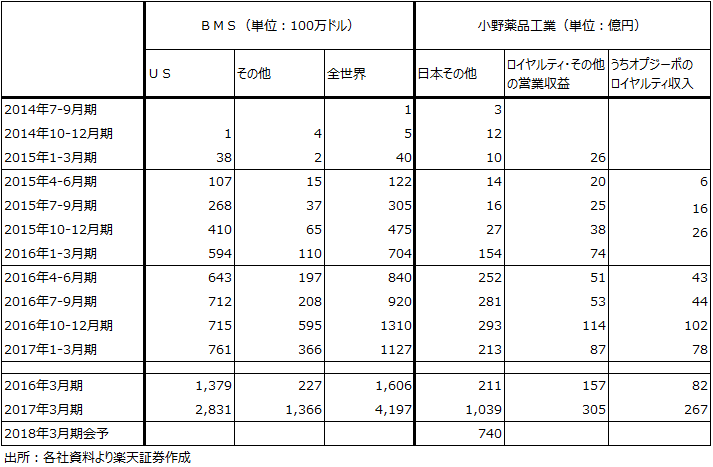

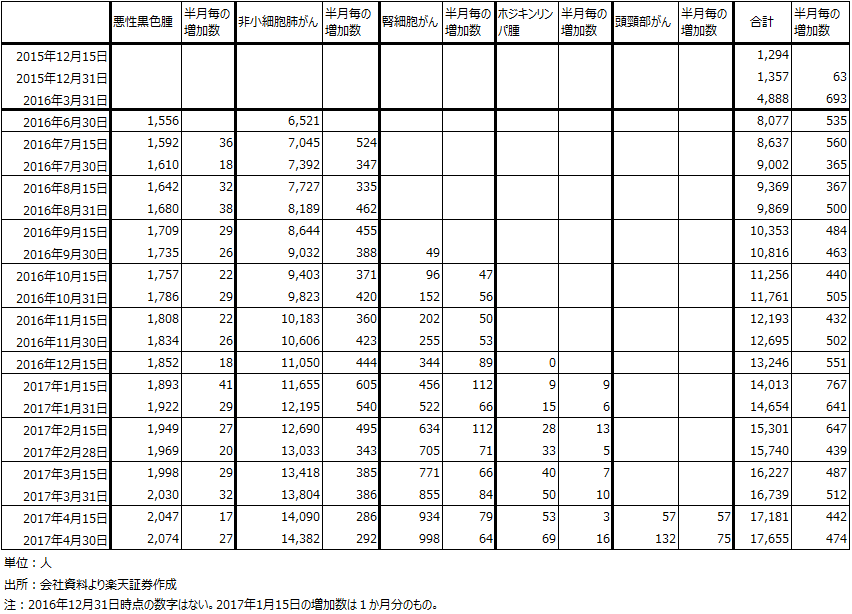

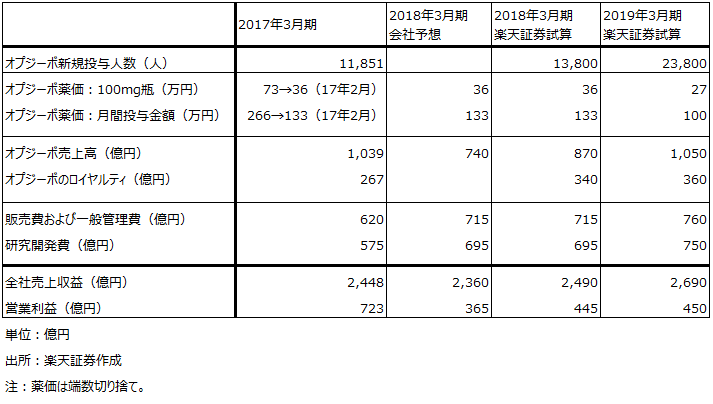

小野薬品工業の2017年3月期は、売上収益は前年比52.7%増の2,447億9,700万円、営業利益は前年比2.4倍の722億8,400万円となりました。免疫チェックポイント阻害剤「オプジーボ」の売上高が2016年3月期211億円から2017年3月期1,039億円へ増加しました。オプジーボは今年2月に緊急薬価引き下げがありましたが(50%引き下げ)、累計投与者数が2016年3月末4,888人から2017年3月末16,739人へ増加したことが寄与しました。

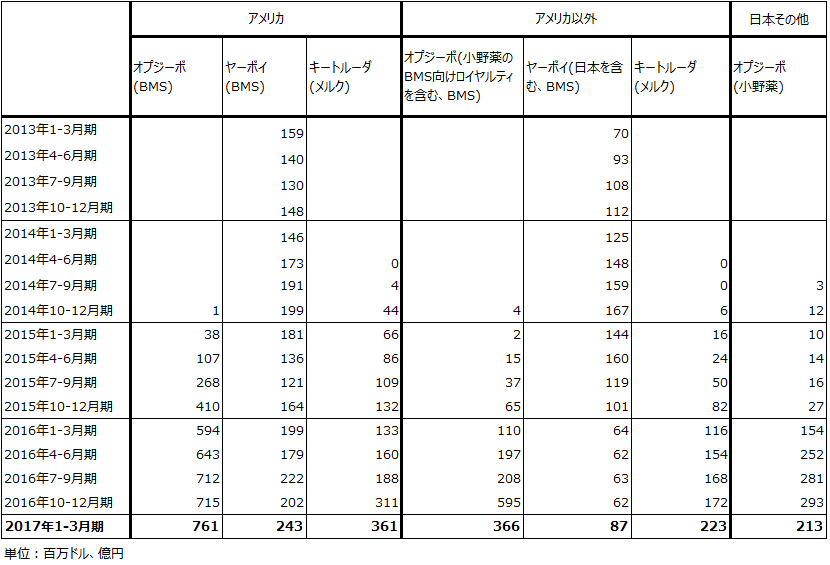

ブリストル・マイヤーズ スクイブ(BMS)からのオプジーボのロイヤルティ収入は、2016年3月期82億円、2017年3月期267億円へこれも急増しました。アメリカでのオプジーボ販売増加だけでなく、欧州での増加が寄与しました。

これらオプジーボ関連収入の急増によって、販管費、研究開発費の増加を吸収しました。販管費はオプジーボのマーケティング費用が増加傾向にあり、研究開発費はオプジーボ関連の臨床試験増加によって増加する傾向にあります。

また、メルクとの間で抗PD-1抗体特許紛争について和解したため、その他の収益に和解一時金178億円が計上されました。同時にその他の費用に訴訟費用等30億円が計上されています。この訴訟にかかる利益148億円を除くと営業利益は575億円になります。

表6 小野薬品工業の業績

表7 オプジーボの売上高

2018年3月期会社予想は50%営業減益の見通し

2018年3月期の会社業績予想は、売上収益2,360億円(前年比3.6%減)、営業利益365億円(49.5%減)です(表6)。

オプジーボ売上高の会社予想は前年比28.8%減の740億円です。現在、メラノーマ、非小細胞肺がんセカンドライン、腎細胞がん、ホジキンリンパ腫、頭頸部がんの5種類のがんで承認されています。そして、昨年12月に胃がんの申請を行っており、今年秋には承認されると思われます。このように、オプジーボの適応拡大が続くことから、新規投与人数の増加は続くと思われますが、薬価半値の影響と、今下期からメルクのキイトルーダ(2017年2月上市)に非小細胞肺がん向けが圧迫されることを想定しており、そのため大幅減収の見通しとなっています。

また、販管費が2016年3月期440億円、2017年3月期620億円、2018年3月期会社予想715億円、研究開発費が同じく434億円、575億円、695億円と増加する見込みで、これも利益の圧迫要因となります。オプジーボの適応拡大が増えるに従って、また、競合薬も現れてきたため、医師、病院への情報提供等の販促が重要になっています。臨床試験もオプジーボ関連とそれ以外の分野で増加する見込みです。会社側は今のうちに開発パイプラインを増やして将来に備えたい意向です。

注目したいのは、オプジーボの併用剤、あるいは併用剤となりうる抗がん剤を自社開発し始めたことです。ONO-4578(固形がん向け、EP4拮抗作用、日本)と、ONO-7475(急性白血病向け、Axl/Mer阻害作用、アメリカ)のフェーズⅠを2017年から開始しました。ONO-4578は腫瘍免疫活性化作用があり、日本で2017年2月 ~ 2019年9月にフェーズⅠを実施します。ONO-7475はがん免疫抑制作用を解除するもので、アメリカで2017年1月からフェーズⅠを開始しました。

従来、小野薬品のオプジーボ併用剤戦略はBMSのヤーボイを主軸としていましたが、ヤーボイは高価であり(4回投与して標準体重60kgで777万円)、オプジーボとの併用は現実的なのかという問題があります。当社が自社開発で併用剤開発に乗り出したことは歓迎されます。ただし、どのような効果がある薬かわかるまでに2~3年以上かかると思われます(フェーズⅠ、Ⅱを経る必要がある)。

オプジーボの単剤が効くのは患者の約20~30%です。そのため、併用剤を使い奏功率を上げようという臨床試験が重要になっています。オプジーボ+ヤーボイの組み合わせだけでなく、メルクのキイトルーダ+エーザイのレンヴィマのフェーズⅠb/Ⅱ(腎細胞がん、子宮内膜がんなど)、BMSのヤーボイ+タカラバイオのHF10(腫瘍溶解ウイルス)のフェーズⅡ(メラノーマ)、大日本住友製薬傘下のボストン・バイオメディカルのナパブカシン(がん幹細胞性阻害剤)+オプジーボ、ヤーボイ、キイトルーダの併用試験フェーズⅠ(固形がん)などが進行中です。小野薬品も独自にこの動きに加わることになります。成果に期待したいと思います。

表8 小野薬品工業:オプジーボの累計投与人数(がん種別)

表9 オプジーボの臨床試験スケジュール(主なもの)

今後の薬価引き下げの可能性を考慮すると、当面の業績は低水準か

今の日本政府と厚生労働省の考え方に沿えば、2018年4月の定時の薬価改定から毎年薬価改定になると思われます。また、オプジーボに対して緊急薬価引き下げを行った論理を踏襲すれば、適応拡大による投与人数の増加が続けば、引き下げの程度はその都度決まるにせよ、薬価引き下げが起こると思われます。

オプジーボの50%薬価引き下げが決まった2016年11月以降に承認された適応拡大は、ホジキンリンパ腫と頭頸部がんです。また、胃がんが今秋承認されると思われます。ホジキンリンパ腫は年間投与人数が数百人と小人数ですが、頭頸部がんは3,500~4,500人、胃がんは約1万人の年間投与人数が見込まれます。2017年3月期の年間新規投与人数は11,851人なので、特に胃がんのインパクトの大きさがわかります。更に、肝細胞がん(年間5千~1万人)、CheckMate227(非小細胞肺がんファーストライン、1万人以上)と臨床試験が成功した場合、投与人数の増加が続くことになります。

また、50%引き下げ後のオプジーボの薬価が、欧米価格に比べてまだ高いことも再度問題視される可能性があります。オプジーボ薬価は、日本の約36.5万円(100mg瓶)に対して、アメリカで28~29万円(1ドル=111円換算)、ドイツで20万円、イギリスで15万円と言われています。

このため、少なくとも2018年4月、2019年4月の2回にわたって値下げとなる可能性があります。そして、2018年4月の薬価改定時のオプジーボの薬価引下げ率で、国の高額医薬品に対する態度の程度がわかると思われます。表6、表10の2019年3月期楽天証券業績試算はオプジーボの薬価25%引き下げを想定して試算しました。

会社側の2018年3月期業績予想はかなり保守的と思われます。私の試算では2018年3月期は上方修正の可能性があります。ただし、2019年3月期業績は2018年4月の薬価引き下げ率が25%なら横ばい、それ以上の引き下げ率なら減益もありうると思われます。

2018年4月以降、オプジーボの薬価引き下げが連続する可能性があることから、オプジーボの売上高は販管費、研究開発費の伸びを吸収して増益となるほど大きなものにはなりにくいと思われます。また、投与人数が多くなるにつれて、副作用等で継続投与が出来なくなる患者が増えていると思われます。オプジーボの売上高は私が以前予想したほど増えていませんが、その要因の一つがこれと思われます。

これまで私は株価の戻りを期待してきました。しかし、決算を分析した結果、当面は株価上昇の期待を持ちにくい状況と思われます。

表10 楽天証券業績試算の前提

表11 免疫チェックポイント阻害剤の売上高

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。