前回、原油と金の動く要因を述べましたが、もう少し金と為替市場について触れてみたいと思います。金の上昇要因として、①有事、②ドル安(=米国金融緩和)、③インフレとの説明をしましたが、これらは基本構図であり、必ずしもそうならない場合もあるというお話をします。過去のケースでは中東が有事の際には原油価格が上昇したにもかかわらず、上昇するどころか緩やかな下落傾向にあります。何故でしょうか。下表の図は1970年代と2000年代の石油と金の動向を示しているチャートです。このチャートを参照しながら考えてみます。

有事の金

金は戦争などで社会不安が広がると敏感に反応します。これは、金の歴史の中で、戦争や大不況などの有事の際には通貨が売られ、通貨の価値がなくなっても金はその価値を保ってきたため買われることが多かったことから生じています。

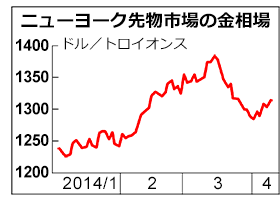

日本経済新聞2014年4月11日付

しかし、1991年の湾岸戦争の時に見られたように「有事の買いは一時的」との見方もあります。このことは今年2014年春先のウクライナ問題の時にもあてはまりました。右表が示すように、ウクライナ問題が緊迫化し、3月には金価格も上昇しましたが、その時点がピークとなり、その後の買いは続きませんでした。このように、金は有事の際には買われるが、有事が拡大しないと発生時点のみの上昇しかなく、上昇が続かないことがわかります。

ドルと金

金はドル建てで取引されているため、ドル高になると金安、ドル安になると金高という関係が見られます。この動きは米国の金融政策と関連付けるとよりわかりやすくなります。つまり、FRBが金融緩和から利上げ姿勢に転じると、米金利が上昇し、ドルが買われます。金は金利を生まないため、金利が上がると相対的に魅力がなくなり、売られることになります。逆にFRBが金融引締めから金利を下げると、ドルが売られ、金の魅力が相対的に高まり買われることになります。

ただし、最近は各国中央銀行の政策金利がゼロやゼロに近い状態が続いており、また米長期金利も低下傾向にあるため、金利の上げ下げによる金の変動は小さくなっていることも事実です。中央銀行の政策が金利水準の調整によるものではなく、市中に流すマネーの量によって調整している現状(量的緩和)では反応は鈍くなっています。FRBは、10月に量的緩和の終了を決定しました。マーケットは次の政策手段として利上げを視野に入れつつあります。これは、緩和から金利引き上げの政策変更であり、実際に変更されれば金利は上がり、ドル高となり、金は売られることになります。現在、この前哨戦が行われている状況です。しかし、政策変更時期が後倒しになれば、あるいはその見方が広まれば逆の動きになることも留意しておく必要があります。

インフレと金

インフレになると金が買われると言われています。これは、世界景気がよくなり、商品や株、不動産の資産が上昇し、インフレが発生し、金も上昇するという構図です。しかし、細かく見れば、インフレ時には株も上昇しており、金よりも株の上昇率の方が相対的に高くなります。また、景気がよくなれば金利が上昇するため、ドルも上昇し、金は相対的に魅力が低下してきます。このようにインフレ時には、金は上昇しますが、株やドルとの相対的価値にも留意しておく必要があります。

デフレと金

デフレはインフレと全く反対の現象ですが、デフレ時に金が高くなるということがあります。

インフレは、モノや資産の上昇=通貨の価値下落=代替通貨・金の価値上昇

デフレは、 モノや資産の下落=通貨の価値上昇=代替通貨・金の価値下落(?)

インフレ、デフレとモノ・資産、通貨の関係は以上のようになりますが、通貨の価値の下落は、通貨の代替として金の価値が上昇するということになります。反対にデフレでは、通貨の価値が上昇するため金の価値が下落するということになるのですが、これが必ずしもそうではない場合があります。

デフレ局面でモノや資産が下落するのは、景気が後退し、悪循環に陥っているから生じてきます。この環境下では、銀行や企業の倒産も増え、社会全体の信用状況も悪化してきます。この結果、 国が企業や銀行を救済するのですが、国に体力(外貨準備や資金調達力)がなければ、国自体が信用不安に陥る危険が高まります。2010年以降の欧州債務問題などがこれに当てはまります。信用が低下した国の金利は上昇しますが、信用が下がっているため、金利よりも信用が高い金の魅力が相対的に高まってきます。つまり、信用の代替としての金の魅力が高まるということになります。今後の環境変化の中でこのようなことも起こるということも頭の中に入れておく必要があります。現状では、欧州債務問題も沈静化しているように見えますが、ギリシア国債の金利が上昇し始めているなど不安要因が出てきています。また、ドイツやスイスのように国として金の保有政策を見直している動きもあります。

国の保有金

ドイツ連邦銀行(通称ブンデスバンク)は、2013年1月に、国外に保有している保有金の内674トンを2020年末までにフランクフルトにある連銀金庫に移し、国内保管率を50%まで引き上げると発表しました。ドイツの公的な金保有量は3396トン(2012年時点)と、米国8133トンに次いで2位の保有量ですが、東西ドイツが統合された1990年までは、保有金のほとんどは国外の中央銀行に預かってもらっていました。しかし、ドイツは第一次大戦後に通貨価値の大暴落を経験していることから、今回の欧州債務問題を機に国内保有比率を高める動きをしているものと思われます。また、スイスは、つい先日11月30日に金の保有について国民投票を実施しました。スイスは過去10年間で国の保有金をかなり売却してきたため、これでは信用が保てないということで、スイス国立銀行(中央銀行、SNB)に対し、全資産の少なくとも20%を金で保有することを義務付けるという内容です。現在の全資産に対する保有率は8%しかなく、20%にするためには少なくとも1500トンを買い増す必要があると言われています。もし、国民投票が賛成されれば、金の強材料になるといわれていましたが、結果は反対で否決され、翌日12月1日に金価格は下落して取引が始まりました。

金よりも強い円

翻って日本はどうでしょうか。日銀は保管場所を公表していませんが、多くは米国に保管されているというのが通説です。また、外貨準備に占める金の比率が70%を超すドイツに比べ、日本は3%台にしか過ぎません。もし、世界的に信用不安に陥った時には心もとない状況ですが、一方で、金の国内価格は、1980年1月21日の6495円を抜けていないという事実があります。ドル建ての金価格は同日NY市場で875ドル(1ドル=240円)を付けたのですが、その後2011年に1900ドル台を付けました。しかし、国内価格で抜けていないということは、「円」は「金」よりも強いということも頭に入れておく必要があります。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。