日本銀行の<見せかけの金融緩和>

1990年のバブル崩壊で、日本はバブル膨張の原因となった<両建て経済政策>を批判されたが、資産と負債の両方を膨らませて経済運営を行うという手法は、いまや世界各国がおこなっている政策だ。この<資産と負債の両方膨らませるという経済手法>は、簡単に言うと<ネズミ講>と同じである。ネズミ講経済はどこかで破綻する。

資本主義経済の中で、企業も個人も負債と資産の両建て経済に便乗してきたが、リーマン危機で個人や企業の負債は国家に付け替えられた。もう、この負債を転がす先はない。念の為に言っておくが、国家は破綻しない。破綻するのは個人である。資産運用の究極の目的は将来到来するインフレへのヘッジに他ならない。これだけジャブジャブに金をばらまいてもデフレ(期待インフレが上がらない)なのは金融システムが壊れているからである。

明日の日銀金融決定会合が注目されているが、国債の買い入れをしようがETFの買い入れ枠を増やそうが、<見せかけの金融緩和>を両建てで膨らましているに過ぎない。そういう構造があからさまになってしまっているので、海外投資家の日本に対する見方は冷めてきている。

そもそも、いくら日銀が金融緩和をしようが、そのお金は日銀の当座預金にブタ積みになるだけで、マイナス金利にでもしない限りお金は金融村のなかに留まり、お金は市中に出ていかない。日銀は<見せかけの金融緩和>を続けながら、デフレ政策を続けているのだ。

「どうして日本はECBのようなマイナス金利を採用しないのか?」という海外の運用者もいる。日銀の当座預金の付利を撤廃してしまったら、日銀の当座預金への<ブタ積み>で運用しているゆうちょ銀行はたちまち運用難に陥ってしまう。また、日銀も現実に日本経済がインフレになったら困るのである。金融抑圧政策を継続するには、インフレ以下の国債の低金利を維持のための<みせかけの金融緩和>を続けるのがベストなのである。

現在の金融政策は麻薬のような依存性を発揮しており、それが破綻するまで出口はないのである。だが、物価目標2%を達成するまでは金融緩和政策が継続されるため、バブル環境は維持される。米国の利上げ観測後退を受けての不景気の株高は、現在の市場が金融相場であることを如実に物語っている。

NYダウ(日足) ガンドラックの予想通り、9月FOMCでの利上げ見送りからリバウンド、全値戻し相場に・・

上段:18日エンベロープ±1%(青)・±3%(赤)

下段:ストキャスティックス5.3.3

(出所:石原順)

日経平均(日足) 日経平均がNYダウほど戻らないのは、PKOを入れていることによって市場原理が失われているから

上段:25日エンベロープ±5%(青)

下段:9日RSI

(出所:石原順)

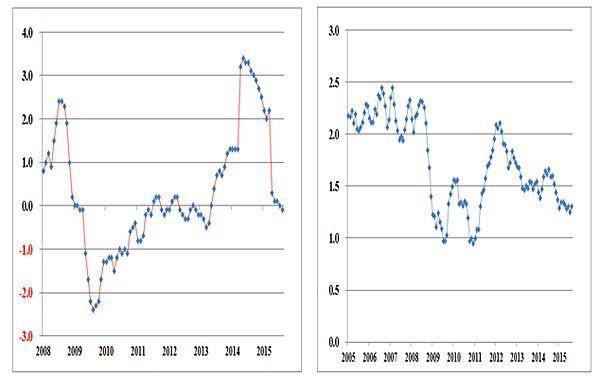

日本CPIコア(左)米国PCEデフレーター(右) バブルの賞味期限は物価2%まで

(出所:石原順)

ドル/円 122円の壁、FOMCと為替報告書

昨日のFOMCは「次回会合では雇用や物価の進展について精査する」として、最後のチャンスと言われる12月のFOMCで利上げを行う可能性があることを明確に強調している。しかし、利上げの有無は依然不透明で、市場関係者は11月4日の下院金融サービス委員会での証言や12月3日の上下両院合同経済委員会での議会証言を待っているようだ。ECB総裁ドラギのマイナス金利幅拡大への言及、FOMCでの12月利上げへの言及を受けても、ドル/円や米国の10年国債は反応が鈍い。

ドル/円(日足)

上段:26日標準偏差ボラティリティ(青)・RSI70-40のシグナル

下段:21日ボリンジャーバンド

(出所:石原順)

それは市場に「米国はドル高を嫌がっている」という観測が流れているためであろう。特に円に関しては、 米財務省が半期ごとに公表する為替報告書の中で、「円が過小評価されている」との文言が盛りこまれた。10月19日に公表された為替報告書では、「日本は2014年の消費税率引き上げ以降、内需が完全に回復しておらず、今年4-6月期にはマイナス成長に転じた。この環境で厳格な債務削減目標に固執すれば、それは拙速な財政再建で、景気回復とデフレ脱却を脅かしかねない。経済成長を下支えするように財政政策が再度調整すれば、金融政策や円安による外需主導の成長輸出への過度の依存を避けることができる」と記され、日本に金融緩和への過度の依存をやめ、財政出動を求めている。

IMFの7月報告書でも「円は経済のファンダメンタルズと整合的な水準よりも緩やかに円安」と指摘されており、円安と日銀の追加緩和を米国が牽制しているとみる向きもいる。こうした米国のドル高に対する風向きの変化を受けて、ゴールドや原油の買いに転じる投機筋も出てきている。

投機筋の間では、「ドル/円には122円の壁がある」と言われている。そうしたなかでのドル/円相場のトレーディングは、やはり圧倒的に逆張り優位となっている。筆者が逆張りのツールとして使っているのはエンベロープであるが、今年のトレーディングの中で最も成功確率が高いツールとなっている。

ドル/円(日足)

上段:13日エンベロープ ±1%(青)・±2%(赤)・±3%(緑)

下段:ストキャスティクス5.3.3

(出所:石原順)

ドル/円(1時間足) 13時間エンベロープ

上段:13時間エンベロープ ±0.3%バンド(黄)・±0.6%バンド(緑)

下段:26時間標準偏差ボラティリティ

(出所:楽天FX マーケットスピードFX)

『DVD 相場で道をひらく7つの戦略 ──標準偏差ボラティリティトレード』(石原順) が楽天ブックスで好評発売中です。

日々の相場動向についてはブログ『石原順の日々の泡』を参照されたい。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。