ボラティリティが上がりやすいのは「5月」・「9月」・「10月」

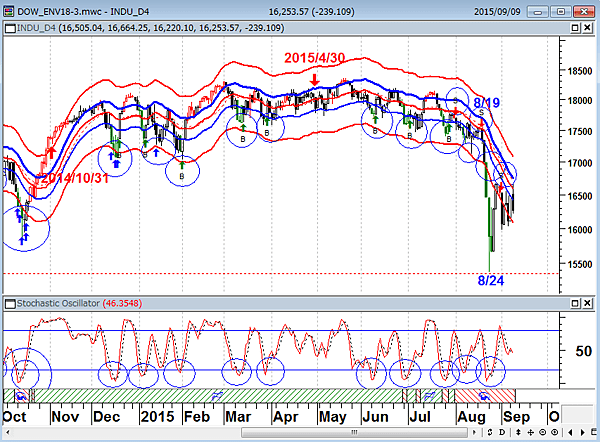

「私たちの考えでは、金融緩和する余地がなくなったときに起き得る市況悪化のリスクに十分な注意が払われていない。なにか確証があるわけではないが、特に今は『買い』は控えたい」、「米連邦準備制度の利上げペースが速過ぎる場合、1937年と同じような相場の大幅下落を引き起こすリスクがある」という史上最高の運用者レイ・ダリオの発言を重視し、筆者は8月19日を最後に相場から撤退してしまった。NYダウ1000ドル安という8月24日のブラックマンデーが起きたのはその数日後である。

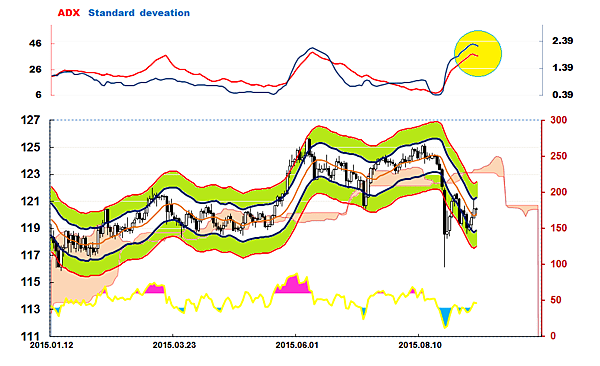

NYダウ円(日足) ストキャスティクスのトレンド転換で8月から逆張り休止中

上段:18日エンベロープ±3%(赤)・±1%(青)

下段:ストキャスティクス5.3.3(赤)・ストキャスティクスの売買トレンドシグナル

(出所:石原順)

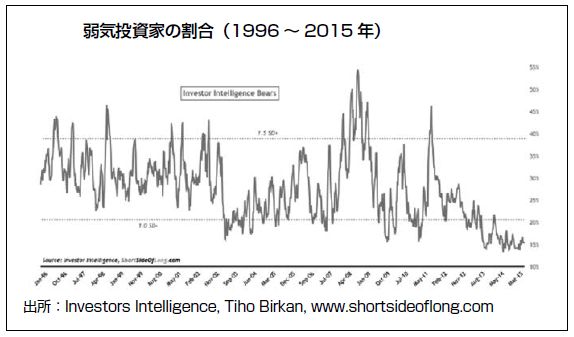

下のチャートはチホ・ビルカンが作成した米国株式市場の「弱気投資家の割合」だが、米国株式市場の投資家はあまりにも楽観的すぎだろう。まさに、「金融緩和する余地がなくなったときに起き得る市況悪化のリスクに十分な注意が払われていない」のである。

チホ・ビルカン作成の米国株式市場の「弱気投資家の割合」

(出所:ファーバーレポート8月号)

常識的に考えて、米国が利上げに動いたら株が下げる確率が高いというのは、下のチャートをみれば一目瞭然だろう。このような時期にリスクを取りに行くのは合理的な行動とは思えない。

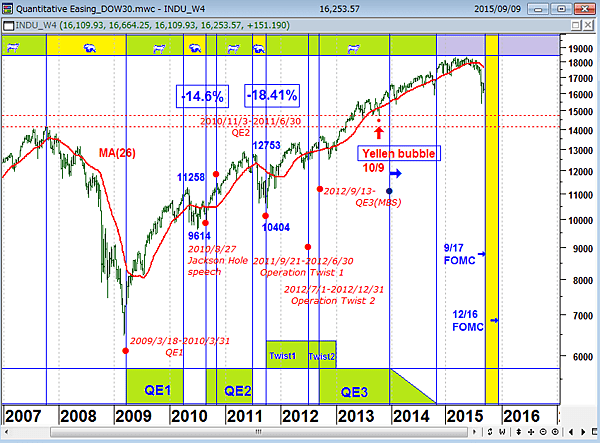

NYダウ(週足)と人為的な相場形成

(出所:石原順)

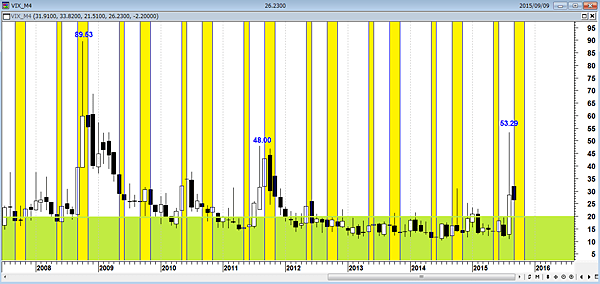

8月24日の米国株相場の急落で、VIX指数は53.29まで上昇した。ここがオプション・ボラティリティのピークである。昨日、9月9日には日経平均が1343円も上昇した。長大陽線の出現で目先の底は入ったのかもしれないが、相場の大底はVIX指数や日経ボラティリティ・インデックスなどのオプション・ボラティリティがピークを付けた1~2か月後に到来することが多い。この相場は少なくとも10月までは慎重に見るべきなろう。

VIX指数(月足) ボラティリティが上がるのは「5月」・「9月」・「10月」

ボラティリティが上がると株式市場は下げやすい構造を持っている

(恐怖指数=VIXとは、シカゴ・オプション取引所が、S&P500を対象とするオプション取引のボラティリティを元に算出、公表している指数。数値が高いほど投資家が相場の先行きに不透明感を持っているとされる。通常は10から20の間で推移する)

(出所:石原順)

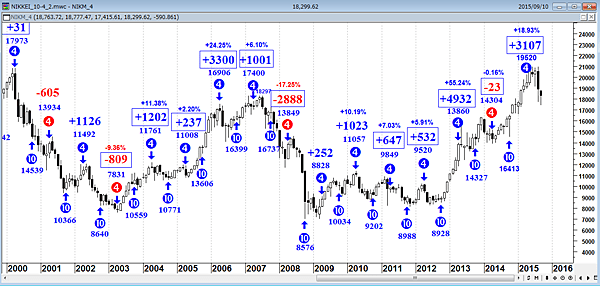

日本株も日銀だ、GPIFだと言いながら、今年も概ね「10月末買い・4月末売り」という毎年の循環のなかで動いている。現在の大変動相場に射幸心を刺激されてドタバタ相場をやるのもいいが、ここで乱高下相場に捕まってしまうと10月末という買いの季節にエントリーできなくなる可能性が高くなる。

日経平均(月足) 「10月末買い・4月末売り」

(出所:石原順)

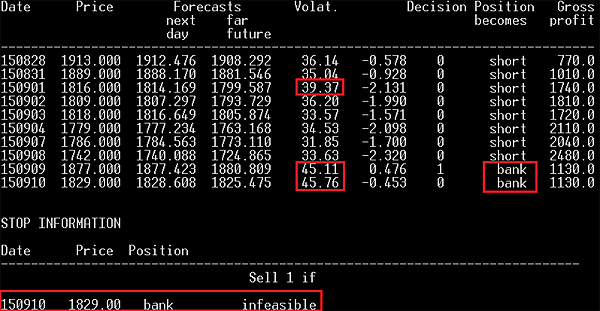

先週のレポートで紹介した日経平均のARIMAモデルのシグナルは、ボラティリティレベルが異常なため、現在は「short(売り)」でも「long(買い)」でもない、「bank(銀行)」というシグナルが点灯している。

ビル・グロスは、「マーケットは資本主義のために必要なレベルをはるかに超えてカジノのようになっている。1時間後に価格が1、2、3%...も変動するような時に、誰が売り買いするものか?」 とツイートしたが、まさに現状はカジノ相場であろう。

ARIMA (自己回帰和分移動平均)モデルを使った日経平均の売買シグナル

ボラティリティは45という異常なレベル、売買シグナルは「資金は銀行へ」

≪ARIMAモデルによって<効率的市場仮説>の検証を行うと、市場には非効率部分(=トレンド)が存在することが証明されている。ARIMAモデルを応用したトレードシステムは、これまで長期にわたって優秀なパフォーマンスをあげているが、日本ではほとんど知られていない≫

(出所:石原順)

ドル/円相場のエンベロープ(移動平均線乖離)取引

ドル/円相場は8月24日の116円15銭までの急落相場から落ち着きを取り戻し、価格の変動が日足も1時間足も通常のエンベロープのバンドの中での推移となっている。

ドル/円(日足) 13日エンベロープ

上段:14日ADX(赤)・26日標準偏差ボラティリティ(青)

下段:13日エンベロープ±1%(青) ±2%(赤)・9日RSI(鈍感バージョン)40-60 桃色=買い相場・水色=売り相場

(出所:DVD 『相場で道をひらく ~標準偏差ボラティリティトレード~』石原順 トレードツール)

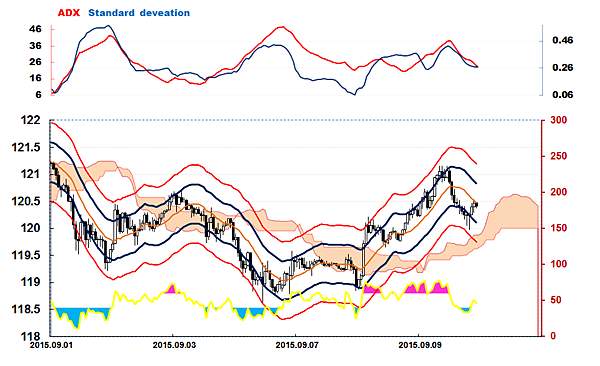

ドル/円(1時間足) 13時間エンベロープ

上段:14時間ADX(赤)・26時間標準偏差ボラティリティ(青)

下段:13時間エンベロープ±0.3%(青) ±0.6%(赤)・9時間RSI(鈍感バージョン)40-60 桃色=買い相場・水色=売り相場

(出所:DVD 『相場で道をひらく ~標準偏差ボラティリティトレード~』石原順 トレードツール)

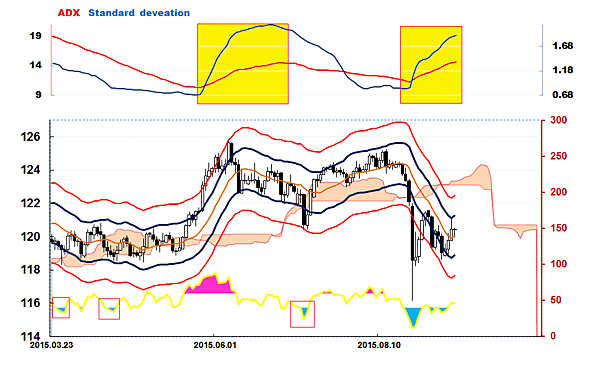

しかし、筆者は8月までのような積極的な逆張り(ドルの押し目買い)に動いていない。その理由は中期のトレンドを示唆する50日ADXと50日標準偏差ボラティリティがまだ円高トレンドを示唆しているからだ。この2つの指標がピークアウトするまでは大きな逆張りポジションをもたないつもりである。

異常なボラティリティを持つ現在の相場は、「short(売り)」でも「long(買い)」でもない、「bank(銀行)」相場なのである。無理をしてはいけない。相場で一番大切なのは防御だ。

ドル/円(日足) 13日エンベロープ

上段:50日ADX(赤)・50日標準偏差ボラティリティ(青)

下段:13日エンベロープ±1%(青) ±2%(赤)・9日RSI(鈍感バージョン)40-60 桃色=買い相場・水色=売り相場

(出所:DVD 『相場で道をひらく ~標準偏差ボラティリティトレード~』石原順 トレードツール)

日経225先物・オプション スキルアップキャンペーン

運用コストの安い日経平均先物(ミニ)で、「10月末買い・4月末売り」を繰り返すのが株式投資の答えです。

今年も株は毎年の循環(10月末買い・4月売り)通りに動いています。いまの下げは、それに株の天井7年サイクルが影響を与えています。株の循環については、DVD『相場で道をひらく7つの戦略 標準偏差ボラティリティトレード』で、説明しています。興味のある方は、ぜひご購入ください。

『DVD 相場で道をひらく7つの戦略 ──標準偏差ボラティリティトレード』(石原順) の販売が楽天ブックスで発売中です。

日々の相場動向についてはブログ『石原順の日々の泡』を参照されたい。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。