今年のドル/円相場を取り巻く環境には2つの大きな特徴がある

先週、ドル/円のどこを押し目と認識するかというレポートを書いたところ、もっと詳しく説明してほしいという要望をいただいたので、今回のレポートでまとめておきたい。

今年のドル/円相場を取り巻く環境には2つの大きな特徴がある。

- 日本は量的緩和策の出口が遠く、米国は利上げに動く

- 役人が主導する年金買いなどの円安PKO相場が続いている。

米国の金利が他国に比べて相対的に高い時はドル高になるのが為替相場の特徴だ。こうした環境では、基本的にドル高相場が継続しやすい。加えて、日本では年金の海外投資という名のもとに円安PKO相場が展開されている。

以上の単純なロジックから、今年のドル/円相場は下方硬直性(下がりにくい)相場となりやすい。また、役人が主導するPKO相場では、「下は買うけど上は買わない」という明確な特徴がある。PKO相場の答えは「押し目買い」である。

ただし、PKOで相場の下値を支えてしまうと、その反動から上値も限定される。そこが今年の相場の問題点だ。最初の黒田バズーカ1はともかく、ドル/円が大きく上がったのは日銀の追加緩和があった後の2~3か月だけだ。あとは変動の少ないレンジ相場になってしまう。値幅の限られたレンジ相場で稼ぐにはどういう戦略が適しているのだろうか?

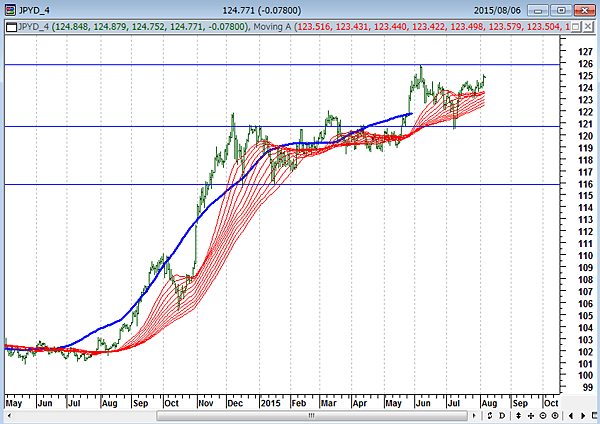

ドル/円(日足) 2014年5月~2015年8月

移動平均リボン(1~3か月の市場参加者のコスト)

(出所:石原順)

ドル/円相場を移動平均乖離(エンベロープ)で観測する

筆者はこれまでレポートで紹介してきたドル/円のエンベロープ売買を現在も継続している。筆者の周辺のファンドや投資家はこの手法を使って、好調なパフォーマンスを継続している。

エンベロープ(移動平均乖離)は移動平均線を一定の割合で上下に乖離させたテクニカル指標である。エンベロープは移動平均線に対するプラス乖離とマイナス乖離の幅を示す。「価格が移動平均線から乖離しすぎると、平均に戻ろうとする力が働く」という平均回帰の考え方から、エンベロープで「買われ過ぎ」「売られ過ぎ」を判断し、逆張りや利食いのポイントとして利用されている。今年のドル/円相場はPKOで平均回帰しやすい。

日足相場の動く範囲

ここ数年の為替相場の日足は、ノーマル(強いトレンドが出ていない)相場の場合は±1%、トレンドは発生しても概ね13日移動平均線の±2%乖離のバンドの中で動くという傾向を持っている。

筆者はドル/円相場が13日移動平均線の1%下か2%下まで下がったら、ドル/円を買っている。利食いは相場をみながら行うが、13日移動平均線の1%上が目処になっている。もう1つのドル/円の逆張りポイントは、9日RSIの40%以下である。上記の2つのポイントでは筆者はストップ注文を置いてドル買いを行っている。

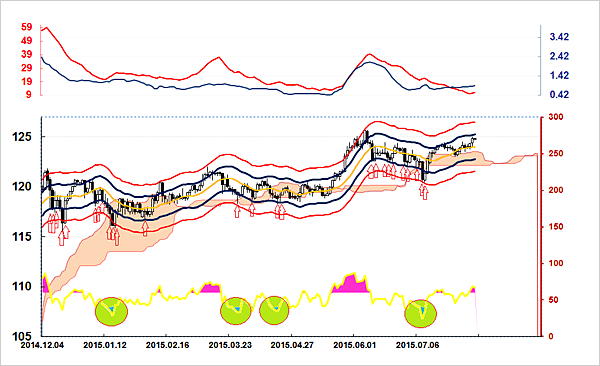

ドル/円(日足) 13日エンベロープ 9日RSI40以下は買い場?

上段:14日ADX(赤)・26日標準偏差ボラティリティ(青)

下段:13日エンベロープ±1%(青) ±2%(赤)・9日RSI(鈍感バージョン)40-60 桃色=買い相場・水色=売り相場

(出所:DVD 『相場で道をひらく ~標準偏差ボラティリティトレード~』石原順 トレードツール)

1時間足相場の動く範囲

<1時間足>でみると、通貨の変動は概ね13時間移動平均線の±0.6%乖離の範疇で動くと言われている。筆者が通貨の1時間足のトレードを行うときは、相場の動く目安として、13時間移動平均線の±0.3%と±0.6%のバンドをみている。

最近の低ボラ(低変動率)相場、即ち、ノーマル相場の動く範囲は、「概ね13時間移動平均線の±0.6%乖離(赤のバンド)の半分である13時間移動平均線の±0.3%乖離(黄のバンド)の範囲に収まっている。

来春あたりまで、筆者は円安方向の相場を想定しているので、13時間のエンベロープを観察しながらドル/円の押し目買いに徹している。利食いは相場をみながら行うが、13時間移動平均線の+0.3%水準が一応の目処となっている。

昨日のNY時間でも、ドル/円の1時間足が13時間移動平均線の-0.3%まで下落する場面があったが、そこで筆者の周辺のファンドはドル買いを行っている。日足相場の収益機会はそう多くないので、1時間足での売買が運用の安定性に寄与している。

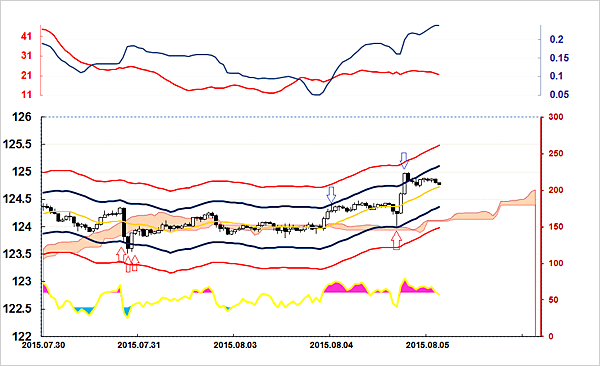

ドル/円(1時間足) 13時間エンベロープ -0.3%乖離および-0.6%乖離水準が押し目買いのポイント

上段:14時間ADX(赤)・26時間標準偏差ボラティリティ(青)

下段:13時間エンベロープ±0.3%(青) ±0.6%(赤)・9時間RSI(鈍感バージョン)40-60 桃色=買い相場・水色=売り相場

(出所:DVD 『相場で道をひらく ~標準偏差ボラティリティトレード~』石原順 トレードツール)

3日ATRバンド

もう1つ、筆者が見ている指標が3日のATRバンドだ。ATR(アベレージトゥルーレンジ)はTR(窓開けを含めた1日の最大値幅)の平均である。ドル/円相場の日足の動く範囲は3日ATRバンドの±1ATRの範疇に収まることが多い。短期取引の利食いや押し目買いのポイントとして、今年の相場でも筆者にとって有効なツールとなっている。

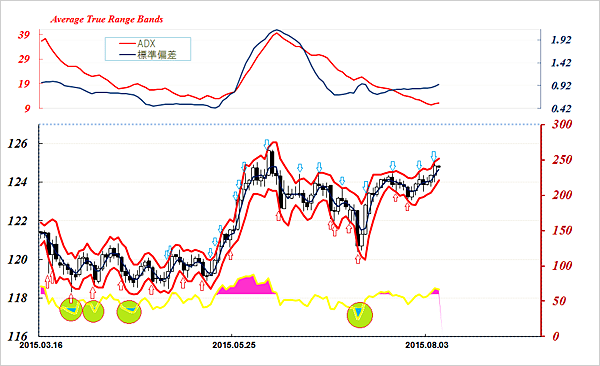

ドル/円(日足) 3日ATRバンド ドル/円相場は3日ATRバンドの±1ATRのバンドから逸脱することは少ない

上段:14日ADX(赤)・26日標準偏差ボラティリティ(青)

下段:3日ATRバンド ±1ATRバンド(赤)

(出所:DVD 『相場で道をひらく ~標準偏差ボラティリティトレード~』石原順 トレードツール)

NYダウと日経平均の逆張りポイントは?

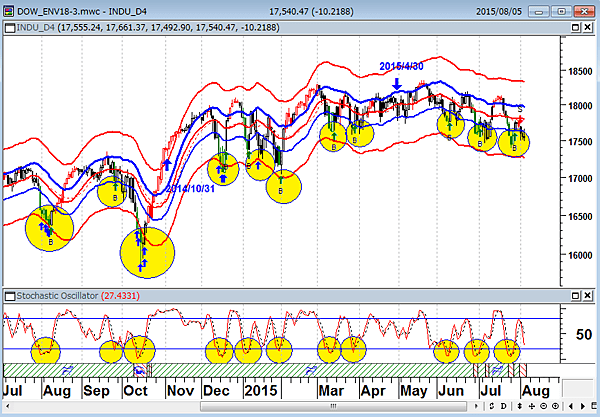

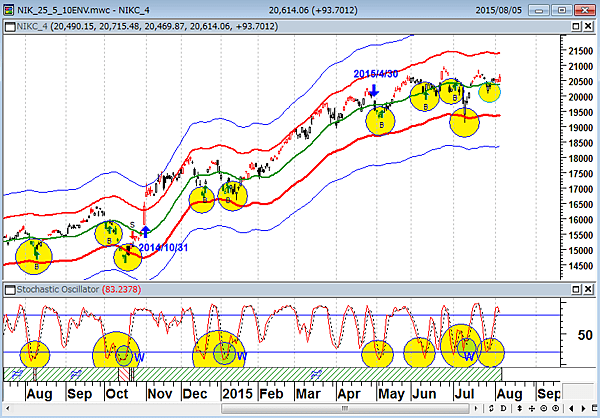

NYダウと日経平均に関しては、筆者はずっと下の2つのチャートをレポートで取り上げてきた。NYダウのチャートは18日エンベロープ±3%とストキャスティクス5.3.3、日経平均のチャートは25日エンベロープ±5%とストキャスティクス5.3.3が表示されている。

特に、NYダウの売買は2013年以降、18日移動平均線の3%下が買い場となってきた。ところが、中央銀行バブル相場に慣れきった市場では押し目買いが入りやすく、2015年の相場では、18日移動平均線の3%下まで相場が下がらなくなってしまった。日経平均は日銀が3日に1回ETFを買うため、余計に相場が下がりにくい。中央銀行バブルの特徴は、調整(下げ)が浅いことである。NYダウやNYダウがバンドの下限までなかなか落ちてこないので、最近はストキャスティクス5.3.3の30%以下で逆張りをするファンドが増えている。

NYダウ円(日足) 18日移動平均線-3%乖離水準が逆張りポイントだが、最近はストキャスティクス(5.3.3)の30%以下で買うファンドが増えている

上段:18日エンベロープ±3%(赤)・±1%(青)

下段:ストキャスティクス5.3.3(赤)

(出所:石原順)

日経平均(日足) 25日移動平均線-5%乖離水準が逆張りポイントだが、最近はストキャスティクス(5.3.3)の30%以下で買うファンドが増えている

上段:25日エンベロープ±5%(赤)・±10%(青)

下段:ストキャスティクス5.3.3(赤)

(出所:石原順)

エンベロープ(移動平均乖離)は決して万能な指標ではない。逆張りトレードでは、ストップロス注文は必須である。相場の自律的な運動範囲で注目すべきことは、「長期にトレンドが発生するような大きな材料が出ない限り、相場が移動平均線の乖離の限度を大きく飛び出しても、バンドの中で収斂することが多い」ということである。

エンベロープを使った売買手法については、『DVD 相場で道をひらく7つの戦略 ──標準偏差ボラティリティトレード』(石原順) で解説しています。興味のある方は、ぜひお買い求めください。

『DVD 相場で道をひらく7つの戦略 ──標準偏差ボラティリティトレード』(石原順) の販売が楽天ブックスで始まりました。

楽天ブックスで2,160円(16%)OFF!の割引価格で発売中です。

『DVD 相場で道をひらく7つの戦略 ──標準偏差ボラティリティトレード』(石原順) の販売が楽天ブックスで始まりました。

楽天ブックスで2,160円(16%)OFF!の割引価格で発売中です。

日々の相場動向についてはブログ『石原順の日々の泡』を参照されたい。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。